В настоящее время нет единой общепризнанной методики оценки эффективности деятельности организации. На практике применяются различные методические рекомендации, разные группы показателей, по-разному рассчитываются величины отдельных показателей, коэффициентов и критериев. Состав и структура оцениваемых показателей также различаются. Но у всех подходов и методических рекомендаций, предназначенных для оценки и анализа эффективности деятельности организации, есть одно общее, объединяющее их свойство.

Применяемые в настоящее время методы оценки основаны на соотношении результатов и затрат, то есть на сопоставлении полученного эффекта и затрат. Соотношение результатов (эффекта) и затрат может быть выражено в стоимостных и натуральных величинах. Эффективность в любом процессе — это всегда соотношение, относительная величина.

Для того чтобы составить достаточно полное представление об эффективности финансовой деятельности предприятия или его отдельного бизнес-сегмента, в процессе анализа необходимо получить ответ на следующий круг вопросов:

каковы изменения в составе имущества и источников его формирования за анализируемый период времени, и каковы причины таких изменений?

какова рентабельность собственного и заемного капитала?

способна ли компания генерировать доход? Какова эффективность его финансовой деятельности?

Анализ балансовых показателей позволяет отследить изменение доли как размещаемых средств, так и фондирования. Данные показатели тесно связаны с результатами деятельности отражаемыми в отчете о прибылях и убытках, так результат от операций с активами указан в процентных, комиссионных и прочих доходах, а операции с обязательствами, в свою очередь, влияют на расходную часть отчета. Детализированная информация в разрезе статей баланса и бизнес-сегментов позволяет выявить отклонения от средних значений для банка в целом и определить источник увеличения или снижения балансовых показателей. Выделяют следующие показатели при анализе активов и обязательств банка:

абсолютные и относительные отклонения

изменение доли в составе активов и обязательств

отношение собственного и заемного капитала

ROA = Чистая прибыль/ Средние чистые активы

Рентабельности активов позволяет оценить эффективность использования активов организации и показывает, сколько копеек чистой прибыли приносит один рубль имеющихся активов. Анализ показателя ROA в периоде меньше подвержен влиянию инфляции по сравнению с показателем средних активов. Рост показателя характеризует деятельность организации с положительной стороны, при этом нужно отслеживать динамику соотношения собственного и заемного капитала, так как в долгосрочном периоде существует риск снижения ликвидности и автономности предприятия. Декомпозиционный анализ ROA позволяет выделить два компонента: коэффициент прибыльности (PM) и использование активов (AU).

ROA = PM × AU

РМ равен чистой прибыли поделенной на общую выручку (процентная выручка плюс непроцентная выручка), а AU равно общей выручке поделенной на средний размер совокупных активов. Коэффициент прибыльности — это прибыль на рубль общей выручки (объема продаж); использование активов — общая выручка (объем продаж) на доллар активов. Банк, в котором коэффициент прибыльности составляет 10 % и использование активов 10 %, имеет ROA 1 %.

Риск является основным сдерживающим фактором в деятельности кредитных организаций. Сам по себе показатель ROA является противоречивым: если у двух банков показатель ROA находится на одном уровне, то для анализа нужно сравнить долю собственных и заемных средств в обязательствах, где доля собственных средств будет выше, тот банк, при прочих равных условиях, будет иметь большую подушку безопасности в случае финансовых потерь. Безусловно, нужно учитывать и адекватность размера данной подушки внешним условиям на рынке, чрезмерное увеличение доли капитала в период подъема экономики приводит к появлению упущенной выгоды, тогда как недостаток капитала в период спада экономики может привести к банкротству.

Американский ученый Джозеф Синки мл. в книге «Финансовый менеджмент в коммерческом банке и в индустрии финансовых услуг» [3, с. 202] предлагает связать показатель ROA и риск. Банковская прибыль и рентабельность активов (ROA) зависят в первую очередь от качества кредитов. Можно оценить риск банковской деятельности проанализировав изменение значений ROA, в которых учитывается не только кредитный риск, но и процентный риск, риск ликвидности, операционный риск и любой другой риск влияющий на прибыль банка. Изменчивость ROA удобно измерять с помощью стандартного отклонения ROA (SROA):

Переменная x, наблюдаемая n раз принимает значение стандартного отклонения переменной x, что характеризует меру изменчивости распределения переменной x.

Возьмем величины ROA, ЕМ и стандартного отклонения ROA и объединим их в индекс риска (RI) банка. Полученная эмпирическим путем формула его вычисления имеет следующий вид:

![]()

где Е(ROA) — ожидаемая рентабельность активов; САР — величина обратная ЕМ или отношение собственного капитала к совокупному размеру активов; SROA — стандартное отклонение ROA. С бухгалтерской точки зрения формула представляется крайне полезной, поскольку одновременно учитывает как ROA (общепринятый бухгалтерский показатель), так и изменчивость ROA (стандартную меру риска в финансовой экономике) и, наконец, адекватность балансового капитала (стандартное требование к безопасности и надежности банка). Полученный индекс риска выражен через стандартное отклонение ROA и позволяет узнать, как должна уменьшиться бухгалтерская прибыль банка, чтобы его балансовая стоимость стала отрицательной. RI свидетельствует о размерах «подушки», имеющейся в распоряжении банка и способной «поглотить» бухгалтерские убытки. Низкий RI, таким образом, характеризует рискованный банк; чем RI выше, тем банк безопаснее. Например, рассмотрим сначала банк с высоким предполагаемым значением ROA, достаточным капиталом и стабильными прибылями (ROA). Его RI продемонстрирует относительно высокое значение. И наоборот, банк с отрицательными предполагаемыми прибылями, минимальным капиталом, высокоизменчивыми прибылями будет иметь относительно низкий RI. Назовем две компании Сильным банком и Слабым банком и впишем в таблицу несколько гипотетических цифр:

Таблица 1

Расчет E(ROA) для сильного и слабого банков

|

|

Сильный банк |

Слабый банк |

|

E(ROA) |

0,02 |

-0,02 |

|

CAP |

0,1 |

0,03 |

|

SROA |

0,001 |

0,007 |

|

RI |

120,0 |

1,43 |

|

Pr(BVE<0) |

0,0035 % |

24,5 % |

Последнее значение в таблице 1 — вероятность балансовой несостоятельности или Pr(BVE < 0), равная ![]() . Как и следовало ожидать, у Сильного банка мало шансов истощить свой балансовый капитал, а вероятность подобного события для Слабого банка достаточно велика. Так, если его Е(ROA) упадет ниже –2,293 %, то при прочих равных условиях он с большой вероятностью достигнет уровня нулевой балансовой стоимости. В этом случае RI составит 0,707, это значение ниже приведенного в таблице (1,43) и предполагает равенство Pr (BVE) 1,0 или 100 %. Индексы, подобные индексу банковского риска, позволяют свести воедино несколько типов данных. В этом качестве они напоминают отношения, благодаря которым два вида информации могут быть представлены одним числом. Заметим, однако, что удобство обработки информации порой связано с потерей детальности анализа. Описанный выше индекс удобен, поскольку представляет две ключевые меры эффективности банковской деятельности (ROA и САР), а также обычную в финансах меру риска (стандартное отклонение распределения прибыли или ROA). При анализе важно помнить, что речь идет не о рыночной, а исключительно о балансовой стоимости.

. Как и следовало ожидать, у Сильного банка мало шансов истощить свой балансовый капитал, а вероятность подобного события для Слабого банка достаточно велика. Так, если его Е(ROA) упадет ниже –2,293 %, то при прочих равных условиях он с большой вероятностью достигнет уровня нулевой балансовой стоимости. В этом случае RI составит 0,707, это значение ниже приведенного в таблице (1,43) и предполагает равенство Pr (BVE) 1,0 или 100 %. Индексы, подобные индексу банковского риска, позволяют свести воедино несколько типов данных. В этом качестве они напоминают отношения, благодаря которым два вида информации могут быть представлены одним числом. Заметим, однако, что удобство обработки информации порой связано с потерей детальности анализа. Описанный выше индекс удобен, поскольку представляет две ключевые меры эффективности банковской деятельности (ROA и САР), а также обычную в финансах меру риска (стандартное отклонение распределения прибыли или ROA). При анализе важно помнить, что речь идет не о рыночной, а исключительно о балансовой стоимости.

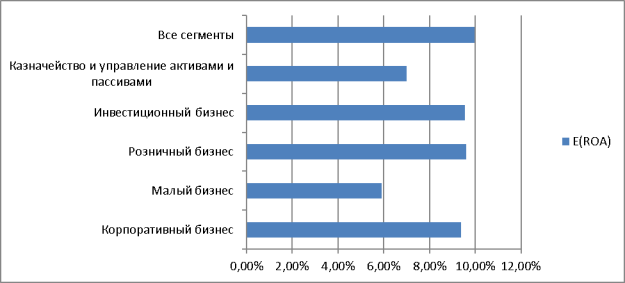

Рис. 1. E(ROA) по бизнес-сегментам

На диаграмме 1 представлены результаты анализа ROA российского банка входящего в топ-15 по размеру активов с использованием индекса риска предложенным Американским ученым Джозеф Синки мл. в книге «Финансовый менеджмент в коммерческом банке и в индустрии финансовых услуг». Данные характеризуют предельный уровень отрицательного значения ROA при котором существует 100 % вероятность, что убыток будет равен стоимости капитала и соответственно чистая стоимость компании примет отрицательное значение. Анализ индекса риска по всем бизнес-сегментам установил, что предельное отрицательное значение ROA составляет — 9,96 %. Из бизнес-сегментов самым большим запасом прочности обладают «Розничный бизнес», «Инвестиционный бизнес» и «Корпоративный бизнес» с -9,61 %, -9,56 % и -9,39 % соответственно. Далее «Казначейство» — 7,0 %, самым небольшим запасом прочности характеризуется «Малый бизнес» — 5,9 %.

В результате анализа индекса риска получены следующие взаимосвязи:

Таблица 2

Зависимость показателя ROA и E(ROA)

|

Показатель |

Корпоративный бизнес |

Малый бизнес |

Розничный бизнес |

Инвестиционный бизнес |

Казначейство и управление активами и пассивами |

Все сегменты |

|

E(ROA) |

-9,39 % |

-5,90 % |

-9,61 % |

-9,56 % |

-7,00 % |

-9,96 % |

|

ROA на 30.06.2015 |

1,80 % |

6,47 % |

2,41 % |

0,15 % |

4,85 % |

1,45 % |

Анализ данных таблицы 2 показал, что «Малый бизнес» обладает самым высоким показателем ROA, при этом самый низкий запас прочности индекса риска. «Казначейство» имеет показатель ROA ниже чем у «Малого бизнеса» на уровне 4,85 % и запас прочности на уровне — 7,0 %. «Корпоративный бизнес» со значением ROA 1,8 % имеет довольно высокий запас прочности в 9,39 %. «Розничный бизнес» так же показывает высокий уровень запаса прочности в -9,61 %, тогда как значении ROA 2,41 %. «Инвестиционный бизнес» в силу резкого снижения чистой прибыли в первом квартале 2015 года показал резкое снижение ROA, но при этом имеет весомый запас прочности в -9,56 %.

Анализ ROA и индекса риска выявил зависимость между показателями, чем выше маржинальная доходность бизнес-сегмента, тем ниже запас прочности.

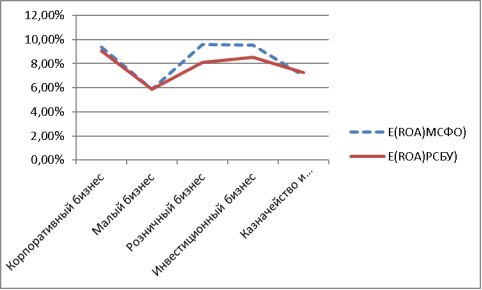

Рис. 2. Е(ROА) по бизнес-сегментам на основе данных РСБУ и МСФО

Анализ расхождений на графике 1 показывает практически идентичные результаты для «Корпоративного бизнеса», «Малого бизнеса» и «Казначейства». Различия наблюдаются в «Розничном бизнесе» и «Инвестиционном бизнесе» на 1,51 % и 1,03 % соответственно. Данное расхождение обусловлено большими расхождениями показателя ROA по РСБУ в течение периода по сравнению с аналогичным показателем по МСФО.

Основными расхождениями между отчетом о Прибылях и убытках по МСФО и РСБУ являются переоценка расходов на резервы, амортизация полученных комиссий в течение всего срока существования актива, переоценка активов и пассивов отражаемых по справедливой стоимости и признание забалансовых требований и обязательств. Все эти процедуры влияют на самый основной показатель при анализе эффективности деятельности бизнес-сегментов — чистая прибыль.

Литература:

- Бариленко, В.И. и др. Анализ финансовой отчетности: Учебное пособие. — М.: КНОРУС, 2010.

- Вахрушина, М. А. Бухгалтерский управленческий учет: Учебник для вузов.-2-е изд., перераб. и доп. — М.: Омега-Л; Высш. шк., 2011.

- Джозеф, Ф. Синки-мл. Финансовый менеджмент в коммерческом банке и в индустрии финансовых услуг. М: Альпина Паблишер. 2007

- Портер, М. Конкурентная стратегия. Методика анализа отраслей и конкурентов.М.: Альпина Бизнес Букс, 2007.