Ключевые слова: кредит, финансы, банковская система.

Современный рост кредитования физических лиц делает особо значимым глубокое изучение и анализ особенностей функционирования рынка банковского кредитования населения в России.

С 1 июля 2014 г. вступил в силуФедеральный закон от 21.12.2013 N 353-ФЗ (ред. от 21.07.2014) «О потребительском кредите (займе)» [1]. Настоящий закон регулирует отношения, возникающие в связи с предоставлением кредитов (займов) физическим лицам, в целях, не связанных с осуществлением предпринимательской деятельности.

Федеральным законом от 21.12.2013 N 353-ФЗустанавливается легальное определение потребительского кредита (займа), условия, которые должны содержаться в договоре кредитования, определяются состав и порядок предоставления информации при заключении договора потребительского кредита, требования к договору потребительского кредита и сопутствующим договорам, требования к кредиторам и заемщикам, а также права и обязанности сторон по договору, меры по защите прав и законных интересов потребителей и кредиторов и ответственность за их нарушение. Помимо этого законом устанавливаются меры государственного контроля и надзора при потребительском кредитовании.

Далее, представим обзор рынка потребительских кредитов за 2014 год. Несмотря на турбулентность на финансовом и валютном рынке в прошлом году, рынок потребительского кредитования продемонстрировал удивительную стабильность и лишь в январе среагировал на рост ставок. В то же время, сегмент кредитования в валюте сократился за год вдвое [10].

Рынок потребительского кредитования пережил неспокойный 2014 год, особенно его окончание, достаточно спокойно.

Тенденция повышения средних ставок не обошла и рынок кредитования населения, тем не менее, коммерческие банки повышали ставки по таким займам на намного меньшие величины, чем по другим продуктам.

На 01 января 2015 года значительно повысились ставки только по потребительским кредитам сроком на 5 лет — на 0,72 %. По остальным сроком кредитования изменение стоимости не превысило 0,3 %. Только в январе 2015 года стоимость потребительских кредитов вернула рост ключевой ставки, увеличившись на 4,8–5,7 %.

Центральный банк РФ для поддержания курса рубля и снижения растущей инфляции, своими привел к росту стоимости фондирования банков. В такой ситуации банки просто были вынуждены были поднять ставки по потребительским кредитам. К сожалению, такие действия, хоть и вынужденные, приведут к уменьшению объемов займов, что, в свою очередь, приведет к ослаблению потребительского спроса, стимулирующего экономику [11].

Незначительные изменения произошли и в перечне кредитующих банков из числа 30 крупнейших на рынке услуг для частных лиц. Только в конце 2014 года решение уйти с рынка приняли Восточный Экспресс Банк и Связь-Банк, вследствие этого число кредитующих организаций сократилось до 26-ти.

Тем не менее, большие изменения произошли по другим параметрам, таким как максимальная сумма выдаваемого кредита и срок кредитования. При всем при том, что максимальная сумма выдаваемого кредита, которую заявляют банки из числа Топ-30, за 2014 год не изменилась и составляет 3 млн. рублей, сократилось количество кредитных организаций, предлагающих такой лимит. На конец января 2015 года на такую сумму в рамках потребительского кредитования готов предоставить только Банк Москвы, тогда как год назад в этом перечне были еще пять банков — ВТБ 24, Газпромбанк, Московский Кредитный Банк, Росбанк, Сбербанк России [11].

Аналогичная ситуация и по максимальному сроку кредитования — он не изменился и составляет 15 лет, но ряд банков сделали свои программы более «короткими». Так, Россельхозбанк был готов кредитовать на 10 лет, а сегодня — лишь на семь; ВТБ 24 — на семь лет вместо сегодняшних пяти. Газпромбанк и Кредит Европа Банка сократили максимальный срок кредитования на один год, Абсолют Банк — на два года.

При этом банк «Возрождение», напротив, повысил срок кредитования с пяти до семи лет [15].

В сегменте потребительских кредитов, номинированных в долларах, картина со средними эффективными ставками, еще более плачевная — банки не меняли стоимость таких займов еще с июля. По итогам года снижение составило 0,1–0,4 %.

В начале 2015 года средние ставки повысились ненамного меньше, чем по кредитам в рублях — на 0,6–4,1 %.

Тем не менее, при рассмотрении количества кредитующих коммерческих банков из группы Топ-30, такое поведение средних ставок вполне объяснимо. Данный рынок становится все более скучным для коммерческих банков, вследствие чего они не концентрируются на ценовой конкуренции, как по другим продуктам для частных лиц.

В течение 2014 года состав кредитующих в валюте коммерческих банков сократился на шесть организаций, или на 60 % — свернули программы в валюте банк «Возрождение», Банк Москвы, Газпромбанк, Кредит Европа Банк, Московский Кредитный Банк и Сбербанк России [15].

Таблица 1

Основные условия банков из числа 30 лидеров рынка услуг для частных лиц по нецелевым потребительским кредитам наличными в долларах на 02.02.2015 г. [16]

|

Банк |

Максимальный срок |

Максимальная сумма, экв. руб. |

Диапазон эффективных ставок |

|

Нордеа Банк |

5 лет |

800 тыс. |

12,5–16 % |

|

Зенит |

5 лет |

1 млн. |

17,1–18,05 % |

|

Уралсиб |

5 лет |

1,5 млн. |

17,5–23,5 % |

|

Россельхозбанк |

7 лет |

1 млн. |

20–22 % |

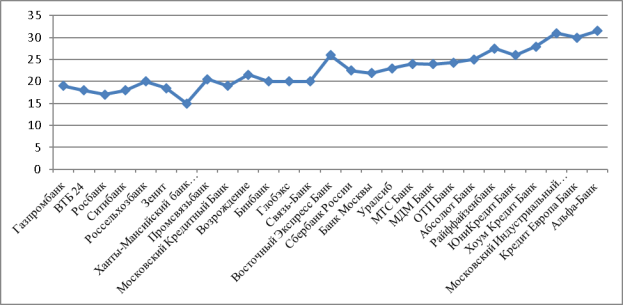

В сентябре 2015 года средние полные ставки по нецелевым потребительским кредитам для населения наличными рублях приблизились к уровню начала года. Тем не менее, количество банков-кредиторов несколько сократилось летом.

Средние эффективные ставки по потребительским кредитам наличными в рублях не теряют настрой на снижение вниз. За весну-лето такие займы стали доступнее в среднем на 5–5,9 %.

Такое стабильное движение вниз на протяжении уже шести месяцев приблизило стоимость потребкредитов к показателям начала года — разница составляет уже лишь 0,2–0,8 %.

Несмотря на значительное сокращение покупательской способности российского населения, из-за девальвации рубля, условия предоставления потребительских кредитов не меняются такими же большими темпами. Данное положение дел объясняется важным значением сегмента потребительского кредитования для банковской системы и текущей возможностью банков привлекать средства под не высокую процентную ставку. Кроме того, Банк России в два раза повысил прогноз по приросту вкладов в 2015 году, что дает основание к постепенному понижению процентных ставок. Но, такой сценарий будет возможен только при условии внутренней стабильности на финансовом рынке и сохранения четких норм резервирования на существующем уровне.

Рис. 1. Средние процентные ставки по кредитам населению на 01 сентября 2015 г. [9]

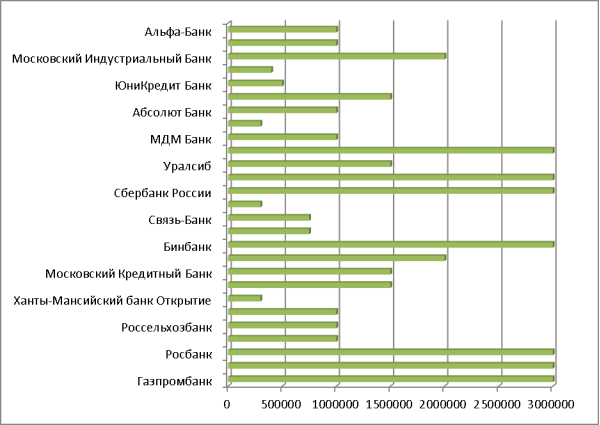

Иная ситуация с другими показателями рынка потребительских кредитов. На протяжении весны 2015 года из числа Топ-30 банков-лидеров на рынке услуг для частных лиц кредитовать начали две новые организации (Восточный Экспресс Банк и МТС Банк). Летом наблюдалась обратная ситуация — Петрокоммерц, Росгосстрах Банк покинули рынок, а вышел лишь Бинбанк.

Таким образом, по сравнению с началом 2015 года количество банков-кредиторов из числа Топ-30 не изменилось — 26 учреждений.

При этом наблюдается не сильная, но тенденция к увеличению максимальных заявленных лимитов кредитования. Так, весной сразу пять банков повысили максимальные суммы кредитов. Летом к ним присоединились еще три банка: Восточный Экспресс Банк — с 200 до 300 тыс.; ВТБ 24 — с 1 до 3 млн.; Московский Кредитный Банк — с 1 до 1,5 млн. В то же время два банка снизили лимиты: МДМ Банк — с 2,5 до 1 млн. и Альфа-Банк — с 1,5 до 1 млн.

Похожая ситуация и в разрезе максимальных сроков кредитования. За зиму-весну шесть банков сделали свои программы кредитования более «короткими». Летом еще один банк последовал их примеру: Россельхозбанк — с 10 до 7 лет.

Однако если в начале года лишь один увеличил максимальный срок кредитования, то летом — уже двое: МТС Банк — с 3 до 5 лет и МДМ Банк — с 3 до 5 лет.

Рис. 2. Максимальная сумма услуг для частных лиц по нецелевым потребительским кредитам наличными в рублях на 1 сентября 2015 года [9]

Развитие банковского сектора сдерживается рядом обстоятельств как внутреннего, так и внешнего характера.

К внутренним препятствиям относятся неразвитые системы управления, слабый уровень бизнес-планирования, неудовлетворительный уровень руководства в некоторых банках, их ориентация на оказание сомнительных услуг и ведение недобросовестной коммерческой практики, фиктивный характер значительной части капитала отдельных банков [3].

К внешним сдерживающим факторам можно отнести высокие риски кредитования, нерешенность ряда ключевых проблем залогового законодательства, ограниченные ресурсные возможности банков, прежде всего дефицит среднесрочных и долгосрочных пассивов, недостаточно высокий уровень доверия к банкам со стороны населения.

Тем не менее, в среднесрочной перспективе не прогнозируется наступление кризисной ситуации, но, нельзя отрицать существование потенциальной возможности возникновения нестабильности. Большую роль в данном секторе играют риски ликвидности, кризис доверия, ожесточенная конкуренция, а также рисковое поведение самих коммерческих банков.

Литература:

- Федеральный закон от 21.12.2013 N 353-ФЗ (ред. от 21.07.2014) «О потребительском кредите (займе)» «Собрание законодательства РФ», 23.12.2013, N 51, ст. 6673.

- Федеральный закон от 26.10.2002 N 127-ФЗ (ред. от 13.07.2015) «О несостоятельности (банкротстве)» (с изм. и доп., вступ. в силу с 01.10.2015) — [Электронный ресурс] — Режим доступа. — URL: www.consultant.ru/ (дата обращения: 07.10.2015).

- Воронина Е. Р. Рынок банковского кредитования населения в РФ: направление развития [Текст] / Е. Р. Воронина // Молодой ученый. — 2014. — № 20. — С. 252–254.

- Деньги, кредит, банки. Учебник и практикум. Звонова Е. А., Топчий В. Д. — М.: Юрайт. — 2014. — 455 с.

- Банковское дело: учебник для студентов вузов / Под ред. Е. Ф. Жукова, Н. Д. Эриашвили. — М.: ЮНИТИ-ДАНА, 2012. — 575 с.

- Банковские риски: учебник / под ред. О. И. Лаврушина, Н. И. Валенцовой. –3-е изд., перераб. и доп. — М.: КНОРУС, 2013. — 292 с.

- Белоглазова Г. Н., Кроливецкая, Л. П. Банковское дело: организация деятельности коммерческого банка. Учебник для вузов. — М.: Издательство Юрайт, 2011. — 422 с.

- Киреев В. Л. Банковское дело: учебник / В. Л. Киреев, О. Л. Козлова. — М: КНОРУС, 2012. — 239 с.

- Центральный банк РФ — [Электронный ресурс] — Режим доступа. — URL: http://www.cbr.ru (дата обращения 09.03.2015).

- Федеральная служба государственной статистики РФ — [Электронный ресурс] — Режим доступа. — URL: http://www.gks.ru/ (дата обращения 09.03.2015).

- Электронная газета Правда — [Электронный ресурс] — Режим доступа — http://www.pravda.ru/(дата обращения 09.03.2015).

- Кредитование в России — 2015. Что изменилось? — [Электронный ресурс] — Режим доступа. — URL: http://global-finances.ru/ (дата обращения: 31.09.2015).

- Мелованова Е. Ипотека в условиях экономической нестабильности становится дороже — [Электронный ресурс] — Режим доступа. — URL: http://rusipoteka.ru/ (дата обращения: 05.10.2015).

- Потребкредиты перестали стимулировать экономику [Электронный ресурс] — Режим доступа. — URL: http://expert.ru/ (дата обращения: 05.10.2015).

- Развитие банковского рынка в 2014–2015 годах — [Электронный ресурс] — Режим доступа. — URL: http://raexpert.ru/ (дата обращения: 07.10.2015).

- Рейтинги банков — [Электронный ресурс] — Режим доступа. — URL: http://www.banki.ru/ (дата обращения: 05.10.2015).