В статье рассматриваются порядок определения залоговой стоимости заложенного имущества, связь рыночной и ликвидационной стоимости при оценке ипотеки (залога). Выявлены основные недочеты методики оценки залоговой стоимости объекта недвижимости и предложены рекомендации по её совершенствованию.

Ключевые слова: залоговая стоимость, ипотечное кредитование, рыночная стоимость, ликвидационная стоимость, оценка предмета залога.

В современной практике кредитования и в действующем законодательстве Российской Федерации термин «залоговая стоимость» расценивается довольно туманно и неконкретно. В связи с тем, что залоговое имущество по своей природе является уникальным, способы расчета стоимости, как рыночной, так и залоговой являются злободневными, что приводит к непрекращающейся дискуссии.

В банковской практике залог является наиболее распространенным способом исполнения обязательств при долгосрочном кредитовании. Установить объективный паритет между стоимостью залога и размером ссуды позволяет оценка реальной рыночной стоимости залогового имущества независимым оценщиком, предотвращая тем самым, возможные разногласия между сторонами сделки в случае взыскании долга по кредиту.

Определение действительной стоимости предмета ипотеки до сих пор является одной из главных проблем, стоящих на повестке дня многих банков.

Данная обстановка возникла в результате расхождений в раскрытии понятия стоимости залогового имущества. Определение термина залоговой стоимости встречалось лишь в Инструкции Центрального Банка РФ от 30.06.1997 № 62 А «О порядке формирования и использования резерва на возможные потери по ссудам» ныне утратившей силу, где данное понятие означало максимальную сумму обязательств клиента, обеспеченную залоговым имуществом. Рассчитывалась данная сумма как текущая стоимость залога в условиях конкуренции, уменьшенная на сумму затрат его реализации и дополнительного дисконта на скорость продажи [6]. Вместе с тем в действующей юридической литературе данное понятие довольно размыто. Регламент расчета величины залоговой стоимости на данный момент также не регулируется российским законодательством. В конечном итоге получается, что банки, определяют размер стоимости залогового имущества следующим образом: рыночная стоимость (иногда используют ликвидационную стоимость) уменьшенная на сумму всех возникших издержек в результате реализации залогового имущества. В свою очередь, оценочные компании при оценке предмета залога руководствуются собственные технологиями. В результате разногласия в технике расчета, расхождения в стоимости одного объекта оценки могут достигать порядка 20 %. Поэтому требуется максимальная согласованность между профессиональным оценщиком и банком, для того чтобы учесть все возможные риски.

Одним из свойств оценки залога в целях кредитования служит участие профессионального оценщика, банка и заемщика.

Для принятия решения банка о выдачи заемщику ипотечного кредита определенного размера, кредитный аналитик анализирует широкий спектр информации, которая способствует полноценно и объективно оценить потенциального получателя ссуды. Однако большое влияние на фактический размер ипотечного кредита оказывает стоимость залога недвижимости, который служит дополнительной гарантией, того, что обязательства заемщика по возврату долга будут выполнены. В случае не выплаты кредита, залогодержатель имеет право на денежное возмещение ущерба, полученное в результате реализации залогового имущества. Данное установление гарантирует право кредитора о возврате денежных средств. Следовательно, оценка предмета залога является одним из ключевых условий договора, поэтому обязательно нужно проводить независимую оценку начальной продажной цены заложенного имущества, необходимую в случае неисполнения должника своих обязательств.

В то же время, в профессиональной независимой оценке приобретаемого в ипотеку жилья заинтересован и заемщик, так как стоимость объекта недвижимости влияет на условия кредитования: размер выдаваемой ипотеки; максимальный срок предоставления ссуды; норму процента.

В связи с заинтересованностью двух сторон сделки, оценка залогового имущества является одним из требований оформления ипотечного кредита в соответствии с Федеральным законом № 102 — ФЗ «Об ипотеки» [1].

Первая оценка стоимости предмета залога происходит на этапе рассмотрения запроса на ипотечный кредит. При этом рассчитывается рыночная стоимостьобъекта недвижимости согласно международным и российским стандартам оценки.

По нашему мнению, является целесообразным регулярно переоценивать стоимость залога по причине того, что в современных условиях происходит непрерывное корректировка рыночных цен на имущество, кроме того имущество изнашивается в ходе эксплуатации.

Принципиальным отличием является оценка залогового имущества в случае невозврата кредитных средств и необходимости принудительного взыскания залога.

В случаях неисполнения обязательств по кредитным платежам, рассчитывается, как правило, ликвидационная стоимость. Данная величина представляет собой наиболее реально допустимую цену отчуждения объекта оценки за срок экспозиции, меньший типичного для рыночных условий [4]. Данные требования соответствуют условиям реализации заложенного имущества при исполнительном производстве.

В течение длительного времени стоимость заложенной недвижимости определялась на базе рыночной стоимости. Федеральный закон № 102–ФЗ «Об ипотеке» уполномочивает суд определять начальную продажную цену при судебном порядке обращения взыскания (п. 2 ст. 54) в размере 80 % от рыночной стоимости, которая установлена в отчете об оценке. При внесудебном порядке залоговая стоимость определяется по решению сторон кредитного договора (п. 4 ст. 55). В данной ситуации методика расчета стоимости реализации залога не регламентируется [1].

Следовательно, в договоре о залоге действующее законодательство рекомендует указывать рыночную стоимость, определенную независимым оценщиком. С такой позицией сложно согласиться. Исходя из термина рыночной стоимости в ФЗ «Об оценочной деятельности в РФ» [2], к обстоятельствам продажи имущества по рыночной цене не относятся случаи отчуждения заложенного имущества.

Таким образом, следует уделить большее внимание при оценке предмета залога, не только на рыночную стоимость, но и на ликвидационную.

Отличие ликвидационной стоимости от рыночной состоит в наиболее коротком периоде экспозиции и вынужденности совершения сделки. Расчет ее заключается в определении размера рыночной стоимости по стандартному алгоритму, а затем уменьшение полученной величины на ликвидационную скидку, норма которой зависит от двух факторов: эластичности спроса на данный вид объекта и срока реализации заложенного имущества.

Ликвидационная (залоговая) стоимость направлена на кратчайшее погашение задолженности, поэтому важно знать, по какой цене будет реализовано залоговое имущество, и когда будет произведет окончательный расчет.

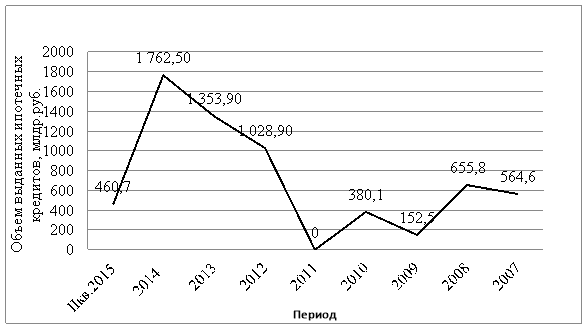

Особенно важно уделить внимание ликвидационной стоимости в современном ипотечном кредитовании. На сегодняшний день российское ипотечное кредитование переживает не лучшие времена в связи с финансово-экономическим коллапсом в России, начавшимся в 2014 году, вызванный валютным кризисом, западными санкциями и т. д. Ухудшение макроэкономической ситуации и резкий рост ключевой ставки Банка России в декабре 2014 года явилось причиной резкого сокращения предложения банковских продуктов на финансовом рынке (рис. 1). Однако государственное субсидирование ипотечных кредитования и снижение весной ключевой ставки Центрального Банка России позволили кредиторам уменьшить ставки по ипотечным программам с высоких уровней (18–20 %) до приемлемых (14–15 %). Указанное помогло предотвратить повторение сценария 2009 года, когда по итогам первого полугодия объем выданных ипотечных кредитов сократился на 80 % в годовом выражении. Как прогнозируют аналитики [7], снижение доли ипотечного кредитования в 2015 году не превысит 40 %, а прирост ипотечного портфеля составит 5 %.

Рис. 1. Объем выданных ипотечных кредитов в Российской Федерации

Кроме того, обострения политического давления на Россию (которое плавно переходит в давление экономическое) послужили также снижению экономического роста и благосостоянию граждан РФ. Многие предприятия становятся банкротами, снижается заработная плата, растет инфляция, люди теряют высокооплачиваемую работу, что, безусловно, способно снизить возможность исполнения обязательств заемщика по ипотечному кредиту.

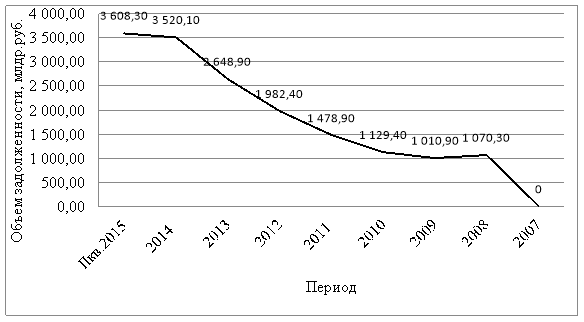

В результате текущих экономических потрясений, просрочка по ипотеке увеличивается в текущем году в пять раз быстрее, чем в предыдущем (рис. 2). Уже к маю 2015 года просрочка выросла на 13,1 % (в денежном эквиваленте просрочка составляет 51,1 млрд. рублей), что является довольно впечатляющим показателем, особенно для банков [7]. Кроме того, кредитные учреждения в условиях рыночной конкуренции стремятся привлечь новых клиентов, создавая наиболее заманчивые условия, тем самым снижая качество своего залогового портфеля. В последствии чего, банк не способен эффективно воздействовать на клиента, в следствие, риск невозврата кредитных средств увеличивается, что в свою очередь сказывается на деятельности банка отрицательно.

Рис. 2. Объем задолженности по ипотечным кредитам в Российской Федерации

В итоге анализа сложившейся ситуации, банки стали более настороженно относиться не только к платежеспособности потенциальных заемщиков, но и уделять особое внимание залогу, возникающему при ипотечном кредитовании, создавая определенные критерии к кредитуемым объектам недвижимости и соответственно к оценке их стоимости. Таким образом, необходимо применять обоснованные методики для правильного определения величины залоговой стоимости с учетом ее вида, который будет определяться в результате оценки: рыночная и (или) ликвидационная стоимость. На практике чаще всего определяется только рыночная стоимость. Оценка предмета залога с учетом только рыночной стоимости при дисконтировании на дату взыскания искажается, что приводит ко многим проблемам и противоречиями, таким как: величина начальной продажной стоимости не сможет покрыть все убытки банка. В результате кредитор и заемщик не смогут самостоятельно, без судебного вмешательства определить сумму продажи залога, что приводит судебным издержкам и увеличению времени разбирательства по иску банка. Следовательно, кредитным учреждениям следует ужесточать требования к оценке залога, для того чтобы защитить свои коммерческие интересы не только в момент выдачи ссуды, но и предусмотреть свои возможные убытки в будущем. Указанное способна обеспечить оценка предмета залога с учетом его залоговой стоимости.

Таким образом, необходимо уделять особое внимание определению залоговой стоимости при долгосрочном кредитовании. Она представляет собой самостоятельный вид стоимости, по которой будет реализовано заложенное имущество в любой срок по требованию банка при невозврате заемщиком кредитных средств.

Отсутствие законодательной регламентации термина залоговой стоимости влечет за собой множество противоречий. В настоящее время она действует в статусе юридического термина и представляет собой весьма смутное и неотчетливое, бессодержательное положение: это стоимость имущества, согласованная в договоре о залоге. Считаем, что залоговая стоимость должна стать действующим видом стоимости, а не условной мерой максимальной суммы займа.

По этой причине требуется узаконить понятие залоговой стоимости, закрепив его в ФЗ «Об оценочной деятельности в РФ» [2], а порядок определения регламентировать в Федеральных стандартах оценки. В качестве временного разрешения поставленной проблемы считаем допустимым для банков предпринимать более жесткие требования к отчетам об оценке стоимости объекта недвижимости профессиональных оценщиков, которые должны содержать не только рыночную стоимость объекта недвижимости, но и ликвидационную стоимость. Алгоритм расчета последней содержится в Федеральном стандарте оценки № 255 «Цель оценки и виды стоимости (ФСО № 2)» [3]. Раскрытые в статье вопросы акцентируют внимание банков на величину залоговой стоимости, учет которой позволит снизить кредитные риски при ипотечном кредитовании.

Литература:

- Федеральный закон Российской Федерации № 102–ФЗ «Об ипотеке (залоге недвижимости)» // Консультант Плюс // [Электронный ресурс]. — Режим доступа: http://www.consultant.ru/popular/ipot/68_1.html (дата обращения: 27.10.2015).

- Федеральный закон Российской Федерации № 135-ФЗ «Об оценочной деятельности в Российской Федерации» // Консультант Плюс // [Электронный ресурс]. — Режим доступа: http://base.consultant.ru/cons/cgi/online.cgi?req=doc;base=LAW;n=182889;fld=134;from=163974–8;rnd=177853.0719810374038175;;ts=01778535587621668519194 (дата обращения: 27.10.2015).

- Приказ Министерства экономического развития РФ от 20 мая 2015 г. № 298 «Об утверждении Федерального стандарта оценки «Цель оценки и виды стоимости (ФСО № 2)» // Консультант Плюс // [Электронный ресурс]. — Режим доступа: http://www.consultant.ru/document/cons_doc_LAW_180061/ (дата обращения: 26.10.2015).

- Лобанова, Е.И Основы оценки стоимости недвижимости. Учебное пособие по программе профессиональной переподготовки оценщиков по специализации (направлению) «Оценка стоимости предприятия (бизнеса) / Е. И. Лобанова. — Новосибирск: НОУ ВПО САФБД, 2013. — 428 с.

- Назаренко, С. В. Определение начальной продажной цены заложенного имущества при обращении взыскания на предмет залога. Существующие проблемы и пути их разрешения / С. В. Назаренко // Предпринимательское право. Приложение «Бизнес и право в России и за рубежом», 2011, № 3. // [Электронный ресурс]. — Режим доступа: http://www.center-bereg.ru/k976.html (дата обращения: 27.10.2015).

- Стародубцева, Е. Б. Банковское дело / Е. Б. Стародубцева. — М.: Инфра-М, 2014. — 463 с.

- Статистические данные ипотечного кредитования Информационно-Аналитического портала «Русипотека» // [Электронный ресурс] — Режим доступа^ http://rusipoteka.ru/ (дата обращения: 24.10.2015).