В статье представлены результаты оценки и анализа ряда показателей эффективности налоговой системы Российской Федерации. Рассмотрены факторы, влияющие на налоговую нагрузку. Рассчитана налоговая нагрузка по отдельным отраслям российской экономики за 2008-2014 годы.

Ключевые слова: налоговая нагрузка; налоговая системы; эффективность налоговой системы.

Налоговая система – это основанная на определенных принципах система урегулированных нормами права общественных отношений, складывающихся в связи с установлением и взиманием налогов и сборов. Важнейшей характеристикой налоговой системы является её эффективность. Налоговая система признается эффективной, если при некотором заданном объеме аккумулируемых государством средств: издержки налогового администрирования минимальны; искажающее действие налогов на поведение налогоплательщиков минимально. В качестве количественных характеристик эффективности налоговой системы можно использовать так экономические показатели, как налоговая нагрузка; соотношение прямых и косвенных налогов; Рассмотрим подробнее каждый из этих показателей.

1.Налоговая нагрузка (налоговое бремя) – это доля доходов, которые уплачиваются государству в форме налогов и налоговых платежей.

Общепринятым показателем налогового бремени по стране в целом считается доля налогов в ВВП:

![]() ,

,

где Н – все платеж налогового характера, включая взносы в государственные внебюджетные фонды и таможенные платежи.

Результаты расчетов налогового бремени за 2009-2014 гг. приведены в таблице 1.

Таблица 1

Налоговое бремя в РФ за 2009-2014 гг. [4]

|

Показатель |

Период (год) |

|||||

|

2009 |

2010 |

2011 |

2012 |

2013 |

2014 |

|

|

ВВП, млрд. руб. |

38807,2 |

46308,5 |

55967,2 |

62176,5 |

66190,1 |

71406,4 |

|

Налоговые поступления в консолидированный бюджет РФ и бюджет ГВБФ РФ, млрд. руб. |

13599,72 |

16031,9 |

20855,4 |

23435,1 |

24083,39 |

26371,06 |

|

Налоговое бремя РФ, % |

35,04 |

34,62 |

37,26 |

37,69 |

36,39 |

36,93 |

Исходя из данных, приведённых в таблице 1, показатель налогового бремени в России в период с 2009 по 2012 год имел тенденцию к росту (с 35,04 до 37,69 процентов), а в 2013 году произошли незначительные сокращения на 1,3 процента. Однако, несмотря на это, значение показателя налоговой нагрузки в РФ близко к развитым экономикам, а не к развивающимся.

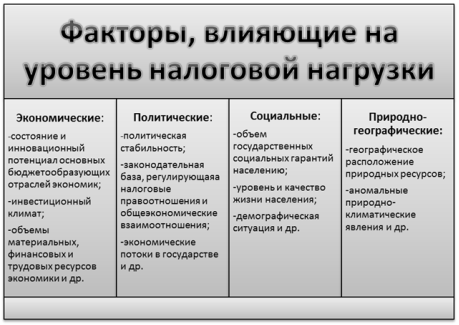

Важным является стабильность налогового бремени, потому что экономические агенты могут адаптироваться к нему. Факторы, влияющие на уровень налоговой нагрузки можно разделить на несколько больших групп (рисунок 1).

Рис. 1. Факторы, влияющие на налоговую нагрузку

Для выявления эффективной налоговой политики необходимо систематизировать названные выше факторы.

Важным элементом при анализе налоговой нагрузки является расчет налоговой нагрузки не только в целом по РФ, но и по отдельные отраслям, то есть расчет отраслевой налоговой нагрузки. В таблице 2 представлены значения налоговой нагрузки РФ по отраслям за 2008-2014 гг.

Таблица 2

Налоговая нагрузка РФ по отдельным отраслям экономики за 2008-2014 гг., % [5]

|

Виды экономической деятельности |

2008 |

2009 |

2010 |

2011 |

2012 |

2013 |

2014 |

|

Сельское хозяйство, охота, лесное хозяйство |

8,0 |

7,4 |

4,2 |

3,6 |

2,9 |

2,9 |

3,4 |

|

Рыболовство, рыбоводство |

13,7 |

12,6 |

9,3 |

7,6 |

7,1 |

6,6 |

6,2 |

|

Добыча полезных ископаемых (нефтегазовый сектор) |

46,0 |

30,8 |

30,3 |

33,2 |

35,2 |

35,7 |

38,5 |

|

Обрабатывающие производства |

9,6 |

9,3 |

7,2 |

7,1 |

7,5 |

7,2 |

7,1 |

|

Производство и распределение электроэнергии, газа и воды |

8,2 |

7,1 |

5,3 |

4,8 |

4,2 |

4,6 |

4,8 |

|

Строительство |

14,5 |

16,2 |

11,3 |

12,2 |

13,0 |

12,0 |

12,3 |

|

Оптовая и розничная торговля; ремонт автотранспортных средств, мотоциклов, бытовых изделий и предметов личного пользования |

3,0 |

3,0 |

2,4 |

2,4 |

2,8 |

2,6 |

2,6 |

|

Гостиницы и рестораны |

19,4 |

18,0 |

12,9 |

12,5 |

9,9 |

8,9 |

9,0 |

|

Транспорт и связь |

13,3 |

13,0 |

9,8 |

9,7 |

9,1 |

7,5 |

7,8 |

|

Операции с недвижимым имуществом, аренда и предоставление услуг |

30,0 |

23,7 |

19,7 |

22,2 |

18,6 |

17,9 |

17,5 |

Неравномерность налоговой нагрузки в разных отраслях является одной из актуальных проблем в современной экономике. Исходя из проведённых расчетов, можно сделать вывод, что налоговое бремя дифференцировано по предприятиям различных видов экономической деятельности, например в сфере добычи топливно-энергетических полезных ископаемых налоговая нагрузка в среднем за 2008-2014 гг. составляет 35,7 процента; у компаний, осуществляющих операции с недвижимостью, налоговая нагрузка составляет 21,4 процента, в сфере строительства – 13,1 процента; на сельскохозяйственных предприятиях – 4,6 процента; в сфере оптовой и розничной торговли, ремонте автотранспортных средств и бытовых изделий – 2,7 процента.

Исходя из полученных данных следует, что нефтедобывающий сектор больше других отраслей обременен налогами. Усиление налогового давления на нефтегазовую отрасль, которая является основным донором в РФ, с целью решить бюджетные проблемы может серьезно замедлить ее развитие. Налоговая нагрузка в других отраслях значительно ниже. Причина диссонанса налогового давления в экономике скрывается в различии затрат и рентабельности отраслей. На значительную неравномерность налогового давления указывает еще и вклад отрасли в ВВП страны. В таблице 3 представлены данные по налоговой нагрузке и вкладу отрасли в ВВП РФ за 2014 год.

Таблица 3

Соотношение налоговой нагрузки и вклада отрасти в ВВП в 2014 г.,%

|

Виды экономической деятельности |

Налоговая нагрузка, % |

Вклад отрасли в ВВП РФ, % |

|

Сельское хозяйство, охота и лесное хозяйство |

3,4 |

0,53 |

|

Рыболовство, рыбоводство |

6,2 |

0,08 |

|

Добыча полезных ископаемых (нефтегазовый сектор) |

38,5 |

30,36 |

|

Обрабатывающие производства |

7,1 |

18,42 |

|

Производство и распределение электроэнергии, газа и воды |

4,8 |

2,97 |

|

Строительство |

12,3 |

4,9 |

|

Оптовая и розничная торговля; ремонт автотранспортных средств, мотоциклов и предметов личного пользования |

2,6 |

10,78 |

|

Гостиницы и рестораны |

9 |

0,64 |

|

Транспорт и связь |

7,8 |

7,93 |

|

Операции с недвижимым имуществом, аренда и услуиг |

17,5 |

10,26 |

Из таблицы 3 видно, что самые незначительные диспропорции наблюдаются у нефтегазоперерабатывающей отрасли: при уровне налоговой нагрузки 38,5 процентов, отрасль обеспечивает поступление около 30 процентов налогов в бюджет и в отрасли транспорт и связь (налоговая нагрузка – 7,8 процента, доля поступлений в ВВП РФ – 7,93 процента. Эти различия связаны с тем, что на уровень налоговой нагрузки влияют различные факторы и добиться её стабильности во всех отраслях экономики невозможно.

Другим важным показателем, определяющим характер эффективности налоговой системы, является соотношение прямых и косвенных налогов. Процентное соотношение прямых и косвенных налогов в РФ за 2009-2014 гг. показывает, что за рассматриваемый период во всех годах косвенные налоги преобладают (таблица 4).

Таблица 4

Процентное соотношение прямых и косвенных налогов в РФ (2009-2014 гг.), % [4]

|

Год |

Прямые налоги |

Косвенные налоги |

|

2009 |

47,15 |

52,85 |

|

2010 |

48,41 |

51,59 |

|

2011 |

46,80 |

53,20 |

|

2012 |

46,52 |

53,48 |

|

2013 |

46,07 |

53,92 |

|

2014 |

45,65 |

54,35 |

В таблице 5 приведена доля прямых и косвенных налоговых поступлений в консолидированный бюджет РФ в общем объеме ВВП за 2009-2014 гг.

Таблица 5

Доля прямых и косвенных налогов в общем объеме ВВП за 2009-2014 гг.

|

Год |

2009 |

2010 |

2011 |

2012 |

2013 |

2014 |

|

Доля прямых налогов в ВВП, % |

16,52 |

16,76 |

17,44 |

17,53 |

16,76 |

16,86 |

|

Доля косвенных налогов в ВВП, % |

18,52 |

17,86 |

19,82 |

20,16 |

19,62 |

20,07 |

Данная таблица подтверждает преобладание косвенных налогов над прямыми.

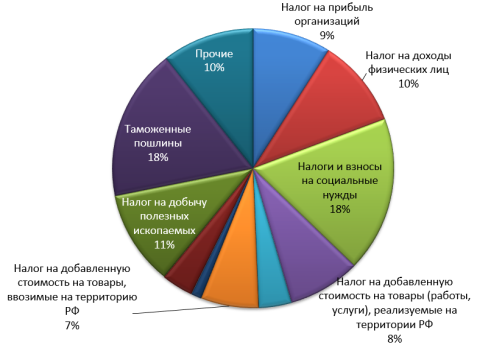

Среди отдельных видов налогов наибольший вклад в консолидированный бюджет РФ вносят таможенные пошлины и налоги и взносы на социальное страхование (по 18 процентов), налог на добычу полезных ископаемых (11 процентов), налог на доходы физических лиц (10 процентов), также можно отметить налог на прибыль организаций и налог на добавленную стоимость (рисунок 2).

Рис. 2. Структура поступлений налогов и сборов в консолидированный бюджет РФ, 2014год

Если рассматривать состав и структуру прямых и косвенных налогов за 2014 год, то можно сделать выводы:

- в структуре прямых налогов наибольший вклад в консолидированный бюджет РФ приносят налог на добычу полезных ископаемых (24 процента), налог на доходы физических лиц (22 процента) и налог на прибыль организаций (20 процентов).

- в структуре косвенных налогов первое место занимают налоги и взносы на социальные нужды (34 процента), затем таможенные пошлины, на долю которых приходится 31 процент. Важную роль в косвенном налогообложении играет налог на добавленную стоимость, который подразделяется по товарам, ввозимым на территорию РФ (13 процент) и товарам (работам, услугам), реализуемым на территории РФ (15 процентов).

Выделяют различные модели налогообложения в зависимости от их ориентации на прямые и косвенные налоги. Исходя из сделанных расчетов, можно сделать вывод, что для российской налоговой системы характерен приоритет в распределении налогового бремени косвенных налогов, поэтому она близка к латиноамериканской и евроконтинентальной моделям. Однако, косвенные налоги скрывают от налогоплательщика ту сумму, которую он платит государству, приоритет косвенных налогов делает налоговую систему менее прозрачной, более запутанной. В свою очередь, прямые налоги ничем не замаскированы, взимаются открыто и побуждают граждан контролировать правительство.

Это значит, что необходимо стремиться, чтобы прямые налоги преобладали над косвенными. Однако сложившиеся условия не позволяют достигнуть этого. А вот достижение равномерного распределение налогового бремени между прямыми и косвенными налогами возможно.

По двум рассмотренным показателям эффективности налоговой системы (налоговая нагрузка и соотношение прямых и косвенных налогов) можно сделать следующие выводы:

Налоговая нагрузка в РФ за 2009-2014 гг. составила в среднем 36,3 процента;

Показатель налоговой нагрузки в различных отраслях существенно отличаются в связи с различными затратами и рентабельность отраслей;

Для российской налоговой системы характерен приоритет в распределении налогового бремени косвенных налогов.

Таким образом, необходимо добиваться эффективности налоговой системы, так как она является необходимым условием устойчивости экономических систем как на уровне отдельных субъектов хозяйствования, регионов, так и на уровне РФ в целом.

Литература:

- Аксенов С. Налоги и налоговая система Российской Федерации: учебник и практикум для бакалавриата. М.: ЮРАЙТ, 2015. 541 с.

- Единая межведомственная информационно-статистическая система, 2014. URL: http://fedstat.ru/ (дата обращения: 12.10.2015);

- Министерство финансов РФ: [Электронный ресурс]. URL: http://www.minfin.ru/(дата обращения: 28.09.2015);

- Федеральная служба государственной статистики, 2014. URL: http://www.gks.ru/ (дата обращения: 08.10.2015).