В статье рассмотрены основные варианты размещения собственных денежных средств, проанализированы достоинства и недостатки паевых инвестиционных фондов.

Ключевые слова: собственные средства, паевые инвестиционные фонды, депозиты, риск, доходность.

В условиях нынешнего кризиса российской экономики, вызванного как внешним давлением США и её союзников по политическим спорам, так и внутренними проблемами функционирования всей экономической системы, накапливавшимися последние 15 лет, одной из основных задач домохозяйств является сохранение своих сбережений при быстрых темпах роста инфляции, а при благоприятном раскладе, и их приумножение.

Можно выделить следующие основные направления вложений собственных средств: приобретение недвижимости, покупка материально-вещественных активов, покупка иностранной валюты, открытие депозитных счетов в банке и инвестиции в ценные бумаги. Особо привлекателен последний вид, поскольку он обладает наивысшей потенциальной доходностью, правда при этом несёт и не малые риски. В последнее время, привлечение денежных средств граждан для вложения их именно в ценные бумаги, путём приобретения долей в паевых инвестиционных фондах, стало одним из приоритетных направлений деятельностью крупнейших российских банков. Этот факт послужил стимулом к написанию исследовательской работы, целью которой стал анализ паевых инвестиционных фондов (ПИФов), как альтернативного варианта сохранения и приумножения собственных средств в условиях кризиса российской экономики.

Исходя из цели работы, были разработаны следующие задачи:

- познакомиться с понятием паевых инвестиционных фондов и их особенностью;

- проанализировать преимущества и недостатки паевых инвестиционных фондов в сравнении с иными вариантами размещения собственных сбережений.

Федеральный закон № 156-ФЗ от 29 ноября 2001 года «Об инвестиционных фондах» определяет ПИФ как «обособленный имущественный комплекс, состоящий из имущества, переданного в доверительное управление управляющей компании учредителями доверительного управления с условием объединения этого имущества с имуществом иных учредителей доверительного управления, и из имущества, полученного в процессе такого управления, доля в праве собственности на которое удостоверяется ценной бумагой, выдаваемой управляющей компанией»[1].

На практике ПИФ – это вид доверительного управления средствами граждан (пайщиков), при котором управляющая компания покупает ценные бумаги на их средства. Прибыль между пайщиками распределяется пропорционально количеству паев. Для инвесторов пай — это именная ценная бумага, которая удостоверяет право его владельца на часть имущества фонда. Как правило, ПИФы предназначены для таких инвесторов, у которых нет знаний и времени для того, чтобы самостоятельно заниматься размещением своих денег и управлять ими.

Можно выделить следующие преимущества ПИФов:

- низкий уровень минимальной суммы инвестиции (от 1 тыс. руб.);

- управлением активов занимается профессиональная компания;

- деятельность управляющей компании строго регулируется государством;

- НДФЛ уплачивается только один раз, при выходе из состава участников.

За свои услуги управляющая компания может брать три вида вознаграждения. Это надбавка при покупке инвестором пая фонда, которая по закону не может превышать 1,5%. А также скидка при продаже – не более 3% от стоимости пая.И определенный процент от стоимости чистых активов фонда в год – как правило, от 0,5% до 5%. Все эти комиссии удерживаются независимо от прибыли или убытка инвестора.По направлениям инвестирования в нашей стране ПИФы подразделяются на фонды акций, облигаций, фонды смешанных инвестиций, индексные фонды.

Сравнивать различные формы вложения собственных средств в «единой системе координат» достаточно проблематично из-за специфичности их устройства, поэтому за основу возьмём объединяющий их всех показатель доходности и неразрывно сопутствующий с ним риск. Исследуемый период: с января по октябрь. Также для наглядности сравнения классических депозитов и паевых инвестиционных фондов, что больше всего интересует нас в этой работе, мы возьмём крупнейшие российские банки, предлагающие обе данные услуги: Сбербанк России (1 место по величине активов,1 место по величине вкладов физических лиц, 39 место в народном рейтинге), Газпромбанк (3,4,37), ВТБ 24 ( 5,2,13), Альфа-Банк (7,3,9).

Как показали события последних 9 месяцев, вложения сбережений в материально-вещественные активы не являются универсальным методом сохранения своих средств, да и для большинства граждан они малоэффективны, поскольку инвестирование в недвижимость, хоть во все времена и было гарантом защиты их (сбережений) от инфляции, мало доступно для широкой массы населения из-за низкого уровня дохода, а скупка в больших объёмах бытовой техники в надежде на её дальнейшую продажу, себя не оправдала. Наглядный пример, в декабре 2014 года основные сети по продаже бытовой техники "сделали кассу". "М.Видео" увеличил свою выручку на 52%, "Юлмарт" - на 20%, "Связной" - на 25%. Пик спроса пришелся на 16 и 17 декабря - первые два дня после повышения ключевой ставки ЦБ (с 10,5 до 17% годовых) и роста евро выше 100 рублей. Покупатели испугались обесценивания российской валюты, поэтому поспешили ее потратить. Надежды продать приобретённую «в панике» по неоправданно высоким ценам бытовую технику успехом не увенчались, поскольку купленные в спешке товары в декабре, даже значительно уценённые, в январе уже не могли конкурировать со своими аналогами, стоящими на полках магазина.

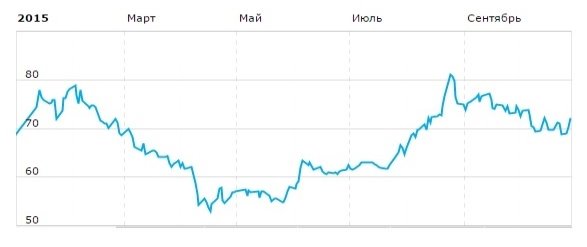

Попытка преумножить свои доходы за счёт изменения курса рубля, хоть и привлекательна в плане своей доходности, но очень рискованна из-за отсутствия каких - либо оснований давать уверенные прогнозы хотя бы на месяц, да и после известных событий 16 декабря 2014 года курс национальной валюты относительно стабилизировался и подвергался значительным колебаниям только в течение нескольких недель лета (рисунок 1). Оценивая условно, за 9 месяцев доходность данного вида размещения денежных средств составила 9% (курс евро на 12.01.2015: 68, 37 руб., на 30.09.2015: 74,58 руб.). Обязательно стоит отметить, что на данном интервале были отрезки и с более высокой доходностью. Объяснение кроется в специфике вложения средств в иностранную валюту. Это же касается и паевых инвестиционных фондов. Приобретать актив необходимо в момент его наименьшей стоимости, а продавать соответственно – в момент наибольшей. Исходя из этого, максимальная доходность от операций на валютном ранке в промежутке с 12.01.2015 (первый рабочий день) до 30.09.2015 составила 53% (!) (курс евро на 17.04.2015: 52,91 руб., на 25.08.2015: 81,15 руб.)

Рис. 1. Динамика изменения кура евро к рублю в 2015 году [1]

При всех данных раскладах домохозяйства обращают свой взор на основных игроков финансового рынка – банки, которые предлагают клиентам различные формы размещения своих денежных средств : как классический депозиты , так и альтернативные варианты , среди которых особое внимание они уделяют паевым инвестиционным фондам ( к примеру, в АО «Альфа-Банк» это одно из приоритетных направлений деятельности в текущий момент). На данный момент времени перевес, безусловно, на стороне депозитов, во многом, конечно, за счёт «подушки безопасности» в виде застрахованной АСВ суммы в 1400000 рублей.

В настоящее банковская сфера в России переживает не самые лучшие времена, каждый день приходят новости о закрытии очередного банка (с начала 2015 года ликвидировано 80 банков). Отзыв лицензий у «Инвестбанка» и «Промсвязьбанка» и вовсе получил широкий резонанс как в обществе, так и в профессиональной среде. Всё это не могло не сказаться на настроении граждан, которые с большей настороженностью стали подходить к взаимодействию с банками, причём операции, по которым не выдаются страховые гарантии и вовсе стали отпугивать клиентов. Как итог: основным критерием выбора банка для домохозяйств с целью открытия депозитного счета стала минимизация риска.

Согласно одной из базовых концепций финансового менеджмента, доходность и риск находятся в обратной зависимости, и ситуация со ставками по вкладам на банковском рынке это только лишний раз подтверждает. В первой декаде января 2015 года средняя максимальная ставка топ-10 банков с наибольшим объёмом депозитов составила 15,33%. При этом уровень инфляции с начала года – 10,39 %. Выходит, реальная процентная ставка (ставка с учётом инфляции) – около 5%. Столь невысокая доходность и есть плата за низкие риски, которые обеспечиваются устойчивостью и малорискованной инвестиционной политикой крупнейших банков. Также следует отметить, что в течении года наметилась тенденция к снижению средней максимальной ставки по топ - 10 крупнейшим банкам, и в третью декаду сентября она уже была равна 10,51%.

Что же касается депозитов отдельно по каждому банку, то их характеристика представлена в таблице 1, из которой видно, что вклады с наибольшей доходностью предлагают Альфа-Банк и Газпромбанк – 13,6% и 13% соответственно. Чуть ниже расположились ВТБ 24 и Сбербанк с максимальной доходностью 12,3% и 10,3%. Что касается минимальной суммы вклада, то наибольшая её величина представлена в Газпромбанке и ВТБ 24 (15000). В данном показателе выделяется Сбербанк с суммой в 1000 рублей. Также стоит отметить, что в ВТБ 24 при заключении договора в отделении банка сумма минимальных вложений равна 100000 рублей.

Как показывают несложные расчёты, спустя 9 месяцев, размещённые на счетах банков средства преумножить так бы и не удалось, если учитывать инфляцию. Оценивая недостатки, стоит отметить и положительные моменты, одним из которых является отсутствие необходимости платить НДФЛ, поскольку налогам облагаются только ставки с доходностью выше 18,25%.

Таблица 1

Характеристика вкладов, предлагаемых крупнейшими российскими банками

(условия на начало 2015 года)

|

Банк |

Название вклада |

Минимальная сумма вклада, руб. |

Процентная ставка (зависит от суммы вклада) |

Срок договора |

Доходность (макс.) |

|

Сбербанк |

«Пополняй» |

1000 |

9,05-10,3% |

9 мес. |

7,7% |

|

ВТБ 24 |

«Выгодный» |

15000 |

12,3% |

6 мес. |

6,15% |

|

Газпромбанк |

«Накопит-й» |

15000 |

13% |

9 мес. |

9,75% |

|

Альфа-Банк |

«Победа» |

10000 |

13,14-13,6% |

9 мес. |

10,2% |

Теперь обратимся к паевым инвестиционным фондам. Сразу стоит отметить, что в случае с ПИФами банки играют только роль посредника по привлечения средств, управлением же занимаются их «сестринские» компании (к примеру «Альфа-Капитал», «ВТБ-Капитал»). С характеристикой рассматриваемых ПИФов можно ознакомится в таблице 2.

Таблица 2

Характеристика паевых инвестиционных фондов

(рассчитано за период с начала 2015 года) [2]

|

Наименование |

Минимальная сумма инв., руб. |

Доп. взнос, руб. |

Доходность (9 месяцев) |

Доходность (макс.) |

Место в рейтинге ПИФов |

|

ВТБ–Фонд Казначейский |

5000 |

1000 |

25,86% |

26,4% |

3 |

|

Альфа–Капитал Еврооблигации |

5000 |

1000 |

13,72% |

35,3% |

4 |

|

Сбербанк– Еврооблигации |

15000 |

15000 |

15,43% |

35,27% |

5 |

|

Газпром – Валютные облигации |

5000 |

1000 |

13,29% |

40,8% |

7 |

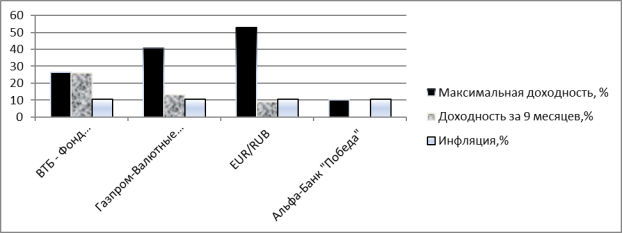

Анализ данных таблицы подтверждает, что доходность ПИФов порядком выше, чем у классических депозитов, также подтвердился критерий доступности. Преимущественно минимальная сумма инвестирования составила 5000 рублей, а дополнительный взнос – 1000 рублей. Также стоит отметить, что все рассмотренные паевые инвестиционные фонды имеют высокое места рейтинга. Бросается в глаза и тот факт, в основном фонды связаны с иностранной валютой. Так же, как и в случае с курсом валюты, для ПИФов была рассчитана максимальная доходность за исследуемый период (отношение максимальной и минимальной стоимости пая за период), которая для каждого оказалась 25%, а для фонда Газпрома и вовсе свыше 40%.

Исследование показала, что наиболее доходными вариантами размещения денежных средств являются операции на валютном рынке и приобретение паёв инвестиционных фондов, а вот открытие вкладов в банке наоборот показало свою малоэффективность, а в некоторых случаях и неспособность защитить собственные средства от быстро растущей инфляции (рисунок 2).

Рис. 2. Доходность различных направлений вложений денежных средств

Также было выявлено, что паевые инвестиционные фонды – реальный механизм не только сохранения собственных средств, но и их приумножения. Безусловно, не стоит забывать об отсутствии гарантии застрахованности от рисков, но опыт показывает, что знакомство с некоторыми нюансами функционирования рынка ценных бумаг, может помочь этот риск снизить.

Литература:

- Информационный портал «Банки.ру.: [Электронный ресурс]. URL: http://www.banki.ru/

- Информационный портал «Investfunds»: [Электронный ресурс]. URL: http://investfunds.ru/

- Официальный сайт АО «Альфа-Банк». URL.: https://alfabank.ru/

- Официальный сайт АО «Газпромбанк». URL.: http://www.gazprombank.ru/

- Официальный сайт ПАО «ВТБ 24». URL.: www.vtb24.ru/

- Официальный сайт ПАО «Сбербанк». URL.: http://www.sberbank.ru/ru/person