Российский рынок медицинских изделий остается крупнейшим в Восточной Европе. Он имеет сложную структуру, где отечественным компаниям серьезную конкуренцию за долю на этом рынке составляют ведущие западные производители. Сложная политическая ситуация, сложившаяся вокруг России, и осложнение взаимоотношений с западными партнерами, а также введение постановления об отклонении заказов на медицинские изделия со стороны иностранных государств могут привести к кризису в отрасли. Особенно сложной ситуация может сложиться на рынке рентгенодиагностического оборудования, где во многих сегментах отечественных аналогов сложной диагностической техники просто не существует. Целью статьи является обзор Российского рынка сложной медицинской техники, рассмотрение его структуры, и выявление основных проблем, препятствующих нормальному развитию.

Ключевые слова: медицинские изделия, рынок рентгенодиагностического оборудования, медицинское оборудование, кризис.

Введение

Российский рынок медицинских изделий является крупнейшим в Восточной Европе. Он имеет сложную структуру, где отечественным компаниям серьезную конкуренцию составляют ведущие западные производители. Под медицинскими изделиями на основании классификации приведенной в [1] понимают инструменты, приспособления, устройства, приборы, аппараты, комплексы, оборудование, реагенты, контрольные материалы и образцы, применяемые для медицинских целей отдельно или в сочетании между собой. Сложная медицинская техника является одним из составляющих понятия медицинских изделий, а также занимает существенную долю на его рынке.

Неоднозначная политическая ситуация, сложившаяся вокруг кризиса на Украине, привела к существенному охлаждению взаимоотношений между Россией и ее иностранными партнерами. Санкционный режим в отношении РФ значительно осложнил ведение торговых отношений в различных сферах, в том числе и в медицине. Ответным шагом на введение западными компаниями различного рода санкций является постановление правительства РФ за номером 102 [2]. Анонс данного постановления вызвал широкую критику в СМИ [3–6] ввиду того, что российские заказчики медицинских изделий должны отклонять все заказы из иностранных государств, кроме заказов из Армении, Белоруссии и Казахстана, если они попадают в перечень, указанный в постановлении. Таким образом, в конкурсе заявок фактически участвуют только производители из России и стран, входящих в Таможенный союз.

Целью настоящей статьи является обзор Российского рынка сложной медицинской техники, рассмотрение его структуры, и выявление основных проблем, препятствующих нормальному развитию. Обзор данного рынка важен, чтобы определить возможность отечественных компаний-производителей, которые из-за ухудшения политической ситуации и взаимоотношений с западными партнерами могут резко увеличить свою долю на Российском рынке. Однако возникает вопрос, могут ли отечественные компании производить медицинские изделия, которые не уступают западным аналогам? И не вызовет ли введение указанных выше постановлений, направленных на поддержание собственных производств, существенного ухудшения качества оказываемых медицинских услуг?

Обзор отечественного рынка

По данным Росстата на 2015 год население России составляет более 146 млн. человек [7], на которых приходится более 20 тыс. лечебно-профилактических учреждений (ЛПУ), 98 % из которых являются государственными. При этом по данным представленным в работе [8] на 2013 год, техническое оснащение ЛПУ составляло 58 % от нормативного. Отметим, что немаловажную роль в техническом оснащении учреждений здравоохранения играют современные средства диагностики, к которым часто и относится сложная медицинская техника. Наиболее распространенные виды сложной медицинской техники показаны на рис.1.

Рис. 1. Основные виды сложной медицинской техники

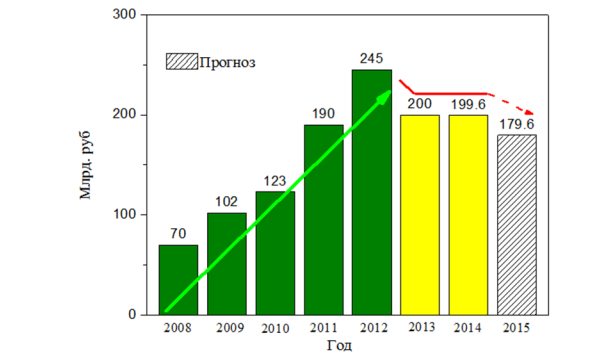

По данным экспертов [9] объем Российского рынка, начиная с 2008 года, стремительно рос в среднем на 37 % в год и достиг 245 млрд. рублей в 2012 году, рис.2. Однако в 2013 году произошло снижение объема рынка на 18 % с последующей стабилизацией в 2014 году. Специалисты [9] также отмечают, что даже по самым оптимистичным прогнозам динамика рынка на 2015 год, скорее всего, будет отрицательной. Его падение может составить 7–10 %.

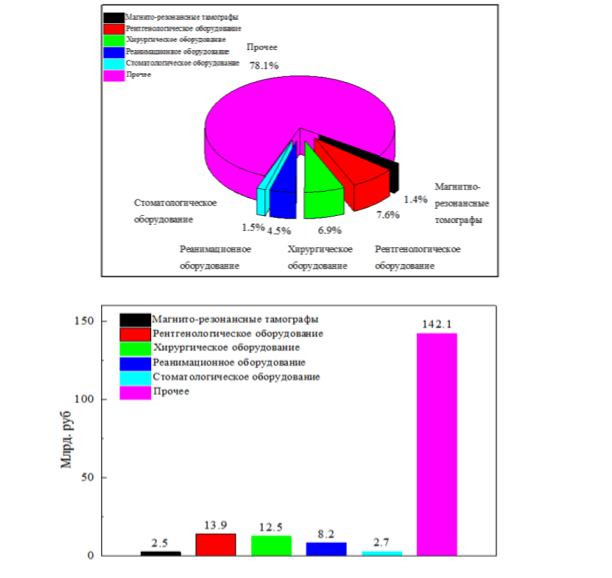

По данным ГК «Бюро», опубликованным в СМИ [4], объемы закупок для примера на 2013 год по сложной медицинской технике, рис.3, используемой для диагностики, а также применяемой в хирургии, реанимации, стоматологии в сравнении с прочими закупками медицинских изделий составляют незначительный процент, однако суммарный процент для указанных выше сегментов составляют более 20 % всех закупок.

Рис. 2. Объем российского рынка медицинских изделий

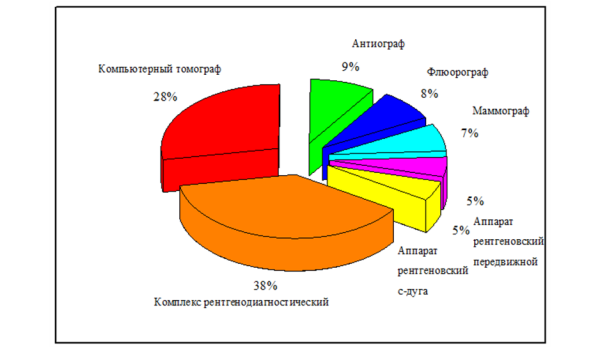

Структура российского рынка сложной медицинской техники для рентгенологического оборудования показана на рис. 4. Из диаграммы видно, что более 60 % всех закупок по данному направлению приходится на рентгенодиагностические комплексы и компьютерные томографы, примерно равные доли имеют антиографы, флюорографы и маммографы. Оставшаяся часть поделена поровну между такими видами рентгеновских аппаратов как аппарат рентгеновский С-дуга и аппарат рентгеновский передвижной.

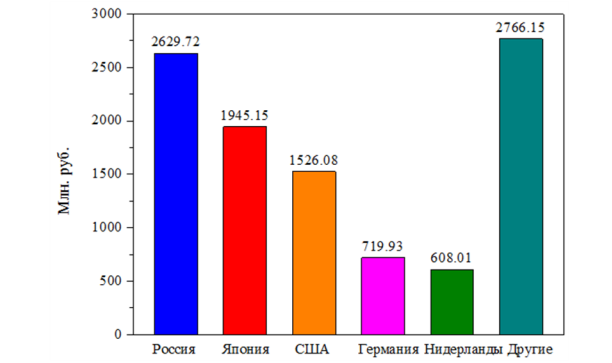

На основании данных представленных научно-техническим центром «МЕДИТЭКС», можно произвести оценку Российского рынка рентгенодиагностического оборудования, рис. 5. Из графика видно, что в 2013 году отечественные компании занимали почти четверть рынка. Поскольку в 2014 произошла стагнация рынка, то можно предположить, что положение на рынке не сильно изменилось. Наиболее крупными Российскими компаниями занимающимися поставкой оборудования являются: ЗАО «МТЛ» г. Москва, ЗАО НИПК «Электрон» г. Санкт-Петербург, ОАО «НИИЭФА им. Д. В. Ефремова» г. Санкт-Петербург, ЗАО «АМИКО» г. Москва, ООО «С. П. Гелпик» г. Москва. Серьезную конкуренцию им составляют производители медицинского оборудования из Японии (занимают 19 % рынка) и США (15 % рынка). Наиболее крупными компаниями здесь являются GeneralElectric (США), Toshiba Medical Systems Corporation (Япония), Philips Medical Systems (Нидерланды), Siemens Medical Solutions (Германия).

Стоит отметить, что производимое отечественными компаниями оборудование можно условно назвать отечественным. По данным опубликованным в открытых информационных источниках [4] компания «МЛТ» в 2009 году заключила договор о партнерстве с GeneralElectric (GE) на совместный выпуск 6-срезового томографа GE Healthcare Bright Speed Elite. В сборке используются импортные комплектующие от GE, а «МТЛ» выпускает свои информационные системы и программное обеспечение. Партнерство с компанией Philips отечественной компании «Электрон» позволяет последней выпускать 16-срезовые компьютерные томографы.

Рис. 3. Объемы закупок по медицинскому оборудованию на 2013 г.: а) в долях б) в абсолютных значениях

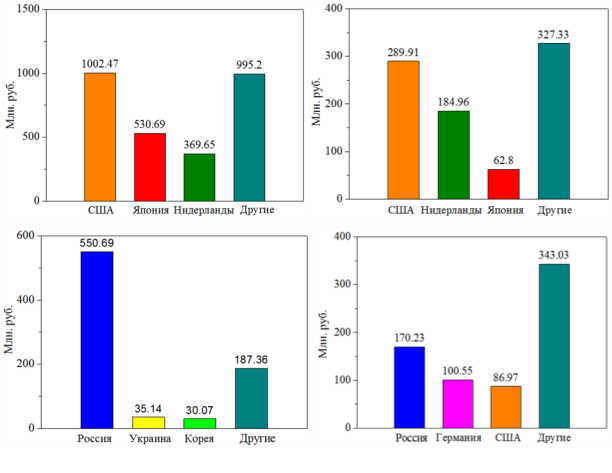

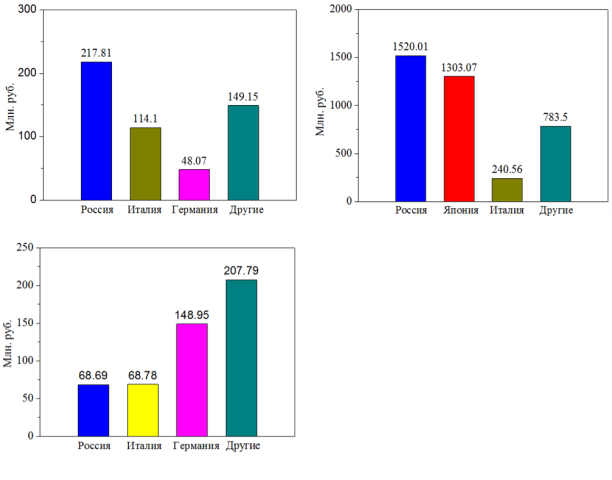

Для оценки доли присутствия отечественных компаний на Российском рынке по сегментам рентгенодиагностического оборудования, по данным представленным в работе [10],были построены диаграммы, представленные на рис. 6–7.

Рис.4. Структура российского рынка рентгенодиагностического оборудования в 2013 г.

Рис. 5. Рынок рентгенодиагностического оборудования в денежном эквиваленте, по странам производителям оборудования на 2013 г.

Из диаграмм видно, что в сегменте компьютерных томографов (рис.6 — а) крупнейшими поставщиками являются зарубежные производители из США (35 % рынка), Японии (18 %) и Нидердландов (13 %). Лидерами производства в этом сегменте являются GEHelthcare (США), Toshiba (Япония), Philips (Нидерланды). Отсутствие российских производителей наблюдается и в сегменте ангиографов (рис.6 — б), где отечественный рынок делят компании из США (34 % рынка), Нидерландов (21 %) и Японии (7 %). Ведущие производители в этом сегменте те же, что были указаны выше.

|

|

|

Рис. 6. Распределение оборудования на Российском рынке по странам производителям: а) компьютерные томографы б) ангиографы в) флюорографы г) маммографы

Намного лучше дела обстоят в сегменте производства флюорографов, рис.6 — в). Российские компании занимают более 60 % рынка в данном сегменте. Ведущими производителями здесь являются ЗАО «Амико», ЗАО НИПК «Электрон», ООО ПМП «Протон», ООО «Мосрентгенпром». Слабую конкуренцию им оказывают производители из Украины и Кореи, занимающие по 4 % рынка соответственно. В сегменте мамографов (рис.6 — г), ситуация более сложная. Отечественным производителям (крупнейшим игроком здесь является компания ЗАО «МТЛ»), которые занимают чуть менее четверти от всего рынка, серьезную конкуренцию составляют ведущие производители из Германии (Siemens — 14 % рынка) и США (GE — 12 % рынка).

В сегменте передвижных рентгеновских аппаратов (рис.7 — а), российские предприятия занимают около 40 % рынка. Наиболее успешными отечественными компаниями в этом сегменте являются «С. П. ГЕЛПИК», «Смарт Рей» и «Медицинские Технологии ЛТД». Конкуренцию им составляют предприятия производители рентгеновских аппаратов из Италии (22 % рынка) и Германии (9 % рынка).

Рис. 7. Распределение оборудования на Российском рынке по странам производителям: а) передвижные рентгеновские аппараты б) рентгенодиагностические комплексы в) рентгенодиагностические аппараты с С-дугой

В сегменте поставок рентгенодиагностических комплексов (рис. 7 — б), отечественные предприятия занимают почти 40 % от рынка. Лидерами производства среди российских компаний в этом сегменте являются ЗАО НИПК «Электрон» и ООО ПМП «Протон». Не уступают им в этом японские компании (34 % рынка), где крупнейшим игроком является компания Toshiba.

Хуже обстоят дела российских компаний на рынке рентгенодиагностических аппаратов с С-дугой (рис.7 — в). Они занимают примерно 14 % от рынка в данном сегменте. Крупнейшим производителем среди них является компания «Амико». Наибольшую долю на рынке в этом сегменте держат немецкие компании (30 %), крупнейшими из которых являются Siemens и Ziehm Imaging. Уступают им итальянские компании, которые, как и российские занимают около 14 % рынка в данном сегменте.

Основные проблемы

На основании проведенного обзора рынка рентгенодиагностического оборудования, обоснованным является вывод, что Российский рынок рентгенодиагностического оборудования является достаточно крупным и динамично развивающимся. Темпы развития рынка и количество игроков на нем делает Российский рынок рентгенодиагностического оборудования одним из самых перспективных. Серьезную конкуренцию отечественным производителям составляют ведущие иностранные производители рентгенодиагностического оборудования. Основная проблема заключается в том, что в некоторых сегментах (компьютерные томографы, ангиографы) российские компании производители полностью отсутствуют. Таким образом, введение постановления, ограничивающего закупку импортной медицинской техники у иностранных партнеров приведет к тому, что российские ЛПУ останутся без оборудования, поскольку отечественных аналогов в данном сегменте пока нет. Больше всего в этом случае пострадают пациенты, которых обследовать и диагностировать просто будет нечем.

Однако в других сегментах дела обстоят лучше: отечественные компании не только присутствуют, но и занимают лидирующие позиции (флюорографы, передвижные рентгеновские аппараты). При этом, как указывалось ранее, многие компоненты для производства оборудования закупаются за рубежом. Осложнение взаимоотношений с иностранными партнерами, а также привязка контрактов к иностранной валюте, курс которой по отношению к рублю может существенно колебаться, приведет к тому, что производить даже отечественную медицинскую рентгенодиагностическую технику станет дорого. Введение ограничений приведет к тому, что рынок оборудования во всех сегментах перейдет в руки отечественных производителей. Однако так как во многих сегментах аналогов западной продукции нет, ее, скорее всего, будут закупать через страны партнеры (страны Таможенного союза) у иностранных компаний, переупаковывать и продавать на рынке уже как отечественную.

Заключение

На основании данных доступных в открытых информационных источниках можно сделать вывод, что Российский рынок медицинской техники остается одним из крупнейших рынков в мире. Структура рынка постепенно меняется ввиду расширения таких сегментов рынка как коммерческая и частная медицина. Наибольшая доля отечественного рынка медицинских изделий и наибольшие темпы роста соответствуют направлению диагностической визуализации. Это связано как с развитием технологий и появлением новой более современной и точной медицинской техники, так и с повышением потребности населения в оказании более качественных услуг. При этом недостаточная техническая оснащенность российских здравоохранительных учреждений создает постоянный спрос на данный вид медицинского оборудования.

При этом эксперты [11,12] отмечают, что государство постепенно переносит акцент в своей политике со стимулирования или локализации конечных производств на производство компонентной базы, создание производственных цепочек. Однако по самым оптимистичным прогнозам динамика рынка на 2015 год, скорее всего, будет отрицательной. Падение может составить 7–10 % [9].

По мнению авторов статьи, на основании проведенного исследования рынка рентгенодиагностического оборудования, основными проблемами, препятствующими успешному развитию Российского рынка медицинских диагностических изделий, являются:

Неравномерность и локальность государственного финансирования, которое обусловливает то взрывное развитие отдельных сегментов, то их резкие спады;

Медленные темпы развития научных разработок в области рентгенодиагностического оборудования и их слабое финансирование. Как следствие во многих сегментах отечественных аналогов иностранному оборудованию просто не существует, а для других приходится закупать компоненты из-за рубежа;

Слабый уровень инновационной активности отечественных компаний;

Слабая маркетинговая поддержка производственной деятельности;

Прогрессивные технологии, обеспечивающие высокую добавленную стоимость, сосредоточены преимущественно в сегменте медицинской визуализации;

Крайне низкий уровень внедрения международных стандартов качества, в результате чего российские медицинские изделия часто имеют слабые потребительские свойства и не выдерживают конкуренцию с зарубежными, как на внешнем, так и на внутреннем рынке;

Подводя итоги, можно сделать вывод, что Российский рынок сложной медицинской техники по-прежнему имеет зависимость от западных производителей. Осложнение взаимоотношений с иностранными партнерами и введение ограничений приведет только к кризису отрасли. Сказать, что для эффективного развития сегмента рентгенодиагностического оборудования необходима существенная помощь государства, связанная с финансированием институтов и отечественных предприятий, занимающихся созданием медицинской техники, слишком просто, так как отрасль является очень наукоемкой. Для создания современной продукции, не уступающей разработкам лидеров отрасли, необходимо также наличие специалистов высокого уровня. А это уже относится к решению проблем образовательной системы и подготовки кадров.

Литература:

- Проект Федерального Закона «О медицинских изделиях», 2002.

- Постановление Правительства РФ от 05.02.2015 N 102 (ред. от 02.06.2015) «Об установлении ограничения допуска отдельных видов медицинских изделий, происходящих из иностранных государств, для целей осуществления закупок для обеспечения государственных и муниципальных нужд». 2015.

- Поликовский А. Государство без сердца // Новая газета. 2015. № 85 (08).

- Рейтер С. Кому выгоден запрет на ввоз медицинской техники // РБК — Экономика. 2014. № 6.

- Чернова Н. Игры патриотов // Новая газета — Общество. 2015. № 85 (08).

- Чернова Н. Правительство не лечится// Новая газета — Политика. 2014. № 31 (03).

- Численность населении Российской Федерации по муниципальным образованиям // Бюллетень на 1 января 2015 г. Официальная статистика — Росстат. 2015.

- Кудреватых В. Российский рынок медицинского оборудования. Тенденции и перспективы развития // Материалы VIII Общероссийского медицинского форума «Медицина за качество жизни». 2013.

- Виленский А. В. Динамика колебаний рынка медицинских изделий // Hi+Med. 2015. № 3.

- Виленский А. В., Деханова А. И., Буслаева А. Б., Российский рынок рентгенодиагностического оборудования // «Медицинские изделия». 2014. № 4(11).

- Виленский А. В., Деханова А. И., Буслаева А. Б., Жуков И. А. Российская медицинская индустрия: ключевые тенденции и законодательные инициативы // Контактные отношения. 2014.

- Виленский А. В., Деханова А.И Рынок медицинских изделий: итоги 2013 г. // Ремедиум. 2014. № 7–8.