Высокая конкуренция на рынке финансовых услуг связана с сокращением числа потенциальных и удержанием существующих клиентов банков, вызывая необходимость в оперативном сборе и обработке данных. Анализируя данные по клиенту или группе клиентов, банки строят профили потенциальных заемщиков с учетом их полной истории взаимоотношения с банком, в том числе и по закрытым договорам. С помощью передовых технологий интеллектуального анализа данных банк может достаточно точно оценить кредитоспособность потенциальных заемщиков, что в значительной мере позволит снизить кредитные риски.

Полная история транзакций, факты недобросовестного поведения, возникновения задолженностей — все это доступно для сегментирования клиентской базы и позволяет банкам совершенствовать свою продуктовую и тарифную политику, повышать прибыльность на отдельного клиента. В результате реальные и потенциальные клиенты получают большой выбор сервисов и продуктов и чувствуют заинтересованность в себе со стороны банка. А эти факторы, как известно, довольно сильно влияют на отношение к банку в целом [1].

Применения технологий Data Mining в банковской сфере.

От того, насколько оперативно банки принимают правильные стратегические решения, зависит само существование банка. Большая часть того, что необходимо для принятия стратегического решения уже хранится в банках в виде огромных объемов данных (Big Data), собираемых ежедневно для решения основных задач во всех направлениях банковского бизнеса.

Применение технологий Big Data дает банкам преимущества перед своими конкурентами. Оперативное извлечение полезной информации из больших архивов данных и ее анализ в разных аспектах повышает эффективность работы банка в целом и позволяет лучше понять поведение клиентов в частности. Благодаря технологиям Big Data системы безопасности могут оперативно анализировать колоссальные массивы информации самого разного происхождения и эффективно противодействовать мошенничеству. Технологии Big Data позволяют банку использовать полуструктурированные данные, чтобы выявить скрытые связи между клиентами для определения уровня их кредитоспособности [1].

В целом технологии Big Data благодаря анализу клиентских баз, а также неструктурированной информации из социальных сетей и других источников позволяет разрабатывать более сфокусированные маркетинговые предложения, больше соответствовать ожиданиям разных целевых аудиторий, лучше влиять на потребительское поведение клиентов.

Благодаря технологиям Big Data банки получают возможность привнести в свою деятельность качественно новую аналитику и элементы искусственного интеллекта. Информация о клиентах, поставщиках, операциях компании и многом другом рассредоточена между десятками операционных систем и систем обработки транзакций, расположенных в разных бизнес-подразделениях. Возникает необходимость объединить всю информацию вместе с целью получить настоящие знания. В этом поможет технология Data Mining, которая является частью профилирования заёмщиков в банковской сфере.

Современные технологии Data Mining позволяют обработать информацию с целью автоматического поиска шаблонов, характеризующих какие-либо фрагменты неоднородных многомерных данных. Область применения Data Mining не имеет границ — она присутствует везде, где имеются какие-либо данные. Методами Data Mining сегодня заинтересованы, в первую очередь, банки. Профилирование наилучших достижений, как один из методов Data Mining, позволяет выявить основные характеристик наиболее успешных регионов, филиалов, клиентов для планирования дальнейшей деятельности банка. Профилирование также используется в банках для оценки риска при выдаче кредитов [2].

Технология Data Mining используется в банковской сфере для решения ряда типичных задач, представленных на рисунке 1.

Рис. 1. Задачи технологии Data Mining в банковской сфере

Рассмотрим каждую задачу технологии Data Mining в банковской сфере [2]:

1. Определения возможной некредитоспособности клиента банка или так называемая задача «Выдавать ли кредит клиенту?»

Решение данной задачи без применения технологии Data Mining сводится к опыту, интуициям и субъективным представлениям работников банка о том, какой клиент является благонадежным. Системы Data Mining решат задачи примерно по той же схеме, на основе исторической (ретроспективной) информации и при помощи методов классификации выявляют клиентов, которые в прошлом не вернули кредит. Совокупность клиентов банка разбивается на два класса (вернувшие и не вернувшие кредит). На основе группы клиентов, не вернувших кредит, определяются основные «черты» потенциального неплательщика, при поступлении информации о новом клиенте определяется его класс («вернет кредит», «не вернет кредит»). Инструменты Data Mining профилируют клиентов, разделяя их на добросовестных и неблагонадежных заемщиков. Кроме того, возможно классифицировать заемщика по группам риска, то есть не только решить вопрос о возможности кредитования, но и установить лимит кредита, проценты по нему и срок возврата.

2. Выявление мошенничества.

Для выявления мошенничества применяются так называемые «подозрительные стереотипы поведения», определяемые в результате анализа банковских транзакций, которые впоследствии оказались мошенническими. Для определения подозрительных случаев используется совокупность последовательных операций на определенном временном интервале. Если система Data Mining считает очередную операцию подозрительной, банковский работник может, ориентируясь на эту информацию, например, заблокировать операции с определенной карточкой. Полученная таким образом информация может использоваться в действующих системах банка, разрешая транзакции, совпадающие со стереотипом мошенничества, только после предварительной беседы с клиентом.

3. Сегментация клиентов.

С помощью средств Data Mining банк осуществляет сегментацию клиентов, что позволяет найти «профиль» наиболее выгодных клиентов и далее акцентировать свою маркетинговую политику для привлечения клиентов, соответствующих найденному «профилю». Разбивая клиентов на различные категории, политика банка становится более целенаправленной и результативной, различные виды услуг предлагаются разным группам клиентов.

4. Управления ликвидностью банка.

Data Mining помогает банкам строить прогнозные модели ценности своих клиентов, и соответствующим образом обслуживать каждую категорию. Проводя прогнозирования временного ряда с информацией об остатках на счетах клиентов за предыдущие периоды с помощью методов Data Mining банк получает прогноз остатка на счетах в определенный момент в будущем. Полученные результаты могут быть использованы для оценки и управления ликвидностью банка.

5. Привлечения новых клиентов банка.

С помощью профилирования как одного из методов Data Mining банк классифицирует клиентов на «более выгодных» и «менее выгодных». После определения наиболее выгодного сегмента клиентов банк проводит более активную маркетинговую политику по привлечению клиентов именно среди группы «более выгодных» клиентов.

Система скоринга в банках.

Как можно было увидеть, спектр применения технологий Data Mining в банковской сфере весьма широк. Остановимся на наиболее актуальном на данный момент в России направлении — анализе кредитных рисков. Одним из методов оценки потенциального заемщика перед принятием решения о предоставлении ему кредита наряду с проверкой благонадежности и оценкой финансового положения является скоринговая оценка. Скоринг на основе Data Mining генерирует инновационные технологии, решающие все выше перечисленные задачи интеллектуального анализа данных в сфере банковских услуг.

Термин «скоринг» происходит от английского слова score, трактуется в широком и узком смысле. Под скорингом в широком смысле понимают методы получения оценки заемщика, чаще всего количественной. В узком смысле скорингом называют метод разграничения различных групп потенциальных клиентов в условиях, когда доступна информация не о параметрах, разделяющих эти группы, а только о некоторых характеризующих их переменных. К таким переменным (признакам) могут относиться анкетные данные, информация из кредитной истории и другие, имеющиеся в банке сведения о ранее кредитовавшихся заемщиках, а также результат кредитования, например, погашение кредита, наличие просрочки с длительностью более заданной.

В итоге формируется итоговая оценка кредитоспособности. В зависимости от результата кредиты разделяются на «хорошие» и «плохие» с учетом задачи, решаемой методом скоринга.

Система скоринга помогает ответить на основной вопрос: стоит ли выдавать кредит конкретному лицу? А также определить уровень лимита по сумме кредита и оценить риск конкретной сделки. В результате формируется кредитный портрет (профиль) потенциального заемщика, позволяющий:

разделить потенциальных заемщиков на «плохих», которым не может быть выдан кредит, и «хороших», которым кредит может быть выдан;

рассчитать индивидуальные параметры кредитной сделки для конкретного заемщика;

рассчитать риск и управлять кредитным портфелем по всем ссудам, выдаваемым частным лицам.

Новые эффективные методы создания (дополнения) клиентского профиля и нестандартные способы оценки возможного дефолта заемщиков, а также риски банка представлены инновациями в банковском скоринге. Несколько важнейших инноваций банковского скоринга представлены на рисунке 2.

Рис. 2. Инновации банковского скоринга

Исследуем важнейшие инновации банковского скоринга [3]:

Психографическое профилирование заемщиков. Интересной представляется идея тестирования, которую реализует компания VisualDNA, ее продукт является одним из важных элементов кредитного скоринга и работы с клиентами.

Компания VisualDNA, один из лидеров в области анализа данных, предлагает инновационный подход к оценке кредитоспособности заемщиков. Опираясь на результаты последних исследований в области личностного развития и психологии поведения человека, компания разработала и запатентовала уникальную технологию психографического профилирования заемщиков для предсказания вероятности дефолта розничных клиентов финансовых организаций. В основе технологии лежит визуализированный тест, отвечая на который заемщик действует инстинктивно и выражает свои мысли без слов. В таблице 1 представлен пятифакторный личностный опросник VisualDNA. С помощью ответов на простые вопросы, становится возможным лучше понять истинные цели и потребности потенциальных клиентов. А на основании доказанной корреляции между личностными характеристиками и финансовым поведением клиента специалистами компании будет построена модель его склонности к дефолту, результатом которой станет VisualDNA рейтинг заемщика.

Особой ценностью VisualDNA рейтинг заемщика обладает в рамках решения задачи принятия кредитного решения по сегменту клиентов, не имеющих кредитной истории, позволяя финансовым организациям выдавать кредиты тем, кому ранее приходилось отказывать ввиду отсутствия данных о платежной дисциплине заемщика в кредитных бюро. Не ограничивая общности, использование психографических данных, полученных в результате тестирования, позволяет существенно улучшить качество работы также и имеющихся скоринговых моделей, максимизируя прибыль финансовых организаций без увеличения рисковой нагрузки.

Таблица 1

Пятифакторный личностный опросник VisualDNA [4].

|

Независимые переменные (черты характера |

Степень выраженности (шкала) |

Характеристики |

|

Открытость к новому |

Экспрессивность/любознательность vs практичность/постоянство |

Увлечение искусством, эмоции, страсть к приключениям и необычным идеям, любопытство и разнообразие опыта |

|

Добросовестность |

Рациональность/организованность vs импульсивность/низкий самоконтроль |

Самодисциплина, добросовестность, стремление, преобладание планирования над спонтанными действиями, организованность, надежность |

|

Экстраверсия |

Открытость/энергичность vs замкнутость/сдержанность |

Энергичность, позитивное отношение к жизни, напористость, торопливость, болтливость, коммуникабельность, общительность |

|

Доброжелательность |

Дружелюбность/привязанность vs холодность/обособленность |

Закаленность, сострадание, сотрудничество, доверие и оказание помощи, аккуратность в выполнении своих обязанностей и обещаний |

|

Эмоциональная устойчивость |

Чувствительность/нервность vs самосохранение/уверенность |

Тенденция испытывать неприятные эмоции, такие как гнев, тревога, депрессия, уязвимость. Определение эмоциональной устойчивости |

Клиент проходит тест, получает результаты, затем они вводятся в скоринговую модель вместе с данными о заемщике из БКИ и самого банка. На выходе получается VisualDNA-рейтинг заемщика.

Скоринговая модель FICO FraudScore для оценки возможных обманных действий потенциальных заемщиков. В России появилась скоринговая модель FraudScore, которая будет использоваться для оценки возможных обманных действий потенциальных заемщиков. Уникальная скоринговая модель, позволяющая оценить вероятность повышенного риска выдачи займа на основе анкетных данных и кредитной истории потенциального заемщика.

Ранее на российском рынке кредитования не было специализированной скоринговой модели, позволяющей отслеживать заявки на кредит, для которых характерен высокий риск мошенничества. Использование новой модели позволит российским кредиторам пресечь возможные обманные действия потенциальных заемщиков на самой ранней стадии — перед тем, как будет сформирован кредитный счет.

Разработчики скоринговой модели FICO® Application Fraud score: Национальное бюро кредитных историй (НБКИ) и FICO (NYSE:FICO).

Скоринг на основании данных социальных сетей. Существуют технологии и сервисы, которые задействуют информацию из социальных сетей в системах таргетирования рекламы и кросс-продажах. Профиль для рекламы, по большому счету, то же самое, что скоринговая карта. Задействовать данные из социальных сетей можно не только для увеличения объема продаж, но и для отбора кредитоспособных заемщиков.

Отдельные банки, а также компании начали разработку нестандартных скоринговых моделей. В качестве источника сведений о потенциальных заемщиках используются данные об их поведении в социальных сетях, индивидуальных особенностях «серфинга» в Интернете и пользовании различными финансовыми услугами, что является альтернативой набору сведений, используемых в стандартном скоринге.

Данные из социальных сетей могут быть использованы для:

построения антимошеннического скоринга и систем противодействия;

первичного скоринга клиента;

обогащения данных по клиенту;

обогащения данных по социальному окружению клиентов;

улучшения эффективности взыскания.

Основная идея онлайн-скоринга — привлечь тех людей, о которых банки ничего не знают, но у которых поведенческие шаблоны совпадают с шаблонами успешного человека. Потенциальные клиенты оставляют в социальных сетях о себе данные, которые зачастую имеют большую информационную значимость, чем данные в анкетах банка.

В настоящий момент социальные сети становятся одним из основных источников данных для принятия решений в бизнесе, от кредитов до маркетинговых продуктов.

Основными преимуществами систем оценки кредитоспособности заемщиков, которые основаны на технологиях Data Mining, являются:

повышенная точность оценки заемщика,

высокая скорость процедуры оценки,

минимизирован человеческий фактор в принятии решения,

высокая адаптивность и возможность переобучения моделей,

снижение формируемых резервов на ожидаемые потери по кредитным обязательствам.

Выявление мошенничества в банковском секторе.

Важнейшая проблема, которую можно решить с помощью Data Mining — вопросы мошенничества. При этом в части применения специализированных решений борьба с мошенничеством основной акцент, как правило, делается на борьбу с мошенничеством в каналах дистанционного банковского обслуживания как для физических, так и для юридических лиц, так как уровень защищённости банка определяется на основе наиболее уязвимых звеньев, которыми являются клиенты банка.

Также немалый ущерб банку наносится в результате внутреннего мошенничества, а также реализации сложных мошеннических схем, которые невозможно выявить Antifraud-системами канального уровня. В связи с этим, решением в борьбе с мошенничеством может стать создание кроссканальной системы противодействия мошенничеству.

Выделяют 5 уровней предотвращения мошенничества, представленных в таблице 2, которые имеют свои приоритеты реализации, в зависимости от уровней риска, простоты внедрения, уровня зрелости банка и процессов противодействия мошенничеству [5].

Таблица 2

Уровни предотвращения мошенничества [5]

|

Наименование уровня |

Базовый функционал |

|

Уровень 1. Защита конечных устройств |

Программная / аппаратная защита при взаимодействии с ДБО, ЭЦП, применение криптоалгоритмов, многофакторная аутентификация и верификация транзакций, идентификация клиентских устройств и т. д. Простота внедрения. Реализовано практически во всех банках. Первоочередной приоритет реализации. |

|

Уровень 2. Защита в рамках сессии |

Мониторинг и поведенческий анализ в рамках отдельно взятой web-сессии на основе шаблонов поведения, характерных для web-сайта банка. Реализация также существенно проще уровней 3–5. Может являться одной из составляющих защиты в канале ДБО. |

|

Уровень 3. Мониторинг действий клиента или работника в рамках отдельного канала |

Мониторинг действий клиента или работника в рамках отдельного канала, связанных с этими действиями транзакций, и выявление аномального поведения. Анализ фрода на основе правил или статистических моделей. Может включать в себя периодическое обновление профилей пользователей, сопоставление транзакций между группами лиц. Наиболее широко обсуждаемый в последние годы вопрос (защита ДБО и внутреннее мошенничество). |

|

Уровень 4. Комплексный мониторинг действий клиента или работника в различных каналах (кроссканальный) |

Идентично уровню 3. Дополнительно: кроссканальный анализ, корреляция алертов и активностей каждого пользователя, аккаунта или сущности. Требует существенного уровня зрелости банка в сфере Antifraud. |

|

Уровень 5. Анализ взаимосвязей между различными сущностями |

Анализ взаимосвязей между внутренними и внешними сущностями, а также их различными параметрами (пользователи, аккаунты, параметры аккаунтов, различные устройства и их параметры) для выявления организованной группы мошенников. Обладает наивысшим уровнем зрелости и сложностью реализации. |

Итак, кроссканальная система противодействия мошенничеству — это совокупность решений различных производителей, объединённых в единую систему управления, мониторинга и анализа подозрительных транзакций и проведения расследования произошедших случаев мошенничества.

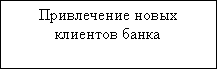

Многие банки запускают для своих клиентов целевые программы кредитования на специальных условиях, и это тоже является потенциальной точкой мошенничества. Процедура получения подобных кредитов обычно выглядит следующим образом: определенным клиентам банка приходит уведомление о предодобренном кредите на специальных условиях (обычно это скидка 2−3 % от базовой ставки). Клиент приходит в банк, сотрудник банка ставит галочку на заявлении «спецусловия», и далее запускается однозвенное согласование с руководителем отделения банка и клиент получает льготный кредит. Схема получения кредита по спецусловиям представлена на рисунке 3.

Данная процедура согласования спустя какое-то время переходит в формальность. В итоге в некоторых региональных офисах пароль и учетная запись к программному продукту, в котором производилось согласование, просто сообщается замещающим руководителя сотрудникам, которые, зачастую, являются создателями кредитных договоров. Делается это, например, во время отпуска руководителя, либо на постоянной основе, в силу занятости руководства отделений. Сотрудники банка, оформляющие кредитные заявки, получают возможность сделать скидку любому желающему. В некоторых случаях это могут быть родственники и друзья, а в других — посторонние лица, нуждающиеся в кредите. Последним и предлагается льготная программа кредитования за небольшое вознаграждение в размере 0,5−1 % от суммы кредита. Соответствующие объявления попадаются в интернете.

Рис. 3. Схема получения кредита по спецусловиям [6].

С точки зрения конечной системы все легитимно: одна учетная запись создавала заявку на кредит по спецусловиям, другая − согласовывала его выдачу. Однако, если по базовому профилю на уровне аутентификации подключен кредитный конвейер, в результате простейшей корреляции, можно выявить аутентификацию под разными учетными записями с одной машины (один IP-адрес и имя).

Привлечения новых клиентов банка.

Data Mining помогает банкам строить прогнозные модели ценности своих клиентов, разбивая клиентов на различные категории с более целенаправленной и результативной маркетинговой политикой, предлагающей различные виды услуг разным группам клиентов.

Для того чтобы построить крепкие взаимоотношения с клиентом банку необходимо заниматься каждым клиентом на ранних периодах привлечения. С самого начала клиент должен видеть заинтересованность банка именно в нем. Это может быть достигнуто с помощью комплексной адаптационной стратегии, которая подразумевает правильный контакт с клиентом в правильное время на всем протяжении ключевых первых месяцев.

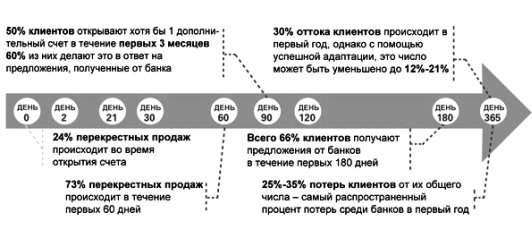

Статистика показывает, что если доверительные отношения с клиентом достигнуты в течение первых 180 дней, то возможность перекрестных продаж наиболее вероятна. Согласно данным US Banker, 60 % клиентов, которые открывают дополнительный счет в первые три месяца, делают это в ответ на предложения, полученные от банков. При этом еще 34 % не получают дополнительных предложений от их банков в течение решающих 180 дней с момента открытия счета. На рисунке 4 представлены решающие этапы в построении взаимоотношений с новыми клиентами [6].

Рис. 4. Этапы построения взаимоотношений с новыми клиентами [6]

Процесс адаптации клиента в банке проходит в пять основных этапов, представленных на рисунке 5.

Рис. 5. Процесс адаптации клиента в банке [6].

На каждом этапе клиентов следует сегментировать исходя из их ценности, индивидуализировать сообщения, основываясь на уровне и стиле жизни каждого потребителя, использовать актуальные сообщения, которые соответствуют текущим условиям по банковскому продукту и особенности канала взаимодействия, автоматизировать сообщения для экономии ресурсов, и учитывать предпочтения клиента по каналам взаимодействия.

Если все сделано правильно, вместо потерь и переключений новых клиентов может возникнуть сильная привязанность к банку, которая будет укрепляться с течением времени и гарантирует доверие, лояльность, репутацию и рентабельность.

Выводы. Максимизация отдачи от клиентов жизненно необходима для максимизации прибыльности банков. А для точного прогнозирования потребностей и более эффективного и прибыльного взаимодействия с клиентами необходим набор аналитических инструментов, таких как Data Mining, обеспечивающих глубокий и всесторонний анализ данных.

Технологии Data Mining в первую очередь используются банками для работы с профилированием клиентов. Вторым направление является работа с ликвидностью и рисками, затем идет выявление долгосрочных тенденций по клиентской базе и по конъюнктуре рынка. Также благодаря технологиям интеллектуального анализа данных идет борьба с мошенничеством и махинациями, долгосрочное прогнозирование для высокоуровневого планирования и бюджетирования.

Литература:

- Некрасова Е. Большие деньги, большие данные, большие перспективы. /Е. Некрасова.//CIO: руководитель информационной службы. — 22.09.2012: [Электронный ресурс] URL: http://www.computerra.ru/cio/487 (дата обращения 09.12.2015)

- Сферы применения Data Mining: [Электронный ресурс] URL: http://bug.kpi.ua/stud/work/RGR/DATAMINING/spheresofapplication.html (дата обращения 03.12.2015)

- Кредитный скоринг: [Электронный ресурс] URL: http://www.reglament.net/event/scoring/?s=5_innovations, 2015 (дата обращения 07.12.2015)

- Чертопруд С. Скорингов много хороших и разных. /С. Чертопруд.//Отрасли права — 05.06.2015.: [Электронный ресурс] URL: http://отрасли-права.рф/article/8396 (дата обращения 08.12.2015)

- Терехов С. Кроссканальное решение по противодействию мошенничеству. /С. Терехов// BISJournal — 20.05.2014.: [Электронный ресурс] URL: http://www.journal.ib-bank.ru/pub/297 (дата обращения 01.12.2015)

- Павлов А.. JSOC на все руки: от ловли мошенничества в интернет-магазинах и кредитных конвейеров до обеспечения безопасности АСУ ТП. /Павлов А.// SecurityLab.ru — 30.07.2015.: [Электронный ресурс] URL: http://www.securitylab.ru/analytics/473903.php (дата обращения 29.11.2015)

- Решающие 180 дней для удержания клиентов: [Электронный ресурс] URL: http://www.tops.ru/blog/reshayuwie_180_dnej_dlya_uderzhaniya_klientov/ (дата обращения 03.12.2015)