This article states that the main operator in the cellular market of Russia is the Russian telecommunications company JSC «MTS». Financial and economic activity of the company is characterized by a good performance, which is explained by rational capital structure. Along with this crisis in our country due to negative trends in the geopolitical arena, lower oil prices and inflation makes it necessary to construct such a system of financial management, which aims to increase the company's value and further optimization of the capital structure.

Keywords: capital structure, the company's value, loan capital, equity, stocks, quote, cellular market

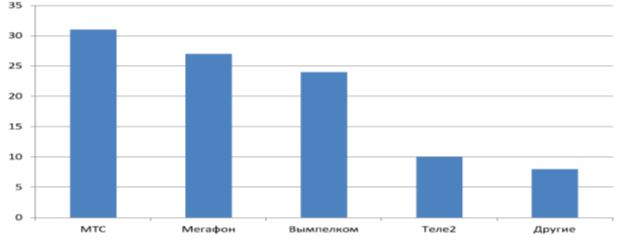

ОАО «Мобильные ТелеСистемы» является ведущим телекоммуникационным оператором на рынке сотовой связи в государствах СНГ и России (рис.1). Консолидированная выручка компании в 2014 г. по сравнению с предыдущим годом увеличилась на 3,1 % (410,8 млрд.руб.), данное увеличение можно объяснить ростом доходов от data- и голосовых сервисов, а также увеличения числа абонентов в России на один миллион, за 2014 г. их количество достигло 105,1 миллионов человек. ОАО «МТС ведет деятельность на территории России, Армении, Украины, Белоруссии, Узбекистана.

Рис. 1. Структура рынка сотовой связи в России в 2014 г., % [5]

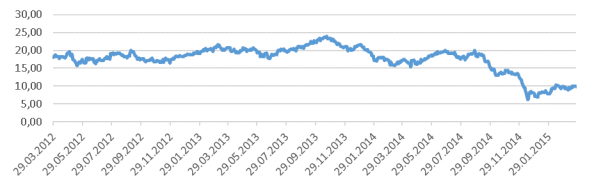

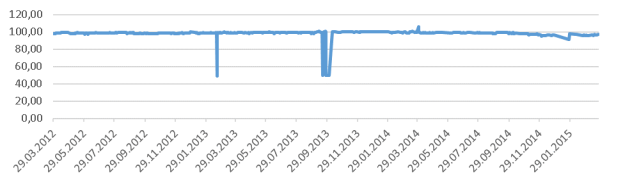

Показатель OIBDA[1] в целом по компании «МТС» увеличился в 2014 г. до 175,5 млрд.руб. на 0,3 % в сравнении с аналогичным показателем предыдущего года, вместе с этим по итогам 2014 г. скорректированная маржа OIBDA снизилась на 1,2 % до 42,7 %, консолидированная чистая прибыль уменьшилась до 51,8 млрд.руб. на 35,1 %. Следует отметить также снижение котировок акций и облигаций (рис.2 и 3).

Рис. 2. Котировка акций ОАО «МТС» [5]

Рис. 3. Котировка облигаций ОАО «МТС» [5]

Вместе с этим отмечается существенный рост собственного и заемного капитала компании (табл.1).

Таблица 1

Изменение величины собственного и заемного капитала ОАО «МТС» [5]

|

Показатель |

2013 |

2014 |

Темп роста |

|

Текущие обязательства |

101862 |

137439 |

134,9 |

|

Долгосрочные обязательства |

224677 |

292371 |

130,1 |

|

Итого обязательства |

326539 |

429810 |

131,6 |

|

Удельный вес неконтролирующих акционеров |

2932 |

3192 |

108,9 |

|

Собственный капитал |

156053 |

175925 |

112,7 |

|

Итого собственный капитал и обязательства |

485524 |

608927 |

125,4 |

Таким образом, можно отметить, что несмотря на увеличение величины капитала компании, показатели деятельности и оценочные коэффициенты стоимости снижаются, в результате представляется целесообразным проанализировать факторы, определяющие рост доходности компании. Так, по мнению EugeneF. Fama, KennethR. Frenchопределение оптимальной структуры капитала направлено на установление такой пропорции заемных и собственных источников капитала компании, которая обеспечивает в полной мере рост доходности с учетом приемлемого уровня рисков [2]. Многие ученые придерживаются концепции управления структурой капитала (Value-Based Management, VBM), которая должна в долгосрочной перспективе обеспечивать устойчивое увеличение акционерной стоимости, а оптимизация структуры капитала должна базироваться на факторах создания стоимости [1, 3]. При этом имеется множество факторов формирования структуры капитала, при которой достигается максимально эффективное его использование в конкретной компании. Анализ различных точек зрения позволил сделать вывод о том, что формирование структуры капитала компании должно осуществляться с учетом двух аспектов:

- привлечения в компанию различных видов и необходимых объемов капитала;

- определения для конкретной компании оптимальных пропорций использования заемного и собственного капитала.

Анализ показателей ОАО «МТС» демонстрирует увеличение заемного капитала 71,1 % в 2014 г. (67,9 % — в 2013 г.) и снижение собственного — 28,9 % в 2014 г. (32,1 % — в 2013 г.), то есть первый аспект был учтен, проблем по привлечению заемного капитала у ОАО «МТС» не наблюдается, вместе с этим, мы видим, данное решение не привело к росту прибыли и стоимости компании.

В процессе оценки влияния на показатели прибыльности структуры капитала компании предлагаем использовать показатели рентабельности собственного капитала и активов, а также эффекта финансового рычага.

![]() (1)

(1)

где ![]() -эффект финансового рычага;

-эффект финансового рычага;

![]() — рентабельность активов;

— рентабельность активов;

![]() — ставка налога на прибыль;

— ставка налога на прибыль;

WACC — средневзвешенная цена капитала;

![]() собственный капитал;

собственный капитал;

![]() заемный капитал.

заемный капитал.

![]() (2)

(2)

где П — прибыль до налогообложения;

А — средняя величина активов.

![]() (3)

(3)

где ЧП — прибыль после налогообложения;

![]() - рентабельность собственного капитала.

- рентабельность собственного капитала.

Таблица 2

Расчет показателей деятельности ОАО «МТС» по данным [5]

|

Показатель |

Значение |

|

|

2013 г. |

2014 г. |

|

|

П |

96 688 |

68 740 |

|

ЧП |

79 839 |

51 822 |

|

А |

485 524 |

608 927 |

|

|

326 539 |

429 810 |

|

|

156 053 |

175 925 |

|

|

19,9 |

11,3 |

|

|

51,2 |

29,5 |

Расчет данных по ОАО «МТС» показывает снижение

![]() за период с 2013 по 2014 гг. Таким образом, наиболее значимым вопросом представляется вопрос по распределению долей собственного и заемного капиталов. Сравнение достоинств и недостатков использования заемного и собственного капитала компании представлены в таблицах 3 и 4.

за период с 2013 по 2014 гг. Таким образом, наиболее значимым вопросом представляется вопрос по распределению долей собственного и заемного капиталов. Сравнение достоинств и недостатков использования заемного и собственного капитала компании представлены в таблицах 3 и 4.

Таблица 3

Достоинства и преимущества использования собственного капитала [1,2,3,4,6]

|

Недостатки |

Достоинства |

|

1. Стоимость привлечения собственного капитала более высока по сравнению с различными источниками заемного капитала 2. Ограничение привлечения, обусловленное дефицитом собственных ресурсов 3. Снижается возможность роста рентабельности посредством привлечения заемного капитала |

1. Удобство привлечения 2. Повышенная возможность генерирования прибыли, что связано с отсутствием уплаты платежей по кредитам 3. Высокий уровень собственных средств обеспечивает компании финансовую устойчивость, рост платежеспособности, снижение риска банкротства в долгосрочном периоде |

Таблица 4

Достоинства и преимущества использования заемного капитала [1,2,3,4,6]

|

Недостатки |

Достоинства |

|

1. Снижение прибыли в результате необходимости уплаты ссудного процента 2. Стоимость заемного капитала существенно зависит от конъюнктуры финансового рынка 3. Повышается риск банкротства в случае неуплаты задолженности по обязательствам 4. Сложность привлечения в сравнении с собственным капиталом, так как перспектива получения кредитов (ссуд) зависит от решений инвесторов, банков, других хозяйствующих субъектов 5. В результате увеличения удельного заемных финансовых ресурсов в структуре капитала увеличивается вероятность потери платежеспособности компании, снижения ее финансовой устойчивости |

1. Рост финансового потенциала компании в результате расширения и диверсификации источников заемных финансовых ресурсов (активов компании), расширение масштабов финансово-хозяйственной деятельности 2. Возможность генерировать повышение рентабельности собственного капитала посредством эффекта финансового рычага 3. Низкая стоимость заемного капитала по сравнению с собственным, что обусловлено возможностью получения льготных условий налогообложения в результате вычета из налогооблагаемой базы расходов по обслуживанию источника заемных средств при уплате налога на прибыль 4. Возможность увеличивать объемы привлечения, если компания характеризуется высоким кредитным рейтингом, наличием гарантии поручителя либо залога |

Обобщая вышеизложенное, можно сказать, что структура источников финансовых ресурсов компании зависит от многих факторов, при этом в условиях постоянно изменяющихся условий внутренней и внешней среды функционирования возрастает вероятность возникновения рисков и неопределенностей различных видов. В нашей стране данные обстоятельства усугубляются сложной геополитической обстановкой, связанной с эскалацией конфликта на Украине, санкциями со стороны развитых государств, падением цены на нефть, снижением темпов экономического роста и доходов населения. Поэтому основными условиями сохранения и расширения позиций на рынке сотовой связи для ОАО «МТС» является способность создавать большие объемы прибыли, обеспечивать приток денежных средств, увеличивать стоимость компании. Ключевой задачей при этом можно назвать оптимизацию структуры капитала, что подразумевает под собой анализ рациональности пропорций источников финансовых ресурсов в составе заемного и собственного капитала компании.

Литература:

- Dang, V.A., Kim M., Shin Y. (2012), Asymmetric Capital Structure Adjustments: New Evidence from Dynamic Panel Threshold Models. Journal of Empirical Finance, 4(19). (2012) 465–482.

- Eugene F. Fama, Kenneth R. French. A five-factor asset pricing model. Journal of Financial Economics. URL: http://www.sciencedirect.com/science/article/pii/S0304405X14002323

- Sigitas Karpavicius. The cost of capital and optimal financing policy in a dynamic setting. Journal of Banking & Finance 48 (2014) 42–56. URL: http://ac.els-cdn.com/S0378426614002568/1-s2.0-S0378426614002568-main.pdf?_tid=33828fbc-d5f6–11e4-acd3–00000aab0f6b&acdnat=1427621593_04809fdd7a32aa30d1695e5848b46b60

- Y.-K. Chang et al. Corporate governance and the dynamics of capital structure: New evidence. Journal of Banking & Finance. № 48 (2014). р.374–385. URL: http://ac.els-cdn.com/S0378426614001526/1-s2.0-S0378426614001526-main.pdf?_tid=59cd689a-d623–11e4-bce5–00000aacb360&acdnat=1427640984_b0b7528ac3d3e879bf51cddad25ff96a

- Отчетность ОАО «МТС». Электронный ресурс, режим доступа: http://www.company.mts.ru/comp/ir/report/

- Ушаева С. Н. К вопросу об оптимизации структуры капитала фирмы. Вестник ЧГУ. 2012. № 10 (264). с. 102–107.

[1] OperatingIncomebeforedepreciationandamortization - отражает операционный доход компании до вычета амортизации нематериальных активов и износа основных средств, таким образом данный показатель иллюстрирует рентабельность основной деятельности