В статье раскрывается значение термина «корпорация», изложена классификация источников финансирования корпорации. Проводится анализ внутренних и внешних источников финансирования. Представлена группировка финансовых ресурсов корпорации по источникам их формирования. Рассматриваются значение основных источников финансирования в зависимости от этапа развития корпорации. Анализируются современные тенденции изменения структуры источников финансирования в сторону увеличения доли корпоративных облигационных займов.

Ключевые слова:корпорация, источники финансирования, структура источников, внутреннее финансирование, внешнее финансирование, собственный капитал, заемный капитал, этапы развития корпорации, корпоративные облигации, эмиссия.

Каждая современная корпорация представляет собой группу лиц, образующих самостоятельный субъект права для осуществления совместной деятельности и достижения поставленных общих целей. Так, Федеральным законом от 5 мая 2014 г. № 99-ФЗ [2] в Гражданский кодекс Российской Федерации введена статья 65.1 «Корпоративные и унитарные юридические лица». В соответствии с пунктом 1 данной статьи корпоративными юридическими лицами (корпорациями) являются юридические лица, учредители (участники) которых обладают правом участия (членства) в них и формируют их высший орган [1].

Одной из главных целей формирования финансовых ресурсов корпорации является выбор источников финансирования ее деятельности. К таким источникам относятся функционирующие и ожидаемые каналы получения финансовых средств, а также список экономических субъектов, способных предоставить данные финансовые средства.

Теоретико-методологические разработки в сфере выбора источников финансирования корпорации и оптимизации их структуры в основном принадлежат западным ученым. Большинство российских концепций являются результатом адаптации зарубежных концепций. В российской и зарубежной теории уделено много внимания вопросу о способах финансирования деятельности корпорации. Исследования в этом направлении велись такими учеными, как Р. Брейли и С. Майерс, Ю. Бригхэм и М. Эрхардт, Э. Боди и Р. Мертон и другими авторами.

В реальных экономических условиях любая корпорация изначально сталкивается с проблемой выбора основного источника финансирования своей деятельности. При этом невозможно анализировать эффективность использования каждого источника финансирования, особенно для крупных корпораций. В подобном случае актуально использовать теоретические разработки в сфере классифицирования источников привлечения финансовых ресурсов по различным признакам. Также необходимо учитывать преимущества и недостатки обобщенных групп.

В рамках рыночной экономики на практике применяется множество источников финансовых ресурсов. Целесообразно рассматривать эти источники в соответствии с классификациями. Большинство авторов по отношению к корпорации выделяют внутренние и внешние источники финансирования. Исходя из данной классификации, деятельность корпорации может быть профинансирована за счет собственных ресурсов или за счет привлечения ресурсов других субъектов. Подобная классификация является наиболее распространенной, так как соотношение собственного и заемного капитала часто используется в финансовом менеджменте. Характеристика источников финансирования по признаку отношения к корпорации представлена в таблице 1 [5].

Таблица 1

Характеристика внутренних и внешних источников финансирования

|

Группа источников |

Основные составляющие |

Достоинства |

Недостатки |

|

Внутренние источники финансирования |

- Уставный капитал — Добавочный капитал — Резервный капитал — Чистая прибыль — Амортизационный фонд — Другие фонды |

- Решение принимается внутри корпорации — Отсутствие платности — Отсутствие риска потери финансовой устойчивости и платежеспособности — Сохранение структуры управления корпорацией |

- Ограниченность объема привлечения масштабами корпорации — Ограничение развития из-за невозможности увеличения объема активов в периоды благоприятной конъюнктуры рынка — Не используются возможности роста прибыли на вложенный капитал |

|

Внешние источники финансирования |

- Эмиссия акций — Банковские кредиты — Облигационные займы — Кредиторская задолженность — Производные финансовые инструменты |

- Широкие возможности привлечения — Использование финансовых возможностей прироста прибыли на вложенный капитал — Возможность увеличения объема активов в периоды благоприятной конъюнктуры рынка |

- Появление рисков потери финансовой устойчивости и платежеспособности — Снижение нормы прибыли — Зависимость от конъюнктуры финансового рынка — Сложность привлечения |

Внутреннее финансирование представляет собой использование финансовых ресурсов, источники которых образуются в процессе финансово-хозяйственной деятельности корпорации. В качестве данных источников могут выступать доходы будущих периодов, резервы предстоящих расходов и платежей, чистая прибыль, кредиторская задолженность, амортизация.

Внешнее финансирование предполагает использование денежных средств, поступающих в корпорацию из внешней среды. Источниками внешнего финансирования могут являться учредители, граждане, финансово-кредитные организации, нефинансовые организации, а также государство в целом [8].

Необходимо отметить, что формирование финансовых ресурсов осуществляется за счет следующих денежных средств: собственные и приравненные к ним средства; мобилизация ресурсов на финансовом рынке; поступления денежных средств от финансово-банковской системы в порядке перераспределения. Группировка финансовых ресурсов корпорации по источникам их формирования отображена на рисунке 1 [6].

Рис. 1. Классификация финансовых ресурсов корпорации по источникам их формирования

В настоящее время большинство российских корпораций относятся к традиционным отраслям экономики. Основные источники финансирования в зависимости от этапа развития корпорации представлены в виде таблицы 2 [9, 12].

Таблица 2

Основные источники финансирования по этапам развития корпорации

|

Этапы развития корпорации |

Источники финансирования |

|

Зарождение (выхаживание) |

– Средства, внесенные учредителями в уставный капитал — Заемные средства родственников и друзей основателей корпорации — Эмиссия акций в пользу венчурных капиталистов |

|

Младенчество |

– Банковские кредиты — Прибыль в распоряжении корпорации |

|

Быстрый рост |

– Выпуск векселей. — Выпуск корпоративных облигаций. |

|

Юность |

– Синдицированные кредиты — Кредитные ноты (CreditLinkedNotes) — Еврооблигации (Eurobonds) |

|

Расцвет |

– Эмиссия акций в пользу следующих лиц: а) узкого круга лиц посредством отчуждения акций стратегическому или портфельному инвестору в ходе частного размещения акций; б) широкого круга лиц путем публичного размещения акций (IPO) |

На этапе «зарождения» корпорация имеет весьма ограниченное количество источников финансирования. При этом средства учредителей являются основным источником. Получение банковских кредитов на данном этапе проблематично из-за отсутствия кредитной истории. В связи с высоким уровнем риска и неопределенности привлечение средств путем эмиссии акций в пользу венчурных капиталистов возможно, но маловероятно. В результате, на этапе «зарождения» для большинства корпораций заемные средства родственников и друзей основателей фирмы являются единственным источником внешнего финансирования.

На этапе «младенчества» у корпорации появляется нераспределенная прибыль. Банковские кредиты становятся основным источником финансирования. Однако получение банковских кредитов на данном этапе затруднительно, так как корпорации по-прежнему тяжело добиваться наиболее выгодных условий кредитования.

На этапе «быстрого роста» корпорация способна выходить на долговой рынок, выпуская векселя и облигации. Это предполагает постепенное расширение инвесторской базы. Использование векселей и облигаций по сравнению с банковским кредитованием позволяет получить следующие преимущества:

сформировать для корпорации публичную историю заимствований;

варьировать объем задолженности корпорации;

избежать вынужденного принятия условий со стороны такого крупного инвестора, как банк.

Когда корпорация нуждается в долгосрочных финансовых ресурсах, она переходит к выпуску облигаций. Можно выделить следующие преимущества эмиссии облигаций:

возможность обращения облигаций на биржевом рынке;

процентные выплаты по облигационному займу обычно меньше выплат по выпускам векселей и банковским кредитам [10];

больший срок обращения по сравнению с векселями и банковскими кредитами, колеблющийся в пределах 4,4–4,6 года [11];

значительные объемы привлекаемых финансовых ресурсов.

На этапе «юности» у корпорации начинают появляться новые инструменты привлечения различных источников финансирования.В случае, когда ресурсов отдельных банков не хватает для удовлетворения потребностей корпорации в финансировании, начинают применяться синдицированные кредиты. Их основным преимуществом является низкая стоимость привлечения и небольшой срок подготовки (как правило, не более трех месяцев). Однако за это необходимо расплачиваться небольшими сроком (1–2 года) и объемом (обычно менее 50 млн долларов) их привлечения.

Подобные обстоятельства вынуждают корпорацию выходить на международные долговые рынки и выпускать кредитные ноты (CLN — CreditLinkedNotes) и еврооблигации. Выпуск кредитных нот позволяет корпорации привлечь 50–150 млн долларов на весьма длительный срок (от одного года до семи лет). Если корпорации необходим более дешевый источник заемных средств, она приступает к эмиссии еврооблигаций. Выпуск еврооблигаций позволяет корпорации привлечь до 1500 млн. долларов на срок от двух до пяти лет [3].

На этапе «расцвета» корпорация повышает свою узнаваемость у потенциальных инвесторов и постепенно переходит к долевому финансированию. Это необходимо для того, чтобы увеличить финансовую устойчивость и уменьшить размер финансового рычага. Для этого корпорация может проводить эмиссию акций в пользу портфельного или стратегического инвестора. Первый вариант рационально применять эмитенту, который не желает иметь акционеров, активно вмешивающихся в управление корпорацией. Второй вариант предпочтительнее использовать, если корпорация испытывает потребность в новых технологиях, опыте и связях, предоставляемых стратегическим инвестором [14]. В результате успешной эмиссии акций корпорация получит рыночную оценку своей стоимости. В дальнейшем логично проведение эмиссии акций в пользу широкого круга лиц (публичное размещение акций — IPO) [4].

Таким образом, источники финансирования не являются ограниченными и строго заданными. В зависимости от своего жизненного цикла, корпорации могут использовать различные источники финансирования. При этом должны учитываться все преимущества и недостатки. Однако, для конкретных этапов развития корпорации характерны определенные источники финансирования.

Необходимо отметить, что по состоянию на 01.11.2015 г. суммарный объем вторичного рынка рублевых корпоративных облигаций составил 7720,8 млрд руб. (1189 выпусков находятся в обращении), что на 34,6 % превышает объем вторичного рынка на начало ноября 2014 г. (5737,8 млрд руб., 1027 выпусков). Общий объем новых размещений рублевых корпоративных облигаций в ноябре 2015 г. составил 147,4 млрд руб. (по номиналу), что в 4,4 раза больше показателя прошлого года [13]. Динамика новых размещений рублевых корпоративных облигаций представлена в таблице 3.

Таблица 3

Динамика новых размещений рублевых корпоративных облигаций в 2014–2015 гг.

|

Показатель |

По состоянию на 01.11.2014 г. |

По состоянию на 01.11.2015 г. |

|

Общий объем новых выпусков (по номиналу), млрд руб. |

33,3 |

147,4 |

|

Количество выпусков |

9 |

28 |

|

Средний размер выпуска, млрд руб. |

3,7 |

5,3 |

|

Доля размещений банков и финансовых институтов в общем объеме новых размещений |

45,0 |

46,3 |

Средний размер выпуска рублевых корпоративных облигаций увеличился за год на 1,6 млрд руб. и в ноябре 2015 г. составил 5,3 млрд руб. В отраслевой структуре преобладали облигационные выпуски банков и финансовых институтов (46,3 %).

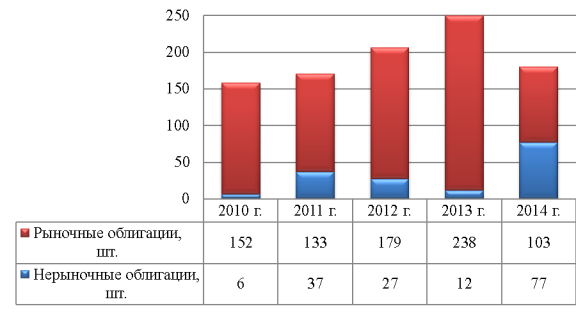

Количество эмитентов, разместивших новые выпуски корпоративных облигаций, в 2014 г. по сравнению с 2013 г. снизилось на 28 %, до 180 компаний (рис. 2) [7].

Рис. 2. Динамика количества эмитентов корпоративных облигаций, разместивших новые выпуски облигаций в 2010–2014 гг., шт.

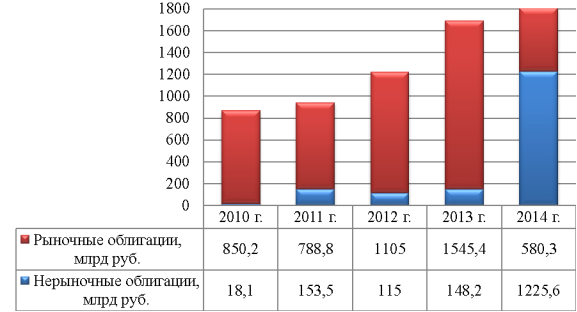

Объем новых выпусков корпоративных облигаций в 2014 г. увеличился до 1805 млрд руб. (рис. 3). Доля нерыночных размещений оказалась рекордной — 67,9 % (1225,6 млрд руб.). Это произошло в связи с нерыночным размещением выпусков облигаций ОАО «НК «Роснефть» на сумму 625 млрд руб., проведенным в декабре 2014 г. [7].

Рис. 3. Динамика объема новых выпусков корпоративных облигаций в 2010–2014 гг., млрд руб.

При этом в 2014 г. количество эмитентов корпоративных облигаций на организованном рынке почти не изменилось (323 компании относительно 328 компаний в 2013 г.). Однако количество выпусков корпоративных облигаций имеет долгосрочную тенденцию к росту. Так, с 2010 г. по 2014 г. число выпусков корпоративных облигаций, представленных на организованном рынке, возросло на 46,6 % и составило 950 выпусков. Такая тенденция обусловлена, на наш взгляд, снижающимся уровнем доступности банковского кредитования.

Таким образом, проведенные исследования свидетельствуют о прямой зависимости устойчивого финансового состояния корпорации от оптимальной структуры источников финансирования ее деятельности. Руководство корпорации должно проводить анализ взаимосвязи источников финансирования и активов, в которые они вложены. Целью данного анализа является оценка правильности размещения источников в конкретные виды активов и проверка соблюдения равновесия между ними. Это является главным условием для обеспечения стабильного функционирования корпорации.

Литература:

- Гражданский кодекс Российской Федерации: Часть первая. Принят Государственной думой РФ 21 октября 1994 г. (ред. от 13 июля 2015 г.). [Электронный ресурс]. — Режим доступа: http://www.consultant.ru/document/cons_doc_LAW_5142

- Федеральный закон от 5 мая 2014 г. N 99-ФЗ (ред. от 28 ноября 2015 г.) «О внесении изменений в главу 4 части первой Гражданского кодекса Российской Федерации и о признании утратившими силу отдельных положений законодательных актов Российской Федерации». [Электронный ресурс]. — Режим доступа: http://www.consultant.ru/document/cons_doc_LAW_162608

- Никонова И. А. Ценные бумаги для бизнеса: Как повысить стоимость компании с помощью IPO, облигационных займов и инвестиционных операций / И. А. Никонова. — М.: Альпина Бизнес Букс, 2006. — 350 с.

- Алексеева И. А., Турченко А. А. Понятие и виды IPO // Финансовый менеджмент. — 2009. — № 4. — С. 34–41.

- Анализ классификаций источников финансирования деятельности организации с точки зрения их практического применения [Текст] / О. С. Немыкина // Вестник Томского государственного университета. Экономика. — 2012. — № 3 (19). — С. 60–67.

- Аналитический портал для трейдеров «UTMagazine». [Электронный ресурс]. — Режим доступа: http://utmagazine.ru/posts/8905-istochniki-finansirovaniya

- Аналитические обзоры «Российский фондовый рынок. События и факты» [Электронный ресурс]. — Режим доступа: http://www.naufor.ru/tree.asp?n=8455

- Герасименко О. В. Оценка финансовой устойчивости организации в контексте эффективного управления финансовыми ресурсами / О. В. Герасименко // Экономика и управление: анализ тенденций и перспектив развития. — 2014. — № 12. — С. 187–190.

- Добровольский Д. Если не дают в долг… [Электронный ресурс] // Консультант. 2007. № 13. Доступ из справ.-правовой системы «Консультант плюс».

- Лукашов А. В. Роль профессиональных участников рынка ценных бумаг в процессе привлечения компанией инвестиций. [Электронный ресурс]. — Режим доступа: http://www.forumconsulting.ru./File/1159386065.ppt

- Национальный расчетный депозитарий. [Электронный ресурс]. — Режим доступа: http://www.nsd.ru

- Отекина Е. «Младенцам» — кредиты, «зрелым» — IPO [Электронный ресурс] // Консультант. 2007. № 13. Доступ из справ.-правовой системы «Консультант плюс».

- Проектно-учебная лаборатория анализа финансовых рынков. Национальный исследовательский университет «Высшая школа экономики». [Электронный ресурс]. — Режим доступа: https://fmlab.hse.ru/ru/russian_equity_bond_market

- Шулимова А. А. Институционально-экономические основы корпоративной социальной отчетности // Экономика и предпринимательство. — 2015. — № 4–2 (57–2). –С. 705–707.