Статья посвящена анализу понятия и сущности банкротства кредитных организаций. Приведены основные причины банкротства банков. Предложена система факторов банкротства российских банков.

Ключевые слова: кредитные организации, банкротство, несостоятельность, неплатежеспособность, причины банкротства, система факторов банкротства.

Несмотря на то, что институт банкротства имеет длительную историю становления и развития, до настоящего времени в современной научной литературе и практике не выработан однозначный понятийный аппарат в отношении терминов «неплатежеспособность», «банкротство» и «несостоятельность». Действующее законодательство Российской Федерации не разграничивает данные термины, определяя несостоятельность (банкротство) как «признанную арбитражным судом неспособность должника в полном объеме удовлетворить требования кредиторов по денежным обязательствам и (или) исполнить обязанность по уплате обязательных платежей» [1]. Такое определение предполагает синонимичное употребление терминов, так как термин «банкротство» приводится в качестве пояснения к термину «несостоятельность». Тем не менее, в настоящее время многие ученые выступают против отождествления данных терминов, мотивируя это тем, что в рыночных условиях большое значение имеют вопросы деловой репутации и для должника очень важно называться именно несостоятельным, а не банкротом. В текстах законов англоязычных государств гораздо чаще употребляется термин «insolvency» (несостоятельность), чем «bankruptcy» (банкротство), которое обычно подразумевает признанную судом несостоятельность (как результат судебного процесса).

«Несостоятельность» и «банкротство» основываются на факте потери организации платежеспособности и характеризуют крайнюю фазу ее финансового неблагополучия. Вместе с тем понятие «несостоятельность» является более глубокой сущностной характеристикой экономического состояния организации, обусловленного потерей платежеспособности, невозможностью выполнять свои финансовые обязательства. Взаимосвязь понятий может быть выражена через определенную иерархию, где в самом простом случае рассматривается техническая неплатежеспособность, затем — более сложные случаи неплатежеспособности и соответствующие инструменты финансово-экономического оздоровления, и, наконец, несостоятельность, носящая непосильный для должника характер. Признание этого факта обществом можно рассматривать как банкротство. Банкротство как публичное признание несостоятельности экономического субъекта в современных условиях предполагает обращение в суд и судебное разбирательство.

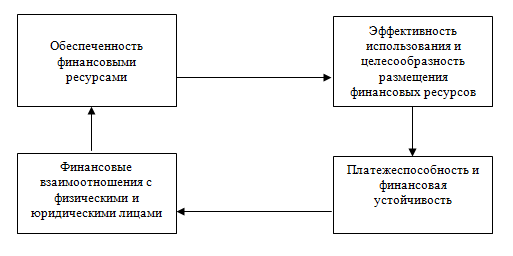

Очевидно, что можно говорить о финансовой несостоятельности банка, если его финансовое состояние банка признается кризисным. Под финансовым состоянием можно понимать способность организации финансировать свою деятельность, характеризующуюся наличием определенных компонентов (рис.1).

Рис. 1. Компоненты, определяющие способность кредитной организации финансировать свою деятельность

Таким образом, финансовая несостоятельность является экономическим содержанием банкротства банка.

В настоящее время порядок ликвидации и банкротства коммерческого банка регулирует как общее законодательство, так и специальное банковское, а именно следующие законы:

Федеральный закон от 26 октября 2002 года № 127-ФЗ «О несостоятельности (банкротстве)» [1];

Федеральный закон от 2 декабря 1990 года № 395–1 «О банках и банковской деятельности» [2].

Необходимость особого правового регулирования отношений, связанных с банкротством кредитных организаций, продиктована тем, что в отличие от большинства других коммерческих организаций кредитные организации обладают специальной (целевой) правоспособностью, в рамках которой они могут выполнять банковские операции и совершать определённые сделки.

В законе «О несостоятельности (банкротстве)» дано следующее понятие банкротства кредитной организации: «Банкротом считается кредитная организация неспособная удовлетворить требования кредиторов по денежным обязательствам и (или) исполнить обязанность по уплате обязательных платежей, если соответствующие обязанности не исполнены ею в течение четырнадцати дней после наступления даты их исполнения и (или) стоимость имущества (активов) кредитной организации недостаточна для исполнения ее обязательств перед кредиторами и (или) обязанности по уплате обязательных платежей» [1].

Целесообразно сформулировать понятие банкротства с экономической точки зрения: Банкротство — это процедура ликвидации неплатежеспособной кредитной организации в связи с невозможностью и нецелесообразностью продолжения ее деятельности. Она включает в себя продажу имущества банка для соразмерного удовлетворения требований его кредиторов.

Банкротство возникает в случаях, когда организация не в состоянии расплачиваться с кредиторами и прекращает своё существование. Причинами, по которым банк становится банкротом, являются, по мнению многих ученых, невозврат ссуды, потеря стоимости активов и убытки от деятельности. Каждая из перечисленных причин ведёт к тому, что собственный капитал банка уменьшается. Если он становится ниже нуля, то банк признаётся неплатежеспособным, а это способствует тому, что пассивы станут превосходить активы. В таких ситуациях ревизоры обычно приходят к решению о прекращении деятельности данного неплатежеспособного финансового учреждения. Рассмотрим данные причины немного подробнее:

- Просрочка выплаты ссуд. Если заёмщик не может выплатить основную сумму ссуды либо же процентные платежи, она считается просроченной. В таких случаях ревизоры принимают решение о том, чтобы банк списал ссуду. Это означает, что он больше не должен включать просроченную ссуду в балансовый отчёт. Если банк получает регулярную прибыль, то списание нескольких незначительных ссуд не повлияет на его деятельность и никак не отразится на собственном капитале, так как эта сумма перекроется прибылью, полученной от других ссуд. Чаще всего банкротство банка возникает в случае, если на протяжении долгого времени его расходы значительно превышают доходы.

- Падение цен. Второй причиной банкротства является падение стоимости ценных бумаг в период от даты их приобретения до продажи. Если банк приобрёл облигации, которые впоследствии стали намного дешевле, это может стать причиной банкротства. В 1930-е годы именно из-за падения стоимости ценных бумаг множество банков заявило о своём банкротстве.

- Убытки. Одной из самых распространённых причин банкротства банка являются убытки от собственной деятельности. Это происходит потому, что собственный капитал финансового учреждения уменьшается. Такая ситуация может привести к тому, что он будет равняться нулю, вследствие чего банк обанкротится. Чаще всего это происходит потому, что ему необходимо производить выплаты в таких размерах, которые намного превосходят прибыль от активов. Поэтому величина активов сокращается, а пассивов — увеличивается, что приводит к уменьшению собственного капитала банка.

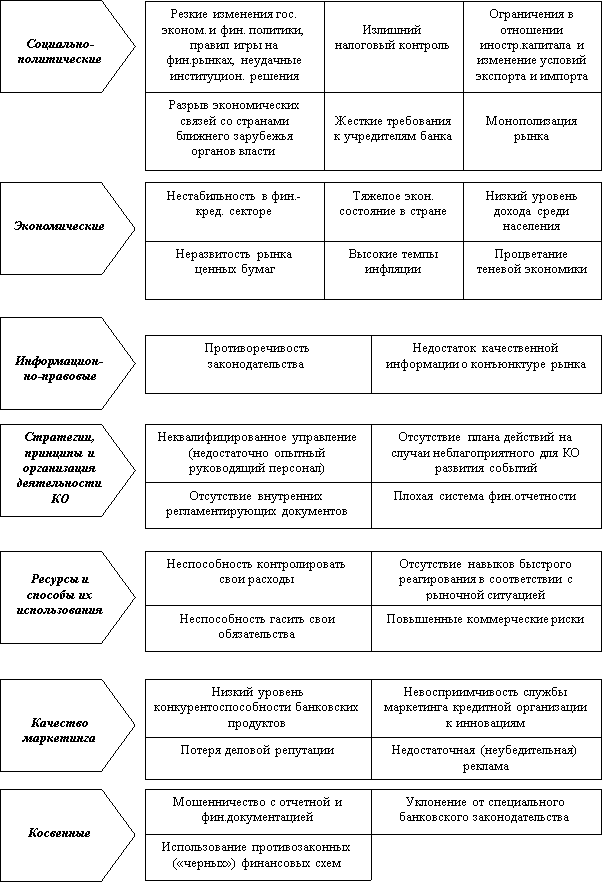

Целесообразно рассмотреть также факторы банкротства кредитных организаций. Большинство ученых разделяют данные факторы на внешние и внутренние, не классифицируя их более детально. Составим систему факторов банкротства кредитных организаций по группам, отличным от внутренних и внешних (Рис.2).

Что касается общепринятой классификации факторов, следует отметить, что к внешним факторам можно отнести политическую и общеэкономическую ситуацию в стране, состояние финансового рынка, надежность банков-партнеров, надежность клиентов. На эти факторы в большинстве случаев кредитная организация повлиять не может. Но, как известно, банк сам может выбирать своих партнеров и клиентов и тем самым он может ограничить влияние этих факторов. Но отдельный банк (если он не является системообразующим) не может повлиять на общеэкономическую, политическую ситуацию в стране, а также на состояние финансового рынка.

В группу внутренних факторов входят: стратегия банка, обеспеченность собственным капиталом, уровнем квалификации кадров и уровнем менеджмента, внутренней политикой банка. На эту группу факторов банк имеет непосредственное влияние. Любой банк вырабатывает свою собственную стратегию поведения на рынке. При приеме сотрудников на работу, банковский менеджер может достичь нужного ему уровня квалификации сотрудников. Как известно, чем выше уровень квалификации, тем меньше вероятность возникновения проблем у банка из-за некомпетентности его сотрудников. Уровень менеджмента также напрямую зависит от квалификации менеджера и здесь немаловажную роль играет опыт работы в данной области.

В приведенной нами схеме мы выделили в отдельную группу так называемые косвенные факторы, которые говорят о фиктивном или преднамеренном банкротстве.

Рис. 2. Факторы банкротства кредитных организаций

Как показывает практика, в делах о несостоятельности кредитных организаций допускается огромное количество нарушений действующего законодательства. Очень часто к несостоятельности приводят преднамеренные действия руководства кредитной организации по созданию искусственной задолженности перед кредиторами. Тогда у банка появляется формальный повод для объявления о своей несостоятельности. Кроме того, банки–должники часто всеми способами стараются уклониться от уплаты денежных обязательств, что приводит к фиктивным и преднамеренным банкротствам.Банк может проводить сделки, несоответствующие законодательству Российской Федерации, а также сделки, заключенные или исполненные на условиях, не соответствующих рыночным условиям, послужившие причиной возникновения или увеличения неплатежеспособности и причинившие реальный ущерб банку в денежной форме.

По данным Агентства по страхованию вкладов, в подавляющем большинстве случаев (75 %) банкротство имеет криминальный характер и связано с выводом активов из банков, который, как правило, осуществлялся по схемам с использованием технических активов. [3]

Последние, в свою очередь, являются основной причиной недостоверности отчетных данных банков, выраженной в существенном разрыве между балансовой стоимостью активов и их рыночной (ликвидационной) стоимостью.

В практике выявления обстоятельств банкротства определение «технические» получили активы ненадлежащего качества, по сути, представляющие собой инструмент в схемных операциях банков, совершаемых банками в интересах их руководителей и владельцев (но вопреки интересам самого банка), с использованием пробелов в законодательстве и нормах регулирования банковской деятельности. Участниками схемных операций могут быть сами банки, в лице их органов управления и владельцев, клиенты банков, как заемщики, так и кредиторы, а также третьи заинтересованные лица.

Наиболее распространенным видом технических активов являются ссуды, предоставленные юридическим лицам, которые не осуществляют хозяйственную деятельность или осуществляют деятельность, несопоставимую с объемом ее финансирования банком, зависят от банка или управляются его руководителями или владельцами, участвуют в схемных операциях банка. Зачастую такие юридические лица представляют собой фирмы-однодневки, зарегистрированные по адресам массовой регистрации, имеющие одного работника в штате и не находящиеся по месту регистрации. Посредством выдачи (напрямую или через счета третьих лиц) технических ссуд в подавляющем большинстве случаев выводятся ликвидные активы из банков.

Фактическое отсутствие наличных денежных средств в течение продолжительного периода времени может скрываться за фиктивными остатками в кассе банка, существующими только в виде записей на счетах.

Определение степени влияния рыночных и нерыночных факторов на ухудшение финансового положения банка проводится путем анализа их составляющей в изменении показателя достаточности стоимости имущества банка для погашения всех обязательств. В случаях, когда именно рост технических активов является основной причиной полной неплатежеспособности банка, аналитиком делаются выводы о наличии признаков его преднамеренного банкротства.

Устойчивость банка требует управления во всех ее аспектах, что, в свою очередь, предполагает разработку соответствующих механизмов и реализацию целого комплекса практических мер с их помощью. В соответствии с законодательством способами обеспечения кредитным учреждением своей финансовой надежности является организация внутреннего контроля, создание резервов, классификация активов с выделением сомнительных и безнадежных долгов, а также соблюдение обязательных нормативов.

Учитывая темпы развития российской банковской системы, совершенствование законодательства, регулирующего осуществление процедур банкротства банков, а также рациональная политика Банка России могут за достаточно небольшой период времени способствовать укреплению отечественной банковской системы, сделать ее более стабильной, надежной, пользующейся доверием, в полном объеме защищающей как кредиторов, так и должников.

Литература:

- Федеральный закон от 26.10.2002 № 127-ФЗ «О несостоятельности (банкротстве)"

- Федеральный закон от 2 декабря 1990 года № 395–1 «О банках и банковской деятельности»

- Официальный сайт Агентства по страхованию вкладов [электронный ресурс]: http://www.asv.org.ru/

- Процесс банкротства банков. Миф и реальность [электронный ресурс]: http://www.lawmix.ru/comm/8317.