Данная работа написана на тему проблематики взаимосвязи стоимости бренда и капитализации компании.

Объектом исследования являются ведущие компании из разных секторов экономики. В ходе исследования проверена и подтверждена гипотеза о влиянии стоимости бренда на капитализацию компании, а также доказано влияние отрасли, к которой принадлежит компания, на связь между капитализацией и стоимостью бренда.

Итогом работы является утверждение о том, что изменение стоимости бренда компании в секторах является важным сигналом для инвестора о будущем сонаправленном изменении капитализации этой компании. Исследование представляет интерес для инвесторов и владельцев компании, которые принимают решение о вложении денежных средств и распределении ресурсов между активами компании.

Ключевые слова:оценка стоимости бренда, инвестиционная привлекательность, управление брендом, капитализация компании.

Во всем мире ежегодно увеличивается количество средств, затрачиваемых на маркетинг и рекламу. По данным Всемирной организации интеллектуальной собственности ежегодные расходы компаний на брендинг достигли почти 0,5 трлн долларов [3]. Эта сумма превышает мировые затраты на научные исследования, а для многих стран составляет около четверти от общего объема инвестиций компаний в нематериальные активы.

Российские компании не остаются в стороне от сложившегося тренда. По данным за 2013 год Россия располагалась на втором месте по количеству заявок на регистрацию товарных знаков. Российский рынок представляет интерес для инвесторов с точки зрения развития сектора нематериальных активов [3]. Менеджмент рассматривает оцененные права на нематериальный актив как надежный финансовый инструмент при реализации управленческих задач.

Возвращаясь к вопросу о мировом рынке нематериальных активов, стоит отметить, что крупнейшие компании, являющиеся лидерами в различных областях экономики, заинтересованы в росте стоимости бренда. Совокупный прирост стоимости бренда за последние 4 года по базе в 250 компаний составил 36 %, или почти 1 млрд долларов.

Целесообразны ли столь существенные вложения в брендинг? Влияют ли инвестиции в бренд на финансовый результат? Проверка эффективности данных затрат давно волновал исследователей. Как писал Дэвид Огилви: «Половина моих затрат на рекламу расходуется впустую. Только вот я не знаю, какая половина»

Основная задача статьи состоит в том, чтобы выявить, какова сила связи у рыночной капитализации компании и стоимости её бренда, есть ли различия в динамике роста стоимости бренда и капитализации. Также целью исследования является измерение силы данной взаимосвязи для брендов из разных отраслей экономики и с разным соотношением между стоимостью бренда и капитализацией. Это поможет сделать выводы о том, как в разных вариантах сила бренда играет роль во влиянии на бренд-премию к цене, прибыль и последующую капитализацию, и сформулировать ряд выводов инвестиционной оценки компании.

Исследуемая база сконструирована из отчетов компании BrandFinanceGlobal 500 [4]. Консалтинговая компания BrandFinance вычисляет стоимость бренда по 500 крупнейшим компаниям мира с 2008 года. Для данной работы были сведены воедино отчеты за 2011,2012, 2014 и 2015 год[1].

Из объединенного отчета были выбраны компании, по которым присутствует статистика за все четыре года. В список компаний попали компании из различных отраслей, в том числе такие гиганты, как Apple, Google, Microsoft, Walmart, Coca-Cola, BMW и другие. В итоге в базе данных осталось 265 компаний из 33 секторов экономики, содержащие стоимости бренда за 2010, 2011, 2013 и 2014 год. Для данных компаний были также собраны данные о величине их капитализации (совокупной стоимости акций) в конце каждого из указанных лет.

Такие факторы капитализации, как бренд и репутация, стали принципиальным вопросом для теоретиков экономики фирмы недавно, около 20 лет назад. Хотя зарождение бренд-менеджмента произошло еще в конце XIX века, только в конце XX века появилась явная зависимость успеха компании на рынке от силы бренда. Требования потребителей увеличиваются и усложняются, и формирование сильного бренда становится важным вкладом в долгосрочную прибыль.

Капитал бренда способен приносить дополнительный денежный доход посредством формирования устойчивых отношений между брендом и его потребителями [1]. Бренд создает добавленную стоимость, и увеличивает выручку и активы компании. Для того чтобы исследовать, каким образом влияние бренда сказывается на капитализации бизнеса, проведем дальнейший анализ.

Для исследования сформулируем три базовые гипотезы.

Гипотеза № 1: Динамика стоимости бренда статистически значимо влияет на динамику капитализации компании.

Гипотеза № 2: Динамика стоимости бренда сонаправлена с динамикой капитализации компании: если у компании выросла стоимость бренда за определенный период, то за данный период у компании должна увеличиться и капитализация и наоборот.

Гипотеза № 3: Сила влияния стоимости бренда на уровень капитализации зависит от отрасли компании: для компаний из ряда отраслей данная зависимость сильнее, чем для компаний из других отраслей.

Для выдвижения дополнительных гипотез воспользуемся показателем отношения капитализации к стоимости бренда (C/BV). Данный критерий позволит разделить исследуемую выборку на компании с относительно высокой стоимостью бренда (низкое значение показателя C/BV) и относительно низкой (высокое значение показателя C/BV). После разделения выборки на группы проверим еще две гипотезы.

Гипотеза № 4: Чем «сильнее» бренд компании, тем большую долю колебаний капитализации можно объяснить через колебания стоимости бренда.

Для подтверждения гипотез № 1 и № 2 были построены парные регрессии на основании абсолютных и относительных изменений в капитализации и стоимости бренда от года к году. В качестве зависимой переменной взяты изменения в капитализации, объясняющая переменная — изменение стоимости бренда.

Гипотеза № 1 о значимости связи стоимости бренда и капитализации подтвердилась. Влияние стоимости бренда на уровень капитализации можно признать значимым в каждой из моделей, если рассматривать P-значение[2] объясняющей переменной (Таблица 1).

Таблица 1

Оценки, полученные в результате построения моделей парной регрессии

|

|

|

Абсолютный рост |

Относительный рост |

||

|

|

|

Оценка |

P-значение |

Оценка |

P-значение |

|

2010–2011 |

Константа |

-3527 |

0,00 |

- |

- |

|

Бренд |

2691 |

0,00 |

0,30 |

0,00 |

|

|

R-квадрат |

0,28 |

0,10 |

|||

|

2011–2013 |

Константа |

10350 |

0,00 |

- |

- |

|

Бренд |

2110 |

0,00 |

0,73 |

0,00 |

|

|

R-квадрат |

0,16 |

0,27 |

|||

|

2013–2014 |

Константа |

731 |

0,50 |

- |

- |

|

Бренд |

3280 |

0,00 |

0,31 |

0,00 |

|

|

R-квадрат |

0,23 |

0,06 |

|||

Также значение коэффициента перед переменной является положительным в каждой из модели, что подтверждает гипотезу № 2 о сонаправленности динамики стоимости бренда и капитализации. С практической точки зрения это говорит о том, что инвестор может ориентироваться на динамику стоимости бренда при принятии решения о вложении денег. Если есть информация о том, что бренд компании становится сильнее, и компания проводит эффективную маркетинговую политику, заинтересованные лица могут ожидать повышения капитализации компании по итогам года. Пример таких компаний присутствует во всех отраслях — это Apple, Walmart, Coca-Cola, Toyota и многие другие бренды, использовавшиеся в исследовании.

Тем не менее, сделать однозначный вывод о сонаправленном росте динамики капитализации и стоимости бренда сделать нельзя. Если существует устойчивый рост стоимости бренда, то и капитализация будет расти, но если рост не устойчив, то движение капитализации не прогнозируется. Например, компания-конгломерат Samsung после взрывного роста с 2012 по 2014 год показала весьма скромный прирост всего в 4 % стоимости бренда к 2015 году, и это сыграло одним из факторов, снизивших капитализацию бренда на 7 % в 2014 году по сравнению с 2013.

Также необходимо отметить, что построенные модели парной регрессии для всей выборки имеют низкую объясняющую силу, несмотря на значимость оценок, что проявляется в относительно низкой величине R-квадрат. В целом низкое значение R-квадрат было ожидаемо, так как капитализация зависит от множества других факторов, помимо стоимости бренда. Для повышения объясняющей силы необходимо произвести модификацию модели.

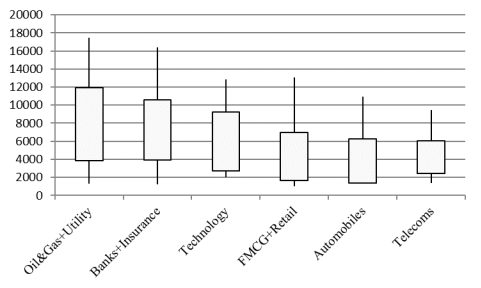

В первую очередь рассмотрим различия в стоимости бренда у компаний, входящих в разные отрасли. Совокупную выборку компаний можно разделить на 6 кластеров: сырьевые (Oil&Gas+Utility), товары повседневного спроса (FMCG+Retail), компании финансовых услуг (Banks+Insurance), высокие технологии (Technology), телекоммуникации (Telecoms) и автомобильная промышленность (Automobiles). Для оценки распределения построим диаграммы размаха, которые покажут, есть ли различия в отклонении от среднего отношения C/BV для каждой из перечисленных отраслей.

Столбцы диаграммы размаха показывают разброс значения C/BV вокруг среднего в пределах одного стандартного отклонения, линии, выходящие из столбцов, достигают минимального и максимального значения показателя C/BV в указанном секторе.

Рис. 1. Диаграммы размаха показателя C/BV для отраслей, 2014

Интерпретируя полученные данные можно сказать, что зависимость от отрасли у отношения капитализации к стоимости бренда есть. Например, компании сырьевого сектора имеют относительно меньшую стоимость бренда по сравнению с сектором товаров повседневного спроса или телекоммуникаций (Рисунок 1).

Проведем еще одну модификацию данных. Разделим компании на две группы по величине показателя C/BV. В качестве границы, разделяющей группы, возьмем медианное значение отношения капитализации к стоимости бренда в рамках всей выборки, равное 5000. В итоге к первой группе, в которой отношение C/BV менее 5000 («сильный» бренд), относятся 129 компаний, а ко второй группе, в которой отношение C/BV более 5000 («слабый» бренд), относятся 136 компаний (после процедуры исключения «выбросов» в ней осталось 121 компания). Также, в соответствии с Рисунком 1, в первую группу входят главным образом компании из секторов FMCG, автомобилестроения и телекоммуникаций, а во вторую группу — компании сырьевого сектора и сектора финансовых услуг.

Построим парные регрессии для динамики абсолютных значений капитализации и стоимости бренда отдельно для каждой из групп.

Результаты построение регрессионных моделей показывают, что сделанное нами разделение совокупной выборки компаний на две группы по показателю C/BV позволяет сделать новые выводы. Для компаний первой группы (компании с «сильным» брендом) объясняющая сила модели (R2) становится выше, особенно для периодов 2010–2011 гг. и 2011–2013 гг. Модели для компаний из второй группы, напротив, имеют меньшую объясняющую силу (Таблица 2).

Таблица 2

Оценки, полученные в результате построения моделей парной регрессии для совокупной выборки и отдельных групп

|

|

|

Абсолютный рост |

||

|

|

|

Оценка |

||

|

|

|

Вся выборка |

Первая группа (1–129) |

Вторая группа (130–250) |

|

2010–2011 |

Константа |

-3527 |

-2233 |

-5527 |

|

Бренд |

2691 |

2271 |

4730 |

|

|

R-квадрат |

0,28 |

0,52 |

0,27 |

|

|

2011–2013 |

Константа |

10350 |

3778 |

13515 |

|

Бренд |

2110 |

2105 |

3155 |

|

|

R-квадрат |

0,16 |

0,36 |

0,15 |

|

|

2013–2014 |

Константа |

731 |

-1066 |

421 |

|

Бренд |

3280 |

2722 |

5275 |

|

|

R-квадрат |

0,23 |

0,29 |

0,29 |

|

Данные выводы говорят о том, что связь между капитализацией и стоимостью бренда существует, и чем бренд «сильнее», тем большую долю колебаний капитализации можно объяснить через колебания стоимости бренда. Гипотеза № 4 подтвердилась.

В итоге исследования были получены следующие результаты:

- Подтвердилась гипотеза о том, что стоимость бренда влияет на капитализацию компании, а также динамика движения обоих показателей связаны между собой.

- Сила влияния стоимости бренда на уровень капитализации зависит от отрасли компании и «силы» бренда. Для компаний из секторов FMCG, автомобилестроения, высоких технологий и телекоммуникаций зависимость сильнее, чем для компаний из других отраслей. В компаниях из вышеперечисленных отраслей бренд является очень важным компонентом роста привлекательности компаний для инвесторов. Чем сильнее бренд компании, тем выше влияние стоимости бренда на капитализацию компании.

- Несмотря на строгую зависимость силы бренда и взаимосвязи с капитализацией, динамика стоимости бренда у компании с более сильным брендом не сонаправлена с динамикой капитализации компании.

Таким образом, сила бренда играет прямую роль для компании при начислении бренд-премии к цене, прибыли и последующей капитализации. Бренд и его стоимость являются важным сигналом для инвестора о том, что компания будет иметь высокую капитализацию. Кроме того, маркетинговые действия компании и шаги по управлению портфелем брендов могут служить определенным маркером для того, стоит ли вкладывать в нее средства.

Литература:

1. Домнин В. Н. Брендинг: новые технологии в России. — 2-е изд. — СПб: Питер, 2007. — 381 с.

2. Монахов О. Н. Влияние капитала и активов бренда на рентабельность инвестиций в компании с сильным брендом // Проблемы современной экономики N 4 (44), 2012

3. Доклад ООН: Ежегодные расходы компаний на брендинг достигли почти 0,5 трлн долларов [http://tass.ru/ekonomika/751843/]

4. Сайткомпании Brand Finance [http://brandfinance.com/knowledge-centre/reports/]

5. The site of the company Brand Finance [http://brandfinance.com/knowledge-centre/reports/]

[1] В 2013 году отчет Global 500 выпущен не был.

[2] Под P-значением подразумевается вероятность принятия гипотезы о незначимости коэффициента перед объясняющей переменной.