Развитие информационных технологий во второй половине ХХ — начале ХХI веков привело к созданию информационной экономики, базирующейся на применении самых современных достижений науки и техники.

Развитие современных информационных коммуникационных технологий способствовало созданию глобальных компьютерных сетей, позволивших сформировать единое информационное пространство.

Появление сети Интернет обеспечило формирование новых форм производственной кооперации. На рубеже ХХ-ХХI веков появилось понятие «виртуальное предприятие» (ВП), которое впервые было введено в монографии «Виртуальная корпорация», опубликованной в 1992 году. [1]

Виртуальное предприятие (ВП) представляет собой механизм производственной кооперации, основанный на использовании интернет-технологий, прогрессивных методов организации производства, логистики и обеспечивающий повышение конкурентоспособности в современной «информационной» экономике. Таким образом, ВП можно определить, как динамичную открытую бизнес-систему, представляющую собой совокупность временно объединенных на принципах кооперации в рамках единого информационного (виртуального) пространства технологических ресурсов автономных экономических агентов, способных на основании их координации (координирования) и оперативного распределения производить конечный продукт или услугу.

Основная особенность ВП проявляется в наличии множества альтернативных способов создания конечного продукта с возможностью оперативного управления ресурсами всех независимых агентов (предприятий) на базе современных информационных технологий. Создание ВП позволяет предприятиям значительно увеличить число заказов и улучшить использование производственного потенциала, максимально сократив при этом длительность цикла «спрос—производство—продажа». Это достигается за счет существенного повышения оперативности при реагировании на рыночные изменения (изменения в сроках и объемах поставок, колебания цен и т. д.), оптимального распределения ресурсов, координации, а также сокращения длительности до и постпроизводственных стадий жизненного цикла изделий. [1], [2], [3], [4]

По аналогии с понятием виртуального предприятия появилось понятие виртуального банка. Созданию первого полностью виртуального банка предшествовало внедрение систем дистанционного обслуживания клиентов. В частности, интернет-банкинга, (On-line banking — e-banking — Internet banking) (IB) — предоставление банковских услуг через электронные каналы передачи информации, в том числе через Internet получило широкое распространение в мире. Интернет банкинг является сегодня неотъемлемой частью любого банковского учреждения. On-line banking открыл клиентам банка новые возможности — получить информацию о состоянии своего счета, а также произвести те или иные операции теперь стало возможным без посещения отделения. А смс-сообщения помогают оперативно отслеживать каждое действие по счету. Клиенты банков все реже используют офлайновые услуги и посещают офисы банка только при крайней необходимости.

В таких условиях и возникает идея создания полностью виртуального банка (ВБ) — без отделений и офисов. Сайт банка и является его главным и единственным отделением: тут можно получить сведения об интересующей услуге или подключить ее, воспользоваться продуктами банка, контролировать состояние счета, а также получать консультации специалистов банка в онлайн-режиме. Все в выигрыше: банк экономит на создании и развитии региональной сети, а клиенты получают более быстрое и удобное обслуживание.

Net-only bank (виртуальный банк) — банк, осуществляющий свою деятельность исключительно через Internet, не имеющий фактических представительств, за исключением юридического адреса.

Виртуальный банк целиком и полностью действует во всемирной паутине. У такой системы существует две категории: пассивная и активная. В первую включены все данные о текущем счете, а активная позволяет дистанционно манипулировать финансами.

Первый виртуальный банк «Security First Network Bank» открылся в октябре 1995 г. в США. За первые полтора года существования средний прирост капитала «Security First Network Bank» составлял 20 % в месяц, активы достигли 40 миллионов долларов, а число клиентских счетов — 10 тысяч. Сегодня банк является одним из лучших виртуальных банков в мире.

В Европе первым виртуальным банком был «Advance Bank» — дочерняя структура Дрезденской банковской группы — который начал свою деятельность в 1996 году. Одним из первых виртуальных банков Германии был Consors-банк. С самого начала своей работы он специализировался исключительно на операциях с ценными бумагами и отдавал предпочтение такому каналу распределения своих услуг, как сеть Интернет. Примерами виртуальных банков могут так же служить такие банки, как BankDirect (основан в 1999 г.), CoinpuBank (основан в 1998 г.), E-bank (основан в 1999 г.) и ряд других. Корпорация «Sony» открыла в 2002 г. собственный виртуальный банк, стремясь противопоставить себя традиционным банкам. Популярность нового виртуального финансового предприятия оказалась вне конкуренции. Только за первый час искомую страницу посетили 13 570 человек, причём 340 из них открыли в банке собственный счёт, а за первый месяц работы интернет-банка было открыто 21 тыс. счетов. [1], [5], [6], [7], [8], [9], [10], [11], [12]

На сегодняшний день такая форма предоставления банковских услуг, как виртуальный банк не получила достаточно широкого распространения, в силу ряда причин, связанных в первую очередь, с тем, что классические банки активно развивают Интернет-банкинг, который по своим функциональным возможностям приближается к выполнению большинства функций, предоставляемых банком. Во-вторых, необходимо учитывать ряд психологических причин, связанных с недоверием клиентов, к финансовым учреждениям, не имеющих физических офисов, в которые можно прийти и получить необходимую финансовую помощь и консультацию.

Тем не менее, следует отметить, что в условиях мирового финансового кризиса, такая форма, предоставления финансовых услуг, как виртуальный банк, имеет все шансы на развитие. В первую очередь, это связано со значительным снижением издержек, на содержание банковской филиальной сети, которая занимает большую долю затрат любого финансового института.

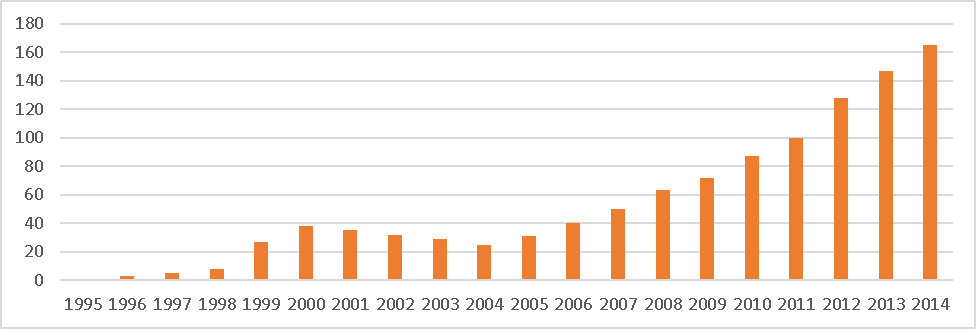

Сегодня в мире по различным экспертным оценкам насчитывается от нескольких сотен до одной тысячи виртуальных банков, в их классическом определении. Особенно быстрое развитие происходит в США, которые являются пионерами в этой области банковских услуг. На сегодняшний день в США насчитывается более ста шестидесяти виртуальных банков (рис. 1) [5],]7], [13], [14]

Рис. 1. Динамика количества виртуальных банков в США

За время своего развития ВБ в США пережили и бурное развитие, когда за пять лет с 1996 по 2000 год было создано порядка сорока виртуальных банков и спад в своем развитии, который наблюдался в 2002–2005 годах, который был связан в первую очередь, с бурным развитием Интернет-банкинга классическими финансовыми институтами. Тем не менее с 2006 года и до настоящего времени наблюдается устойчивый рост количества виртуальных банков в США, со среднегодовым приростом около двадцати процентов.

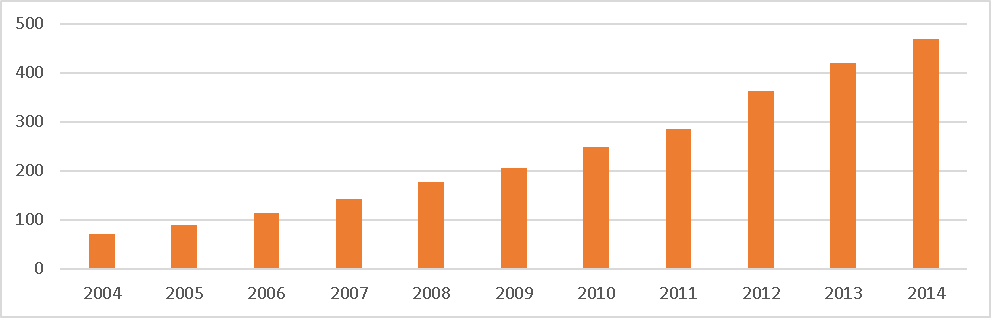

Еще более впечатляющий финансовый результат продемонстрировали американские финансовые банки, которые за десятилетний период с 2004 по 2014 год увеличили свою долю банковского сегмента более, чем в 6,5 раз с 71 миллиарда долларов до 470 миллиарда долларов в 2014 году (рис. 2). [5], [7], [13], [14], [15]

Рис. 2. Динамика развития сегмента виртуальных банков в США, миллиардов долларов

В заключении можно сделать следующие выводы:

развитие банковского сегмента виртуальных банков происходит очень быстрыми темпами, средний прирост количества ВБ в год в США определяется величиной в 21 %;

среднегодовой прирост финансовых услуг, предоставленных виртуальными банками составляет около двадцати процентов и в 2014 году достиг 470 миллиардов долларов в США;

быстрое развитие виртуальных банков, обусловлено мировым финансовым кризисом, в условиях которого переход в виртуальное существование банковской сферы, позволяет значительно снизить издержки на развитие филиальной сети.

Литература:

- Кох Л. О применении интернет-технологий в коммерческих банках, Вестник ХГАЭП, 2008 г. № 5(38), с. 42–48

- В. К. Юрьев, В. Волкова Информационные системы в экономике. СПбГПУ, с. 538

- Роженцова О. В. Совершенствование системы управления и развитие информационной системы предприятия промышленности, депонированная рукопись № 1155-В2004 02.07.2004

- Роженцова О. В. Управление собственными финансовыми ресурсами предприятий промышленности и его информационное обеспечение, диссертация на соискание ученой степени кандидата экономических наук / Йошкар-Ола, 2005

- Виртуальный банк: реальные деньги, [Электронный ресурс] http://rusfinance.com/stati/poleznie-stati/virtualnyy-bank-realnye-dengi.html

- Батаев А. В. Основные направления развития банковского рынка в России и мире, Молодой ученый. 2015. № 9 (89). С. 520–526.

- Виртуальный банк, [Электронный ресурс] http://www.sredstva.ru/publications/138-virtualmiy-bank.html

- Батаев А. В. Прогноз динамики информационных расходов в российских банках в период кризиса Молодой ученый. 2015. № 8 (88). с. 465–471.

- Ильин И. В., Широкова С. В., Эссер М. Управление проектами. Основы теории, методы, управление проектами в области информационных технологий, учебное пособие, Санкт-Петербург, СПбПУ, 2015, 311 с.

- Батаев А. В. Анализ финансовых показателей и прогноз информатизации банковского сектора России в период кризиса В сборнике: Финансовые решения ХХI века: теория и практика Сборник научных трудов 16-й Международной научно-практической конференции. Санкт-Петербургский государственный политехнический университет Петра Великого; Ответственные за выпуск Д. Г. Родионов, Т. Ю. Кудрявцева, Ю. Ю. Купоров. Санкт-Петербург, 2015. С. 336–346.

- Стоит ли доверять виртуальным банкам? [Электронный ресурс] http://www.fd7.ru/stoit-li-doveryat-virtualnim-bankam/

- Реальный счет в виртуальном банке, [Электронный ресурс] http://www.sravni.ru/novost/2014/7/14/realnyj-schjot-v-virtualnom-banke/

- Ковалишина Г. Реальность виртуальных банков, [Электронный ресурс] http://www.finansy.ru/publ/pelek002.htm

- Виртуальный банк, [Электронный ресурс] http://cbkg.ru/articles/virtualnyjj_bank.html

- Банки уходят в другой мир, [Электронный ресурс] http://www.klerk.ru/bank/articles/315246/