При оценке эффективности инвестиционных проектов встречаются сложности, связанные с объективностью интерпретации значений, полученных при расчёте показателей эффективности.

В данной статье излагается модифицированный способ расчета эффективности денежных вложений.

В настоящее время приняты «Методические рекомендации по оценке эффективности инвестиций и их отбору для финансирования (вторая редакция)» [1].

В них достаточно полно нашли отражение результаты научных исследований отечественных и зарубежных экономистов в области методов оценки эффективности.

По методу сопоставления разновременных денежных затрат и результатов показатели эффективности инвестиций можно классифицировать по следующим признакам [2]:

статические, в которых денежные потоки, возникающие в разные моменты времени, оцениваются как равноценные;

динамические, в которых денежные потоки, вызванные реализацией проекта, приводятся к эквивалентной основе посредством их дисконтирования, обеспечивая сопоставимость разновременных денежных потоков.

При оценке эффективности инвестиционных проектов обычно используют динамические методы оценки. Два основных из них — это чистый дисконтированный доход (чистая текущая стоимость — Net Present Value, NPV) и внутренняя норма рентабельности (Internal Rate of Return, IRR). Оба метода основаны на дисконтировании денежных потоков от проекта: NPV рассчитывает приведенную стоимость проекта при заданной ставке процента, IRR — дает представление о том, какая максимальная ставка кредита может быть принята для того, чтобы проект не был убыточным.

Чистый дисконтированный доход (чистая текущая стоимость — Net Present Value, NPV) — показывает эффективность вложения в инвестиционный проект: величину денежного потока в течение срока его реализации и приведенную к текущей стоимости (дисконтирование).

NPVс использованием прогнозируемых денежных потоков, связанных с планируемыми инвестициями, рассчитывается по следующей формуле:

(1)

(1)

где:

NPV — чистый дисконтированный доход инвестиционного проекта;

CFt(CashFlow) — денежный поток в период времени t;

IC (InvestCapital) — инвестиционный капитал, представляет собой затраты инвестора в первоначальный временном периоде;

r — ставка дисконтирования (барьерная ставка).

Показатель NPV заключается в суммировании дисконтированных чистых денежных потоков c 1 по n-ый период проекта и прибавлении к нему отрицательного денежного потока 0-го периода (инвестиций) [3]. То есть за счет положительного, либо отрицательного знака чистого денежного потока каждого периода при расчете NPV у нас осуществляется сложение, либо вычитание соответственно дисконтированного денежного потока каждого следующего периода. Какие решения могут быть приняты при различном значении NPVрассмотрим в табл. 1.

Таблица 1

|

Оценка значения NPV |

Принятие решения |

|

NPV≤0 |

Данный инвестиционный проект не обеспечивает покрытие будущих расходов или обеспечивает только безубыточность и его следует отклонить от дальнейшего рассмотрения |

|

NPV>0 |

Проект привлекателен для инвестирования и требует дальнейшего анализа |

|

NPV1>NPV2 |

Инвестиционный проект (1) более привлекателен по норме приведенного дохода, чем второй проект (2) |

Невозможно принять решение лишь только по одному значению NPV, поскольку он показывает, как изменится величина стоимости бизнеса в денежном измерении, но не показывает относительную меру прироста по сравнению с первоначальными вложениями.

Ещё один показатель эффективности — внутренняя норма рентабельности (InternalRateofReturn, IRR) — коэффициент, показывающий максимально допустимый риск по инвестиционному проекту или минимальный приемлемый уровень доходности.

Внутренняя норма доходности равна ставке дисконтирования, при которой чистый дисконтированный доход отсутствует, то есть равен нулю:

IRR =r, при котором NPV = f(r) = 0 [4].

Рассчитывается по формуле:

(2)

(2)

где:

CFt (CashFlow) — денежный поток в период времени t;

IC (InvestCapital) — инвестиционные затраты на проект в первоначальном периоде (тоже являются денежным потоком CF0 = IC).

t — период времени.

Значение IRR также можно найти графическим методом, построив график зависимости NPV от ставки дисконтирования. Точка пересечения кривой NPV с осью абсцисс и покажет значение IRR.

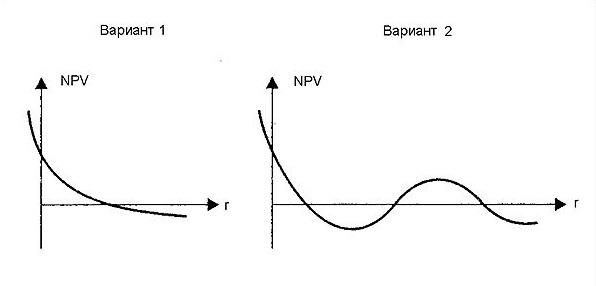

Если рассмотреть график функции NPV = f (r), то возможно различное его представление в зависимости от значений коэффициента дисконтирования и знаков денежных потоков («плюс» или «минус»). Можно выделить две наиболее реальные типовые ситуации (рис. 1).

Рис.1. Возможные представления графика NPV = f (r)

Приведенные виды графика функции NPV = f (r) соответствуют следующим ситуациям:

вариант 1 — имеет место первоначальное вложение капитала с последующими поступлениями денежных средств;

вариант 2 — имеет место первоначальное вложение капитала, в последующие годы притоки и оттоки капитала чередуются.

Первая ситуация наиболее типична: она показывает, что функция NPV = f (r) в этом случае является убывающей с ростом r и имеет единственное значение IRR. Bo второй ситуации отток и приток капитала чередуются, что характерно для нерелевантных денежных потоков. В этом случае аналитические показатели с изменением исходных параметров могут меняться в неожиданном направлении, то есть выводы, сделанные на их основе, могут быть не всегда корректными.

В общем случае, если анализируется единственный или несколько независимых проектов с ординарным денежным потоком, когда после первоначальных затрат следуют положительные притоки денежных средств, применение критерия IRR всегда приводит к тем же результатам, что и NPV. Но в случае чередования притоков денежных средств с оттоками, для одного проекта могут существовать несколько значений IRR.

С практической точки зрения самый существенный недостаток внутренней нормы доходности — это допущение, принятое при определении всех дисконтированных денежных потоков, порожденных инвестицией, что сложные проценты рассчитываются при одной и той же процентной ставке. Для проектов, обеспечивающих нормы прибыли, близкие к барьерной ставке фирмы, проблем с реинвестициями не возникает, так как вполне разумно предположить, что существует много вариантов инвестиций, приносящих прибыль, норма которой близка к стоимости капитала. Однако для инвестиций, которые обеспечивают очень высокую или очень низкую норму прибыли, предложение о необходимости реинвестировать новые денежные поступления может исказить подлинную отдачу от проекта.

Учитывает реинвестирование денежных потоков в процессе реализации инвестиционного проекта, тем самым решая проблему IRR, модифицированная внутренняя норма рентабельности (Modified Internal Rate of Return, MIRR) [5].

Примером такого неоднократного оттока является приобретение в рассрочку или строительство объекта недвижимости, осуществляемое в течение нескольких лет.

Формула расчета модифицированной внутренней нормы доходности следующая:

(3)

(3)

где:

MIRR — внутренняя норма доходности инвестиционного проекта;

COFt — отток денежных средств в периоды времени t;

CIFt — приток денежных средств;

r — ставка дисконтирования, которая может рассчитываться как средневзвешенная стоимость капитала WACC;

d — процентная ставка реинвестирования капитала;

n — количество временных периодов.

Критерий MIRR всегда имеет единственное значение и может применяться вместо показателя IRR для оценки проектов с неординарными денежными потоками.

Методика MIRR не имеет проблемы с множественностью определения внутренней нормы доходности как у метода IRR.

На практике показатель MIRR используется редко, что нельзя считать оправданным.

IRR не всегда может быть корректно получен из уравнения NPV=0, при определенных значениях денежных потоков это уравнение может не иметь решений или иметь несколько решений. В таких ситуациях IRR проекта считается неопределенным.

Таким образом, дисконтирование затрат по безрисковой ставке дает возможность рассчитать их суммарную текущую стоимость, величина которой позволяет более объективно оценить уровень доходности инвестиций, и является более корректным методом в случае принятия инвестиционных решений с нерелевантными (неординарными) денежными потоками.

MIRR имеет значительное преимущество перед таким показателем как внутренняя норма доходности (IRR). Во-первых, при расчете модифицированной внутренней нормы доходности предполагается, что все денежные потоки будут реинвестированы по ставке дисконтирования, а не по IRR проекта. Поскольку предположение о реинвестировании по ставке стоимости капитала является более корректным, MIRR более точно характеризует его прибыльность. Во-вторых, модифицированная норма доходности может с некоторыми оговорками наравне использоваться с чистой приведенной стоимостью (NPV) при оценке взаимоисключающих проектов. Это возможно в случае, если проекты имеют одинаковые первоначальные затраты и одинаковый инвестиционный горизонт.

Литература:

- Методические рекомендации по оценке эффективности инвестиций и их отбору для финансирования. Официальное издание. М., 2000. 420 с.

- Кантор В. Е., Кантор Е. Л., Маховикова Г. А. Экономика предприятия. СПб.: Питер, 2009. 224 с.

- Инвестиции: учебник / А. Ю. Андрианов и др.. М.: Проспект, 2010. 584 с.

- Панов Л. Инвестиционное проектирование и управление проектами. Учебное пособие. СПб.: Питер, 2007. 235 с.

- Сухарев О. С. Инновации в экономике и промышленности. М.: Высш. шк., 2010. 317 с.