В статистике финансов предприятий применяется система показателей, отражающих финансовое положение хозяйствующих субъектов, поступление, распределение и характер использования денежных средств, размеры и структуру задолженности, в том числе просроченной. При статистическом изучении основных закономерностей финансового состояния предприятий (организаций) широко используются методы группировок, структурного анализа, регрессионного и корреляционного анализа, рядов динамики, индексный метод.

Анализ и контроль финансовой деятельности предприятия — это диагноз его финансового состояния, который помогает выявить недостатки, выявить и мобилизовать внутрихозяйственные резервы, увеличить доходы и прибыли, уменьшить издержки производства, повысить рентабельность, улучшить финансово-хозяйственную деятельность в целом.

Ford (Ford Motor Company) — американская автомобилестроительная компания, производитель автомобилей под марками «Ford». Четвёртый в мире производитель автомобилей по объёму выпуска за весь период существования; в настоящее время — третий на рынке США после GM и Toyota, и второй в Европе после Volkswagen. [1] Занимает 10 место в списке крупнейших публичных компаний США Fortune 500 по состоянию на 2011 год и 25 место в списке крупнейших мировых корпораций Global 500 2011 года (2011 год).

Рассмотрим финансовую деятельность компании Ford с 2005–2014 года, данные финансовой отчетности представлены в таблице 1. [2] [3]

Таблица 1

Показатели финансовой деятельности компании 2005–2014гг. (млн. дол. США)

|

|

2005 |

2006 |

2007 |

2008 |

2009 |

2010 |

2011 |

2012 |

2013 |

2014 |

|

Выручка |

177089 |

160448 |

172455 |

146262 |

118308 |

128954 |

136264 |

134266 |

146917 |

144077 |

|

Себест. продаж |

144939 |

150597 |

143255 |

129319 |

100016 |

104451 |

113345 |

116154 |

128055 |

126215 |

|

Управл. расходы |

24657 |

19169 |

21169 |

20474 |

15109 |

11909 |

11578 |

11529 |

13176 |

14117 |

|

Процент к уплате |

7643 |

6913 |

11143 |

10434 |

6007 |

6108 |

4377 |

869 |

530 |

11 |

|

Налог на прибыль |

-512 |

-2467 |

-1294 |

65 |

69 |

592 |

-11541 |

2026 |

-135 |

1156 |

|

Чистая прибыль |

2024 |

12314 |

-2723 |

-14672 |

2717 |

6561 |

20213 |

5613 |

7182 |

3187 |

|

Аморт. |

6722 |

16519 |

13736 |

12333 |

6931 |

5584 |

4256 |

5204 |

5345 |

6470 |

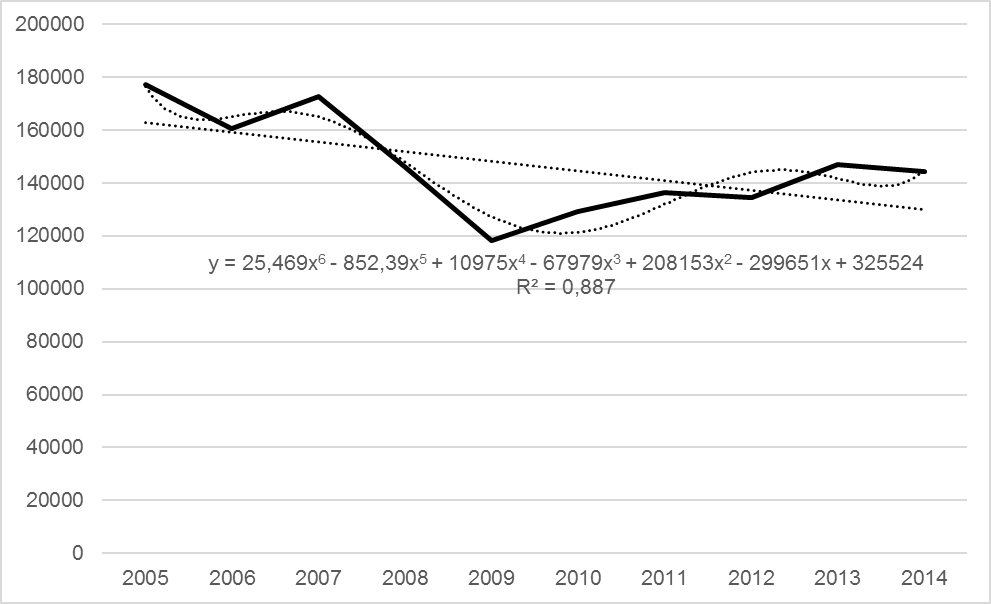

Построим модель динамики выручки компании Ford, для этого используется уравнение регрессии — полином шестой степени.

Рис. 1. Динамика выручки компании Ford за 2005–2014 года (млн. дол. США)

Уравнение имеет вид:

y = 25,469![]() — 852, 39

— 852, 39![]() + 10975

+ 10975![]() — 67979

— 67979![]() + 208153

+ 208153![]() — 299651x + 325524

— 299651x + 325524

Ошибка аппроксимации принимает значение 3,129 %, что является основанием утверждать, что модель можно использовать в качестве основного тренда. Коэффицент детерминации составил 88,7 %, что говорит о точности модели. С помощью критерия Дарбина — Уотсона модель была проверена на наличие автокорреляции в остатках показатель составил 2,93. Таким образом, 1,001

Для более точного анализа рассмотрим многофакторную модель зависимости выручки от ряда факторов. Чтобы связать временные ряды, необходимо ввести дополнительную компоненту времени по теореме Фриша Воу. Уравнение примет вид:

Y=-51835, 6+1,243*x1+1,169*x2+4,144*x3+1,372*x4+0,877*x5–2,378*x6+3352*T,

где

X1 — себестоимость продаж

X2 — управленческие расходы

X3 — процент к уплате

X4 — налог на прибыль

X6 — амортизация

T — компонента времени

В данной модели коэффициент детерминации составит 99,4 %, а в то время, когда ошибка аппроксимации 0,631 %, что говорит о точности подобранной модели. С помощью критерия Дарбина — Уотсона модель была проверена на наличие автокорреляции в остатках показатель составил 2,93. Таким образом, 1,001

Произведем анализ динамики показателя выручки компании Ford за 2005–2014 года. Для этого рассчитаем следующие базисные и цепные показатели динамики: абсолютное изменение, коэффициент роста, темпы роста и прироста. Результаты исследования представлены в таблице 2.

Таблица 2

Анализ динамики выручки компании Ford 2005–2014 года

Год

Выручка млн.долл.

Базисные показатели

Цепные показатели

Абс.изм. млн.долл.

Кр

Тр (%)

Тпр (%)

Абс.изм. млн.долл.

Кр

Тр (%)

Тпр (%)

2005

177089

0

1

100

0

-

-

-

-

2006

160448

-16641

0,906

90,603

-9,396

-16641

0,906

90,603

-9,396

2007

172455

-4634

0,973

97,383

-2,616

12007

1,0748

107,483

7,483

2008

146262

-30827

0,825

82,592

-17,407

-26193

0,848

84,811

-15,188

2009

118308

-58781

0,668

66,807

-33,192

-27954

0,808

80,887

-19,112

2010

128954

-48135

0,728

72,818

-27,181

10646

1,089

108,998

8,998

2011

136264

-40825

0,769

76,946

-23,053

7310

1,056

105,668

5,668

2012

134266

-42823

0,758

75,818

-24,181

-1998

0,985

98,533

-1,466

2013

146917

-30172

0,829

82,962

-17,037

12651

1,094

109,422

9,422

2014

144077

-33012

0,813

81,358

-18,641

-2840

0,980

98,066

-1,933

В 2014 году показатель выручки снизился на 18,6 % по сравнению с базисным 2005 годом, что составило 33 012 млн. долл. в абсолютном выражении. Средний темп прироста составляет –2,27 % в год. Самым высоким темпом роста за изучаемый период характеризуется 2013 год — 109 % по сравнению с 2012 годом.

При помощи составленной многофакторной модели получим значения выручки в будущем периоде. Для этого были смоделированы тренды изменения факторов и получены их расчетные значения в 2015–2017 годах. Далее получено значение выручки в 2015–2017 годах. Расчетные значения представлены в таблице 3.

Таблица 3

|

Год |

Выручка |

Себест. продаж |

Управл. расходы |

Процент куплате |

Налог на прибыль |

Чистая прибыль |

Амортиз. |

t |

|

2005 |

177089 |

144939 |

24657 |

7643 |

-512 |

2024 |

6722 |

1 |

|

2006 |

160448 |

150597 |

19169 |

6913 |

-2467 |

12314 |

16519 |

2 |

|

2007 |

172455 |

143255 |

21169 |

11143 |

-1294 |

-2723 |

13736 |

3 |

|

2008 |

146262 |

129319 |

20474 |

10434 |

65 |

-14672 |

12333 |

4 |

|

2009 |

118308 |

100016 |

15109 |

6007 |

69 |

2717 |

6931 |

5 |

|

2010 |

128954 |

104451 |

11909 |

6108 |

592 |

6561 |

5584 |

6 |

|

2011 |

136264 |

113345 |

11578 |

4377 |

-11541 |

20213 |

4256 |

7 |

|

2012 |

134266 |

116154 |

11529 |

869 |

2026 |

5613 |

5204 |

8 |

|

2013 |

146917 |

128055 |

13176 |

530 |

-135 |

7182 |

5345 |

9 |

|

2014 |

144077 |

126215 |

14117 |

11 |

1156 |

3187 |

6470 |

10 |

|

2015 |

178269,024 |

108791 |

9125 |

-690 |

-749 |

8399 |

3353 |

11 |

|

2016 |

174619,824 |

105729 |

7823 |

-1798 |

-667 |

9155 |

2451 |

12 |

|

2017 |

170970,624 |

102666 |

6521 |

-2906 |

-584 |

9911 |

1550 |

13 |

Выручка к 2017 году составит 170 970 млн. долл. Что говорит о росте показателей выручки на 18 % по сравнению с 2014 годом. Рост чистой прибыли составит 210 % в 2017 году по сравнению с 2014 годом.

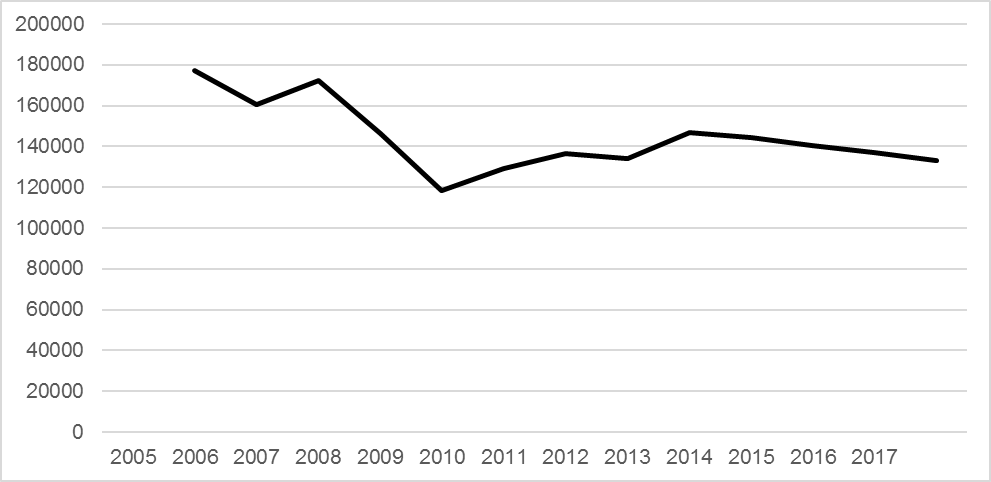

Для более точного прогноза воспользуемся методом экстраполяции. Для этого были рассчитаны: среднее абсолютное изменению — - 3668 млн.долл.США и средний коэффициент роста — 0,977. Прогнозное значение выручки в 2017 году составит 133073 млн.долл.США, в этом случае убыток составит 7,7 % по сравнению с 2014 годом. Прогнозные значения полученные с помощью экстраполяции представлены на рисунке

Рис. 2. Прогноз выручки компании Ford на 2015–2017 года, млн.долл.США (метод экстраполяции)

Таким образом сложно составить однозначный прогноз дальнейшего развития компании Ford. По одним данным мы отмечаем явную тенденцию к снижению показателей выручки и себестоимости продаж с каждым годом на протяжении последних 10 лет в сравнении с показателями базисного 2005 года.

С другой стороны, следует отметить положительную тенденцию темпов роста в последние года. В связи с этим два прогноза, представленных в работе имеют некоторое различие. Прогноз, составленный без учета факторов, влияющих на выручку, опирающийся на средние показатели темпов роста и абсолютного изменения, показал негативную тенденцию развития компании. В то время как прогноз, опирающийся на факторы, обнадеживает уверенными показателями увеличения выручки к 2017 году.

Следует сделать вывод, что для получения точного прогноза, необходим более подробный, детальный анализ.

В результате при помощи статистических методов был произведен анализ показателей финансовой деятельности предприятия на примере компании «Ford», на их основе построена модель регрессии, при помощи которой составлен прогноз выручки компании «Ford» к 2017 году, показатель которой снизится еще на 5 % по сравнению с 2005 годом, однако увеличится на 18 % в сравнении с 2014 годом.

Литература:

- http://www.ford.com — официальный сайт компании в России

- www.barfin.ru — все о компаниях

- http://www.e-stat.ru/index.php?id=1135 — финансовые показатели FordMotorCompany за 2006г.