На современном этапе рыночной экономики каждый участник отношений должен иметь уверенность в своих партнерах, быть в курсе его финансового положения и платежеспособности. Проблема достоверного прогнозирования банкротства вызывает определенный интерес у ученых и практиков. Перед заключением договора с тем или иным предприятием контрагент должен иметь комплексный индекс оценки благосостояния своего компаньона. К сожалению, на сегодняшний день не существует единой модели оценки финансовой устойчивости организации. Методик много, но разночтения в критериях анализа не позволяет выделить единую для всех хозяйствующих субъектов. В этой связи актуальность рассматриваемых нами вопрос не вызывает сомнения и основным предметом исследования выступает моделирование финансовой устойчивости и банкротства предприятия.

Современная экономическая ситуация в России характеризуется ухудшением инвестиционного климата, спадом промышленного производства и, как следствие, ужесточением кредитных отношений. Все эти явления со временем приводят к несостоятельности хозяйствующего субъекта [1]. Последний экономический кризис показал, что коммерческие организации имеют статус уязвимости не только в РФ, но и за рубежом. За 2014–2015 гг. в Высший Арбитражный суд Российской Федерации поступило 198251 заявлений о признании должников несостоятельными. Однако стоит отметить, что только около 47 % из них 2015 году признаны банкротом [4]. Кризисные явления в отечественной экономике, вызванные секторальными санкциями, значительно повлияли на уровень финансовых рисков производителей, что вызвало острую необходимость разработки эффективной модели финансовой устойчивости организаций, которая соответствовала бы современному состоянию развитию экономики. Именно поэтому выявление опасных тенденций развития экономики организации и прогнозирование, как кризисной ситуации, так и банкротства имеют для финансового аналитика первостепенное значение.

Отечественными учеными рассматривались вопросы, связанные с адаптацией западных моделей к прогнозированию банкротства российских организаций. Ими было выявлено, что западные методы не подходят для прогнозирования банкротства отечественных компаний, так как в них не учитывается российская специфика. Такие прогнозы считаются не удовлетворительными. Созданы авторские модели прогнозирования российских предприятий на основе разработок и методик западных коллег. Однако, на данный момент нет общепризнанной и официальной для всех хозяйствующих субъектов модели. Сложность данного процесса заключается в неточных критериях анализа показателей и отраслевых особенностях организации.

Мы модифицировали методику оценки финансовой устойчивости организации на основе изученных материалов российских и зарубежных экономистов. Нами использовались эмпирические данные российских предприятий, на основании которых были рассчитаны критерии показателей финансового состояния.

В большинстве стран с развитой рыночной экономикой практически любое предприятие имеет возможность сравнить показатели своей деятельности не с «приблизительными» нормативами, а со среднеотраслевыми значениями [5]. В отечественной же практике статистика таких значений если и осуществляется соответствующими органами, то является достаточно закрытой для пользователей.

Анализируя финансовое состояние предприятия, рассмотрим основные показатели, влияющие на итоговый результат и их нормативные значения.

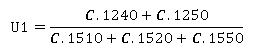

- Коэффициент абсолютной ликвидности (U1). Данный показатель характеризует часть краткосрочной задолженности как денежные средства с помощью которых предприятие сможет погасить свои обязательства в ближайшее время.

(1)

(1)

Согласно приказу Минэкономики России от 01.10.1997 г. № 118 нормативу значения коэффициента быстрой ликвидности присваивается значение ≥ 0,2. Нами были выявлены нормативные интервалы значения от 0,15 до 0,2 и более приемлемые для Российской экономической специфики. Значение ниже указанного говорит о том, что платежеспособность за рассчитываемый период ухудшилось и указывает на необходимость постоянной работы с дебиторами для обеспечения возможности обращения наиболее ликвидной части оборотных средств в денежную форму для расчетов со своими поставщиками.

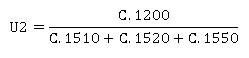

- Коэффициент текущей ликвидности (U2). Он показывает прогноз возможных платежей предприятия при проведении расчетов с дебиторами. Данный коэффициент используется во всех методиках диагностики банкротства в России и за рубежом, однако, его нормируемое значение сильно варьируются. В зарубежных источниках он считается достаточным при значении более единицы. Чтобы не стать банкротом в РФ предприятию необходимо придерживаться уровня достаточности от 1 до 2. Более высокое значение указывает на необходимость постоянной работы с дебиторами, для увеличения и преобразования их задолженности в денежные средства.

(2)

(2)

В большинстве сложившихся ситуациях у организаций данный норматив является завышенным, во многом недостижимым и невыполнимым.

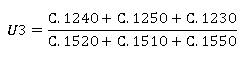

- Коэффициент критической ликвидности (U3). Данный коэффициент рассчитывается для определения части краткосрочных обязательств корпораций, которая может быть незамедлительно и в срок погашена за счет своих денежных средств, средств вложенных в краткосрочные ценные бумаги, а также поступлений по расчетам. Для расчета данных используется бухгалтерский баланс организации.

(3)

(3)

Нормативным значением данного коэффициента считается 0,8. Однако, оно может оказаться недостаточным, если большую часть ликвидных средств организации составляет дебиторская задолженность, которую трудно своевременно взыскать. Поэтому, желательным значением коэффициента на российском рынке является 1, иногда и больше.

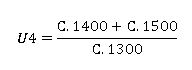

- Коэффициент капитализации (U4). Данный коэффициент позволяет рассчитать точное значение величины зависимости компании от заемных и привлечённых средств. Чем выше данный показатель, тем больше риск у предпринимателя.

(4)

(4)

Нормативом для этого значения является значение не менее 1,5. Данное значение коэффициента считается достаточно вариабельным, так как сильно зависит от отраслевой принадлежности предприятия. Привлекательными для инвесторов считаются те предприятия, которые обладают большим количеством собственных средств, а не заемных. Однако использование только собственных источников финансирования также не является положительным качеством, так как у организации снижается отдача от вложений собственников.

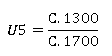

- Коэффициент финансовой независимости (U5). Данный коэффициент характеризует степень финансовой независимости, показывает долю активов, которые обеспечиваются за счет собственных средств. Чем ниже показатель, тем сильнее зависимость организации от внешних кредиторов. Диапазон значений данного показателя в рассматриваемых источника очень широк. Например, в приказе Министерства регионального развития РФ № 173 от 17.04.2010 г. [2] указано, что компания обязана иметь коэффициент автономии более 0,8, для того чтобы считаться финансово устойчивой на российском рынке.

(5)

(5)

Нами были приняты значения норматива от 0,4 до 0,6.

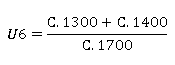

- Коэффициент финансовой устойчивости (U6). Отношение собственного капитала и долгосрочных обязательств к валюте баланса показывает, какая часть актива финансируется за счет устойчивых источников (доля источников финансирования, которую организация сможет использовать в течение длительное время).

(6)

(6)

Нормируемым значением считается коэффициент равный более 0,75. Если вычисляемая величина колеблется от 0,8 до 0,9 — то предприятие имеет положительную тенденцию и устойчивое финансовое положение. Если же оно не достигает нормируемого результата, то такая ситуация должна вызвать тревогу за устойчивость организации.

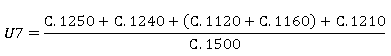

- Коэффициент общей ликвидности (U7). Он показывает, какова приемлемая часть оборотных средств у предприятия для возможности покрытия всех своих краткосрочных обязательств. Коэффициент также характеризует запас финансовой прочности при превышении оборотных активов над краткосрочными обязательствами.

(7)

(7)

Рекомендуемым значением для этого показателя является предел от 1 до 2. Достигая нижней границы, оборотные средства не являются достаточными для покрытия краткосрочных обязательств.

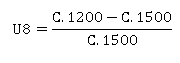

- Коэффициент собственной платежеспособности (U8). Он определяет долю чистого оборотного капитала в краткосрочных обязательствах, то есть способность предприятия за счет свободных средств своевременно возмещать находящиеся в его обороте краткосрочные обязательства.

(8)

(8)

В мировой практике установлено нормативное значение данного показателя не менее 0,1. Данный показатель релевантен коэффициенту обеспеченности собственными оборотными средствами. Однако его значение является индивидуальным для каждого предприятия и зависит от его производственно-коммерческой деятельности.

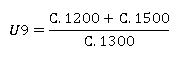

- Коэффициент обеспеченности собственными средствами (U9). Отражение достаточности собственных оборотных средств в обратной зависимости от текущей ликвидности, то есть это доля оборотного капитала компании, которая позволяет свободно маневрировать всеми средствами организации. В Требованиях Методических указаний «Росатома» присваивается значение данного коэффициента свыше 0,1 [3].

(9)

(9)

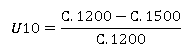

- Коэффициент маневренности собственных оборотных средств (U10) — это гибкость использования собственных оборотных средств для финансирования текущей деятельности. Г. В. Савицкая в своих работах [6] принимает нормативные значения от 0,2 до 0,5. Чем ближе коэффициент к 0,5, тем мобильнее считается корпорация.

(10)

(10)

Обеспеченность собственными средствами отражается в их наличии для обеспечения финансовой устойчивости.

Отечественные методики фокусируют свое внимание на работе с собственными средствами, в тоже время как иностранные делают акцент на работе с привлеченными и заемными средствами.

Таблица 1

Значение коэффициентов

|

Класс |

A |

N |

U |

D |

C |

|

Коэффициент |

|||||

|

U1 |

≥0,2 |

0,2–0,15 |

0,15–0,10 |

0,10–0,5 |

≤0,5 |

|

U2 |

≤2 |

2 |

2–2,5 |

2,5–3 |

≥3 |

|

U3 |

≥1 |

0,8–1 |

0,8–0,6 |

0,6–0,4 |

≤0,4 |

|

U4 |

˂1,5 |

1,5 |

1,5–1,7 |

1,7–2 |

>2 |

|

U5 |

≥0,6 |

0,4–0,6 |

0,4–0,3 |

0,3–0,1 |

≤ 0,1 |

|

U6 |

0,8–0,9 |

0,75 |

0,75–0,65 |

0, 65–0,50 |

˂ 0,50 |

|

U7 |

2 |

1–2 |

0,9–1,0 |

0,6–0,9 |

≤ 0,6 |

|

U8 |

>0,1 |

0,1 |

0,1–0,08 |

0,08–0,05 |

˂0,05 |

|

U9 |

>0,5 |

0,3–0,5 |

0,1–0,3 |

0,1 |

˂ 0,1 |

|

U10 |

>0,5 |

0,2–0,5 |

0,1–0,2 |

0,1 |

˂ 0,1 |

Источник: разработано автором

В основу предлагаемой нами методики положены обобщенные сведения, полученные на основе изучения отечественных и зарубежных методик [7]. При расчете десяти основных коэффициентов представленных выше, нами были классифицированы предприятия по различной степени надежности. Каждому полученному результативному значению коэффициента присваивается определенный балл, который относит организацию к определенному классу (5 классов — 5 соответствующих ему финансовых состояний: абсолютное — absolute «A»; нормальное — normal «N»; неустойчивое — unstable «U»; предкризисное — disintegration «D»; кризисное — crisis «C») следующим образом:

10 баллов. Достижению по любому из критериев присваивается класс A;

8 баллов. Достижению по любому из критериев присваивается класс N;

6 баллов. Достижению по любому из критериев присваивается класс U;

4 балла. Достижению по любому из критериев присваивается класс D;

2 балла. Достижению по любому из критериев присваивается класс C.

Все данные по шкале перевода в баллы и значению коэффициентов представлены в таблице 1.

Все присвоенные баллы суммируются, и определяется итоговый балл — рейтинг организации (табл. 2).

Таблица 2

Финансовое состояние организации

|

Баллы |

Рейтинг |

Описание |

|

81–100 |

А |

Высокоэффективная организация, абсолютная финансовая устойчивость |

|

61–80 |

В |

Нормальная финансовая устойчивость |

|

41–60 |

С+ |

Неустойчивое финансовое состояние |

|

21–40 |

С- |

Неплатежеспособная, неэффективная организация, предкризисное финансовое состояние |

|

1–20 |

D |

Банкротство |

Источник: разработано автором

На основании выявленных результатов, можно рекомендовать организациям использовать разработанные нами нормативы для оценки финансового состояния, прогнозирования риска банкротства и создания эффективных управленческих решений для предотвращения кризиса.

Представленные нами новые финансовые коэффициенты могут быть использованы банками и кредитным организациями при проведении анализа финансовой устойчивости.

Литература:

- Федеральный закон «О несостоятельности (банкротстве)»: от 26.10.2002 г. № 127-ФЗ // Собрание законодательства Российской Федерации. — 2002. — № 43. — 34 с.

- Приказ Министерства регионального развития Российской Федерации «Об утверждении Методики расчета показателей абсолютной и относительной финансовой устойчивости, которым должны соответствовать коммерческие организации, желающие участвовать в реализации проектов, имеющих общегосударственное, региональное и межрегиональное значение, с использованием бюджетных ассигнований Инвестиционного фонда Российской Федерации»: от 17 апреля 2010 г. № 173-ФЗ // Российская газета — Федеральный выпуск № 5307(228).

- Приказ Госкорпорации «Росатом» «Единые отраслевые методические указания по расчету обеспеченности финансовыми ресурсами участников закупок»: от 17.09.2013 № 1/983-П // электронный источник: zakupki.rosatom.ru

- Герасименко О. А. Банкротство в России: от истоков до наших дней / О. А. Герасименко, Е. А. Коровайная // Экономика и управление в ХХỈ веке: тенденции развития. — 2015. — № 25. — с. 149–153.

- Липчиу Н. В. Обеспечение устойчивого развития организаций аграрного сектора: монография. — Краснодар: КубГАУ, 2014. — 173 с.

- Савицкая Г. В. Экономический анализ: Учебник / Г. В. Савицкая. — 14-e изд. — М.: НИЦ ИНФРА-М, 2014. — 649 с.

- Федорова Е. А. Какая модель лучше всего прогнозирует банкротство предприятий / Е. А Федорова, С. Е. Довженко, Я. В Тимофеев. // Экономический анализ: теория и практика. 2014. № 41. с. 28–35.