В настоящее время российская экономика развивается в сложных, противоречивых условиях, испытывая на себе воздействие ряда внешних и внутренних факторов. Так, разразившийся в середине 2014 года кризис спровоцировал значительное снижение курса рубля, рост цен на сырье, ухудшение рынка кредитования и прочее. Убытки, понесенные банками в результате сложившейся ситуации, оцениваются в сотни миллионов рублей.

Ипотечный кредит представляет собой кредит физическому/юридическому лицу, выданный банками на длительный срок для покупки жилья под залог недвижимого имущества (здания, сооружения, помещения). [4] Наиболее распространенным банковским продуктом в Российской Федерации является жилищное ипотечное кредитование.

Это вполне объяснимо, поскольку необходимость в жилье на сегодняшний день является одной из наиболее значимых потребностей населения. Из-за недостатка необходимых сбережений и отсутствия возможности накопления денежных средств большинство граждан не могут позволить себе улучшение своих жилищных условий. Так, по причине низкого уровня доходов около 1 % населения могут приобрести жилье за свой счет и только 0,3 % имеют возможность получить его за счет бюджета. [9] К тому же, покупка недвижимости в условиях валютного кризиса, позволяет не только сохранить накопленные средства, но и в какой-то степени их увеличить в будущем. Именно поэтому, ипотечное кредитование, является все более привлекательным для населения.

Вследствие ужесточения требований к минимальному размеру капитала банка, что в свою очередь ведет к увеличению числа слияний и банкротств, спада экономики России после экономического кризиса 2008–2009 гг., валютного кризиса 2014 года, оказавшего негативное влияние на социальное положение населения, а также на реальный уровень доходов, количество коммерческих банков, осуществляющих свою деятельность на территории РФ на основании действующей лицензии, существенно снизилось. Только с 2014 года их количество сократилось на 21 %.

По состоянию на 1.02.2016 г. из числа действующих 676 банков, ипотечным жилищным кредитованием занимаются 572 банка, или 85 %.Последствием данных событий является обострение конкуренции на рынке ипотечного кредитования. Тем не менее банков, которые активно работают в данном сегменте чуть более ста, большая часть принадлежит «крупным» участникам [6].

На рынке банковского жилищного кредитования лидирующие позиции занимают Сбербанк, ВТБ 24, Россельхоз банк, Группа Societe Generale, Банк Москвы, Газпромбанк (таблица 1).

Таблица 1

Коммерческие банки-лидеры по ипотечному жилищному кредитованию [7]

|

№ |

Банк |

Объем выданных ипотечных кредитов, млн руб. |

Количество выданных ипотечных кредитов, штук |

Темп прирост объема выданных кредитов с 1.01.2015 по 1.01.2016,% |

|

1 |

Сбербанк |

661 800 |

433 280 |

-28 |

|

2 |

ВТБ 24 |

198 368 |

106 116 |

-43 |

|

3 |

Россельхозбанк |

37 748 |

25 071 |

-30 |

|

4 |

Группа Societe Generale |

31 678 |

12 013 |

-39 |

|

5 |

Банк Москвы |

28 274 |

14 509 |

-16 |

|

6 |

Газпромбанк |

26 839 |

11 555 |

-58 |

Анализируя данные таблицы, видно, что первые два места заняли крупнейшие банки с государственным участием — ПАО «Сбербанк» и ПАО «ВТБ 24», которые выдали соответственно 661,8 и 198,4 млрд. рублей; на третьем месте- государственный банк Россельхозбанк (37,7 млрд. руб.), который год назад занимал 4 место в рейтинге. Закрывают пятерку лидеров Группа Societe Generale (31,7 млрд. руб.) и Банк Москвы (28,3 млрд. руб). Газпромбанк с результатом (26, 8 млрд. руб.) опустился с третьего места на шестую строку рейтинга. По всем рассматриваемым банкам-лидерам наблюдается значительное снижение объемов выдачи ипотечных кредитов, но наибольшее снижение у Газпромбанка- более чем в 2 раза.

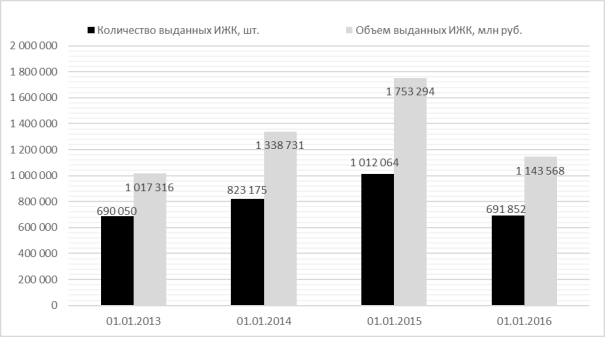

Ипотечное жилищное кредитование является важным сегментом рынка банковских кредитных услуг, однако, сегодня отмечаются тенденции к его сужению. (рисунок 1)

Рис. 1. Динамика количества и объема выданных ИЖК [6]

Отмечается заметное снижение как количества, так и объема выдачи ИЖК на 1.01.2016 по сравнению с прошлым годом. Помимо ранее упомянутых причин, повлияло значительное ужесточение условий выдачи кредита, в том числе значительный рост ставок.

Большинство экспертов называют столь высокие ставки в 2015 году как запредельные (наибольший рост ставок по кредитам выявлен на вторичном рынке жилья). Средневзвешенная ставка по выданным ипотечным жилищным кредитам выглядит следующим образом (рисунок 2). Средняя ставка выдачи ипотечных кредитов к 2016 году возросла на 0,88 п.п., относительно года ранее. [3]

Рис. 2. Средневзвешенная ставка по выданным ИЖК [6]

Если сопоставить процентные ставки по ипотечным кредитам различных стран, то в России отмечается самый завышенный процент среди европейских стран (за исключение бывших союзных республик СССР) и США (средняя ставка варьируется от 4,5 до 6 %). Стоимость ипотеки в банках России практически в три раза выше, чем у западноевропейских банков. При этом, завышенные ставки российских кредитных организаций взаимосвязаны с реальным уровнем инфляции и с возрастающими потребностями банков. [1]

На фоне снижения реальных доходов населения, а также девальвации рубля, резко ухудшилось качество жилищных ссуд. (таблица 2)

Таблица 2

Объем просроченной задолженности по выданным ИЖК [7]

|

№ |

Показатель |

1.01.2014 |

1.01.2015 |

1.01.2016 |

Темп прироста 2015–2016гг. |

|

1 |

Объем просроченной задолженности по выданным ИЖК, млн. руб |

39 650 |

46 097 |

66 083 |

43,4 % |

|

2 |

Объем просроченной задолженности по выданным ИЖК в рублях, млн. руб |

25 443 |

28 954 |

39 396 |

36,1 % |

|

3 |

Объем просроченной задолженности по выданным ИЖК в ин. валюте, млн. руб |

14 207 |

17 143 |

26 687 |

55,7 % |

Как видно из таблицы, на начало 2016 года общая просроченная задолженность по выданным ИЖК превысила показатель прошлого года на 43,4 %, просроченная задолженность в рублях — на 36,1 %, просроченная задолженность в иностранной валюте возросла более чем в два раза. Особую озабоченность вызывает валютная ипотека, при доле в общем объеме выданных ИЖК не более 5 %, просроченная задолженность по ней занимает порядка 40 %! (таблица 3) Данная проблема является достаточно весомой на сегодняшний день, так как влечет за собой ухудшение платежной дисциплины заемщиков и как следствие социальную нестабильность.

В условиях высокой волатильности курса рубля банки практически полностью остановили выдачу валютной ипотеки.

Таблица 3

Объем выдачи ИЖК в рублях и иностранной валюте [8]

|

Показатель |

1.01.2014 |

1.01.2015 |

1.01.2016 |

|

Объем выданных ИЖК,, млн руб. |

1 353 926 |

1 764 126 |

1 176 171 |

|

Объем выданных ИЖК в иностранной валюте, млн руб. |

15 195 |

10 832 |

3 771 |

Объем валютных ипотечных кредитов сократился с 192,5 млн.долларов в 2014 году до 51,7 млн долларов в 2015 году (в четыре раза). В 2015 году предоставлен всего 91 валютный кредит против 750 годом ранее, на общую сумму 3,7 млрд рублей, то есть их количество уменьшилось в восемь раз. Средний размер валютного кредита составил более 40 млн. рублей, тогда как 1,6 млн. — рублевый. Это говорит о том, что валютная ипотека окончательно превратилась в крайне узкоспециализированный сегмент рынка для обеспеченных заемщиков, приобретающих элитное жилье. [9]

По данным Министерства строительства и жилищно-коммунального хозяйства на 01.01.16 число ипотечных заемщиков составляет 3,9 млн человек из которых приблизительно 80 тысяч человек просрочили платеж по кредиту на срок от 90 дней и более, а общая просроченная задолженность составила 66,1 млрд. рублей. Тем не менее, даже с учетом роста просроченных платежей по ипотечному кредитованию, данный сегмент остается наиболее качественным активом в сравнении с другими потребительскими кредитами: на 1.01.2016. объем ипотечных ссуд, платежи по которым просрочены на 90 и более дней, составил 3 % всей задолженности по ипотечным кредитам (на 1.01.2015–2,1 %), в то время как по не ипотечным ссудам доля просроченной задолженности на 90 и более дней составляет 15,2 % (на 1.01.2015–10,7 %). [8]

Отметим, что в период кризиса 2008–2009 годов ипотечный рынок испытывал более глубокие потрясения, к примеру, за первый квартал 2009 рынок сократился практически в 3,5 раза. [2] Однако, не стоит обольщаться — подобного развития событий сейчас удается избежать во многом только благодаря государственной поддержке. Начиная со второго квартала 2015 года существенную поддержку рынку оказывает программа субсидирования процентных ставок по ипотечным кредитам на покупку жилья в новостройках. По этой программе предусмотрена минимальная процентная ставка не более 12 % годовых, первоначальный взнос — от 20 %, а максимальный срок, на который можно взять ипотеку- 30 лет. [5] По данным Минфина России, за март — декабрь 2015 года в рамках программы было выдано 210,6 тысяч ипотечных кредитов на сумму 374,5 млрд. рублей. Программа наряду с постепенным снижением ключевой ставки банка России также способствовала снижению ставок по кредитам на покупку жилья в новостройках, так по ипотечным программам пяти наиболее активных участников рынка ставки на первичном рынке составляют 10,9–12 % против 13,5–15 % на вторичном. Ставки по продуктам АИЖК начинаются на первичном рынке от 9,9 %, на вторичном рынке — от 12,25 %. [8]

Для уменьшения негативных социальных последствий, связанных с ростом просроченной задолженности по ипотеке Правительством РФ и Агентством по Ипотечному Жилищному Кредитованию (АИЖК) была создана программа реструктуризации ИЖК для отдельных категорий заемщиков, оказавшихся в сложной финансовой ситуации (снижение дохода более 30 % или валютная ипотека платежи по которой возросли более чем на 30 %).

Между тем, многие специалисты отмечают что пик кредитного «бума» уже пережит и даже при условии отсутствия кризисных явлений в ближайшее время должно было бы наблюдаться постепенное снижения ипотечного рынка. По данным НБКИ, сегодня около 11 миллионов граждан уже обслуживают более двух потребительских кредитов одновременно. Из них более 1,3 тыс.человек оформили на себя по четыре кредита, а 624 тысячи — пять и более. Таким образом, можно предположить, что новые кредиты получены для погашения старых. Снижение реальных доходов населения и падение потребительского спроса в условиях высокой закредитованности могут привести к трудностям с обслуживанием кредитов и, как следствие, росту вероятности дефолтов по кредитам.

Для дальнейшего развития ипотечного рынка в сложных современных условиях необходимо четко определить принципы регулирования ипотечного кредитования. В свою очередь, это требует усовершенствования законодательной базы, а также повышение финансовой грамотности населения. Для дальнейшего развития ипотечное кредитование должно ориентироваться именно на те категории граждан, которые нуждаются даже в небольшом ипотечном кредите, это позволит при ограниченных ресурсах обеспечить кредитами максимально возможное число заёмщиков. Условия ипотечного кредитования должны соответствовать доходам основной части населения нашей страны.

Ввиду продолжения влияния внешних факторов на экономику страны не стоит ожидать повторения рекордов прошлых лет. Вместе с тем, улучшение ситуации при реализации программы субсидирования ипотечных кредитов на новостройки способствует началу восстановления рынка ипотеки и жилищного строительства.

Литература:

- Веревкина Т. Н., Гулько А. А. Тенденции развития рынка ипотечного кредитования в России // Проблемы экономики и менеджмента. — 2014. — № 7 (35). — С. 45–49.

- Гулько А. А., Колесникова И. В., Филатова О. И. Основные тенденции развития рынка потребительского кредитования России // Современные тенденции развития науки и технологий. — 2015. — № 2–7. — С. 29–34.

- Гулько А. А., Чорба В. П. Кредитная политика коммерческого банка в контексте современных подходов к оценке роли кредита // Актуальные проблемы экономики в условиях реформирования современного общества Материалы II международной научно-практической конференции. — Белгород: Под редакцией Е. В. Никулиной, 2014. — С. 209–214.

- Лаврушин И. О., Валенцева Н. И. Банковское дело. — 12-е изд. — М.: Кнокурс, 2015. —800 с.

- Мартынюк В. Ю., Гулько А. А. Развитие банковского ипотечного кредитования в условиях замедления экономического роста // Экономика и предпринимательство. — 2015. — № 5–1 (58–1). — С.1048–1050.

- Банковский сектор // Центральный банк Российской Федерации. URL: http://www.cbr.ru/statistics/?PrtId=pdko (дата обращения: 18.03.2016).

- Ипотечное кредитование в цифрах // Русипотека. URL: http://rusipoteka.ru/ipoteka_v_rossii/ipoteka_statitiska/ (дата обращения: 18.03.2016).

- Итоги развития жилищного и ипотечного рынков в 2015 году // Агентство по ипотечному жилищному кредитованию. URL: http://www.ahml.ru/common/img/uploaded/spr_ipo_2015.pdf (дата обращения: 18.03.2016).

- Статистика // Национальное бюро кредитных историй. URL: http://www.nbki.ru/press/pressrelease/ (дата обращения: 18.03.2016).