Актуальность выбранной темы очевидна, поскольку в настоящее время тема кредитоспособности и бюро кредитных историй хорошо разработана и освещена. Однако оценка результата носит индивидуальный характер, поэтому на протяжении существования кредитных организаций этот вопрос вызвал много споров. Несмотря на то, что в настоящее время кредитные бюро работают во всех развитых и в большинстве развивающихся стран мира, в России бюро кредитных историй начал свою деятельность с декабря 2004 г., когда был утвержден Федеральный закон № 218-ФЗ, и с тех пор функционирует на территории Российской Федерации. Но, к сожалению, бюро кредитных историй в совершенстве не реализуется и достаточно медленно развивается.

В связи с активным ростом объемов кредитования в России (так только кредитования малого и среднего предпринимательства увеличилось в 2,1 раза [2,c.197]),банковские риски также возрастают. Более того, в условиях рыночной экономики кредит выполняет важнейшую и значимую роль в развитии предпринимательства [3,c.197]. В свою очередь, с помощью кредитных бюро можно снизить издержки и риски кредиторов при различных видах кредитования.

В 2016 году в экономике России сохранились все текущие проблемы, которые были вызваны еще в 2015 году. Основным ужасом для экономики России стало введение и давление внешних санкций со стороны западных стран. Помимо санкций были и другие проблемы которые непосредственно затронули экономику со всех сторон: низкая цена на нефть, уменьшение доходов, соответственно падение спроса со стороны населения, сокращение расходов госбюджета, уменьшение потока инвестиций и отток капитала из страны.

Кризис в 2016 году не пройдет мимо, и в малой или большей степени коснется абсолютно всех. И скорее 2016 год будет очень тяжелым в России и пройдет, похоже, под полотнищем кризиса и оставит большие следы для различных отраслей экономики.

В целом если смотреть на конец 2015 года и на начало 2016 года на сложившуюся ситуацию, то можно сказать что бизнес полностью пока не почувствовал серьезный фон кризиса, так как граждане пока активно пользуются своими резервами. Но эти резервы рано или поздно закончатся и снижение доходов, рост долгов в российских банков, и конечно же высокие процентные ставки и высокая стоимость кредитов, приведут к падению спроса со стороны бизнеса и конечных потребителей.

Во избежание недоразумений, в этом вопросе банки смогут положится на бюро кредитных историй, тем самым получив уникальную информацию. Ведь перед бюро кредитных историй стоит главная цель — выявить потенциальных неплательщиков. Кроме того, доступность кредитных историй снижает риск недобросовестного поведения заемщиков.

Анализ данных по объему общей суммы задолженности и по объему общей суммы просроченной задолженности.

Таблица 1

Задолженность по рублевым кредитам юридическим лицам и индивидуальным предпринимателям в 2012–2015 гг.

|

Дата |

Общая сумма задолженности |

Сумма просроченной задолженности |

Доля просроченной задолженности |

|

01.01.2012 |

13 614 166 |

733 564 |

0,05 |

|

01.01.2013 |

16 142 550 |

819 856 |

0,05 |

|

01.01.2014 |

17 963 336 |

861 362 |

0,04 |

|

01.01.2015 |

20 659 502 |

1 128 325 |

0,05 |

|

01.01.2016 |

20 888 976 |

1 676 511 |

0,08 |

Источник: составлено автором

На основе данных таблицы 1 можно рассчитать долю к общей сумме задолженности. Общая сумма задолженности на 01 января 2015 и 2016 гг. резко увеличилась по сравнению с 2014 годом на 2 696 166 млн. руб., что приходится и на сумму просроченной задолженности, следовательно на 266 963 млн. руб. Рассчитав долю просроченной задолженности за период с 01.01.2012 по 01.01.2016 гг. видим насколько сильно увеличилась доля задолженности, за счет увеличения общей суммы задолженности и увеличения просроченной суммы задолженности.

Таблица 2

Задолженность в иностранной валюте по кредитам юридическим лицам и индивидуальным предпринимателям в 2012–2015 гг.

|

Дата |

Общая сумма задолженности |

Сумма просроченной задолженности |

Доля просроченной задолженности |

|

01.01.2012 |

3 447 223 |

74 325 |

0,02 |

|

01.01.2013 |

3 437 626 |

75 483 |

0,02 |

|

01.01.2014 |

4 278 985 |

96 647 |

0,02 |

|

01.01.2015 |

7 125 803 |

147 187 |

0,02 |

|

01.01.2016 |

8 995 639 |

343 392 |

0,03 |

Источник: составлено автором

На основе данных таблицы 2 можно рассчитать долю просроченной задолженности к общей сумме задолженности в иностранной валюте. Общая сумма задолженности на 01 января 2015 и 2016 гг. резко увеличилась по сравнению с 2014 годом на 2 846 818 млн. руб., что приходится и на сумму просроченной задолженности, следовательно на 50 540 млн. руб.. По итогам расчета доли просроченной задолженности в иностранной валюте за период с 01.01.2012 по 01.01.2016 гг. следует сделать вывод об увеличении доли задолженности также в иностранной валюте, за счет увеличения общей суммы задолженности и увеличения просроченной суммы задолженности.

Необходимо отметить, что сотрудничество между банков и заемщиков с БКИ будет способствовать качественной и эффективной работе системы кредитования. Это позволит банкам минимизировать доли риска в кредитном портфеле, а ответственным заемщикам — получение нового кредита, а БКИ осуществлять прибыльную деятельность.

Для совершенствования законодательства о кредитных историях предлагаются следующие варианты:

- Необходимо отменить альтернативы согласия либо отказа заемщика на обработку персональных данных, а также на передачу данных в БКИ. Это должно быть обязательным пунктом в кредитном договоре, на который не требуется согласия субъекта.

- Разрешение формирования кредитных историй на основе запросов пользователей. Это дает возможность реализации права заемщиков на контроль доступа к своей информации и противодействует кредитному мошенничеству.

- Нужно исключить из способов передачи данных в БКИ передачу данных на бумажном носителе. На сегодняшний день для снижения риска и качества кредитной информации все переходят на электронные носители, что уменьшает возможность потери данных и возможность доступа к данным третьих лиц.

- СНИЛС — идентификатор физического лица, он не меняется в случае изменения других персональных данных клиента, он повысит достоверность и доступность информации по выданному кредиту граждан РФ. Ведь паспорт можно заменить, а данный номер в любом случае будет закреплен за субъектом.

- Обязать ряд государственных структур и фондов взаимодействовать с БКИ, такие как ПФР, ФНС, которые работают с данными о доходах, и Полиции — работа с данными об утерянных паспортах.

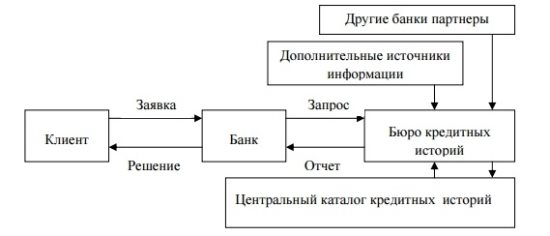

Взаимодействие банка и БКИ происходит по относительно несложной схеме рис 1. Клиент обращается за кредитом в какой-либо из банков либо заполняет заявку самостоятельно на сайте банка или в отделениях с помощью сотрудника заполняет заявку на кредит, в которой указывает свои данные как персональные, так и контактные, сведения о трудоустройстве и уровне доходов. Безусловно заявку не примут к рассмотрению до тех пор, пока не будет осуществлен запрос в базу данных бюро кредитных историй. Соответственно банк запрашивает по клиенту информацию в бюро кредитных историй, которое собирает отчет о заемщике на основании данных, предоставленных другими банками, и направляет его в банк. Эта процедура запроса занимает не более 1–2 минут. После получения банком данных из БКИ сотрудники банка окончательно решают о предоставлении кредита заемщику. В настоящее время российские БКИ удовлетворяют потребности рынка кредитования не больше чем на 50–70 %.

Рис. 1. Схема эффективного взаимодействия клиент — банк — БКИ

Бюро кредитных историй являются своего рода хранилищем данных о заемщиках. Немало важен тот факт, что бюро кредитных историй, в первую очередь защищает кредиторов и заемщиков за счет их общего снижения кредитных рисков, тем самым увеличивая эффективность работы кредитных организаций. Определение бюро кредитных историй имеет различные трактовки. Наиболее точным является следующее: бюро кредитных историй — организация (как правило, частная), занимающаяся сбором, обработкой, хранением и распространением сведений, относящихся к кредитной истории отдельных граждан, включая такие сведения, как остаток задолженности или кредитные линии, историю внесения платежей, случаи непогашения кредита, банкротства [1].

Существует два вида кредитных бюро: частные и государственные. На территории Российской Федерации сейчас зарегистрировано 25 БКИ (по состоянию на 19.03.2014г.), их реестр ведет Центральный каталог кредитных историй (ЦККИ). Однако 95 % историй и данных сосредоточено в пяти крупнейших бюро. Лидерами этого рынка являются: Национальное бюро кредитных историй, «Эквифакс Кредит Сервисиз», «Объединенное Кредитное бюро» и «Кредитное бюро Русский Стандарт». С 2008 г. в РФ действует (внесено в государственный реестр) 31 БКИ, 12 из которых находятся в г. Москве. «Штаб» (или «диспетчерский пункт») всей российской системы БКИ — созданная в Центральном банке РФ структура под названием «Центральный каталог кредитных историй» (ЦККИ).

Таким образом, в текущей финансовой ситуации главным методом снижения риска неплатежа по кредиту является проверка данных о потенциальных заемщиках. Соответственно, если банки не будут обращаться в бюро кредитных историй, то они, с одной стороны, будут терять клиентов вследствие высоких ставок по кредитам и, с другой, нести максимальные риски невозврата кредитов.

Литература:

- Балыкин Д. В. О работе бюро кредитных историй // Банковское дело. — 2009. — № 10.С.65–69.

- Балынин И. В., Балынина С. А. Развитие банковского сектора Российской Федерации в 2010–2014 гг. // Аудит и финансовый анализ. 2015. № 3. С. 193–197.

- Балынин И. В. Кредитование юридических лиц и индивидуальных предпринимателей в Российской Федерации в 2010–2014 гг. // Аудит и финансовый анализ. 2015. № 6. с.197–203.

- Государственный реестр бюро кредитных историй. URL: https://www.cbr.ru/ckki/?PrtId=restr

- Тосунян Г.А, Викули А. Ю. Постатейный комментарий к Федеральному закону от 30 декабря 2004 года № 218-ФЗ «О кредитных историях»: Спец-Адрес, 2006 г — 543 с.

- Актуальные вопросы развития экономики России: коллективная монография/под общей редакцией Н. А. Адамова. -М.: Институт исследования товародвижения и конъюнктуры оптового рынка, 2013