С начала 1990-х годов управление финансовыми рисками считается одним из основных вопросов повестки дня для корпораций, несмотря на это многие фирмы по-прежнему далеки от эффективного управления финансовыми рисками, примером служит недавний опыт компаний и многих ведущих мировых финансовых институтов, потерпевшие большие потери в последствии мирового финансового кризиса. Это свидетельствует, что многие фирмы, в том числе многие финансовые учреждения, оставляют желать большего в изучении методов эффективного управления финансовыми рисками.

В своей деятельности компании сталкиваются с различными видами рисков. К ним относятся риски, связанные с бизнес-средой, законами и нормативными актами, эффективностью деятельности, уровнем репутации организации, и финансовыми рисками. Финансовые риски связаны с финансовой деятельностью бизнеса — по сути, это риск финансовых потерь (а в некоторых случаях, финансовой выгоды) — и принимают множество различных форм. К ним относятся валютные риски, риски изменения процентных ставок, кредитные риски, риски ликвидности, риск денежных потоков и риски связанные с финансированием. Важность этих рисков варьируются от одной организации к другой.

Управление финансовыми рисками потерпела множество испытаний за последние десятилетия и в результате стало понятно, что управление рисками имеет основополагающее значение для эффективного корпоративного управления. За это время менеджеры компании признали потенциал эффективного управления рисками, при увеличении стоимости компании.

Хотя управление рисками в первую очередь касается управлении отрицательных последствий риска, также важно понимать, что риск имеет и положительный эффект. Этот положительный эффект предполагает в условиях неопределенности использование возможностей, таких как получение доходов от новых рынков или новых производственных линий. Управление рисками, поэтому занимается как с согласованностью — контроль отрицательных рисков, которые могут повлиять на достижение стратегических целей — так и с производительностью — возможность увеличить общую доходность бизнеса.

Финансовые риски создают возможность потерь, возникающих из-за провала в достижении финансовых целей. Риск отражает неопределенность в отношении валютных курсов, процентных ставок, цен на сырьевые товары, цены на акции, кредитного качества, ликвидности, и доступа организации к средствам финансирования. Эти финансовые риски не обязательно являются независимыми друг от друга. Например, обменные курсы и процентные ставки тесно связаны между собой, и подобные взаимозависимости должны быть учтены менеджерами при разработке системы управления финансовыми рисками.

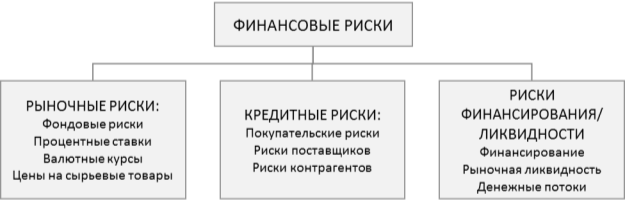

Финансовые риски могут быть разделены на различные категории, ниже на рисунке 1 приведена классификация по трем категориям.

Рис. 1. Категории финансового риска [1]

Рыночные риски — это финансовые риски, которые возникают из-за возможных потерь от изменений в будущем рыночных цен или процентов. Изменение цен связано с процентными ставками или с изменениями иностранных валютных курсов, но также зависят от цены на сырьевые товары, которые имеют жизненно важное значение для бизнес.

Кредитные риски — финансовые риски, связанные с вероятностью дефолта контрагентов. Кредитный риск возникает, как правило, когда покупатель не в состоянии платить за товары, поставленные в кредит. Кредитный риск существенно возрастает, когда фирма в значительной степени зависит от небольшого числа крупных клиентов, которые и пользуются значительным количеством предоставляемого кредита.

Риски финансирования, ликвидности и денежных потоков. Риски финансирования связан с непрерывностью финансового обеспечения организации. Например получение фирмой кредита из собственного банка. Риск ликвидности связан со способностью фирмы развивать деятельность за небольшую плату или бесплатно, и с доступностью достаточных средств для покрытия финансовых обязательств при наступлении срока их погашения. Риск денежных потоков связан с волатильностью операционного денежного потока фирмы.

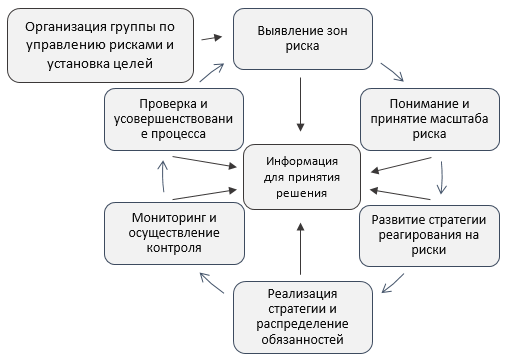

Механизм управления финансовыми рисками можно проиллюстрировать с помощью цикла последовательных действий, приведенных в рисунке 2. Цикл управления рисками показывает, что управление рисками формирует замкнутую систему управления, который начинается с определения рисков основываясь на организационные цели, затем продвигаясь через ряд этапов завершается с переоценкой подверженности к риску после осуществления контроля.

Следовательно, основными элементами системы управления финансовыми рисками являются:

выявление и оценка рисков;

разработка ответной реакции на риск;

реализация стратегии управления рисками и связанные с ним механизмы контроля;

проверка подверженности к риску (через внутренние отчеты) и повторение цикла.

Рис. 2. Цикл действий по управлению рисками [2]

Первый этап заключается в выявлении рисков, к которым организация подвергается. Выявление риска должно быть систематическим и опираться на основную деятельность организации и связанные с ними рисками. Выявление риска может быть проведена с помощью опроса, анкетирования, интервью или ряда других методов, таких как исследование случайностей, аудит, анализ основных причин. Цель состоит в том, чтобы использовать опыт персонала для определения всех возможных финансовых рисков, которым организация может подвергаться.

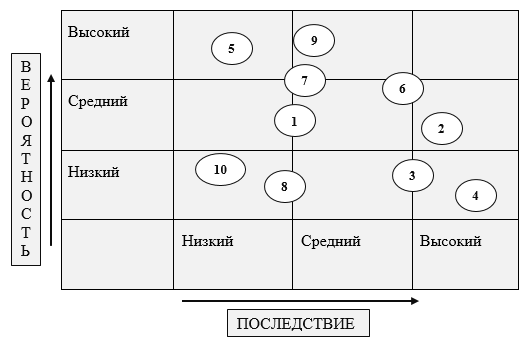

Масштаб каждого выявленного риска оценивается, используя сочетание качественных и количественных методов. После этого, риски располагаются в соответствии с приоритетом т. е. риски ранжируются в соответствии с общими организационными целями. Для этого используется метод строение карты оцененных рисков т. е. матрицу вероятности/последствия, что показано на рисунке 3.

Цифры относятся к каждому выявленному риску и последствию риска, который может выражаться либо в финансовых, либо нефинансовых. Предприятия частного сектора могут выразить последствия величинами прогнозируемого дохода и денежного потока. Организации государственного сектора измеряют последствия с точки зрения способности предоставлять услуги на требуемом уровне.

Рис. 3. Матрица вероятность/последствие [3]

Следующим этапом управления финансовыми рисками является ответная реакция на риски. На этом этапе предприятие должно предпринимать ответную реакцию на риски, которые она уже выявила. Иначе выражаясь — это установление политики, определяющее реакцию организации на определенный риск. Политика устанавливает процесс управления риском, возложение ответственности за обработку рисков, изложение основных показателей деятельности, которые позволили бы высшему руководству следить за риском, и включает планы действий, которые будут реализованы, в тех случаях, когда прогнозируемое событие действительно произойдёт. При этом предприятие должно учитывать затраты и потенциальный доход от альтернативной ответной реакции, а также принимать во внимание, что любая ответная реакция показывает склонность предприятия к риску и её способность к достижении своих стратегических целей.

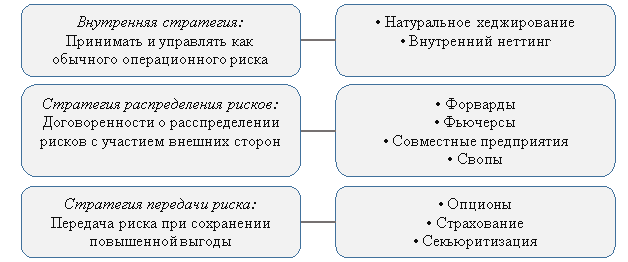

Ответные реакции разделены на три категории, как показано на рисунке 4. Внутренние стратегии подразумевают готовность принять на себя риск и управлять ею внутренне в рамках обычной хозяйственной деятельности. Примером может быть решение использовать валюту клиента для ценообразования всего экспорта, а также с использованием внутренних неттинг процессов для управления валютными рисками.

Стратегии распределения рисков связаны со стратегиями, которые смягчают или разделяют риски среди внешних участников. Примером может быть форвардный контракт, который «зафиксирует» определенный уровень цены и курса в будущем. Это предотвращает потери от неблагоприятного изменения курса валют, и блокирует покупателя в пределах фиксированного будущего обменного курса.

Рис. 4. Стратегии и инструменты снижения риска [4]

Передача риска предполагает выплату третьего лица, для покрытия отрицательного последствия риска, при этом сохраняет возможность воспользоваться положительным эффектом риска. Например, опцион создает возможность обмена валюты по заранее согласованному курсу, известный как ценой страйк. Если последующее изменение курса оказывается благоприятным, владелец будет исполнять опцион, но если изменение курса является неблагоприятным, владелец позволит ему прогореть. Таким образом, опцион защищает держателя от отрицательного риска, сохраняя при этом возможные выгоды от положительного риска. Отметим, кстати, что большая гибкость инструментов передачи рисков, как правило, сопровождается большими издержками.

Следующий этап управления финансовыми рисками, после выбора стратегии ответной реакции на риск, заключается в его реализации и контроля за эффективностью соответствия установленным целям. Реализация включает в себя распределение ответственности управления по каждым отдельным рискам и на его основе, создание культуру риск-компетентности, в рамках которого управление финансовыми рисками внедряется в процесс организационной деятельности.

Цикл управления финансовыми рисками завершается, когда эффективность риск-контроля оценивается посредством результатов отчетности и процесса проверки. Тогда это приводит к новому процессу идентификации и оценки рисков. Сам по себе этот процесс состоит из трех основных компонентов:

1) Процесс проверки. В процесс должны включаться: регулярная проверка прогнозов риска, обзор управления ответных реакций на существенные риски, проверка стратегии управления рисками организации, а также создание системы раннего предупреждения, чтобы указать существенные изменения в рисках, с которыми сталкиваются организации.

2) Внутренняя отчетность для совета директоров или высшего руководства. Сюда можно включать: обзор общей стратегии управления финансовыми рисками организации, обзоры процессов, используемых для выявления и реагирования на риски, а также методов, используемых для их управления.

3) Внешняя отчетность. Внешние заинтересованные стороны должны быть проинформированы о стратегии управления финансовыми рисками организации, и получать некоторое представление о том, насколько хорошо оно реализуется.

Все предприятия сталкиваются с финансовыми рисками, но достижение своих целей зависит от того, насколько хорошо предприятие управляет этими рисками. Для этого необходимо установить правила способствующее выявлению и оценки основных видов финансовых рисков, и далее применять инструменты и технику управления этими рисками. Важность управления финансовыми рисками обусловлено большими потерями, связанными с недавним кризисом, что подчёркивает тот факт, что компании далеки от адекватного управления финансовых рисков. Хотя управление финансовыми рисками обходятся дорого, но намного дешевле иного варианта развития ситуации.

Литература:

- M. Woods, K. Dowd: Financial Risk Management for Management Accountants. Published by The Society of Management Accountants of Canada (CMA Canada), the American Institute of Certified Public Accountants, Inc. (AICPA) and The Chartered Institute of Management Accountants (CIMA) — 2008, р. 30.

- Источник: Управление рисками: Руководство по надлежащей практике, TheCharteredInstituteofManagementAccountants (CIMA), 2002.

- Colllier, P. M., and S. Agyei-Ampomah. Management Accounting — Risk and Control Strategy. Oxford/Elsevier: CIMA Publishing, 2007.

- Crouhy, M., D. Galai, and R. Mark. The Essentials of Risk Management: The Definitive Guide to the Non-Risk Professional. New York: McGraw-Hill, 2006.