Мировой экономический кризис все сильнее оказывают влияние на развитие России. Западные санкции, введенные против Российской Федерации, только усугубляют ее экономическое положения. Особенно сильное влияние кризисные явления оказали на развитие банковского сектора России.

В 2015 году было проведено исследование Национальным агентством финансовых исследований (НАФИ), SAP и Ассоциацией российских банков (АРБ), которое показало, что текущее финансовое положение более чем у одной трети финансовых институтов России достаточно тяжелое, а по сравнению с предыдущим годом ухудшение финансового положения отметили в более чем половине российских банков. При этом следует отметить, что ухудшение в большей степени сказалось на крупных банках, входящих в топ-30, более 44 % из этого списка заявили о трудном финансовом положении. [1]

В этих непростых экономических условиях российским финансовым институтам приходиться искать новые формы и модели своего развития, направленные на снижение издержек бизнеса. Одним из таких путей является возможность внедрения облачных технологий.

Облачные вычисления (англ. cloud computing) — технология распределенной обработки данных, в которой компьютерные ресурсы и мощности предоставляются пользователю как интернет-сервис. Облачный сервис представляет собой особую клиент-серверную технологию — использование клиентом ресурсов (процессорное время, оперативная память, дисковое пространство, сетевые каналы, специализированные контроллеры, программное обеспечение и т. д.) группы серверов в сети, взаимодействующих таким образом, что:

– для клиента вся группа выглядит как единый виртуальный сервер;

– клиент может прозрачно и с высокой гибкостью менять объемы потребляемых ресурсов в случае изменения своих потребностей (увеличивать/уменьшать мощность сервера с соответствующим изменением оплаты за него). [2], [3], [4], [5]

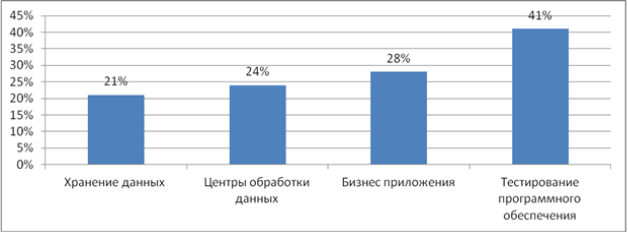

Для мирового финансового рынка облачные технологии становятся все более востребованными. По данным исследования Information Week, большое количество финансовых институтов в мире активно использует облачные сервисы при ведении своего бизнеса (рис. 1). [6]

Рис. 1. Распределение облачных сервисов по видам использования в финансовых институтах в мире

Внедрение облачных технологий в российских банках идет достаточно медленно. Прежде всего финансовые институты воспринимают облачные сервисы как слишком рискованные в 75 % случаев, при этом следует отметить, что в 45 % случаях облачные технологии рассматриваются, как абсолютно рискованные. Чуть меньше уровень опасения среди крупнейших банков (в группе топ-10 согласны в целом 62 %, из них только 31 % полностью. Сомнения вызывают также защищенность данных (72 %), изученность банками надежности и доступности облачных сервисов (70 %) и соответствие облачных сервисов требованиям регулятора (69 %).

Технические возможности не являются ограничением для внедрения облачных сервисов, особенно в банках первой сотни. Более критичным является готовность существующих бизнес-процессов — показатель достаточно низкий уже за рамками первой десятки банков. По сути, в полной мере готовы к облакам только банки топ-10, для которых данный формат становится привычным по большинству некритичных направлений, в то время как банки вне топ-100 в данный процесс практически не включены. [1], [7], [8]

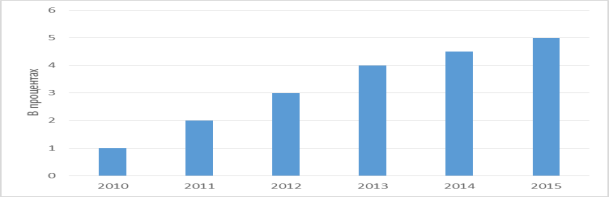

В 2015 году средняя доля бюджета, выделенная на внедрение облачных услуг в российских банках, составляла около 5 % (рис. 2) Такая скромная цифра объясняется, тем что российские банки тратят средства на вспомогательные облачные услуги, которые требуют минимальных затрат. Проектов уровня внедрения облачных автоматизированных банковских систем (АБС) в российских финансовых институтах практически нет.

Тем не менее, следует отметить, что продолжающийся экономический кризис способствует внедрению облачных технологий, в силу одного очень важного преимущества cloud-технологий. Внедрение облачных технологий в перспективе дает очень значительное снижение затрат, особенно, если внедрение будет происходить комплексно, например, переход на облачную АБС, что обеспечивает по разным оценкам до 20 % экономии в год. В связи с этим, по прогнозам предполагается увеличение доли ИТ-бюджета на облачные технологии до 10 % в год. При этом в 34 % российских банков такой рост прогнозируют в ближайший год. В финансовых институтах России, входящих в топ-30, повышение бюджетов на облачные технологии предполагают в 57 % банков.

Рис. 2. Динамика изменения средней доли ИТ-бюджетов российских банков на облачные технологии

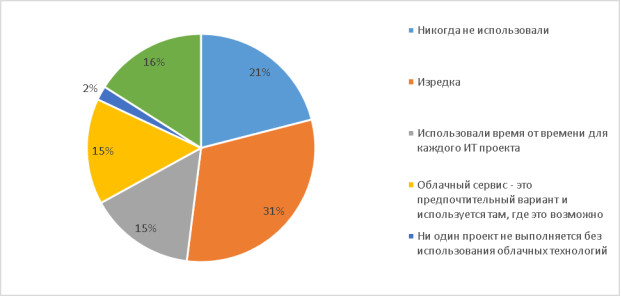

Несмотря на прогнозы по повышению доли ИТ-бюджетов на облачные технологии, опрос показывает, что в 21 % российских банков облачные технологии вообще не используется, а в 31 % изредка, тем самым можно сделать вывод, что в более чем 50 % российских банках облачные технологии практически не находят своего применения (рис. 3). [1], [9], [10], [11]

Рис. 3. Использование облачных технологий в российских банках

Тем не менее исследования показывают, что в 39 % российских банков в той или иной форме используются облачные технологии, при этом, чем крупнее банк, тем выше значение показателя, максимум достигается в топ-10–57 %. Граница проходит по топ-100 — банки вне первой сотни используют облачные сервисы только в 14 % случаев. [1]

Самыми активными пользователями облачных сервисов в России являются наиболее крупные и розничные банки. Почти в каждом втором таком банке облачные технологии рассматриваются при обсуждении ИТ-проектов и даже являются предпочтительным выбором при прочих равных условиях. Наибольший интерес в банках вызывает использование облачных сервисов для разработки новых продуктов в ИТ-системах, управления взаимоотношениями с клиентами, управления ИТ, а также маркетинга (коммуникаций), розничного и корпоративного банкинга.

В России, по сравнению с мировой практикой, значительно больше банков, которые никогда не использовали или редко рассматривали возможность использования облачных сервисов. Даже если сравнивать с международной практикой только розничные российские банки, которые более открыты к облачным сервисам, все равно получается значительное отставание. В России доля не пользователей превышает 50 %, а в мире она меньше 30 %. Отставание России в использовании облачных сервисов в 2–3 раза выше по всем направлениям деятельности банков, например, в мире обработка платежей во всех или большинстве операций с помощью облачных решений характерна для 46 % финансовых организаций, а в России — только для 17 %.

В перспективе на облачные технологии в ближайшие три года планируют перейти от 49 % до 58 % российских банков, в той или иной форме. [1]

В заключении можно сделать следующие выводы:

– в России внедрение облачных технологий происходит достаточно медленно, особенно это касается банковской сферы, где более 52 % всех банков практически не используют облачные сервисы;

– экономический кризис может способствовать внедрению облачных технологий в финансовых институтах России, так как они способны обеспечить достаточно значительную экономию при комплексном внедрении, в связи с этим российские банки планируют увеличить долю ИТ-бюджетов в два раза на использование облачных сервисов.

Литература:

- ИТ в банках и страховых компаниях 2015, [Электронный ресурс] http://www.cnews.ru/reviews/banks2015/

- А. В. Батаев и др. Банковское дело. Интегрированная банковская система «БИСквит». Федеральное агентство по образованию, Санкт-Петербургский государственный политехнический университет. Санкт-Петербург, 2006, 108 с.

- Мартышенко С. Н., Мартышенко Н. С. Оптимизация структуры инвестиций в региональные туристические проекты // Регион: Экономика и Социология — 2008. — № 3. С. 23–32.

- А. В. Батаев Информатика. Технологии баз данных в информационных экономических системах учебное пособие/А. В. Батаев; Федеральное агентство по образованию, Санкт-Петербургский гос. политехнический ун-т. Санкт-Петербург, 2006.

- Мартышенко С. Н., Мартышенко Н. С. Практические вопросы обработки анкетных данных // Практический маркетинг. — 2007. — № 4. С. 2–8.

- Батаев А. В. Анализ использования облачных сервисов в банковском секторе. Молодой ученый. -2015. -№ 5. -С. 234–240.

- Прогнозы по банковскому сектору России на 2015 год. Мнения экспертов. [Электронный ресурс] http://sberex.ru/article/5446

- Иностранные банки понизили прогнозы по прибыли Сбербанка и ВТБ. [Электронный ресурс] http://rbcdaily.ru/finance/562949992145108

- Сбербанк сократил ИТ-расходы на 2015 год. [Электронный ресурс] http://www.osp.ru/news/2015/0121/13027130/

- Всемирный банк ухудшил прогноз по спаду экономики России в 2015 году с 0,7 до 2,9 %. [Электронный ресурс] http://tass.ru/ekonomika/1695342

- Буньковский Д. В. Управление инвестиционным проектом: регулирование параметров проекта. Вестник Иркутского государственного технического университета. 2013. № 5 (76). С. 161–164.