Развитие экономики любой страны мира не обходится без использования энергоресурсов, основная роль в обеспечении энергией приходится на топливные ресурсы, значительной частью которой является нефтегазовый сектор. Страны, где основополагающей деятельностью является добыча нефти и газа, получают доход от реализации нефти и газа на экспорт в иностранной валюте, и это является основным источником развития экономики данных стран. Следовательно, существует взаимосвязь между мировыми нефтяными ценами и экономикой таких стран, которая отражается в стоимости национальных валют по отношению к доллару США через приток иностранной валюты в экономику.

Председатель Нацбанка РКДанияр АКИШЕВ на пресс-конференции 21 января 2016 года повторил уже не раз озвучиваемую версию о том, что на долларовое наполнение тенге влияет, главным образом, динамика мировых цен на нефть. Правда, на этот раз он добавил еще один фактор — изменение курса рубля.

— Цена нефти за последние два года снизилась со $110 до $28 в настоящее время, мы уже потеряли $82 с каждого барреля нефти, что привело к падению экспорта в два раза и трехкратному сокращению поступающей от него валютной выручки, — отметил Акишев.

Оттолкнувшись от приведенных цифр, руководитель Нацбанка рискнул предположить: если цена нефти упадет даже до $20, валютные потери для Казахстана теперь будут не так велики, чтобы существенно повлиять на курс тенге [1].

Пока нас убеждают, что главная причина лежит в объемах экспорта, который обеспечивает приток инвалюты в Казахстан. Дескать, упали цены на нефть, и долларов от ее продажи поступает меньше. Но поскольку спрос на инвалюту тот же, то по законам рынка доллар, покупаемый на нашу национальную валюту, начинает дорожать. Однако есть основания считать, что на соотношение доллар/тенге существенно влияют и другие факторы.

Как любая цена, валютный курс отклоняется от стоимостной основы — покупательной способности валют — под влиянием спроса и предложения валюты. Соотношение такого спроса и предложения зависит от ряда факторов. Среди множества факторов нами выделены следующие:

- Валютная политика;

- Состояние платежного баланса;

- Разница процентных ставок в разных странах;

- Темп инфляции;

- Степень доверия к валюте на национальном и мировых рынках;

- Ускорение или задержка международных платежей;

- Степень использования определенной валюты на еврорынке и в международных расчетах;

- Деятельность валютных рынков и спекулятивные валютные операции.

Таким образом, формирование валютного курса — сложный многофакторный процесс, обусловленный взаимосвязью национальной и мировой экономики и политики. Поэтому при прогнозировании валютного курса учитываются рассмотренные курсообразующие факторы и их неоднозначное влияние на соотношение валют в зависимости от конкретной обстановки.

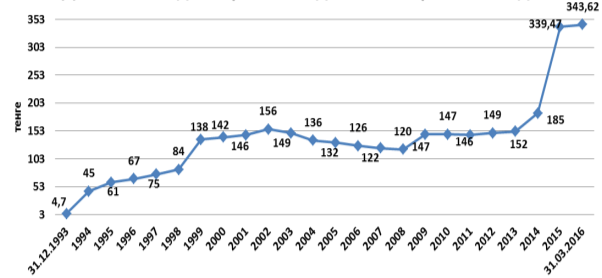

Рассмотрим изменение курса тенге по отношению к курсу доллара с 1993 по 2016 год, и причины, вызвавшие эти изменения (смотри рисунок 1).

![]()

![]()

![]()

![]()

![]()

Рис. 1. Динамика курса тенге за 1993–2015 года

Из приведенного графика видно, что с 1993 года курс тенге изменился с 4,7 тг/долл до 340 тг/долл., т. е. национальная валюта за 22 года обесценилась в 72,3 раза. За рассматриваемый период национальная валюта пять раз претерпела девальвацию и один раз ревальвацию. Причинами девальваций явились:

- 4 апреля 1999 года (обесценивание тенге на 64 %) — Азиатский экономический кризис, дефолт в России в 1998 году, сокращение золотовалютных резервов, отрицательный платежный баланс страны.

- 4 февраля 2009 года (обесценивание тенге на 22,5 %) — снижение цен на нефть более чем в три раза, девальвация национальных валют в странах — экономических партнерах Казахстана, сохранение золотовалютных резервов страны.

- 11 февраля 2014 года (обесценивание тенге на 19 %) — вывод денежных средств развитыми странами из экономик развивающихся стран, ослабление российского рубля, рост импорта потребительских товаров, отвлечение денежных средств казахстанскими банками от кредитования в пользу валютных спекуляций.

- 20 августа 2015 (обесценивание тенге на 83 %) — неопределенность относительно курса российского рубля и тенденция ослабления его обменного курса по отношению к доллару США, состояние платежеспособного баланса РК, высокие девальвационные ожидания в экономике Казахстана, а также вызванное этими ожиданиями усиление спекулятивных операций,создание базовых предпосылок для снижения инфляции до 3–4 % и необходимый для этого переход НБК к инфляционному таргетированию, что предполагает отход от жесткого регулирования обменного курса.

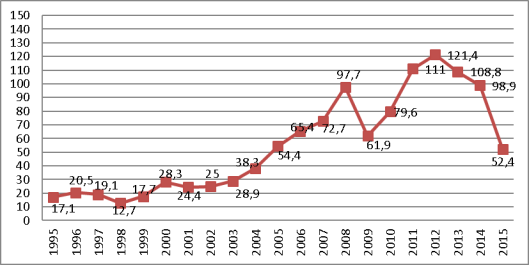

При этом стоимость нефти за этот же период увеличилась с 17,1 долл/баррель в 1993 году до 52,4 долл/баррель в 2015 году, т. е. рост составил 3,06 раза (смотри рисунок 2).

Рис. 2. Динамика уровня цен на нефть, долл/баррель

Рассмотрим причины изменения цен на нефть, вызванные политическими, экономическими и природными катаклизмами.

Когда нефть достигает пикового значения, затем, как правило, происходит экономический спад.

Так, например, после революции в Иране в 1979 г., нефть упала до значения 17,25 доллара за баррель, в 1986г из-за переизбытка производства нефти ее стоимость упала до отметки 30,67. Следующее минимальное значение стоимости нефти -18,17долл/баррель связано с Азиатским экономическим кризисом в 1998 году, начало финансового кризиса 2008 года — падение цен до уровня 66,97 долл., и, наконец, в 2015 году 32,4 долл. — следствие снижения мировой потребности в нефти, «сланцевая революция» в США, сохранение объемов добычи нефти странами ОПЕК и Россией.

На данный момент Казахстан, имея 2 % общемировой добычи нефти (16 место в мире), не имеет влияния на изменение тренда нефтяных цен в мире. В свою очередь, нефтегазовый комплекс занимает основополагающую долю в структуре национальной экономики Казахстана и является реальным импульсом развития экономики страны. Сейчас мы добываем около 80 миллионов тонн черного золота в год, и доля доходов от нефтяной отрасли в бюджете Казахстана постоянно растет. Сегодня в консолидированном бюджете Казахстана на нее приходится около 44 %. В отчете Standard&Poor’s доля нефтяного сектора указывается как 25 % от ВВП. Свыше 60 % экспортных доходов Казахстана приходится на продажу нефти. Следовательно, существует зависимость экономики Казахстана от внешнего фактора — мировой цены на нефть. В нефтегазовый комплекс вовлечены предприятия, занимающиеся добычей, транспортировкой и переработкой нефти и газа, также, в состав нефтегазового комплекса следует отнести предприятия, производящие нефтегазовое оборудование, и оптово-розничные сети торговли нефти и газа.

Так действительно ли изменение стоимости нефти влияет на курс доллара? В ходе данного исследования мы составили корреляционную модель зависимости между следующими переменными — ценой нефти марки Brent и курсом доллара США к тенге. Связь между двумя переменными слабая — 11 %. Значение р-статистики равно 0,0003. То есть получается, что никакой прямой связи между курсом тенге и стоимостью нефти на самом деле нет? Тогда от чего же зависит курс тенге? Может быть, здесь есть зависимость от других факторов, например, как сказал глава Нацбанка РК, от курса рубля?

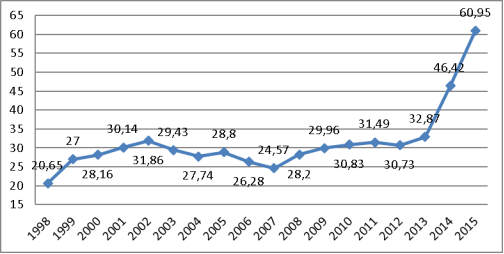

Нами было проведено исследование изменения курса рубля за последние 17 лет (в 1998 году в РФ была проведена деноминация, поэтому данные до этого года не рассматривались), которое показало, что курс рубля за данный период возрос с 20,65 руб/долл до 60,95 руб/долл., или в 2,95 раза (для сравнения в РК за этот же период тенге обесценилось в 4,6 раза), при этом следует отметить, что экономике РФ удалось избежать девальваций, и происходило постепенное увеличение стоимости доллара и ослабление национальной валюты (смотри рисунок 3).

Рис. 3. Динамика изменения курса рубля по отношению к доллару за 1998–2015 года

И это происходит на фоне все той же динамики цен на нефть. При этом Российская Федерация занимает 2 место в мире по добыче нефти (после Саудовской Аравии) (14 % мировой добычи). Нефтегазовая отрасль также является важнейшим источником доходов для российского бюджета. Поэтому влияние ее на экономику страны огромно — доля доходов бюджета от нефтегазового сектора в 2015 году составили 8,6 % от ВВП.

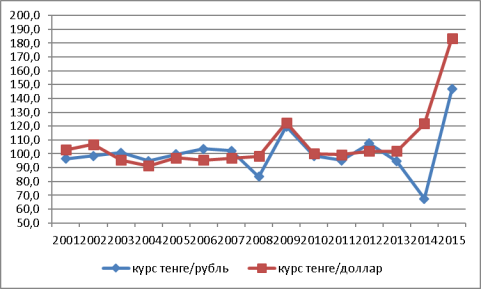

Рассмотрим соотношение темпов роста динамики курса тенге/доллар и тенге/рубль. Как видно из рисунка 4, изменение курса обоих валют происходит практически синхронно с незначительным отклонением курса тенге/рубль до 2013 года. Но, начиная с 2014 года, характеризующегося политическим кризисом в Украине, введением санкций против РФ, наблюдается значительное снижение курса рубля, достигнув рекордно низкого значения в 3,17 тенге/рубль. Проведенная в 2014–2015 годах девальвация тенге вернула традиционное соотношениекурса тенге/рубль 4,7:1.

Рис. 6. Динамика темпов роста курса тенге/рубль и тенге/доллар за 2001–2015 года

Построенная нами корреляционно-регрессионная модель показала, что до 2014 года между данными национальными валютными курсами существовала умеренная прямая связь (коэффициент корреляции равен 0,47), а с 2014 года связь носит отрицательный характер, т. е. резкое падение курса рубля и увеличение курса доллара.

Конечно, рассмотрение только этих двух факторов, не дает полной картины причин, влияющих на курс доллара. Нельзя оставлять без внимания и остальные вышеперечисленные факторы. Так, ослабление платежного баланса оказало давление на тенге — торговый профицит существенно уменьшился в 2015 году, и в счете текущих операций образовался дефицит. В связи с падением цен на нефть и ослаблением внешнего спроса со стороны Китая и России (на металлы и металлопродукцию, в частности), общие доходы от экспорта сильно снизились с 62,7 млрд. долл. за первые девять месяцев 2014 года до 36,4 млрд. долл. за первые девять месяцев 2015 года. Общий импорт также снизился в течение того же периода в связи с ослаблением внутреннего спроса, но не в такой же степени как экспорт. В результате, профицит торгового баланса уменьшился в три раза в 2015 году, по сравнению с 2014 годом, и счет текущих операций перешел от профицита в размере 6,1 млрд. долл. за первые девять месяцев 2014 года к дефициту в размере 4,0 млрд. долл. США за первые девять месяцев 2015 года.

В то время как чистые притоки инвестиций уменьшились в 2015 году, в основном из-за увеличившегося оттока краткосрочного капитала, они были частично компенсированы за счет притока прямых иностранных инвестиций (ПИИ) и внешнего заимствования резидентов Казахстана. Оценка Народного банка Казахстана показывает, что в 2014 году около 11 млрд. долл. США краткосрочного оттока валюты представляет рост расходов казахстанских граждан на приобретение товаров и услуг в России в связи с повышенным курсом тенге относительно рубля. Более того, вследствие того, что приток ПИИ снизился вдвое с 7,6 млрд. долл. за первые девять месяцев 2014 года до 3,6 млрд. долл. в соответствующем периоде 2015 года, только частично компенсируя отток краткосрочного капитала, это привело к образованию дефицита на счетах движения капитала и финансовых операций. В результате, общий внешний платежный баланс значительно ухудшился с профицита в 8,4 млрд. долл. за первые девять месяцев 2014 года до дефицита в 6,1 млрд. долл. за соответствующий период 2015 года, оказывая давление на официальные резервы и тенге [2].

Таким образом, однозначно можно сказать, что динамика курса тенге — не результат прямого воздействия кризиса на мировом сырьевом рынке, колебания курса сейчас в большей степени связаны со спекулятивными торгами, нежели с фундаментальными факторами. Многие эксперты считают, что она сложилась в результате финансовой политики, проводимой Нацбанком. Девальвационные ожидания, рождающие ажиотаж на валютном рынке, во многом складываются из непредсказуемости решений государственного регулятора финансовой системы. В таких условиях сложно прогнозировать даже ближайшее будущее, не говоря уже о долгосрочных перспективах.

Литература:

1. Выступление Председателя Национального Банка Республики Казахстан Данияра Акишева на пресс-конференции 21 января 2016 года — Официальный интернет-ресурс Национального банка РК, http://nationalbank.kz/

2. Социально-экономическоеразвитие Республики Казахстанянварь-декабрь 2015 года. 2015. № 12. С.89–114