Main direction of insurance companies' investment politics in Russia are described in this article. A comprehensive analysis of investment activities of the two largest Russian insurance companies was done and the measures were proposed on improving investment activities based on the experience of other countries.

Key words: insurance, investment activity, investment politics, government regulation.

Страхование — одна из наиболее быстро развивающихся отраслей хозяйственной деятельности. Оно выступает в роли важнейшего стабилизатора процесса общественного воспроизводства при переходе к рыночной экономике. В современных условиях высоких техногенных, экономических, политических и социальных рисков, влияющих на сохранение и приумножение общественного богатства, необходима эффективная и масштабная система страховых фондов, которые ориентированы на компенсацию заранее непредсказуемого материального ущерба. Страхование, с экономической точки зрения, выполняет не только гарантийную и возмещающую функции. Страховые фонды также служат существенным источником инвестиций в экономику. Если во многих развитых странах мира страховые компании способны конкурировать с институциональными инвесторами, в первую очередь с банками, то в Российской Федерации у компаний отсутствует необходимая мощность и размер инвестиционных вложений. На сегодняшний день инвестиционная деятельность страховых компаний остается недостаточно развитой, и пока она служит лишь для обеспечения эффективного функционирования компании.

Благодаря хорошо организованной инвестиционной деятельности повышается качество предоставляемых страховой компанией услуг, а также определяется положение страховщика на рынке страховых услуг. Реализуемая инвестиционная деятельность оказывает влияние на такие основные характеристики страхового продукта как величина стоимости и фактическое исполнение обязательств страховщика, которое осуществляется в рамках оговоренных сроков страховых выплат.

За счет инвестирования фондов страховых компаний происходит рост собственных средств, что позволяет снизить объем привлечения внешних источников финансирования. Помимо этого крайне важным фактором является то, что инвестирование способствует развитию бизнеса и дает возможность владельцам самостоятельно управлять им.

Можно предположить, что в ближайшей перспективе, в связи с быстрыми и устойчивыми темпами роста российского страхового рынка, улучшением его качественных характеристик и увеличением доли страховых услуг в валовый национальный продукт, может значительно повыситься роль страховых компаний в национальной экономике. Именно поэтому требуется проведение серьезных комплексных исследований страховых операций, компенсирующих материальный ущерб, а также изучение направлений и механизмов, позволяющих страхованию участвовать в процессах эффективного накопления и инвестирования.

Инвестиционная деятельность компании не может существовать без таких основных составляющих как анализ возможных вариантов инвестирования, планирование наиболее перспективных направлений инвестиций и управление источниками инвестиций; формирование инвестиционных активов компании и управление инвестициями с учетом инвестиционных рисков; организация системы контроля.

Инвестиционный потенциал определяет возможность участия страховых компаний в процессе инвестирования. Это совокупность финансовых ресурсов, временно свободных от страховых обязательств компании, которые инвестируются с целью получения инвестиционного дохода.

На инвестирование страховая компания может направлять страховые фонды, пока нет необходимости направлять их на страховые выплаты, и собственный капитал — то есть только часть имеющихся денежных средств. Изменение объема страхового фонда и страховых выплат значительно влияет на инвестиционный потенциал страхового общества. Относительно свободные от страховых обязательств денежные средства, использующиеся в целях страховых выплат только в случае недостаточности средств страхового фонда, являются собственным капиталом страховой компании. Величина собственного капитала, во-первых, с относительно высокой степенью вероятности можно планировать, и, во-вторых, в значительно меньшей степени оказывает влияние на инвестиционный потенциал страхового общества [1].

Планирование динамики изменения пассивов — это ключевой элемент в управлении источниками инвестиций. С целью интеграции денежных потоков (cash-flow) в систему управления денежными потоками проводится перспективное прогнозирование поступлений и платежей компании. При этом используются такие методы, как: математическая статистика и математическое моделирование; прогнозирование структуры обязательств и возможных изменений на период планирования. Основной составляющей данных методов являются страховые резервы и капитал, с учетом изменения валютных позиций и сроков исполнения обязательств [2].

Инвестиционный потенциал складывается под влиянием следующих факторов: структуры страхового портфеля; суммы страховых премий; убыточности или прибыльности предлагаемых страховых операций; условий государственного регулирования по формированию страховых фондов; сроков страховых договоров; а также объема собственных средств. Инвестиционным потенциалом определяется инвестиционная политика компании. Основополагающий принцип мэтчинга представляет собой сбалансированность активов и пассивов в разрезе валютных позиций и сроков. Он реализуется путем формирования прогнозной структуры активов, соответствующей прогнозной структуре пассивов, включающей обязательства и капитал, по таким факторам, как сроки исполнения обязательств и валютные позиции.

При формировании инвестиционной политики учитываются существующие законодательные нормы, которые регулируют инвестиционную деятельность страховщиков. Кроме того, помимо общих норм, разработаны специальные нормы, регламентирующие порядок инвестирования средств страховых резервов и собственных средств страховщика. Данная система нормативов определяется двумя уровнями. На первом уровне определен перечень видов активов, которые принимаются в покрытие, на втором — установлены ограничения на величину вложений в каждый из активов и в один конкретный объект. В частности, Банком России введены определенные требования относительно эмитентов, структуры и стоимости активов.

- Эмитенты ценных бумаг и (или) выпуски ценных бумаг. Требования основываются на присвоенных рейтингах, включении организаторами торговли ценных бумаг в котировальные списки.

- Структура активов. Допускается размещение собственных средств страховщиков и страховых резервов, с учетом их размера и структуры, в рамках максимально разрешенного процента, зависящего от стоимости активов и их инвестиционных качеств.

- Общая стоимость активов, в которые инвестированы средства, должна быть равна величине собственных средств и страховых резервов страховщика.

Существуют ограничения на размещение средств страховых резервов вне территории России [3].

Основной проблемой инвестирования средств является неразвитый фондовый рынок России и малое количество финансовых проектов, куда можно было бы вложить деньги. В развитых странах Европы и в США доля инвестированных средств страховых компаний составляет около 20–25 %, при том, что в России данный показатель в разы меньше. Например, в Великобритании имеется примерно 70 разновидностей ценных бумаг. В России наименее рисковые вложения составляют государственные ценные бумаги или ценные бумаги финансовых институтов с государственным участием. Но такие ценные бумаги обеспечивают низкую доходность. При том следует учитывать, что данная ставка сильно меняется в условиях финансовых кризисов. Например, в сентябре 2015 года максимальная ставка доходности по облигациям федерального займа изменяется в пределах от 12,20 % годовых до 12,47 % [4]. Другие же вложения представляют высокий риск, но сравнительно большой доход.

В настоящее время в России, в связи с нестабильностью инвестиционного климата, необходим конкретный государственный орган надзора, который мог бы контролировать данный сегмент экономики. Так как на фондовом рынке остро ощущается нехватка рабочих кадров, возникает проблема недостатка квалифицированных специалистов, которые могли бы осуществить данную функцию.

Кроме того, в текущей ситуации у страховых компаний недостаточно средств, которые необходимо вкладывать. Пенсионные и накопительные виды страхования, в которых уже заложены нормы доходности, также не помогают.

В России крайне мало привлекательных инвестиционных инструментов, которые могли бы обеспечить защиту от инфляции и привести к получению дополнительного дохода, и это является одной из главных проблем, особенно в современных условиях падения финансового рынка. Вопрос о структуре и объеме инвестиций, периодов реинвестирования за счет страховых резервов, является сложной задачей, которую каждая страховая компания решает самостоятельно

Проанализирована инвестиционная деятельность двух крупных страховых компаний: СПАО «Ингосстрах» и ООО «Росгосстрах».

В инвестиционной деятельности в 2014 году компания СПАО «Ингосстрах» по традиции использовала консервативную политику по размещению собственных средств и средств страховых резервов, ориентированную на минимизацию рисков. Данная политика обеспечивает достаточно высокую надежность и возвратность инвестиций, гарантируя при этом получение запланированной нормы доходности.

Вкладываясь в банковские инструменты, СПАО «Ингосстрах» использовала двухуровневую систему лимитов с целью повышения степени надежности вложений и минимизации кредитных рисков. Устанавливая ограничения на каждый конкретный банк, СПАО «Ингосстрах» в первую очередь обращает внимание на степень финансовой устойчивости и репутацию банка-контрагента. В результате этого компания в основном вкладывается в кредитные финансовые инструменты лидирующих российских и зарубежных банков, финансовую надежность которых подтвердили ведущие международные и российские рейтинговые агентства. Что касается вложений в небанковские финансовые инструменты (облигации, акции и пр.), то компания руководствуется аналогичным принципом определения лимитов, что распространяется как на группу инструментов, так и отдельных эмитентов. Ключевым критерием компании при выборе ценных бумаг и формировании портфеля служит качество инвестиционных вложений.

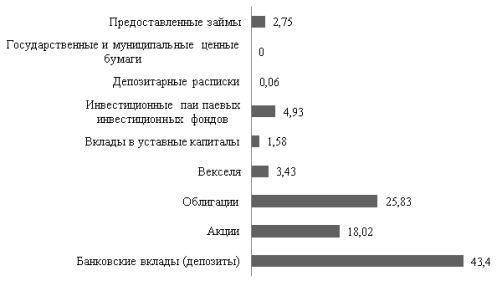

Структура инвестиционного портфеля СПАО «Ингосстрах» включает в себя банковские инструменты (52,0 %) и небанковские инструменты (48,0 %). Инвестиции на фондовом рынке представлены в большей степени долговыми финансовыми инструментами с низкой волатильностью. Доля акций, как активов с высоким риском, составила в портфеле краткосрочных финансовых вложений на конец 2014 года относительно малую долю — 2,6 %, или 1,18 млрд. рублей. Доходность инвестиций в целом по портфелю в 2014 году сложилась на уровне 12,3 % годовых и составила 5,1 млрд. рублей. Доходность с учетом валютной переоценки по инструментам фондового рынка составила 10,3 % годовых, что в абсолютном выражении порядка 2,4 млрд. рублей. В то время как доходность с учетом валютной переоценки по банковским инструментам сложилась на уровне 14,8 % годовых, или 2,7 млрд. рублей в абсолютном выражении [5]. В начале 2015 г. структура инвестиционного портфеля несколько изменилась — увеличилась доля акций до 18,2 %, однако банковские вклады составили большую долю инвестиций, хотя и сократились (рис. 1). В результате общий инвестиционный доход СПАО «Ингосстрах» с учетом валютных переоценок за первое полугодие 2015 года составил 4,5 млрд. рублей, что на 128 % выше, чем за аналогичный период прошлого года [2].

Основная цель инвестиционной политики ООО «Росгосстрах» — сохранить и приумножить средства сформированных страховых резервов компании и ее капитала, получить максимально возможный доход от инвестиций при соблюдении существующих требований и нормативов, которые предъявляются к структуре объектов инвестирования, входящих в портфель ценных бумаг страховой организации. Инвестиционная политика компании направлена на работу с эмитентами, которые имеют высокий рейтинг надежности, и с банками первого эшелона.

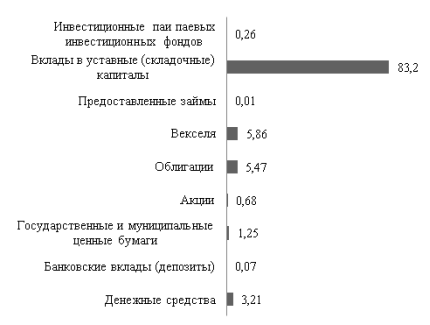

Инвестиционная политика компании ООО «Росгосстрах» выстроена таким образом, что денежные средства, которые высвобождаются в результате реализации активов, и привлекаются в процессе основной страховой деятельности, компания инвестирует преимущественно в корпоративные облигации, государственные и муниципальные ценные бумаги. Значительную долю ООО «Росгосстрах» инвестирует в акции надежных эмитентов с высоким рейтингом — «голубые фишки» [6]. Вложения в банковские депозиты и векселя незначительны (рис. 2).

Рис. 1. Структура инвестируемых активов СПАО «Ингосстрах», в %

Рис. 2. Структура инвестируемых активов ООО «Росгосстрах», в %

Основной объем доходов в 2014 году компания получила за счет инвестиционных операций от размещения собственных и привлеченных средств, а также за счет сокращения расходов по основной деятельности и уменьшения объема выплат по договорам обязательного государственного страхования жизни и здоровья военнослужащих и приравненных к ним лиц. Все это положительно сказалось на финансовых результатах деятельности компании [6].

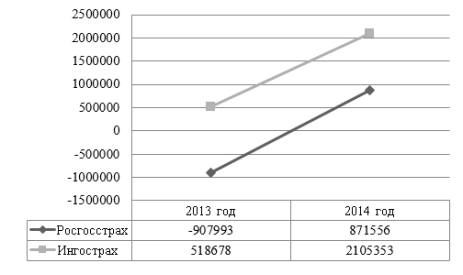

Объем инвестиционного портфеля СПАО «Ингосстрах» по итогам 2014 года составил порядка 45,5 млрд. рублей. Объем инвестированного портфеля ООО «Росгосстрах» — порядка 11,7 млрд. руб. На рис. 3 проиллюстрировано изменение чистой прибыли компаний, отражающее положительные результаты совершенствования инвестиционных политик [5, 6].

Рис. 3. Динамика чистой прибыли страховых компаний, в тыс. руб.

Финансовые ресурсы российских страховых компаний значительно меньше западных, в то время как сбережения населения в валюте оцениваются в интервале от 50 до 90 млрд. долларов. Страховщикам сегодня необходимо создать предпосылки для дальнейшего превращения страховых компаний в крупных институциональных инвесторов, которым бы доверяли граждане. Необходимо совершенствование государственного регулирования в сфере страхования и повышение финансовой грамотности населения. Важным является формирование атмосферы доверия население для стимулирования инвестирования свободных финансовых ресурсов в бизнес через страховые компании, которые профессионально занимаются инвестициями. На сегодняшний день самый незадействованный ресурс заключается в долгосрочном страховании жизни. На опыте других стран доказано, что долгосрочное страхование жизни служит эффективным инструментом инвестиционной деятельности и помогает трансформировать сбережения населения в долгосрочные инвестиции. Сейчас проблема российского страхового рынка состоит в том, что население не готово передавать свои сбережения страховым компания, чтобы они стали долгосрочными инвестициями и приносили доход, в то же время, способствовали развитию экономики страны.

Решить задачу по трансформации сбережений населения в долгосрочные инвестиции через страховые компании можно путем осуществления систематических и последовательных действий государства по следующим направлениям:

− стимулировать долгосрочное страхование жизни, в том числе пенсионное страхование (например, предоставление льгот по налогообложению физическим лицам);

− предоставление гарантий выплат (можно использовать тот же механизм, что и гарантирование по банковским вкладам);

− формирование механизма размещения резервов в инвестиционные инструменты, которые удовлетворяют требованиям страховых организаций по таким критериям как диверсификация, возвратность, доходность и ликвидность;

− создание системы по реализации государственного контроля за соблюдением норм функционирования данного рынка.

Среди масштабных процессов, которые необходимо стимулировать внутри страхового сектора для целей усиления инвестиционного потенциала, можно особенно отметить следующие:

− укрупнение страховых компаний и концентрация страховых капиталов;

− обеспечение специальными совокупными резервами страховых пулов новых совместных страховых продуктов;

− объединение страхового и банковского бизнеса не только в плане взаимодействия, но и в плане перехода на уровень договорного партнерства, создания совместных финансово-страховых продуктов.

Проанализировав итоги 2014 года, можно сделать вывод, что на рост убыточности в страховании повлияли в первую очередь снижение темпов роста экономики страны, потребительского спроса и продаж новых автомобилей, а также негативное влияние западных санкций и других макроэкономических факторов.

Главная проблема российского рынка страховых услуг состоит в том, что более 20 % активов российских страховых компаний являются неликвидными. На данный момент нет возможностей, а зачастую и желания страховщиков, заменить неликвидные активы на реальные и полноценные. Указанное ведет к нарастанию недоверия к страховому бизнесу как потенциальному институту инвестиций [7].

Таким образом, можно сделать вывод, что существующие на сегодняшний день проблемы в инвестиционной деятельности, препятствуют развитию маркетинговой политики страховой компании, так как страховщикам приходится постоянно задумываться о способности компании отвечать по своим обязательствам перед клиентами. В итоге, российским страховым компаниям проще в данной ситуации отказаться от инвестирования, чем подвергать риску ограниченные объемы привлеченных ресурсов.

Инвестиционная деятельность страховых компаний является достаточно важной составляющей социально-экономического развития общества. В развитых странах большая часть инвестиционных вложений является долгосрочной и осуществляется за счет средств компаний по страхованию жизни, в то время как в России основная часть средств представлена краткосрочными активами. К тому же, участие российских страховщиков в инвестиционном процессе зачастую носит спекулятивный характер, а у средних и мелких страховых компаний нет стремления выходить на фондовый рынок самостоятельно, так как они не обладают достаточным инвестиционным потенциалом.

Механизм страхования отличается тем, что с его помощью страховые организации могут собрать и накопить взносы страхователей, а выплаты по ним осуществить при фактическом наступлении страхового случая. Существующий временной промежуток компания может использовать для инвестирования собранных денежных средств и получения дополнительного дохода. По рисковым видам страхования отложенный период является коротким, в то время как по страхованию жизни срок действия договоров составляет десятки лет. Следовательно, инвестиционные возможности страховых компаний обусловлены экономической природой страхования.

В случае наступления катастрофических рисков успешная инвестиционная деятельность дает возможность страховой компании покрыть отрицательный финансовый результат, направив на страховые выплаты полученный инвестиционный доход. Если на макроуровне инвестиционная деятельность полезна для экономики страны в целом, то на микроуровне она позволяет повысить финансовую устойчивость, платежеспособность и конкурентоспособность отдельного страховщика.

Литература:

- Прокопьева Е. Л. Инвестиционная политика страхового сектора: основные тенденции, проблемы, перспективы / Е. Л. Прокопьева, И. С. Мещагина // Страховое дело, № 8, 2011 — с. 4–8.

- Ежеквартальный отчет СПАО «Ингосстрах» за 1 квартал 2015 г. // [Электронный ресурс]. — Режим доступа: http://www.ingos.ru/Upload/info/disclosure_info /emitent/em_1_2015.pdf/ (дата обращения: 10.04.2016).

- Справочно-правовая система «Консультант» [Электронный ресурс]. — Режим доступа: http://base.consultant.ru/ (дата обращения: 17.04.2016).

- Официальный сайт ЦБ РФ. [Электронный ресурс]. — Режим доступа: http://cbr.ru/ (дата обращения: 18.04.2016).

- Годовой отчет СПАО «Ингосстрах» за 2014 г. [Электронный ресурс]. — Режим доступа: http://www.ingos.ru/Upload/info/annual_report/igs-annual-report-2014_rus.pdf (дата обращения: 10.04.2016).

- Годовой отчет ООО «Росгосстрах» за 2014 г. [Электронный ресурс]. — Режим доступа: http://www.rgs.ru/media/about/official_record/information/OOO/year_report/OOO % 20RGS %20year %20report %202014.pdf (дата обращения: 10.04.2016).

- VIII ежегодный форум «Будущее страхового рынка России» [Электронный ресурс]. — Режим доступа: http://www.raexpert.ru/project/insur_future/2014/stenogramma/ (дата обращения: 08.04.2016).