В данной статье рассматриваются вопросы рейтингового анализа инвестиционной привлекательности организации в зависимости от стадии её развития. Определяется общая схема рейтингового анализа инвестиционной привлекательности коммерческих организаций и даётся оценка генерирования инвестиционных денежных потоков.

Ключевые слова: генерирование денежных потоков, рейтинговый анализ, функционирование организации, распределение средств, эффективность деятельности, инвестиционная привлекательность, прибыльность.

Точная и объективная оценка рыночного позиционирования предприятия с помощью рейтинга не может базироваться на произвольном наборе показателей. Поэтому выбор и обоснование исходных показателей финансовой и производственной деятельности должны осуществляться согласно достижениям экономики коммерческой организации, исходить из стадий развития организации, целей оценки, потребностей субъектов управления в аналитической оценке.

Рейтинг (англ. rating) – это распределение объектов по выделенным признакам [1, с. 835]. Следовательно, основной задачей, которая стоит перед инвесторами, является распределение исследуемых объектов по соответствующим им признакам с помощью различных методов и с использованием различных критериев.

Е. В. Никифорова подчеркивает, что "проблема заключается в том, что большинство российских экономистов проводят рейтинговую оценку лишь с позиции определения финансового состояния. На наш взгляд, такая односторонняя рейтинговая оценка хозяйствующего субъекта зачастую приводит к ошибочным выводам. В этой связи приобретает особый смысл рейтинговая оценка, учитывающая все важнейшие параметры (показатели) финансовой и производственной деятельности предприятия. При ее построении необходимо использовать данные о производственном потенциале предприятия, жизненном цикле продукции, мотивации труда, рентабельности продукции, эффективности использования производственных и финансовых ресурсов, состоянии и размещении средств, их источниках и другие показатели" [2, с. 116].

В основу методики необходимо включить оперативность сбора и обработки информации для рейтинговой оценки инвестиционной привлекательности коммерческой организации, а также приоритетности инвестиционного проекта. Кроме того, следует использовать метод экспертной оценки для определения положения того или иного предприятия в рейтинговом анализе. Экспертные оценки необходимо проводить с привлечением независимых экспертов, заключение которых используется для подтверждения инвестиционной привлекательности предприятия и инвестиционного проекта. Предлагаемая методика включает в себя количественные и качественные показатели, ранжируемые по степени влияния на показатель объема инвестиций в производственные мощности и оборудование, производственные запасы. Для сравнения предлагаемых показателей применяется бальная шкала с присвоением каждому показателю весового коэффициента.

Любая методика рейтингового анализа включает в себя как качественные, так и количественные показатели. Совокупность количественных показателей ранжируется по степени влияния на показатель объема инвестиций в основной капитал, характеризующий инвестиционную активность, выявляются наиболее значимые показатели для расчета рисковой составляющей. Взаимосвязь между объемом инвестиций и показателями инвестиционной привлекательности определяется с помощью корреляционного анализа.

Для сравнения количественных и качественных показателей и использования их в дальнейших расчетах применяется балльная шкала, в соответствии с которой каждому показателю на основе метода приоритетов присваивается свой весовой коэффициент. Выбор той или иной методики определяется разным набором показателей, оказывающих влияние на инвестиционную привлекательность.

Рейтинговый анализ инвестиционной привлекательности коммерческой организации, как мы писали в первой главе, зависит от стадии развития организации: рост, стабилизация, спад. Схема рейтингового анализа инвестиционной привлекательности коммерческой организации в зависимости от стадии ее развития отражена на рисунке 1.

Рис. 1. Общая схема рейтингового анализа инвестиционной привлекательности коммерческих организаций

Рис. 1. Общая схема рейтингового анализа инвестиционной привлекательности коммерческих организаций

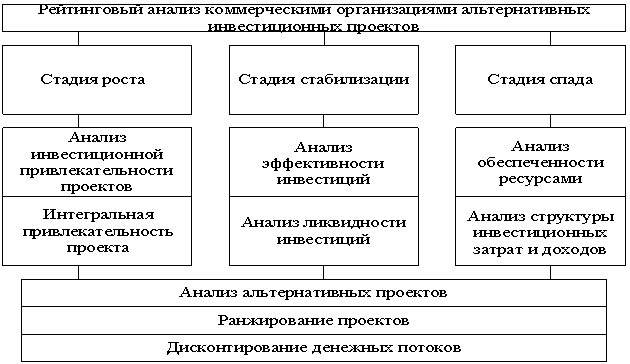

Схема рейтингового анализа коммерческими организациями альтернативных инвестиционных проектов представлена на рис. 2.

Рис. 2. Общая схема рейтингового анализа коммерческими организациями альтернативных инвестиционных проектов

Инструментарий по рейтинговому анализу коммерческих организаций и альтернативных инвестиционных проектов различен. Причем для каждой стадии развития организации необходимо определить набор аналитических показателей, характеризующих инвестиционную привлекательность коммерческой организации и инвестиционного проекта, позволяющих составить рейтинговую комбинацию предлагаемых коммерческих организаций и инвестиционных проектов.

В. В. Ковалев [3] полагает, что методика ранжирования предприятий по совокупности основных показателей финансово-хозяйственной деятельности состоит из нескольких этапов, которые мы приведем ниже.

1. Выбор показателей, по которым будет осуществляться ранжирование. Автор считает, что целесообразно использовать по одному показателю из следующих основных групп: показатели оценки имущественного положения, ликвидности, деловой активности, рентабельности, финансовой устойчивости.

2. Подбор коммерческих организаций для ранжирования.

3. Определение важности каждого из выбранных показателей. Показателям присваиваются определенные весовые коэффициенты, которые в сумме должны составить 1 или 100%.

4. Проведение процедуры рейтинга. Для реализации последнего этапа автор предлагает использовать метод суммы мест или таксонометрический метод. Первый заключается в присвоении мест каждому значению сравниваемых показателей по категориям и далее, в определении лучшего предприятия по сумме мест. Второй метод основан на построении матрицы исходных данных и расчетной матрицы, каждый элемент которой представляет разность между соответствующим элементом матрицы данных и средним значением по строке, деленную на среднеквадратическое отклонение. После этого определяется эталонное предприятие (лучшие значения по каждой строке) и рассчитываются рейтинговые числа как сумма квадратов отклонений значений расчетной матрицы от эталонных значений.

Коллектив авторов А.Д. Шеремет, Р.С. Сайфулин, Е.В. Негашев [4], при рейтинговой оценке коммерческой организации учитывают все важнейшие параметры (показатели) финансово-хозяйственной и производственной деятельности предприятия: данные о производственном потенциале предприятия, рентабельности его продукции, эффективности использования производственных и финансовых ресурсов, состоянии и размещении средств, их источниках и другие показатели.

Для определения рейтинга предприятий предлагается использовать пять показателей, наиболее часто применяемых и наиболее полно характеризующих финансовое состояние: коэффициент обеспеченности оборотных активов собственным оборотным капиталом, коэффициент текущей ликвидности (покрытия), коэффициент интенсивности оборота авансируемого капитала, коэффициент рентабельности продаж, коэффициент рентабельности собственного капитала.

Для оценки риска вложения инвестиционных средств и оценки кредитоспособности коммерческой организации, широко используется модель известного западного экономиста Э.Альтмана, исследовавшего с помощью многомерного дискриминантного анализа 22 финансовых коэффициента и выбравшего 5 из них для включения в окончательное уравнение регрессии, которые также могут стать определенным критерием ранжирования.

В заключение отметим, что глубина и степень детализации изучения инвестиционных объектов (коммерческой организации, проектов) зависят от следующих факторов: величины инвестируемых средств и ожидаемых результатов от их отдачи; полноты и степени достоверности информации об объектах инвестирования; времени, допустимого для анализа объекта инвестирования и принятия решения. Рейтинговый анализ инвестиционной привлекательности необходимо проводить в зависимости от стадий функционирования организации и по необходимости вводить корректирующие действия при принятии управленческих решений.

Литература:

- Финансово-кредитный энциклопедический словарь/ Колл. Авторов; Под общ.ред. А.Г. Грязновой.– М.: Финансы и статистика, 2002.– 1168 с.

- Никифорова Е.В., Наумов Д.А., Шнайдер О.В. Анализ и оценка деловой активности хозяйствующего субъекта //Сб. научных трудов Всероссийской научно-практической конференции «Реформирование деятельности предприятий в условиях рынка». – Тольятти: ТГИС, 2002.

- Ковалев В.В. Финансовый анализ: Управление капиталом. Выбор инвестиций. Анализ отчетности. – М.: Финансы и статистика, 2006.

- Хорин А.Н. Балансовое обобщение данных финансовой отчетности // Бухгалтерский учет.– М., 2002 № 10.

- Ковалев В. В. Методы оценки инвестиционных проектов. – М.: Финансы и статистика, 2008.