В современных условиях управление оборотными средствами становится одним из ключевых факторов успеха предприятия. Статья посвящена рассмотрению одной из методик оптимизации состава и структуры оборотных средств.

Ключевые слова: оборотные средства, управление.

Оптимизация состава и структуры оборотных средств может быть достигнута с помощью главного метода — эффективного управления оборотными средствами.

«Управление оборотными активами и капиталом — это процесс разработки стратегии и тактики принятия решений, определяющих объем текущих активов по видам, объем и виды инвестиций для их финансирования, а также организацию повседневной работы, обеспечивающей их достаточность и эффективность использования» [2, c. 29]. Управление оборотными активами является инструментарием политики управления оборотными активами. По нашему мнению, политика управления оборотными активами — это часть финансовой политики по формированию необходимого объема, состава и структуры оборотных активов и оптимизации источников их финансирования. Отсюда, можно наблюдать две стороны политики управления оборотными активами. С первой стороны, со стороны активов мы отвечаем на вопрос в какой сумме и в какой структуре мы будем формировать наши оборотные активы, какого будет соотношение запасов, дебиторской задолженности и денежных средств. С другой стороны, со стороны пассивов, мы говорим о политике управления оборотным капиталом: за счет каких источников будут профинансированы эти оборотные активы и как оптимизировать эту структуру. Оптимизировать структуру оборотного капитала можно по двум критериям. Оборотный капитал, по факту, вложение в неприбыльные активы. Если мы нацелены на максимальное ускорение оборота, в минимизации суммы оборотного капитала, то для нас критерий будет в повышении эффективности его использования, в минимизации показателей его рентабельности и оборачиваемости. Чем меньше оборотного капитала, тем быстрее он оборачивается, тем больше сумм выручки и прибыли приносится на каждый сформированный им рубль. И второй критерий относится к осторожным предприятиям. Предприятие минимизирует финансовые риски, проигрывая на рентабельности и оборачиваемости, получая высокую степень финансовой устойчивости и ликвидности.

Существуют разные методы управления и оптимизации структуры оборотных активов, однако предлагается использовать следующие мероприятия, представляемые в учебнике под редакцией Шохина по управлению составом и структурой оборотных средств [5, c. 270]:

- Проанализировать оборотные активы предприятия в ретроспективе

- Определить принципиальные подходы к формированию оборотных средств

- Оптимизировать объем оборотных активов

- Оптимизировать постоянную и переменную части оборотных активов

- Обеспечить достаточную ликвидность оборотных активов и сохранить ее на необходимом уровне

- Повысить рентабельность оборотных активов

- Вывить «утечки» и минимизировать потери оборотных средств в процессе их использования

- Сформировать оптимальную структуру источников финансирования оборотных активов

Рассмотрим каждый из этих этапов. Ретроспективный анализ всегда является актуальным звеном финансового анализа, без которого нельзя продолжать дальнейшую плановую деятельность предприятия. С помощью подобного инструментария финансового анализа появляется возможность изучить факторы, влияющие на изменение структуры оборотных средств предприятия. Анализ оборотных активов следует проводить, начиная с исследования динамики общего их объема, после чего имеет смысл перейти к структурированию составных элементов оборотных активов и рассмотрения их динамики в частности. После этого анализа резонно рассчитать показатели оборачиваемости оборотных средств, методика расчета которых была представлена во втором параграфе данной выпускной квалификационной работы. Данные показатели относятся к категории показателей деловой активности. Следует также рассчитать и другие показатели эффективности деятельности предприятия, такие как коэффициент сохранности, маневренности оборотных активов. При этом, следует иметь ввиду, что рост коэффициента маневренности имеет обоснованную почву при условии наличия опережающего темпа роста выручки. Таким образом, необходимо сопоставлять показатели оборотных средств и их эффективного использования с показателями выручки, рентабельности продаж, т. к. они в некоторой степени способны оказывать влияние на их состояние, находясь в постоянной взаимосвязи. Следует также построить длительности производственного, финансового и операционного циклов, сделать выводы об их продолжительности и изменениях. Эффективное использование оборотных средств ведет не только к общему уменьшению размера потребности в этих средствах для выполнения производственной программы, но и способствует укреплению финансового состояния предприятия, своевременному накоплению денежных средств для осуществления платежей по обязательствам, снижению себестоимости и повышению рентабельности.

На втором этапе определяются общие принципиальные подходы к формированию оборотных активов предприятия. Существует три основных подхода к решению данной задачи: «агрессивная, консервативная и умеренная» [1, с. 180]. При агрессивном подходе отсутствую какие-либо резервные запасы тех или иных оборотных активов. Все что имеется направляется в оборот. Однако, при сбое в производстве или другом непредвиденном событии, предприятие понесет крупные убытки. Действует известное правило — чем выше доход, тем больше риск. Примером может служить следующая формулировка: 100 % оборотных активов надо продать для расчета с поставщиком. Это явный агрессивный подход. Если оборотные активы на последнюю отчетную дату примерно равны оборотным активам за плановый период в фиксированной части. Это иллюстрации агрессивного подхода, мы не держим запасы, резервных запасов не имеем, покупателей не кредитуем, а значит, не раздуваем дебиторскую задолженность, денег на счете не держим, надеясь, что покупатели не просрочат оплату. Высочайшая скорость оборота, эффективность деятельности оборотных активов, рентабельности оборотных активов. Высочайшие риски — риски остановки производства из-за отсутствия сырья, риски потери клиентов из-за отсутствия готовой продукции на складе. Американцы считают, что 10 процентов выручки обеспечивается удовлетворением потребительского спроса. Жесткая кредитная политика вызывает риск потери клиентов и отсутствие денежных средств провоцирует риск неплатежеспособности. Все эти недостатки сочетаются с высокой прибыльностью.

На примере постоянной и переменной частей оборотных активов можно проиллюстрировать и умеренный подход к формированию оборотных активов. Если фактической наличие оборотных активов на последнюю отчетную дату приблизительно совпадает с суммой фиксированной плановой части оборотных активов и средней переменной части оборотных активов, то это может служить иллюстрацией умеренного подхода. Обеспечивается оптимальное соотношение между уровнем риска остановки производственной деятельности и уровнем эффективного использования имеющихся у предприятия оборотных активов. Нормирование — также может считаться наглядным примером умеренного подхода. Методика определения нормирования была приведена также во втором параграфе.

Наконец, консервативный подход. Опять же, сравниваем фактическое наличие оборотных активов на последнюю отчетную дату. Если оно примерно совпадает с суммой фиксированной плановой части оборотных активов и максимальной переменной части, то можно делать вывод о консервативном подходе. То есть имеются явно завышенные складские запасы, которые минимизируют риски остановки производства и потери клиента, раздутая дебиторская задолженность — кредитуем всех подряд, огромные денежные остатки, обеспечивающие платежеспособность, нивелируются ограниченными размерами выручки, минимальными рисками и проигрышем на показателях рентабельности и оборачиваемости.

Таким образом, с нашей точки зрения, для того, чтобы ответить на вопрос какой подход к финансированию оборотных активов использует компания достаточно сравнить остатки второго раздела баланса с плановыми показателями постоянной и переменной части оборотных активов.

На третьем шаге необходимо оптимизировать объем оборотных активов. Прежде чем соптимизировать объем оборотных активов, необходимо спланировать потребность оборотных активов на следующий год. Общая величина оборотных активов на следующий год состоит из четырех компонентов, которые представлены в формуле [1, с. 181]:

![]()

Запасы планируются либо нормированием, либо по модели Уилсона. Дебиторскую задолженность следует планировать по следующей формуле:

где ДЗтов 0 — часть задолженности покупателей и заказчиков и задолженность по авансам выданным;

ДЗнетов 0 — часть задолженности бюджета и задолженность подотчетных лиц;

ДЗпросроч 0 — часть задолженности, подлежащей взысканию у лиц, просрочивших своевременную оплату долга;

![]() — темп роста выручки в сопоставимых ценах.

— темп роста выручки в сопоставимых ценах.

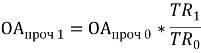

При этом с нашей точки зрения, следует подчеркнуть, что темп роста выручки находится по следующей формуле, представляющей собой не что иное, как агрегатный индекс, или индекс Ласпейреса:

При планировании денежных активов можно выделить пять моделей их планирования. Это модель Баумоля, Миллера-Орра, Стоуна, метод Монте-Карло, и модель, основанная на 4 видах денежных активов.

Прочие оборотные активы находятся с помощью экстраполяции. Данный подход можно выразить с помощью следующей формулы:

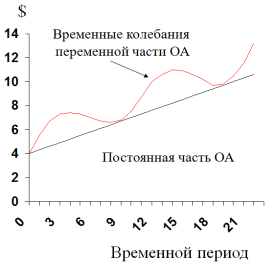

На четвертом этапе находятся постоянные и переменные части оборотных активов по определенной методике. Постоянные оборотные средства играют важную роль в деятельности предприятия. Они обеспечивают минимальные необходимый уровень, нужный для бесперебойного производства. Это минимально необходимый объем запасов, дебиторской задолженности и высоколиквидных активов. Переменные оборотные средства могут являться таковыми в силу сезонных колебаний производства. Они приобретают циклический характер. «Основными составляющими переменных оборотных активов являются дебиторская задолженность и денежные средства» [3, c. 104].

Рис. 1. Постоянная и переменная части оборотных активов

Технология определения постоянных и переменных частей оборотных средств не является традиционной методикой. Порядок ее расчета представлен в учебнике под редакцией Шохина, согласно которому величину постоянной части рекомендуется определять следующим образом [5, c. 272]:

![]()

где ОА1 — величина оборотных активов в плановом периоде;

Кmin — коэффициент минимального уровня оборотных активов

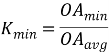

Коэффициент минимального уровня оборотных активов в свою очередь можно найти использую следующую формулу:

где ОАmin — минимальная сумма оборотных активов за прошедший исследуемый промежуток времени;

OAavg — средний размер оборотных активов за прошедший исследуемый промежуток времени.

Далее можно найти максимальную часть оборотных активов для переменной части:

![]()

где Кmax — коэффициент максимального уровня оборотных активов

Коэффициент максимального уровня оборотных активов также может быть найден по формуле, которая аналогична по своему принципу формуле нахождения коэффициента минимального уровня оборотных активов, за исключением числителя — в числителе будет максимальный уровень оборотных активов за исследуемый промежуток времени.

Имеет также смысл найти среднюю величину переменной части наших оборотных активов:

В некоторых исследованиях приводятся оборотные средства как нормируемые и ненормируемые [6, c. 36]. Нормировать можно количество запасов, готовую продукцию, незавершенное производство. Не поддаются нормированию денежные средства, дебиторская задолженность, ввиду неконтролируемости объемов и не предсказуемого характера.

Далее, не менее важный этап — это этап по управлению ликвидностью. Здесь фигурируют два подхода к управлению ликвидностью. Это сравнение нормативных значений ликвидности с теми значениями, которые получаются по факту. При расхождении с нормой изучаются причины, вызвавшие такое расхождение. Второй подход связан с формированием идеальной структуры оборотных активов, которую наше предприятие хотело бы иметь. Рассмотрим условный пример на производственном предприятии пищевой промышленности в таблице 3. Имеется три вида оборотных активов: запасы, дебиторская задолженность и денежные средства. Для производственного предприятия самую главную роль играет определение доли абсолютно ликвидных оборотных активов, которые будут обеспечивать его платежеспособность. Пусть такая доля будет равна 10 процентам.

Таблица 1

Идеальная структура оборотных активов

|

Оборотный актив |

Процентаж |

Длительность, вднях |

|

Запасы |

60 % |

15 |

|

Дебиторская задолженность |

30 % |

От 40 дней до 2 месяцев |

|

Денежные средства |

10 % |

5 |

Далее, любое производственное предприятие решает какая доля оборотных активов будет приходится на запасы, т. к. предприятие создано для переработки входящих товарно-материальных запасов и продвижения продукции до потребителя. В России более ликвидным активом принимаются запасы, в то время как в мире дебиторская задолженность. Пусть доля таких активов будет равна более 50 %, и конкретно составлять 60 процентов. Соответственно, доля дебиторской задолженности составляет 30 %. Далее сформируем максимальные сроки по видам оборотных активов. Пусть денежные средства будут находиться на счете, обеспечивая платежеспособность в течении 5 дней. В легкой пищевой промышленности запасы превращаются в готовую продукцию приблизительно в течении 15 дней. Договор отсрочки платежа наше предприятие готово предоставлять на срок не менее 40 дней и не более 2 месяцев, под влиянием конкурентов. После этого мы находим идеальный срок оборота оборотных активов, взвешивая доли на длительность. Далее сопоставляются идеальные значения с реальными показателями. Таким образом, данный пример является факторным анализом ликвидности. Сначала составляется таблица идеальной структуры и скорости оборота, а затем предприятие считает показатели по факту, обнаруживая две причины снижения ликвидности: изменение структуры в пользу менее ликвидных активов и замедление оборачиваемости отдельных их видов.

На шестом этапе рассматривается повышение рентабельности оборотных активов. Оборотные активы не прибыльны по своему содержанию. Единственным видом оборотных активов, который способен приносить прибыль предприятию можно считать краткосрочные финансовые вложения. Они приносят процентный доход, и по ним можно считать рентабельность. Для нахождения рентабельности краткосрочных финансовых вложений необходимо найти отношение процентов к получению на величину краткосрочных финансовых вложений по балансу. Также можно найти рентабельность каждого отдельно взятого вида оборотных активов. Таким образом, повышение рентабельности заключается в «использовании временно свободного остатка денежных средств для формирования портфеля краткосрочных финансовых вложений» [5, c. 240].

Седьмой этап заключается в минимизации потерь в процессе управления. Данный этап предполагает оптимизацию затрат по обслуживанию хранения запасов готовой продукции, их недостачи, потерь при транспортировке, потерь от упущенной выгоды. То есть если потери от вложения в средств в запасы больше чем сумма средств, которые могли бы быть получены от краткосрочного финансового вложения, то речь идет именно о такой упущенной выгоде. Дебиторская задолженность также обесценивается на инфляцию и в связи с невозможностью пересчета цены после отгрузки продукции. Помимо всего прочего, дебиторская задолженность обесценивается на величину финансовых потерь, которые превращаются в безнадежные долги.

Наконец, последний этап заключается в формировании оптимальной структуры источников финансирования оборотных активов. Опять же, здесь фигурирует консервативная модель, агрессивная и компромиссная, плюс добавляется идеальная модель. «Модели отличаются между собой соотношением «текущих активов» и их источниками — «текущими обязательствами» [4, c. 175].

Принципиальная разница может быть также представлена в виде следующей таблицы.

Таблица 2

Модели финансирования оборотных активов

|

Модель финансирования активов |

Базовое балансовое уравнение |

|

Идеальная модель |

ДП = ВА |

|

Консервативная модель |

ДП = ВА + СЧ + ВЧ |

|

Агрессивная модель |

ДП = ВА + СЧ |

|

Компромиссная модель |

ДП = ВА + СЧ + 0,5ВЧ |

Таким образом, нами были рассмотрены и проиллюстрированы восемь этапов политики управления оборотными активами с целью оптимизации их структуры и состава.

Литература:

1. Бланк И. А. Финансовый менеджмент. Учебный курс. — М.: Эльга. Ника-Центр, 2005.

2. Ковалев, В. В. Финансовый анализ: Управление капиталом. Выбор инвестиций. Анализ отчетности. — М.: Финансы и статистика, 2011.

3. Когденко В. Г. и др. Краткосрочная и долгосрочная финансовая политика. — М., 2011.

4. Осипова В. С. Некоторые подходы к управлению оборотным капиталом на предприятии // Известия Южного федерального университета. Технические науки. — 2005. — № 8.

5. Финансовый менеджмент: учебник / под ред. проф. Е. И. Шохина. — М.: КНОРУС, 2012.

6. Шмырева Е. А. Теоретические основы финансового механизма управления оборотными средствами и их взаимосвязь с практикой // Вестник Академии. — 2013. — № 1.