Динамика роста экономики России в 2014 году существенно отличалась от остальных стран. Сокращение денежной массы, слабый внутренний спрос, удорожание заимствований (особенно внешних), девальвация национальной валюты, жесткая денежно-кредитная политика, сокращение цен на российский акции и другие активы, а также ввод санкций со стороны Запада — все это существенно отразилось на экономики нашей страны, еще сильнее обозначив проблемы, существующие и экономики и финансовом секторе Российской Федерации. Экономический рост России напрямую зависит от того, как наша страна способна адаптироваться к внешним шокам, таким как колебания цен на нефть. Дефицит доступных кредитных ресурсов и низкий инвестиционный спрос все еще остаются одними из главных рисков. Создание финансовой системы, соразмерной масштабам экономики России, обеспечит нашей стран экономический суверенитет, а также сделает ее более конкурентоспособной на международной арене.

Ключевые слова: геополитика, девальвация, денежная масса, санкции, финансовая система, экономика.

В 2014 году отмечался нулевой рост[1] экономики России, а в 2015 зафиксирован спад[2], что существенно отличается от экономик других стран с высокими доходами и развитыми рынками.

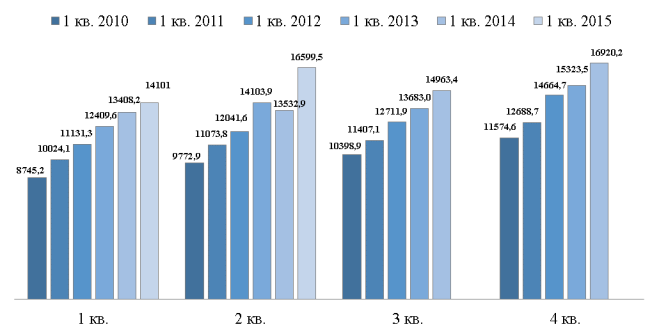

На фоне геополитической напряженности и неопределенности в отношении будущей политики ощутимое снижение внутреннего спроса наблюдалось на протяжении 2014–2015 годов; при этом наблюдался отрицательный рост инвестиций[3], а прирост потребления значительно замедлился (График 1)[4].

Рис. 1. Потребительские расходы всего (в среднем на члена домашнего хозяйства в месяц, рублей [4]

Из графика видно, что темп роста потребительских расходов домохозяйств, которые в последние годы являлись основной движущей силой экономического роста, во всех кварталах 2015 года значительно снизился по отношению к соответствующему периоду 2014 года. Между тем, резко повысилась инфляция, обесценив реальные зарплаты и доходы населения.

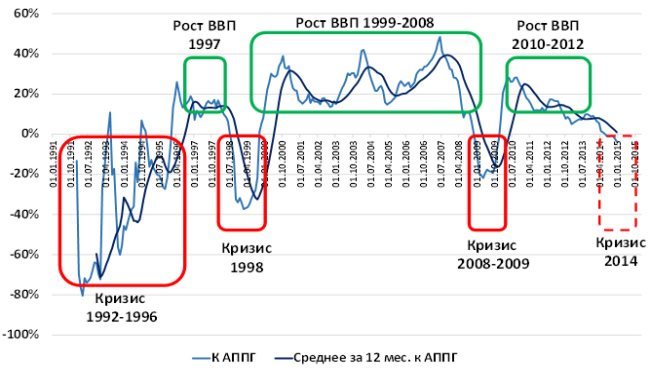

В периоды кризисных явлений происходило замедление в темпах прироста денежной массы (График 2). Так, в 2000 году денежная масса росла быстрыми темпами и рост ВВП составил 10 % в год. В 2002 году темпы замедлились и ВВП вырос всего на 4,7 %. В 2006–2007 годах денежная масса опять росла быстрыми темпами. И рост ВВП в эти годы составил 8,2 % и 8,5 % соответственно. График наглядно указывает на зависимость объема денежной массы и ВВП РФ за период с 1997 по 2014 гг. При инфляции в 2014 году в 11,4 % прирост денежной массы за период с января по декабрь этого же года составил всего 5 %, то есть даже инфляция не была компенсирована ростом М 2. В таких условиях нет оснований опасаться роста инфляции. Связь денежной массы и ВВП не чисто российский феномен. Точно так же реагируют на денежные сокращения и замедления экономики других стран[5].

Кризис 2014 года (как и в 1998 и 2008 годах) зарождался с замедления темпов роста рублевой денежной массы еще с конца 2010 года (голубая линия на графике 2). Затем это замедление переросло в падение. «Спусковым крючком» (триггером) на этот раз послужило изменение политики Минфина в конце 2010 — начале 2011 годов [18].

Замедление роста ВВП и даже его снижение, а также, падение цен на российские акции (и другие активы). В связи с этим зарубежные инвесторы начали продавать российские акции и конвертировать полученные средства в валюту. Это усилило падение цен акций, то есть процесс падения стал самоподдерживающимся. Все это привело к значительному ослаблению курса рубля.

На графике 2 четко прослеживается влияние темпов изменения рублевой денежной массы на развитие кризисных явлений в экономике России. Положительная динамика роста предшествует периоду стабильности и росту ВВП, а отрицательная — кризису в экономике.

Рис. 2. Прирост реальной денежной массы М2 с 1991 года*АППГ — аналогичный период прошлого года [19, 10]

Министерство финансов России с октября 2010 года изменил свою политику и начал концентрировать всё больше рублевых средств на счетах (расширенного) правительства в Центральном Банке [18].

Последние три года инвестиционный спрос в России показывал отрицательную динамику роста. Слабый внутренний спрос и удорожание заимствований, которые были связанны с последствиями финансовых санкций, сказались на уменьшении объемов инвестиций.

За первые семь месяцев 2015 года активы российского банковского сектора сократились на 4 %, что связано с укреплением российского рубля относительно валютного курса на начало 2015 года и, соответственно, отрицательной переоценкой валютных активов [9].

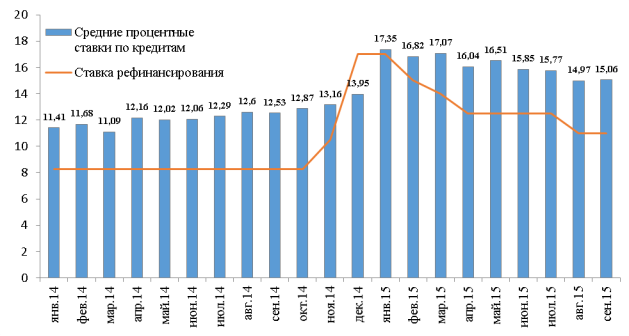

Девальвация национальной валюты и жесткая денежно-кредитной политика вылились в значительный рост стоимости фондирования для банков. Как следствие, рост объемов кредитования снизился[6], а процентные ставки выросли (График 3) [19]. У банков, имевших валютную задолженность, повысилась стоимость обслуживания долга, что, в свою очередь, привело к понижению NCFs (чистого денежного потока) и прибыли.

Рис. 3. Средневзвешенные процентные ставки кредитных организаций: *-по кредитам и депозитам в рублях (% годовых)*без учета ПАО Сбербанк [19]

Из графика 3 видно, что резкое повышение ставки рефинансирования ЦБ РФ в декабре 2014 года повлекло за собой значительное повышение средних процентных ставок по кредитам, что в свою очередь повлияло на объемы кредитования. Помимо этого международные санкции, частично перекрывшие доступ российских кредитных организаций к среднесрочному финансированию, и последствия денежно-кредитной политики ЦБ в связи с девальвацией рубля, стали ощутимым стрессом для отечественной банковской системы.

Условия на внешних рынках в настоящий момент складываются для России не самым благоприятным образом. Рынки вносят надбавку на риск, и соответственно, если риск высок, то приходится платить за это увеличением процентной ставки.

Делая вывод можно отметить, что в последние годы на фоне напряженной геополитической обстановки и сохранения международных санкций экономика России продолжила адаптироваться к шоку, связанному с неблагоприятной внешнеэкономической конъюнктурой и низкими мировыми ценами на нефть.

Инвестиционный спрос в России продолжает сокращаться, сопровождаясь рекордным спадом потребительского спроса, который вызван резким падением реальных зарплат и доходов населения в связи с высокой инфляцией и девальвацией национальной валюты.

Меры, предпринятые правительством до настоящего времени, способствовали адаптации российской экономики к произошедшим изменениям. Благодаря проводимой Банком России политике гибкого валютного курса, обменный курс рубля выровнялся, что поддержало переход экономики к новым условиям. В условиях гибкого валютного курса негативные последствия для российского бюджета оказались не столь болезненными, как в других странах-экспортерах нефти.

Несмотря на это международные санкции и последствия денежно-кредитной политики ЦБ в связи с девальвацией рубля, стали ощутимым стрессом для отечественной банковской системы. А сложившаяся в настоящее время экономическая ситуация может обусловить дальнейшее ухудшение и без того непростых условий ведения бизнеса для банков, что приведет к замедлению темпов роста кредитования, более значительным потерям по кредитам, снижению показателей прибыльности и капитализации банков.

Для решения создавшихся проблем необходимо создание финансовой системы, отвечающей требованиям современной экономики и способной обеспечить России экономический суверенитет и конкурентоспособность на международной арене. Для этого требуется, на наш взгляд, решить следующие основные задачи:

- Повысить уровень капитализации экономики. Капитализация, то есть вовлечение активов в финансовый оборот, позволяет кратно увеличить мощность финансового сектора без чрезмерного роста кредитных рисков. Значительная часть российских активов (например, основные фонды, земля, недра, естественные биологические и подземные водные ресурсы, нематериальные активы (патенты, авторские права) и пр.) пока не имеет адекватной оценки и поэтому не может выступать в качестве капитала в финансовой системе. Рубли, эмитированные под трансакционный спрос для сделок с капитализированными активами, смогут выступать как источники пассивов кредитных организаций, а сами активы — как часть собственного капитала кредитных организаций и их заемщиков. Это существенно снизит потребность в притоке иностранных сбережений и обеспечит быстрый рост пассивов без потери финансового суверенитета.

- Повысить независимость финансовой инфраструктуры и институтов. В марте 2014 года, после того как США ввели санкции против России в связи с присоединением Крыма, международные платежные системы Visa и MasterCard остановили обслуживание карт нескольких российских банков в торговых точках и банкоматах международной сети, что привело к значительным финансовым потерям как для участников рынка, так и для потребителей их услуг. Данный прецедент наглядно показал высокую важность независимости финансовой инфраструктуры России от зарубежных институтов для обеспечения стабильного развития. С целью повышения финансовой независимости российской финансовой системы в 2014 году началось активное создание национальной системы платежных карт, которая в настоящее время продолжает активно развиваться.

- Повысить долю сбережений, аккумулируемых национальной финансовой системой. В России сохраняется приемлемый уровень сбережений, но значительная их часть не проходит через российские банки, инвестиционные фонды, страховые компании, пенсионную систему или иные финансовые компании. Для привлечения сбережений в финансовую систему необходимо повысить уверенность граждан в ее долгосрочной макроэкономической устойчивости, что может быть достигнуть снижением инфляции, стабилизацией финансовой ситуацией, повышением прозрачности бюджетной и налоговой систем.

- Обеспечить поддержку и стимулировать развитие пенсионного сегмента и страхования жизни как источников долгосрочного финансового ресурса.

Если говорить о перспективах развития финансовой системы России, то необходимо отметить, что сегодня ее развитие является одним из приоритетных направлений, т. к. эффективная работа финансового рынка способствует экономическому росту страны и повышению качества жизни граждан. На сегодняшний день в отношении некоторых секторов финансового рынка Российской Федерации утверждены и действуют самостоятельные стратегии развития. Так, Правительством Российской Федерации утверждены Стратегия развития финансового рынка Российской Федерации на период до 2020 года, Стратегия развития страховой деятельности в Российской Федерации до 2020 года, Стратегия долгосрочного развития пенсионной системы Российской Федерации [12, 13, 14]. Банком России принята Стратегия развития национальной платежной системы и определены основные направления развития финансового рынка Российской Федерации на период 2016–2018 годов [15, 16]. Внедрение данных стратегий в жизнь будет способствовать стабилизации и дальнейшему ускоренному развитию финансовой системы страны, преодолению кризисных явлений в экономике, обеспечению экономического суверенитета и конкурентоспособности России на международной арене.

Литература:

- Официальный сайт ЦБ РФ http://www.cbr.ru/publ/Stability/

- Официальный сайт Министерства финансов http://info.minfin.ru/

- Официальный сайт министерства экономического развития Российской Федерации http://economy.gov.ru/

- Федеральная служба государственной статистики http://www.gks.ru/

- Официальный сайт Итар Тасс http://tass.ru/ekonomika/1463540

- Официальный сайт Финам http://www.finam.ru/

- Доклад Всемирного банка об экономике России № 33 апрель 2015 г. http://www.worldbank.org/content/dam/Worldbank/document/eca/russia/rer33-rus.pdf

- Банки России: экономический риск или устойчивость? http://www.vestifinance.ru/articles/44087

- Обзор банковского сектора Российской Федерации http://www.cbr.ru/analytics/?PrtId=bnksyst

- С. Блинов // Экономический барометр для президента http://expert.ru/2015/01/3/ekonomicheskij-barometr-dlya-prezidenta/

- Доклад Всемирного банка об экономике России № 35 апрель 2016 г. http://www.worldbank.org/ru/news/press-release/2016/04/06/russia-economic-report-35

- Стратегия развития финансового рынка Российской Федерации на период до 2020 года http://www.cbr.ru/sbrfr/archive/fsfr/archive_ffms/ru/press/russia2020/strategy2020/index.html

- Стратегия развития страховой деятельности в Российской Федерации до 2020 года http://zakonbase.ru/content/part/1400970

- Стратегия долгосрочного развития пенсионной системы Российской Федерации http://base.garant.ru/70290226/

- Стратегия развития национальной платежной системы http://www.cbr.ru/PSystem/P-sys/strategy_psys.pdf

- Основные направления развития финансового рынка Российской Федерации на период 2016–2018 годов http://www.cbr.ru/finmarkets/files/development/onrfr_2016–18.pdf

- https://www.vedomosti.ru/economics/news/2015/06/05/595465-obem-pryamih-inostrannih-investitsii-v-rossiyu-upal-v-33-raza-v-2014-god

- http://expert.ru/2015/02/6/tekuschij-krizis-ego-prichinyi-i-neobhodimyie-meryi/

- Данные Банка России http://www.cbr.ru/statistics/

[1] Острый спад нефтяных цен вкупе с рыночной неопределенностью, обусловленной геополитической напряженностью и рядом санкций, вылились в ряд шоков на экономику, которая и так отличалась низкой инвестиционной активностью и уже существовавшими структурными проблемами. // Доклад Всемирного Банка [7]

[2] Россия продолжает адаптироваться к неблагоприятной внешнеэкономической конъюнктуре, связанной с низкими мировыми ценами на нефть и экономическими санкциями. В 2015 году в результате такого двойного шока реальный ВВП сократился на 3,7% [11]

[3] Объем прямых иностранных инвестиций в Россию, рассчитываемый по методологии Банка России, упал в 2014 г. в 3,3 раза по сравнению с 2013 г. - до $ 20,9 млрд с $ 69,2 млрд в 2013 г. Объем прямых иностранных инвестиций в Россию по итогам первого полугодия 2015 года сократился на 46,1%, до $ 2,81 млрд. За первые шесть месяцев прошлого года размер инвестиций составлял $ 5,21 млрд. [17]

[4] Составлено на основе данных Федеральной службы государственной статистики [4]

[5]Так причиной Великой депрессии в США было сокращение денежной массы на 38% из-за неверной политики ФРС, что официально признано самим Федеральным резервом в 2002 году. [18]

[6] По состоянию на 01.10.2015 общие объем кредитования юридических лиц-резидентов и индивидуальных предпринимателей в национальной валюте снизился на 11,25% по сравнению с аналогичным показателем годом ранее. Вместе с тем следует отметить, что после зафиксированного объема кредитования в размере 33 241 362,0 млн руб. на 01.01.2015, произошло резкое сокращение до 1 530 671,0 млн руб., что было связано с ухудшившейся экономической конъюнктурой, а также ростом процентной ставки. При этомпозже объемы кредитования начали увеличиваться, достигнув на 01.09.2015 – 18 447 217,0 млн руб. [19]