Проблема вывода капиталов в офшоры и низконалоговые юрисдикции является достаточно острой как в Российской Федерации, так и для стран с развитой рыночной экономикой. Для национальной экономики любого государства вывод средств в офшоры, в первую очередь, представляет собой утечку капитала, влекущую прямые потери бюджета посредством снижения размера налогов, уплачиваемых компаниями. Первая волна мирового финансового кризиса, начавшегося в 2008 году, положила начало глобальной борьбе с офшорами и повсеместному распространению политики деофшоризации.

Первым шагом в мировой борьбе с офшорами стала публикация Организацией экономического сотрудничества и развития (ОЭСР) в 2009 году «черного», «серого» и «белого» списков юрисдикций в зависимости от их соответствия мировым стандартам обмена финансовой информацией. К «белому» списку относятся юрисдикции, внедрившие у себя утвержденные на международном уровне налоговые стандарты, к «серому» списку относятся юрисдикции, планирующие внедрить данные стандарты, а к «черному» — не принявшие на себя никаких обязательств по данному вопросу. Перечень стран, относящихся к тому или иному списку, постоянно корректируется [1].

Другой инициативой, направленной на противодействие выводу прибыли из-под налогообложения сегодня является проект BEPS (Base Erosion and Profit Shifting). Цель данного проекта — анализ действующих страновых правил налогообложения с точки зрения возможности переноса налогооблагаемой базы в низконалоговые юрисдикции. Планируется, что эффективное внедрение и использование данного проекта позволит разработать сбалансированную и дееспособную стратегию для стран, столкнувшихся с проблемой размывания налогооблагаемой базы и вывода прибыли из-под налогообложения. Не смотря на то, что данная инициатива не вступила в действие в полной мере, уже сейчас можно говорить о некоторых результатах. Так, например, Люксембург отменяет свой льготный режим обложения интеллектуальной собственности, так как он не соответствует разделу 5 BEPS. Схожие изменения происходят на Кипре.

Еще одним шагом в борьбе с офшорами стали правила GAAR (General Anti- Avoidance Rules — Общие правила борьбы с уклонением от налогов). Данные правила представляют собой концепцию борьбы государства с налоговыми уклонистами, препятствующую схемам, главной целью которых является получение неправомерных налоговых преимуществ. В том или ином виде эти правила приняты в десятках стран по всему миру (например, Голландия, Ирландия, Великобритания, Россия). Правила применения GAAR, могут закрепляться как во внутреннем законодательстве государства, так и в его двусторонних международных договорах по вопросам налогообложения.

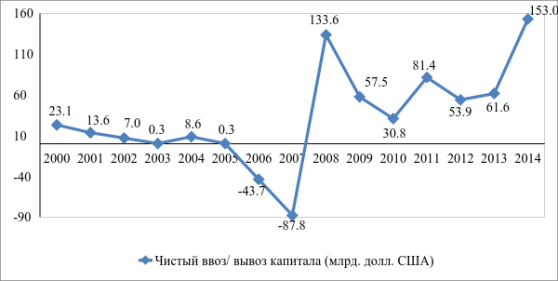

Борьба с офшоризацией российской экономики является одним из приоритетных направлений развития налоговой системы Российской Федерации. На рисунке 1 представлена статистика Центрального банка Российской Федерации по чистому ввозу (-) /вывозу (+) капитала частным сектором в 2000–2014 гг. (по данным Центрального банка Российской Федерации)[2].

Рис. 1. Чистый ввоз/ вывоз капитала частным сектором, 2000–2014 г.

Согласно исследованиям Boston Consulting Group на начало 2015 года объем частных состояний в России вырос на 24,7 % к уровню двухгодичной давности и составил $2 трлн. Почти четверть этой суммы — 24 % — пришлась на офшоры, причем за 2014 год их доля выросла примерно в 1,5 раза по сравнению со средним уровнем 2009–2013 годов. По прогнозу аналитиков, эта «офшорная доля» в российских капиталах к 2019 году изменится незначительно и составит 22 % [3].

Французский экономист Габриэль Зукман, в своей книге «Спрятанное богатство народов», вышедшей в конце 2015 года, представил результаты исследования, согласно которым 52 % всех российских финансовых активов выведено за пределы РФ. Указанная сумма составляет примерно 200 миллиардов долларов средств, с которых бюджет Российской Федерации недополучил налоги. Согласно Зукману по доле активов, вложенных в офшоры, Российская Федерация уступает лишь странам Персидского залива, у которых в офшорные юрисдикции выведено57 % активов. Однако по абсолютным значениям российская экономика значительно уступает США и странам Европы, несмотря на то, что процентные значения выведенных в офшоры средств составляют 4 % и 10 % активов соответственно [4].

Согласно исследованиям, проведенным Центром по налоговой справедливости США и Исследовательской группой образовательного фонда 500 крупнейших американских компаний укрывают более $2,1 трлн за границей, чтобы избежать американских налогов, и должны примерно $620 млрд в случае возврата этих средств. Так, например, компания Apple держит за границей $181,1 млрд. Если бы активы находились в Америке, компании пришлось бы заплатить $59,2 млрд налогов. Конгломерат General Electric хранит $119 млрд в 18 дочерних компаниях за пределами США, Microsoft — $108,3 млрд в 5-ти, фармацевтическая компания Pfizer — $74 млрд в 151-й [5].

Таким образом, несмотря на все вышеперечисленные меры, принятые мировым сообществом для борьбы с офшорами, и активный поиск новых методов борьбы с уклонением от уплаты налогов посредством вывода средств в офшоры, решить данную проблему пока не удается.

Качественно новым витком борьбы с офшорами в Российской Федерации стал Федеральный закон от 24.11.2014 N 376-ФЗ «О внесении изменений в части первую и вторую Налогового кодекса Российской Федерации (в части налогообложения прибыли контролируемых иностранных компаний и доходов иностранных организаций)" (далее — Федеральный закон N 376-ФЗ), который явил собой значительный шаг в направлении деофшоризации экономики России.

Федеральный закон N 376-ФЗ внес новые понятия в налоговое законодательство РФ, а также закрепил новые обязанности за отдельными налогоплательщиками.

Как сказано в Основных направлениях налоговой политики на 2015 год и плановый период 2016 и 2017 годов, в настоящий момент перед Россией, как и перед большинством стран мира, стоит вопрос о борьбе с уклонением от уплаты налогов с использованием низконалоговых (офшорных) юрисдикций, в частности, путем:

– выведения доходов от оказания консалтинговых услуг, операций с ценными бумагами;

– манипулирования ценами в сделках с офшорными компаниями (трансфертное ценообразование);

– выплаты роялти и процентов через «транзитные» страны, с которыми у РФ заключены соглашения об избежании двойного налогообложения.

Законодательство о деофшоризации обязывает резидентов Российской Федерации формировать и предоставлять в налоговый орган уведомление об участии в иностранных организациях (об учреждении иностранных структур без образования юридического лица) (Уведомление об ИО) и уведомление о контролируемых иностранных компаниях (Уведомление о КИК). Налогоплательщики российские организации обязаны подавать Уведомление об ИО и Уведомление о КИК в электронном виде, физические лица вправе представить указанные уведомления на бумажном носителе. Кроме того, в рамках законодательства о деофшоризации налогоплательщик обязан учитывать сумму прибыли КИК при определении налоговой базы за налоговый период по соответствующему налогу (налог на доходы физических лиц либо налог на прибыль организаций).

Таким образом, для обеспечения соответствия требованиям законодательства о деофшоризации компаниям необходимо реализовать следующие новые процессы:

– Формирование Уведомления об ИО;

– Формирование Уведомления о КИК;

– Отбор КИК, прибыль которых подлежит налогообложению в РФ;

– Расчет прибыли КИК для налогообложения в РФ.

Указанные процессы по деофшоризации предполагают подготовку и сбор большого объема различной информации, а Уведомления должны подаваться в электронном виде (XML-формат). Таким образом, учитывая вышесказанное, а также тот факт, что на данном этапе развития экономики — этапе неоэкономики — когда в качестве движущей силы рассматриваются именно неосязаемые активы, для компаний целесообразно осуществить автоматизацию данных процессов.

Отчетность, вводимая законодательством о деофшоризации, в первую очередь актуальна для компаний, имеющих разветвленную структуру, с дочерними организациями, зарегистрированными за пределами России. К крупнейшим компаниям России, которые с введением закона о деофшоризации обязаны подавать новую отчетность, относится «Базовый элемент», холдинг «Evraz Group S. A»., холдинг «Металлоинвест», ОАО «Мечел», Новолипецкий металлургический комбинат, крупные добывающие компании «Polyus Gold» и «Polymetal», крупные сетевые торговые компании («Седьмой континент», «Пятерочка», «Дикси», «Перекресток») и многие другие.

Законодательство о деофшоризации также ставит новые задачи перед государством, в частности, налоговыми органами. Требования, предъявляемые к формируемой в рамках закона отчетности, предполагают наличие серьезной информационной инфраструктуры в налоговых органах, поскольку ручная либо полуавтоматическая проверка Уведомлений в XML-формате невозможна. Вместе с тем, неполный либо некачественный анализ предоставляемых налогоплательщиками Уведомлений ведет к значительным потерям бюджета.

При формировании отчетности в целях законодательства о деофшоризации можно выделить два типа рисков, актуальных для холдинговых компаний:

- Риски, связанные с ошибками в отчетности и, как следствие, штрафными санкциями со стороны налоговых органов;

- Риски, связанные с несовершенством существующего законодательства.

Влияние рисков, относящихся к первой группе, может быть минимизировано, в первую очередь, посредством автоматизации процесса формирования отчетности. Внедрение автоматизированного решения позволит минимизировать ошибки, связанные с «человеческим фактором», а также обеспечит полноту и единство данных, отображаемых в отчетности в целях деофшоризации.

Влияние рисков, относящихся ко второй группе, может быть минимизировано посредством, например, реализации опционального подхода к формированию отчетности. В автоматизированном решении может быть реализована функциональность, позволяющая формировать отчетность с учетом последних изменений и разъяснений законодательства.

Автоматизация требований законодательства о деофшоризации позволит минимизировать риски подачи введенной отчетности, а также значительно сократить трудозатраты при формировании данной отчетности.

Таким образом, проблема деофшоризации российской экономики сегодня является как никогда актуальной. Правительство РФ, в соответствии с общемировой тенденцией, предпринимает меры, направленные на борьбу с выводом средств в офшорные зоны и низконалоговые юрисдикции. Одной из главных подобных мер стало введение «деофшоризационного» закона, вступившего в силу 1 января 2015 года, требующего значительных усилий в подготовке отчетности со стороны холдинговых компаний и усилий по верификации предоставляемых налогоплательщиками данных со стороны государства. Деофшоризационный закон ставит перед компаниями новые задачи, решение которых осложняется несовершенством текущей нормативно-правовой базы. Существующее законодательство подвержено частым изменениям и, как следствие, изменениям подвержены требования, предъявляемые к предоставляемой в налоговые органы отчетности. Данная проблема может быть решена, в первую очередь, с помощью разработки информационной системы, обладающей гибкими настройками, адаптируемостью к изменяющимся требованиям законодательства. На текущий момент на рынке представлен широкий выбор автоматизированных решений, позволяющих формировать отчетность, соответствующую требованиям законодательства о деофшоризации, однако не все они охватывают полный перечень требуемых функций и удобны для пользователя. Так, перед компаниями, занимающимися разработкой информационных решений стоит задача разработки информационной системы, которая бы позволила полностью удовлетворить требования законодательства и решала бы проблему гибкости в части состава данных, их структуры и содержания формируемой отчетности.

Литература:

- Хейфец Б. А. Деофшоризация российской экономики: возможности и пределы. — М.: Институт экономики РАН, 2013. — 63 с.

- Платежный баланс и иные статистические материалы, разработанные по методологии шестого издания «Руководства МВФ по платежному балансу и международной инвестиционной позиции» (РПБ6) // Центральный банк Российской Федерации: официальный сайт. URL: http://www.cbr.ru/statistics/?Prtid=svs (дата обращения: 10.04.2016).

- Много ли российских денег вернется в страну // The Boston Consulting Group. URL: http://www.bcg.ru/media/news.aspx?page=7& (дата обращения: 10.04.2016).

- Плюс деофшоризация всего мира // Новая газета. URL: http://www.novayagazeta.ru/comments/71471.html (дата обращения: 10.04.2016).

- Деофшоризация по-американски // Вести Экономика. URL: http://www.vestifinance.ru/articles/63074 (дата обращения: 11.05.2016).