В статье раскрываются тенденции изменения структуры и объёма денежной массы в России, анализируются последствия происходящих изменений для состояния денежного обращения в стране.

Ключевые слова: денежная масса, денежные агрегаты, коэффициент монетизации, мультипликаторы денежного рынка.

Важнейшим количественным показателем денежного обращения является денежная масса, так как согласно постулатам количественной теории, а именно Кембриджской школы, величина денежной массы влияет на объем национального производства, на занятость, процентные ставки, уровень цен. Таким образом, внимание к показателям, характеризующим объем и динамику денежной массы, является своевременным и актуальным.

Денежная масса — совокупность всех денежных средств, обеспечивающих обращение товаров и услуг, находящихся в распоряжении экономических агентов. Для измерения количества денег в обращении используются денежные агрегаты, которые представляют собой суммарные показатели объема и структуры денежной массы, отличающиеся друг от друга по степени охвата финансовых активов и уровня их ликвидности [3, c. 84].

Агрегат М0 — наличные деньги в обращении. Это наиболее ликвидная часть денежной массы. Агрегат М2 (денежная масса в узком определении) — сумма наличных денег и остатков на срочных депозитах и депозитах до востребования. Именно он является наиважнейшим показателем, который используется при оценке денежной массы в нашей стране. Анализ динамики агрегата М2 показывает отсутствие стабильности темпов прироста денежной массы. Средний абсолютный прирост денежной массы из года в год составил 17 %. В период кризиса в 2009 г. она практически не увеличивалась (прирост составил около 1 %). Наибольший абсолютный прирост денежной массы произошел в 2011 году и составил 31 %. С 2013 года мы также наблюдаем снижение темпов прироста до 12 %. В 2015 г. прирост составил всего 2,2 %. Это явилось следствием проведения центральным банком мероприятий, направленных на снижение инфляции. С другой стороны, может свидетельствовать о нарастании кризисных явлений в экономике [5].

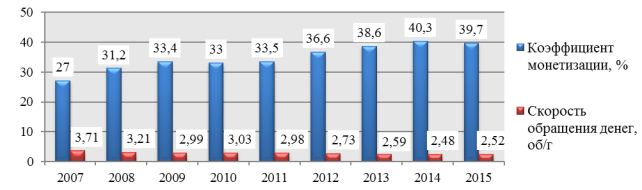

Соответствие денежной массы потребностям экономики характеризуется показателем коэффициента монетизации. Коэффициент монетизации, который представляет собой отношение денежной массы к ВВП, увеличивался, но уровень его очень низок по сравнению с другими странами. Считается, что для развитой страны монетизация должна составлять не менее 70–80 %, а чем ниже монетизация экономики, тем выше инфляция. В 2015 году он составил 40 %, но при этом наблюдается тренд к увеличению. Таким образом, можно сделать вывод, что экономика РФ недостаточно обеспечена деньгами и уровень инфляции в стране высокий. Что касается показателя, обратному коэффициенту монетизации, а именно скорости обращения денег, в 2015 году она составила 2,52 оборота в год, при этом с 2007 наблюдается тенденция к сокращению показателя. Снижение количества обращения денежной массы свидетельствует о снижении оборачиваемости денежных агрегатов, т. е. их ликвидности. Причинами такой тенденции могут быть инфляция, неразвитость производства, несовершенство безналичных платежей, высокая процентная ставка на денежном рынке, низкая предельная склонность населения к потреблению, а также большая доля наличных в денежной массе (Рисунок 1).

Рис. 1. Динамика показателей денежного рынка за 2007–2015 гг.

В структуре денежной массы России за рассматриваемый период доля наличных средств уменьшалась, что характерно практически для всех стран мира, так как повсеместно происходит развитие безналичных расчетов и электронных денег. На 1 янв. 2015 г. доля наличных составила 22,3 %, снизившись за семь лет на 10 процентных пунктов. Но удельный вес наличных денег в денежной массе России еще достаточно велик по сравнению с развитыми странами. Так, наименьшее ее значение в Великобритании, где она чуть более 3 %, что свидетельствует о развитости в стране системы безналичных расчетов и хорошей обеспеченности предприятий финансовыми ресурсами (Таблица 1).

Таблица 1

Динамика денежной массы России в 2007–2015гг.

|

Показатель |

2007 |

2008 |

2009 |

2010 |

2011 |

2012 |

2013 |

2014 |

2015 |

|

Агрегат M2, млрд руб. |

8971 |

12869 |

12976 |

15268 |

20012 |

24483 |

27405 |

31405 |

32111 |

|

Темп прироста М2, % |

- |

43,5 |

0,8 |

17,7 |

31,1 |

22,3 |

11,9 |

14,6 |

2,2 |

|

Доля М0 в М2, % |

31 |

29 |

29 |

26 |

25 |

24 |

23,5 |

22,2 |

22,3 |

Высокая доля наличных денег в России свидетельствует о том, что в стране уровень теневой экономики, а также инфляция и неопределенность относительно ее динамики высоки. Существует так же недоверие населения к банковской системе так, что определённая часть сбережений аккумулируются не в банках. Структура денежной массы нашей страны объясняется на основе модели управления наличностью Баумоля — Тобина, согласно которой население имеет наличных денег на руках тем больше, чем выше издержки, связанные с посещением банка, чем больше сумма, которую человек запланировал потратить в течение года, и чем меньше процентная ставка по остаткам на банковских счетах.

Центральный банк России законодательно призван осуществлять денежно-кредитную политику путем изменения объема денежной массы с использованием специальных инструментов по уменьшению или увеличению денежного предложения. В рамках стимулирующей монетарной политики с целью увеличения денежной массы и темпов роста валового внутреннего продукта Банк России снижает ставку рефинансирования и норму обязательного резервирования, а также осуществляет покупку валюты и государственных ценных бумаг. При рестрикционной денежно-кредитной политике, нацеленной на снижение уровня инфляции, действие инструментов направлено на сокращение денежной массы [1]. Анализ изменения таких рычагов регулирования денежной массы, как норма обязательного резервирования и ставка рефинансирования показал, что они фактически не оказали влияния на изменение денежной массы и устанавливались ЦБ РФ хаотично. В последние годы они увеличились, что опять же свидетельствует о намерениях ЦБ уменьшать денежную массу в рамках своей рестрикционной политики (Таблица 2).

Таблица 2

Изменение инструментов Банка России за 2007–2015гг. [4]

|

Инструмент |

2007 |

2008 |

2009 |

2010 |

2011 |

2012 |

2013 |

2014 |

2015 |

|

Норма резервирования, % |

3,5 |

3 |

0,5 |

2,5 |

2,5 |

4 |

4 |

4,25 |

4,25 |

|

Ставка рефинансирования, % |

11 |

10 |

13 |

8,75 |

7,75 |

8 |

8,25 |

8,25 |

8,25 |

Стоит отметить, что с 2013 года Банк России использует ключевую ставку в рамках монетарной политики для рефинансирования коммерческих банков с помощью овердрафтов, сроком от 2 недель до месяца и овернайтов, сроком на 1 день. С августа 2015 года ключевая ставка составляет 11 %, а ставка рефинансирования установлена на уровне 8,25 % с 2012 года. Эффективность регулирования денежной массы можно оценить на основе таких показателей, как банковский и денежный мультипликаторы. Чем более развитой является экономика, тем выше значение денежного мультипликатора (для развитых стран — от 5 до 10). Это объясняется небольшой долей наличных денег в обращении и низкими резервными требованиями к коммерческим банкам. В странах с развивающимися рынками средним значением денежного мультипликатора является 2–3 [2, c. 74]. За анализируемый период происходил рост денежного мультипликатора. В 2015 году он снизился по сравнению с 2014 и составил 2,83, т. е. на 1 рубль денежной базы приходилось 2,83 рублей денежной массы. Что касается банковского мультипликатора, самое высокое его значение было в 2009 году — 200, т. е. при увеличении банковских депозитов на 1 руб. денежная масса увеличивалась на 200 руб. (Таблица 3).

Таблица 3

Динамика индикаторов состояния денежной системы РФ за 2007–2015гг.

|

Мультипликатор |

2007 |

2008 |

2009 |

2010 |

2011 |

2012 |

2013 |

2014 |

2015 |

|

Денежный |

2,18 |

2,33 |

2,33 |

2,36 |

2,44 |

2,83 |

2,78 |

2,99 |

2,83 |

|

Банковский |

29 |

33 |

200 |

40 |

40 |

25 |

25 |

24 |

24 |

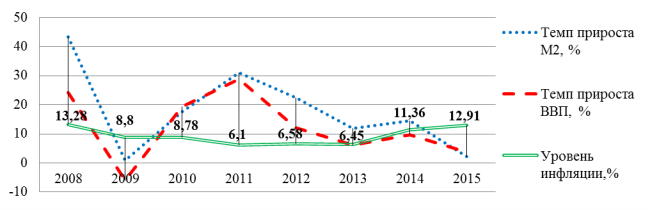

Влияние изменения денежной массы на динамику таких макроэкономических показателей, как объём национального производства и уровень инфляции в России представлено на графике (Рисунок 2).

Рис. 2. Изменение важнейших показателей экономики РФ в 2008–2014 гг.

На основе сравнения темпов прироста денежной массы и ВВП можно сказать, что между показателями однозначно существует прямая взаимосвязь. Заметим, что увеличение денежной массы не провоцирует в РФ увеличение уровня инфляции. Этот факт даёт основание сделать вывод, что для российской экономики в основном присуща не инфляция спроса, а инфляция издержек, то есть существенное влияние на инфляцию немонетарных факторов, таких как рост тарифов инфраструктурных монополий, увеличение издержек в результате применения в производстве несовременных технологий, снижения производительности труда и низкого уровня использования производственных фондов.

Анализ динамики и структуры денежной массы показал основные проблемы денежного обращения страны. В условиях экономической нестабильности на фоне проводимой рестрикционной политики ЦБ по сдерживанию темпов инфляции наблюдаются следующие последствия, которые отрицательно сказываются на экономике России: уменьшение денежной массы и темпов роста ВВП; неоправданное использование инструментов монетарной политики и хаотичное установление ставок, которые никак не влияют на инфляцию издержек, а только замедляют рост экономики; низкий уровень обеспеченности экономики денежными средствами; нерациональное соотношение наличной и безналичной денежной массы, которое отрицательно влияет на денежное обращение и кредитную сферу; уменьшение ликвидности и устойчивости банковской системы, сокращение средств в кредитной системе; недоверие экономических субъектов к банковской системе и ее несовершенство.

Преодолеть сложившуюся ситуацию можно с помощью смены курса монетарной и бюджетно-налоговой политики с рестрикционной на стимулирующую, а также путем совершенствования банковской системы и контроля за ней, смены процентной политики, улучшения работы расчетных терминалов и внедрения пластиковых карт.

Литература:

- Федеральный закон от 10 июля 2002 года № 86-ФЗ «О Центральном банке Российской Федерации (Банке России)». Справочно-правовая система «Гарант»

- Жуков Е. Ф. Деньги. Кредит. Банки: учебник для вузов / Жуков Е. Ф., Максимова Л. М., Печникова А. В. и др.; 4-е изд., перераб. и доп. М.: ЮНИТИ, 2011.783 с.

- Серегина, С. Ф. Макроэкономика: учебник для бакалавров / Аносова А. В., Ким И. А., Серегина С. Ф. и др. 3-е изд., перераб. и доп. М.: Юрайт, 2011. 522 с.

- Бюллетень банковской статистики № 1 (260) за январь 2015 г. [Электронный ресурс]. Сайт Банка России. Режим доступа: http://www.cbr.ru

- Финансовая статистика [Электронный ресурс]. Сайт Федеральной службы государственной статистки. Режим доступа: http://www.gks.ru