В статье рассматриваются определение стоимости заложенного имущества и связь рыночной и ликвидационной стоимости при оценке ипотеки (залога), анализированы основные недочеты оценки залогового имущества в целях ипотечного кредитования и предложены пути ее совершенствования.

Ключевые слова: ипотечное кредитование, ликвидационная стоимость, рыночная стоимость, оценка предмета залога.

В современной практике кредитования и в действующем законодательстве Российской Федерации стоимость предмета залога не обладает однозначной трактовкой ни в практике кредитования, ни в научной литературе. Так, в действительности оценщики для определения стоимости имущества, служащего обеспечением исполнения обязательств, одновременно определяют «рыночную стоимость» и «ликвидационную стоимость» [1, 2, 3].

В связи с тем, что залоговое имущество по своей природе является уникальным, способы расчета стоимости, как рыночной, так и залоговой являются проблематичными, что приводит к непрекращающейся дискуссии. В банковской деятельности залог является наиболее распространенным способом обеспечения обязательств при долгосрочном кредитовании. В результате, определение действительной стоимости предмета ипотеки является одной из главных проблем на сегодняшний день в банковской деятельности [1].

Так в профессиональной независимой оценке приобретаемого в ипотеку жилья заинтересован и кредитор и заемщик, так как залог является гарантией исполнения обязательств и его стоимость влияет на условия кредитования: размер выдаваемой ипотеки; максимальный срок предоставления ссуды; норму ставки кредита. В следствии этого, оценка залогового имущества является одним из требований оформления ипотечного кредита в соответствии с Федеральным законом № 102 – ФЗ «Об ипотеке» [1, 5].

Особенностью предмета залога является его оценка в случае невозврата кредитных средств и необходимости обращения взыскания заложенного имущества. В случаях неисполнения обязательств по кредитным платежам, рассчитывается, как правило, ликвидационная стоимость. Данная величина представляет собой наиболее реально допустимую цену отчуждения объекта оценки за меньший срок экспозиции, чем в рыночных условиях. Таким образом, при оценке предмета залога необходимо уделять внимание, не только рыночной стоимости, но и ликвидационной [4].

Отличие ликвидационной стоимости от рыночной состоит не только в наиболее коротком периоде экспозиции, но и вынужденности совершения сделки [2].

Ликвидационная стоимость направлена на кратчайшее погашение задолженности, поэтому необходимо знать, по какой цене будет реализовано залоговое имущество, и когда будет произведет окончательный расчет [3].

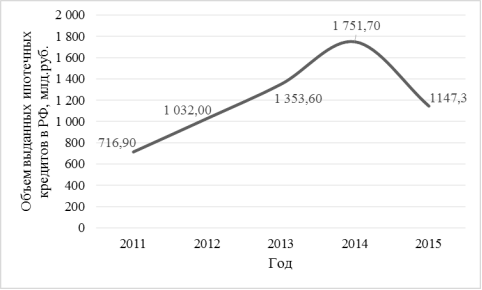

Особенно важную роль играет ликвидационная стоимость в условиях современного ипотечного кредитования. На сегодняшний день российское ипотечное кредитование переживает не лучшие времена в связи с финансово-экономическим кризисом в России, начавшимся в 2014 году, вызванный валютным кризисом, западными санкциями и т.д. Ухудшение макроэкономической ситуации и резкий рост ключевой ставки Банка России в конце 2014 года явилось причиной резкого сокращения предложения ипотечных продуктов на финансовом рынке (рис. 1). Однако государственное субсидирование ипотечного кредитования и снижение ключевой ставки Центрального Банка России позволили кредиторам уменьшить ставки по ипотечным программам с высоких уровней (18 – 20 %) до приемлемых (14 – 15%) [7].

Рис. 1 Объем выданных ипотечных кредитов в Российской Федерации

При этом ипотечный рынок только за 2015 год, несмотря на государственную поддержку, потерял как минимум 2% суммарного прироста.Аналитики отмечают, что в 2015 году лишь 10 процентов заемщиков были готовы оформить ипотечный кредит против 40% в прошлом году. Основные причины: большая сумма переплаты, высокие процентные ставки, а также неуверенность в будущем доходе. В результате, кредиторы стали более внимательно оценивать своих потенциальных заемщиков, понимая все риски невозврата.

Согласно прогнозам экспертов, доля ипотечных кредитов в общем кредитном портфеле российских банков в 2016 году может вырасти примерно на 10,2%. Также в соответствии со Стратегией развития ипотечного жилищного кредитования в Российской Федерации до 2020 года доля сделок с ипотекой на рынке жилья должна вырасти до 27% в 2017 году и составить 30% в 2020 году.

Так уже в I квартале 2016 года российские банки выдали более 118,6 тыс. новых ипотечных кредитов на сумму 189,5 млрд руб. «Средний чек» по ипотеке увеличился на 1,598 тыс. руб. против 1,536 тыс. руб. в I квартале 2015 года.

Однако, на данный момент в России все еще продолжается сложная геополитическая обстановка, в связи с обострением политического давления, запрета на доступ российских компаний к мировому финансовому рынку, резкая девальвация рубля в декабре 2014 г., снижение экономического роста и благосостояния граждан РФ.Также в 2015 годуотрицательные тенденции проявились в спаде цен на нефть, в свободном курсе рубля, прогрессирующей инфляции. Многие предприятия становятся банкротами, снижается заработная плата, повышаются цены, люди теряют высокооплачиваемую работу, что, безусловно, способно снизить возможность исполнения обязательств заемщика по ипотечному кредиту.

В результате текущих экономических потрясений, кроме того, что в 2015 году банки РФ выдали почти на треть меньше ипотечных кредитов, чем в прошлом (см. рис.1), рост просроченной задолженности достиг рекордного показателя в 58%. В абсолютных цифрах просрочка достигла 132 млд.руб. Как результат, каждый 25-й кредит в сегменте ипотечного кредитования является просроченным. В прошлом году просрочку имел каждый 30-й кредит. Данная ситуация в основном сложилась в результате общего ухудшения экономической ситуации в России. При этом по данным коллекторских агентств, ипотечные заемщики в среднем отдают около 40% своих доходов на погашение кредита [7].

Серьезный толчок в сложной экономической ситуации, повлекший огромную волну просрочек по ипотеке осуществили непосредственно сами кредитные учреждения, значительно смягчив требования к ипотечным заемщикам. Так в условиях рыночной конкуренции стремление банка привлечь новых клиентов, создавая наиболее заманчивые условия, глобально снизили качество залогового портфеля. Результатом такой кредитной политики явилось то, что банк не в силах эффективно воздействовать на клиента, и тем самым риск невозврата кредитных средств увеличивается, что в свою очередь отрицательно сказывается на деятельности банка. В итоге таких действий многих банков России на начало 2016 года с рынка ушло уже порядка 70 кредитных организаций.

В итоге анализа сложившейся ситуации, банки стали более настороженно относиться не только к платежеспособности потенциальных заемщиков, но и уделять особое внимание залогу, возникающему при ипотечном кредитовании, создавая определенные критерии к кредитуемым объектам недвижимости и соответственно к оценке их стоимости.

Таким образом, при оценке заложенного имущества необходимо применять обоснованные методики для правильного определения величины залоговой стоимости с учетом ее вида, который будет определяться в результате оценки: рыночная и (или) ликвидационная стоимость.

На практике, оценка предмета залога с учетом только рыночной стоимости при дисконтировании на дату взыскания искажается, что приводит ко многим проблемам и противоречиями, таким как: величина начальной продажной стоимости не сможет покрыть все убытки банка [6]. Следовательно, кредитным учреждениям следует ужесточать требования к оценке залога, для того чтобы обеспечить защиту своих коммерческих интересов не только в момент выдачи кредита, но и предусмотреть свои возможные убытки в будущем. Указанное способна обеспечить оценка предмета залога с учетом его ликвидационной стоимости.

Раскрытые выше вопросы акцентируют внимание банков на величину ликвидационной стоимости залога, учет которой позволит снизить кредитные риски при ипотечном кредитовании.

Мы предлагаем ее обязательно рассчитывать и применять соотношение разницы между рыночной и ликвидационной стоимостью в качестве коэффициента снижения/повышения ставки ипотечного кредитования.

Таблица 1

Градация ставок в зависимости от соотношения рыночной и ликвидационной стоимости предмета ипотеки

|

Разница между рыночной и ликвидационной стоимостью ипотеки, % |

Ставка, % |

Дисконт, % |

Надбавка, % |

|

От 21% |

- |

0,5 |

|

|

От 20 до 18 |

14 |

0,5 |

|

|

От 17 до 15 |

14 |

0,7 |

|

|

От 14 до 12 |

14 |

0,9 |

|

|

От 11 до 9 |

14 |

1 |

В итоге снижения банковского риска в отношении определения стоимости залога за счет снижения/повышения ставок кредитования, кредитное учреждение способно предоставить более лояльные условия жилищных кредитов.

Также для минимизации риска банка, который возникает в связи с значительными различиями рыночной и ликвидационной стоимости предмета ипотеки, можно изменять и срок погашения обязательств.

Таблица 2

Градация срока ипотечного кредита в зависимости от соотношения рыночной и ликвидационной стоимости залога

|

Разница между рыночной и ликвидационной стоимостью ипотеки, % |

Срок, лет |

Дисконт, лет |

Надбавка, лет |

|

От 21% |

1-30 |

15 |

- |

|

От 20 до 18 |

1-30 |

12 |

- |

|

От 17 до 15 |

1-30 |

10 |

- |

|

От 14 до 12 |

1-30 |

8 |

- |

|

От 11 до 9 |

1-30 |

- |

5 |

Данные методических таблиц со шкалой понижения/повышения ставки кредитования и его срока основана на градации, принятой в ипотечном кредитовании. Так, например, если потенциальным заемщиком предоставлен неполный пакет документов, то срок кредитования урезается вдвое.

Таким образом, можно сделать вывод о том, что расчет ликвидационной стоимости необходим как инструмент варьирования и нахождения оптимальной ставки и срока ипотечного кредита в целях минимизации банковских рисков и повышения экономической эффективности денежных средств заемщика. При этом необходимо разработать инструмент градации ставок и (или) срока ипотечного кредитования в зависимости от соотношения ликвидационной и рыночной стоимости.

Литература:

- Федеральный закон Российской Федерации № 102–ФЗ «Об ипотеке (залоге недвижимости)» // Консультант Плюс // [Электронный ресурс]. – Режим доступа: http://www.consultant.ru/popular/ipot/68_1.html (дата обращения: 10.05.2016).

- Федеральный закон Российской Федерации № 135-ФЗ «Об оценочной деятельности в Российской Федерации» // Консультант Плюс // [Электронный ресурс]. – Режим доступа: http://base.consultant.ru/cons/cgi/online.cgi?req=doc;base=LAW;n=182889;fld=134;from=163974-8;rnd=177853.0719810374038175;;ts=01778535587621668519194 (дата обращения: 10.05.2016).

- Приказ Министерства экономического развития РФ от 20 мая 2015 г. № 298 «Об утверждении Федерального стандарта оценки «Цель оценки и виды стоимости (ФСО № 2)» // Консультант Плюс // [Электронный ресурс]. – Режим доступа: http://www.consultant.ru/document/cons_doc_LAW_180061/ (дата обращения: 06.05.2016).

- Есипов, В. Е. Ипотечно-инвестиционный анализ. Учебное пособие / В.Е. Есипов. – Санкт-Петербург: СПбГУЭФ, 2013. – 206 с.

- Иванов, В. В. Все об ипотеке / В. В. Иванов. – М.: МТ-Пресс, 2014. – 346 с.

- Соколинская, Н.Э. Учет и анализ краткосрочных и долгосрочных кредитов / Н.Э. Соколинская. – М.: Консалтбанкир, 2012. – 200с.

- Статистические данные ипотечного кредитования Информационно-Аналитического портала «Русипотека» // [Электронный ресурс] – Режим доступа^ http://rusipoteka.ru/ (дата обращения: 07.05.2016).