В статье рассматривается актуальная тема развития ипотечного кредитования в России. Анализируются основные направления его совершенствования и проблемы в современных условиях. Определена роль государства в системе жилищного кредитования.

Ключевые слова: ипотечное кредитование, ипотека, жилищный вопрос.

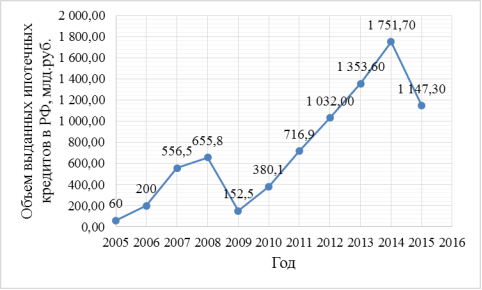

Рынок ипотечного кредитования в России является довольно молодым по сравнению с другими западными странами. С 2005 года российский ипотечный рынок вступил в стадию активного роста, и объем выдачи жилищного кредитования составил 60 миллиардов рублей. С указанного периода по настоящее время ипотечный банковский продукт стал одним из самых наиболее доступных и реалистичных способов решения жилищной проблемы в России [6, 8].

Ипотека по своей специфике может быть признана в качестве единственного эффективного механизма поддержания спроса на жилье. Дальнейшее совершенствование ипотечного кредитования представляется крайне важным и необходимым для государственной жилищной политики, целью которой является достижения эффективности функционирования рынка жилья. Увеличение объемов жилья тесно связано с созданием рабочих мест, что в свою очередь положительно влияет на экономику страны, а также влияет на развитие конкуренции в области строительства и на рынке ипотечного кредитования [1, 2, 7].

В настоящее время жилищный вопрос и устройство ипотечного кредитования признаны остроактуальными. Это одна из крайне значимых социально-экономических проблем в России. Целью совершенствования жилищного кредитования трактуется обеспечение возможности приобретения жилой площади с помощью собственных и заемных средств для 50 % семей к 2020 году [5, 8].

В 2015 году россияне оформили 590 тыс. ипотечных кредитов, и по количеству займов падение составило 35 %. Впервые за последние пять лет объемы выданных жилищных кредитов показали отрицательную динамику.

Рис. 1 Динамика объемов выданных ипотечных кредитов в России в 2005–2015 гг., млрд. руб.

Основанием данного регресса на рынке ипотечного кредитования России послужила сложная геополитическая ситуация, начавшаяся с 2014 года, снижение цен на нефть, высокий уровень инфляции, девальвация российского рубля, снижение уровня доходов населения, и повышение ключевой ставки с 10,5 % до 17 % годовых [8].

Снижению темпов падения объемов выданных ипотечных кредитов поспособствовала государственная программа субсидирования ставок, по которой заемщик имеет возможность взять ипотеку по фиксированной ставке 12 % [4, 5]. Из 590 тыс. жилищных кредитов по этой программе взяли 150 тыс. займов, это почти треть от общего количества. В денежном эквиваленте ипотека с господдержкой достигла отметки в 265 млрд. руб. [8].

Программа господдержки жилищного кредитования стартовала весной 2015 года по причине резкого удорожания ипотеки ввиду повышения ключевой ставки ЦБ. Согласно условиям программы, получить ссуду по льготной ставке в 12 % можно только при условии покупки недвижимости на первичном рынке. При этом величина первоначального взноса должна быть не менее 20 % от стоимости недвижимости. Данная программа действует до 1 января 2017 года [4, 5].

На сегодняшний момент средняя ставка по рублевой ипотеке составляет 15–17 % при оформлении страховки, 19–20 % для заемщиков, которые отказываются от добровольного страхования. Год назад усредненная ставка ипотечных займов составляла 12 %.

Программа государственной помощи уже внесла весомый вклад в развитии ипотечного кредитования. Так за 2 года действия данной программы субсидирования ипотечной ставки выдано 270,6 тыс. кредитов на сумму 484,7 млрд руб. Кроме того, уже за март 2016 года банки выдали кредиты на 37 млрд. руб. в рамках субсидирования ипотечной ставки. По оценкам Министерства Финансов, средняя динамика выдачи льготной ипотеки будет варьироваться на уровне 40–50 млрд. руб. в месяц. В целом ожидается, что за 2016 год кредитные учреждения выдадут по программе господдержки 500–600 млрд. руб. кредитных средств.

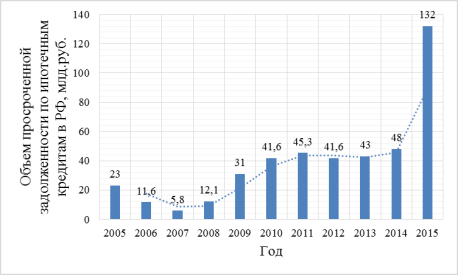

Однако в условиях текущей нестабильной ситуации в экономике, российская система ипотечного кредитования, наиболее обеспеченного залоговым имуществом, начинает набирать обороты, и неизбежно возникают различные проблемы доступности и уровня возвратн6ости ипотечных кредитов, которые необходимо оперативно решать. Так в результате текущих экономических потрясений, рост просроченной задолженности по итогам 2015 года достиг рекордного показателя в 58 %. В абсолютных цифрах просрочка достигла 132 млрд. руб.

Рис. 2 Динамика объемов просроченной задолженности по ипотечным кредитам в России в 2005–2015 гг., млрд. руб.

Но для решения любой проблемы, необходимо первоначально выяснить причины ее возникновения. На данный момент в нашей стране ипотечное кредитование находится в стадии развития, и поэтому пока не способно в полной мере оказывать доступную помощь гражданам в разрешении проблем с жильем [6]. Это происходит по нескольким причинам, из которых можно выделить наиболее значимые, основные:

1) снижение уровня и без того низкой платежеспособности населения;

2) стабильно растущий уровень инфляции;

3) неустойчивая ситуация в экономике;

4) недоступная большинству завышенная стоимость ипотечного продукта;

5) наличие монопольных игроков на рынке ипотеки;

6) недостаток реально работающих социальных ипотечных программ;

7) проблемы, связанные с миграционной политикой.

Пути решения данных проблем заключаются в следующем:

- Снижение средневзвешенной ставки по ипотечным кредитам и увеличение среднего срока кредитов.

- Создание различных программ государственной помощи отдельным категориям граждан Р. Ф.

- Привлечение долгосрочных ресурсов на ипотечный рынок.

- Повышение уровня конкуренции на рынке жилищного кредитования.

- Продвижение региональных рынков ипотечного кредитования

Для реализации выше поставленных способов решения современных проблем жилищного кредитования необходимо:

— снизить маржу кредиторов, в том числе операционные расходы и уровень кредитного риска;

— реализовывать мероприятия по улучшению инвестиционного климата в Р. Ф.;

— упростить структуру и требования выпуска ипотечных ценных бумаг;

— повысить эффективность деятельности всех участников инфраструктуры рынка жилищного кредитования;

— разработка в России специальных программипотечного жилищного кредитования и поддержки заемщиков, оказавшихся в сложной финансовой ситуации;

— создание дифференцированного территориального подхода к развитию ипотечного кредитования в зависимости от типа рынка жилья;

— в кризисные периоды необходимо активное применение инструментов повышения ликвидности банковской системы, доступных Центральному банку Р. Ф., включая кредитование под залог ипотечных ценных бумаг, операции РЕПО с ипотечными ценными бумагами [3, 7].

Подводя итоги, можно сказать о том, что в России все еще много проблем, замедляющих совершенствование ипотеки. А решение проблем ипотечного кредитования — это комплексная задача, касающаяся различных сфер экономики, политики, социального, строительного и миграционного сектора, расширение банковских продуктов и т. д. Для разрешения всех трудностей требуется длительное время.

При этом всем будущее российского ипотечного кредитования выглядит достаточно оптимистично, и рано или поздно экономика в России обязательно дойдет до того уровня, когда ипотечное кредитование в равной степени будет выгодно и банкам, и широкому кругу населения.

Литература:

- Жилищный Кодекс Российской Федерации от 29.12.2004 № 188-ФЗ (ред. от 31.01.2016).

- Федеральный закон Российской Федерации № 102–ФЗ «Об ипотеке (залоге недвижимости)» от 16.07.1998 № 102-ФЗ (ред. от 05.10.2015).

- Федеральный закон РФ № 395–1 «О банках и банковской деятельности» от 02.12.1990 (ред. от 05.04.2016).

- Постановление Правительства РФ от 13.03.2015 № 220 (ред. от 29.02.2016) «Об утверждении Правил предоставления субсидий из федерального бюджета российским кредитным организациям и акционерному обществу «Агентство по ипотечному жилищному кредитованию» на возмещение недополученных доходов по выданным (приобретенным) жилищным (ипотечным) кредитам (займам)».

- Распоряжение Правительства Российской Федерации от 8 ноября 2014 г. № 2242-р «Об утверждении стратегии развития ипотечного жилищного кредитования в Российской Федерации до 2020 года».

- Копейкин, А. Б. Развитие ипотечного кредитования в Российской Федерации / А. Б. Копейкин, Н. Н. Рогожина, Н. Б. Косарева. — М.: Дело, 2012. — 256 с.

- Лаврушин, О. И. Банковское дело: учебное пособие / О. И. Лаврушин. — 11-е изд. — М.: КноРус, 2014. — 800 с.

- Проскурякова, Н. А. Ипотека в Российской империи / Н. А. Проскурякова. — М.: Издательский Дом Высшей школы экономики, 2014. — 737 с.