В статье рассматриваются вопросы применения экономического и финансового анализов, а также из роль в стратегическом планировании деятельности экономических субъектов.

Ключевые слова: стратегическое планирование, экономический анализ, финансовый анализ, эффект финансового рычага.

При формировании эффективной стратегии экономического субъекта необходимо не только грамотно определить миссию и поставить цели, но и достоверно идентифицировать ресурсное обеспечение. Сбалансированное и грамотное планирование ресурсного обеспечения выступает ключевым фактором успеха, как в долгосрочной, так и в среднесрочной перспективах.

Стратегия должна содержать план эффективного использования производственных факторов и финансовых ресурсов. Поэтому особое значение при долгосрочном планировании играет сценарное моделирование состояния объекта. При этом важными механизмами балансировки ресурсного обеспечения выступают экономический и финансовый анализы.

Экономический анализ играет важную роль в управлении экономическими субъектами, выступает базовым инструментом определения результатов деятельности и установки долгосрочных, среднесрочных и краткосрочных целей. При стратегическом планировании экономический анализ выступает главным механизмом при оценке бизнес-портфеля, плана по выручке и бюджета денежных средств.

Существует большое количество определений для экономического анализа. Райзенберг Б.А. определяет его как изучение, исследование имевших место в прошлом и продолжающихся социально-экономических процессов, условий их протекания, полученных результатов, проявившихся тенденций, возникающих проблем [1, С. 28]. По его утверждению именно анализ, как правило, предшествует разработке и уточнению управленческих решений и способствует их обоснованию.

В зависимости от поставленных целей и решаемых задач экономический анализ может быть направлен на различные аспекты деятельности субъекта. Наиболее универсальным направлением экономического анализа выступает определение эффективности деятельности предприятия. Эффективность при этом характеризует результативность хозяйствования.

Согласно Ковалеву В.В., следует различать такие понятия, как «экономическая эффективность» и «экономический эффект» [2]. Если экономический эффект является абсолютным показателем, характеризующим результат деятельности в денежной оценке, то под экономической эффективностью следует понимать относительный показатель, который соизмеряет полученный эффект с использованными для его достижения затратами или ресурсами, выражающийся в долях единиц или в процентах.

Таким образом, экономические эффекты отражаются в отчетности предприятия, являются унифицированными согласно формам бухгалтерской отчетности и представляют собой аналитическую базу определения экономической эффективности.

Экономический анализ эффективности деятельности предприятия возможен при использовании системы показателей эффективности, которая дает возможность объективно оценить и сделать обоснованные выводы о динамике эффективности деятельности организации.

В методических указаниях федеральных министерств и ведомств и в современных источниках отсутствует единый набор показателей эффективности [3]. В зависимости от целей анализа, показатели эффективности могут отражать как производственные, так и финансовые результаты, т.е. измеряться в объеме произведенной продукции, выполненных работ или услуг, величиной выручки, либо расчетными показателями прибыли соответственно. Также могут рассчитываться обобщающие показатели эффективности, которые характеризуют деятельность в целом или частные показатели, которые характеризуют эффективность использования конкретного ресурса или эффективность деятельности конкретного подразделения.

В общем виде экономический анализ включает изучение структуры и динамики экономических показателей. Анализ структуры характеризует значимость показателя и его доли. Анализ динамики включает в себя определение значения, абсолютных отклонений, цепного и базового темпов прироста. При стратегическом планировании экономический анализ применяется для оценки плана производства, продаж, себестоимости, а также для балансировки бизнес-портфеля. Экономический анализ позволяет достоверно спрогнозировать эффективность производственной деятельности предприятия и выступает аналитической базой для принятия решений при определении целевого бизнес-портфеля.

Частным случаем долгосрочного планирования выступает анализ финансового состояния предприятия, который играет важную роль в эффективности управления финансовыми потоками. Финансовый поток предприятия представляет собой совокупность операций, связанных с поступлением и выплатами финансовых средств во времени, формирующих предпринимательскую деятельность.

Анализ позволяет оценить ликвидность, финансовую устойчивость предприятия и рентабельность, а также может включать ряд специфичных показателей в зависимости от видов деятельности и организационно-правовой формы собственности экономического субъекта. Ликвидность – это способность организации погашать обязательства по всем видам платежей в установленные сроки.

Финансовая устойчивость – это показатель уровня стабильности организации, который достигается сбалансированностью финансовых потоков и наличием определенных свободных средств.

При стратегическом планировании финансовый анализ выступает ключевым механизмом при оценке бюджета движения денежных средств финансового плана стратегии. Также сценарное моделирование и построение прогнозного бюджета движения денежных средств предполагает определение альтернативных вариантов структуры капитала. Для оценки активно применяется один из ключевых механизмов финансового анализа – финансовый рычаг.

Бланк И.А. определяет эффект финансового рычага (финансовый леверидж) как величину приращения рентабельности собственных средств, получаемую благодаря использованию заемных средств, несмотря на платность последних [4]. При этом в каждом отдельном случае расчётов в отечественном бизнесе следует руководствоваться налоговым кодексом РФ по определению предельных нормативных лимитов по снижению налогооблагаемой базы в зависимости от суммы уплачиваемых процентов.

Финансовый леверидж определяет связь между чистой прибылью и величиной доходов до выплаты процентов и налогов. Актуальность и значимость использования эффекта финансового рычага заключается в том, что важнейшим коэффициентом финансовой стабильности предприятия является коэффициент капитализации (плечо финансового рычага) – это соотношение собственных и заемных средств, которые используются на предприятии для достижения стратегических целей. Также финансовый рычаг характеризует устойчивость предприятия с учетом степени рисков.

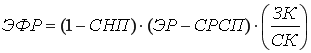

Экономический эффект финансового рычага рассчитывается как:

,

,

где СНП – ставка налога на прибыль, в долях единиц; ЭР – экономическая рентабельность активов, %; СРСП – средневзвешенная ставка процентов, %; ЗК – величина заемного капитала, руб.; СК – величина собственного капитала, руб.; (1 – СНП) – налоговый корректор; (ЭР – СРСП) – дифференциал финансового рычага.

Первый элемент формулы – налоговый корректор, данный показатель не зависит от деятельности предприятия. Коэффициент выражает соотношение эффекта финансового рычага в связи с различным уровнем налогообложения. При этом следует учитывать, что на определение ставки налогообложения прибыли может влиять не только ставка налога на прибыль экономического субъекта, но и такие корректоры налога на прибыль, как постоянные налоговые обязательства, изменение отложенных налоговых активов и отложенных налоговых обязательств [5, с. 278].

Вторая составляющая формулы – дифференциал – представляет собой главный элемент, влияющий на формирование положительного эффекта. Результат проявляется лишь в том случае, если рентабельность активов преобладает над средней процентной ставкой по кредитам. При отрицательном значении дифференциала рентабельность собственного капитала снижается, что говорит о не результативности заемных средств.

Третий компонент – плечо финансового рычага. Показатель дает оценку доли заемных средств, задействованных в предприятии по отношению на единицу собственных средств.

Сочетание всех элементов эффекта финансового левериджа позволяет сформировать безопасную структуру капитала, которая способствует достижению стратегических целей предприятия.

При этом следует помнить, что существуют европейский и американский подходы к определению финансового рычага. В общем виде разница между концепциями заключается в том, что европейская модель ориентирована на оценку рентабельности активов, а американская на оценку выплаченных дивидендов на 1 акцию. Для акцентов на применении американской или европейкой модели в отечественной практике следует изначально определиться с поставленными стратегическими целями и при этом учитывать организационно-правовую форму экономического субъекта. В частности, европейская концепция применима для всех типов субъектов, а американская целесообразна только для акционерных обществ (как публичных, так и нет).

Таким образом, экономический и финансовый анализ играют важную роль в стратегическом планировании деятельности экономических субъектов. Экономический анализ выступает главным механизмом при оценке бизнес-портфеля, плана по выручке и бюджета денежных средств Финансовый анализ выступает ключевым механизмом при оценке бюджета движения денежных средств финансового плана стратегии.

Литература:

- Райзберг, Б.А. Государственное управление экономическими и социальными процессами: Учеб. пособие. / Б.А. Райзберг. – М.: ИНФРА-М, 2010. – 384 с.

- Ковалев, В.В. Финансовый анализ: методы и процедуры / В.В. Ковалев – М.: Финансы и статистика, 2003. – 544 с.

- Мазурова, И.И. Анализ эффективности деятельности предприятия: Учебное пособие / И.И. Мазурова, Н.П. Белозерова, Т.М. Леонова, М.М. Подшивалова. – СПб.: Изд-во СПбГУЭФ, 2010. – 113 с.

- Бланк, И.А. Финансовый менеджмент: учебный курс / И.А. Бланк. – 2-е изд., перераб. и доп. – К.: Эльга, Ника-Центр, 2005. – 656 с.

- Пекин, С.Д. Расчет эффекта финансового рычага на основе финансовой отчетности / С.Д. Пекин, К.Ф. Фокеева // ScienceTime. – 2015. – № 10 (22). – С. 277–281.