Научно-технический прогресс стимулирует развитие экономики и влияет на потребительский спрос как в плане каналов взаимодействия физических лиц с кредитными организациями, так и в области изменения спроса на различные виды розничных банковских услуг со стороны различных групп населения.

Развитие экономики повышает спрос на инновации и стимулирует потребление со стороны физических лиц, изменяя тем самым их уровень и образ жизни, демографический состав, потребности в тех или иных розничных банковских услугах. В рыночной экономике физические лица играют важную роль прежде всего в формировании потребительского спроса. Это обусловливает растущий массовый спрос на такую розничную банковскую услугу, как потребительское кредитование.

Для целей исследования рассмотрим сущность основных терминов: конкурентная среда, конкуренция и конкурентоспособность.

Конкурентная среда оказывает непосредственное влияние на конкурентоспособность кредитных организаций на рынке розничных банковских услуг. Многократно возросший спрос на розничные банковские услуги привел к изменению институциональной структуры данного рынка. В дополнение к универсальным банкам появились кредитные организации, специализирующиеся на предоставлении одной или нескольких розничных банковских услуг (ипотечные, автокредитные, розничные и другие банки, а также небанковские кредитные организации), что позволяет им добиваться высокой прибыли при одновременном росте доли на соответствующем сегменте рынка розничных банковских услуг.

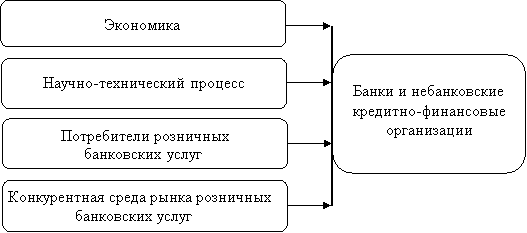

Таким образом, можно сделать вывод о том, что в настоящее время внешними факторами, влияющими на конкурентоспособность банков на рынке розничных банковских услуг, являются потребители данных услуг — физические лица, состояние экономики, конкурентная среда и научно-технический прогресс в соответствии с рисунком 1.

Рис. 1. Внешние факторы, влияющие на конкурентоспособность кредитных организаций на рынке розничных банковских услуг. [1]

Изменения, происходящие в конкурентной среде, находят отражение не только в институциональной структуре, но и в совершенствовании организационно-экономических условий деятельности кредитных организаций на данном рынке. В Российской Федерации свидетельством этому является принятие федеральных законов от 3 июня 2009 г. № 103 — ФЗ «О деятельности по приему платежей физических лиц, осуществляемой платежными агентами», от 27 июня 2011 г. № 161-ФЗ «О национальной платежной системе», указания Банка России № 2920-У от 3 декабря 2012 г. «О внесении изменений в Положение Банка России от 26 марта 2004 г. № 254-П «О порядке формирования кредитными организациями резерва на возможные потери по ссудам, ссудной и приравненной к ней задолженности».

Существует множество подходов к определению понятия «конкурентная среда», которые представлены в таблице 1.

Таблица 1

Определения понятия «конкурентная среда» различных авторов. [1]

|

Автор |

Содержание определения |

|

Ю. В. Шурчкова |

Конкурентная среда — это совокупность взаимосвязанных экономических субъектов, объединенных на основе принципов общности назначения производимой продукции, используемого сырья, технологического процесса. [2] |

|

Е. А. Карасенков |

Конкурентная среда — это совокупность организационно- экономических условий, в которых происходит производство, формируются и функционируют экономические отношения хозяйствующих субъектов. [3] |

|

Н. И. Усик |

Конкурентная среда представляет собой институциональные условия координации деятельности субъектов рыночных отношений, а сущность конкурентной среды заключается в обеспечении механизма конкуренции. Содержание выражается в нормах и правилах функционирования бизнеса в системе экономической координации. [4] |

Конкуренция и конкурентоспособность представляют собой довольно сложные и многообразные понятия. В законодательстве Российской Федерации отсутствует определение конкурентоспособности. В ст. 4 Федерального закона от 26 июля 2006 г. № 135-ФЗ «О защите конкуренции» дается следующее определение конкуренции: «Конкуренция — соперничество хозяйствующих субъектов, при котором самостоятельными действиями каждого из них исключается или ограничивается возможность другого в одностороннем порядке воздействовать на общие условия обращения товаров на соответствующем товарном рынке». [5]

В отечественной и зарубежной научной литературе существуют различные подходы к определению понятия «конкурентоспособность», что представлено в соответствии с таблицей 2.

Таблица 2

Определения понятия «конкурентоспособность» различных авторов. [1]

|

Автор |

Содержание определения |

|

М. Портер |

Конкурентоспособность — свойство товара, услуги, субъекта рыночных отношений выступать на рынке наравне с присутствующими там аналогичными товарами, услугами или конкурирующими субъектами рыночных отношений [6] |

|

Ф. Котлер Р. Бергер Н. Бикхоф |

Конкурентоспособность определяет способность выдерживать конкуренцию в сравнении с аналогичными объектами на данном рынке, а ключевая компетенция организации — компетенция, обеспечивающая конкурентное преимущество [7] |

|

М. Х. Мескон |

Конкурентоспособность предприятия — это относительная характеристика, которая выражает отличия развития данной фирмы от степени удовлетворения своими товарами потребности людей и по эффективности производственной деятельности конкурентоспособность предприятия характеризует возможности и динамику приспособления к условиям рыночной конкуренции [8] |

|

М. Макдоналд Я. Данбар |

Конкурентоспособность компании — это мера реальной силы организации в каждом сегменте, объективная оценка способности компании удовлетворить потребности каждого сегмента в сравнении с конкурентами [9] |

|

Ж.-Ж. Ламбен |

Конкурентоспособность фирмы — ее способность удовлетворять нужды потребителей лучше, чем это делают ее конкуренты [10] |

|

Р. А. Фатхутдинов |

Конкурентоспособность определяет способность выдерживать конкуренцию в сравнении с аналогичными объектами на данном рынке [11] |

|

Т. Г. Философова В. А. Быков |

Конкурентоспособность — это свойство товара, услуги, субъекта рыночных отношений выступать на рынке наравне с присутствующими там аналогичными товарами, услугами или конкурирующими субъектами рыночных отношений [12] |

|

В. С. Краюшкин |

Конкурентоспособность банка — это возможность комплексно удовлетворять и удерживать имеющихся корпоративных и частных клиентов, а также завоевывать конкурентные преимущества за счет освоения новых финансовых инструментов и выхода на новые региональные сегменты рынка [13] |

|

Д. С. Воронов |

Конкурентоспособность предприятия есть уровень эффективности использования хозяйствующим субъектом экономических ресурсов относительно эффективности использования экономических ресурсов конкурентами. При этом существуют два источника конкурентоспособности: операционная эффективность и стратегическое позиционирование [14] |

|

А. В. Хамидуллин |

Конкурентоспособность банка — потенциальные и реальные способности и возможности кредитной организации создавать и продвигать на рынок конкурентоспособные продукты и услуги, формировать положительный имидж надежного и современного банка, отвечающего всем требованиям клиентов [15] |

|

В. В. Зражевский |

Под конкурентоспособностью коммерческого банка следует понимать комплексный динамичный показатель сравнительного уровня развития критериев его деятельности, в том числе конкурентоспособности предоставляемых им услуг, отражающий эффективность принятия управленческих решений [16] |

|

Ю. С. Эзрох |

Конкурентоспособность коммерческого банка — это показатель его преимущества перед банками-конкурентами в определенный временной промежуток на рассматриваемом рынке [17] |

Имеется достаточное количество научных работ, посвященных оценке конкурентоспособности различных предприятий и организаций. Множественность подходов к определению конкурентоспособности и методов ее оценки, во многом дополняющих друг друга, связана с различными толкованиями категории «конкурентоспособность». Анализ существующих методов оценки конкурентоспособности предприятий позволяет выделить основные:

‒ матричные методы;

‒ методы, основанные на оценке конкурентоспособности продукции предприятия;

‒ методы, основанные на теории эффективной конкуренции;

‒ комплексные методы.

Практически все методы оценки конкурентоспособности основаны на определении влияния на конкурентоспособность предприятия различных факторов, их систематизации, установлении их весовых коэффициентов, экспертных оценках. При этом процесс дифференциации товаров и услуг, производителей, поиск новых сегментов рынков привел к появлению множества форм организации деятельности предприятий на каждом конкретном рынке или его сегменте. Вследствие этого практически каждый производитель осуществляет деятельность на рынке по своей собственной модели, что делает неправомочным применение одного метода к отличающимся по принципам организации деятельности предприятиям, имеющим различные факторы, влияющие на эффективность их деятельности и, следовательно, конкурентоспособность. [1]

Далее следует рассмотреть такое понятие, как клиентский опыт. Однозначных определений данного понятия не существует, но есть интересные разработки в данной сфере, которые следует принять во внимание. Так Э. А. Локшина исследует «клиентский опыт» через два «слоя»:

‒ интегрированная оценка клиентом всех аспектов своего взаимодействия с компанией на основе эмоционально- образного восприятия и рационального анализа;

‒ оценка клиентом определенного события или группы событий взаимодействия с компанией.

Ключевым в определении клиентского опыта является слово «оценка», что подразумевает наличие некоего «эталона сравнения», или «точки отсчета». В этом качестве выступают клиентские ожидания от продукта и взаимодействия с компанией.

Клиентские ожидания складываются на основе:

‒ обещаний компании;

‒ собственного предшествующего опыта клиента с этой же компанией/этим же продуктом или сходными компанией/продуктами;

‒ отзывов других клиентов, в особенности из числа близкого окружения или от «Лидеров мнений»;

‒ общепризнанной репутации бренда/продукта. [18]

Соответственно управление клиентским опытом представляет собой деятельность организации по достижению сформулированных целей именно в терминах клиентского опыта и метриках его отображающих.

Клиентский опыт по своей природе является реактивным, то есть он возникает в ответ на «стимул», инициированный компанией (информацией, продуктом, опытом пользования, действиями компании). Поэтому управлять клиентским опытом можно модифицируя эти «стимулы» (продукт, информацию, поведение сотрудников), руководствуясь сигналами обратной связи о клиентском опыте. Существуют две стороны управления клиентским опытом:

‒ управление ожиданиями: не все компоненты формирования клиентского ожидания непосредственно подконтрольны компании. Неподконтрольные нужно знать и принимать в расчет;

‒ управление предложением (продукт, сервис, информационная поддержка): полностью контролируется компанией.

Для того, чтобы компания была способна управлять клиентским опытом, нужно чтобы она была определенным образом устроена. [18]

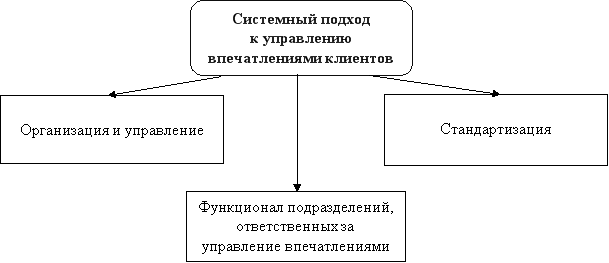

Большинство консультантов по сервису продолжают обучать исключительно стандартам поведения сотрудников: тому, как встречать клиентов, отвечать на вопросы, улаживать конфликтные ситуации, а также постановке корректной и чистой речи, деловому этикету и тому, что клиенту как минимум необходимо быть искренне благодарным и улыбаться. Однако важно обратить внимание на необходимость системного подхода к управлению именно впечатлениями клиентов, который, в свою очередь, состоит из нескольких элементов. (Рис. 2)

Рис. 2. Элементы системного подхода к управлению впечатлениями клиентов. [19]

В числе базовых элементов создания комплексной системы управления клиентскими впечатлениями: построение правильной системы управления, стандартизация и организация регулярных замеров. Изучим каждый из элементов подробнее.

Рассмотрим первый элемент системного подхода к управлению впечатлениями клиентов — организация и управление. Построение клиентоориентированности в банке следует начинать с перестройки имеющейся структуры управления. Уже сейчас клиентские службы «отрываются» от бизнеса и получают максимальную самостоятельность. Существует практика прямого подчинения таких структур председателю правления банка и наделения их правом наложить «вето» на любые решения, если только они содержат риск снижения удовлетворенности клиентов и ухудшения показателей движения клиентской базы (увеличения оттока клиентов, увеличения доли неактивных клиентов). [19]

Следующий элемент системного подхода к управлению впечатлениями клиентов –функционал подразделений, ответственных за качество обслуживания или управление впечатлениями клиентов. Реальная организационная структура и функции подразделений, ответственных за качество обслуживания или управление впечатлениями клиентов, в российских банках сильно разнятся. Согласно передовым практикам к их зоне ответственности можно отнести следующие задачи:

‒ организация процесса обслуживания клиентов на местах (в офисах, отделениях, сервисных центрах), в том числе методологическая работа (создание положений и регламентов процессов обслуживания);

‒ разработка и контроль стандартов качества;

‒ организация регулярных замеров уровня удовлетворенности клиентов и управление каналами обратной связи;

‒ разработка корректирующих мер и управление программами повышения качества обслуживания (во взаимодействии с другими подразделениями);

‒ работа с отзывами и обращениями клиентов (по всем каналам);

‒ управленческая отчетность по качеству обслуживания и клиентской аналитике;

‒ управление подотчетной командой (в том числе сервисными специалистами на местах при матричном подчинении);

‒ обучение персонала стандартам качества и навыкам обслуживания (самостоятельно или через заказ программ в HR);

‒ регулярные внутренние коммуникации по качеству и лояльности клиентов;

‒ участие в разработке программы мотивации персонала, ориентированной на качество;

‒ участие во всех маркетинговых программах и внешней коммуникации с клиентом (рассылки, обзвоны, маркетинговая продукция и публичные обещания об уровне сервиса). [19]

Еще одним элементом системного подхода к управлению впечатлениями клиентовявляется стандартизация. Среди представителей банковского сообщества достаточно много противников массовой стандартизации в сфере обслуживания и жесткого контроля исполнения стандартов. Но для любого крупного банка с широкой филиальной сетью невозможно обеспечить единое правильное восприятие услуг банка клиентом без разработки и внедрения стандартов.

Можно выделить некоторые общие стандарты в данной сфере:

‒ стандарты оформления отделений, офисов и точек продаж (включая внешний и внутренний вид отделения, зонирование пространства, правила размещения информационных материалов, внешний вид рабочего места сотрудника);

‒ стандарты процессов или процедуры предоставления услуг в отделении (описание шагов выполнения всех основных процессов предоставления банковских услуг), а также инструкции на случай возникновения нетипового запроса, требующего привлечения профильного специалиста.

Все процессы должны быть описаны на доступном пользовательском языке и содержать ссылки на дополнительные обучающие материалы, контакты профильных специалистов, ключевые показатели эффективности по процессу/шагу процесса для сотрудника/исполнителя;

‒ стандарты документов (включая стандартные шаблоны внутренней нормативной документации, в том числе с закреплением ответственных за поддержание шаблонов в актуальном состоянии по всей сети), формы клиентских заявлений/бланков и списки документов, необходимых для предоставления клиенту при первичном обращении;

‒ стандарты общения с клиентом в отделении/по телефону (включая последовательность работы с клиентом/отдельными категориями клиентов, стандартные фразы/скрипты, использование имени клиента, работу с конфликтными клиентами);

‒ стандарты внешнего вида сотрудников. [19]

Управление клиентским опытом нацелено на формирование лояльности — это основная цель управления клиентским опытом. Сегодня трудно представить себе какой-либо сегмент рынка, который обходится без программ лояльности. Между тем, понимания, что такое эффективная программа лояльности, как строятся бизнес-процессы клиенториентированной компании, у большинства российских банков до сих пор не сложилось.

Однако следует понимать, в чем проявляется лояльность клиентов, что формирует их лояльность. Можно утверждать, что программы лояльности сегодня — это программы взаимовыгодного долгосрочного сотрудничества между клиентом и компанией, которое строится не только на рациональном понимании клиентом своей прямой выгоды, но и имеют под собой эмоциональную основу.

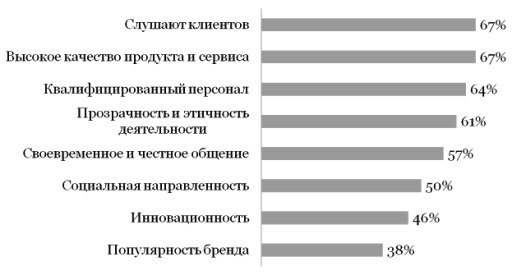

Подтверждение этим рассуждениям можно найти, обратившись к мнению самих потребителей. Ежегодно в мире проводится глобальное социологическое исследование EdelmanTrustBarometer, в котором участвуют 25 000 человек из 25 стран (включая Россию), и которое помогает понять потребности клиентов и критерии их доверия бизнесу. (Рис. 3)

Рис. 3. Основные показатели доверия со стороны клиентов банков. [20]

Внимательно изучив ответы респондентов, можно увидеть выраженную социальную направленность клиентов и их ожиданий, что связано с развитием и популярностью социальных сетей.

Конечно, качество продуктов и услуг остается наиважнейшим фактором доверия, равно как и квалифицированный персонал. Наряду с этим стоит ожидание того, что компании будут слушать клиентов. Не менее важными клиенты считают принципы работы компаний — прозрачность, честность, этичность. И очень примечательный фактор, касающийся сервиса: клиенты ждут от компаний своевременного ответа на их обращения.

В связи с развитием социальных сетей и изменением традиционных форм коммуникаций клиента и компании, актуальность приобрел вопрос вовлечения клиента в бренд. Но вовлечение и лояльность не тождественны. Существует множество приверженцев определенной компании или бренда, однако это не значит, что при всей своей лояльности они всегда вовлечены в процессы данной компании. Люди вовлекаются только тогда, когда им это необходимо, как бы они не любили эту компанию. И клиенты сами определяют, когда потратить время на коммуникацию с компанией.

В реальности вовлечение — это совокупность опыта на протяжении всего периода взаимодействия компании с клиентом. Опыт имеет решающее значение для определения, что такое вовлечение клиента.

В настоящее время перед компаниями стоит даже более сложная задача, чем управление взаимоотношениями с клиентами (CRM). Опыт клиента сегодня настолько важен, что появилось новое понятие СEM (Customer Experience Management) — управление клиентским опытом и его индивидуализация.

По мнению аналитического агентства Ventana Research, «цель CEM — улучшить каждое взаимодействие клиента с компанией, чтобы каждый остался доволен, найдя информацию, которую он хотел найти, решив проблему, или запланировав покупку — и, возможно, потом рекомендуя компанию другим».

Обращает на себя внимание, что в этом определении центральное место занимает «обмен информацией». Именно выстраивание системы коммуникаций с клиентами сегодня является важнейшей составляющей стратегии клиентоориентированной компании.

Самый главный вывод, который из этого следует — клиентским опытом необходимо управлять не только до и во время продажи, но и после. Это означает, что необходимо быстро реагировать на негативный опыт и создавать повод для позитивного опыта, которым клиенты станут охотно делиться.

Есть одна проблема, которую нельзя не принять во внимание — это мультиканальность и интеграция онлайн и офлайн инструментов для построения грамотной системы коммуникаций с клиентами. Нужно понимать, что одни люди со своими вопросами в первую очередь будут звонить по телефону (это больше касается поколения 55–64 лет), другие (16–24 летние) будут искать решение вопросов в Интернете. По-разному ведут себя женщины и мужчины: женщины гораздо чаще обращаются за помощью лично (по телефону или к сотрудникам компании), а мужчины предпочитают все решать самостоятельно, им нужна только информация. Следовательно, еще один ключ к успеху в обслуживании клиентов — это понимание демографического портрета своей аудитории и предпочтительных точек коммуникации.

Те же компании, которые не слушают своих клиентов, не реагируют на их сообщения и не оказывают им всяческую поддержку, причем теми путями, которые предпочитают клиенты, рискуют потерять их доверие и лояльность по причине того, что чем больше ограничений компания создает для клиентов и чем меньше она соответствует их ожиданиям, тем меньше лояльности она получит, и наоборот.

Проведенное исследование позволяет выделить следующие основные действия компании для соответствия ожиданиям своих клиентов: [20]

- Необходим мониторинг, сбор и анализ и отзывов о компании с целью повышения лояльности клиентов путем улучшения качества продуктов и услуг, а также улучшения коммуникации с клиентами.

- Компаниям необходимо не просто отслеживать общественное мнение, но и работать с ним, то есть создавать инструменты для быстрого реагирования на жалобы, проблемы и негативные высказывания.

- Клиенты не воспринимают сегодня информацию, идущую от компаний в форме авторитарного монолога. Они хотят сами участвовать в диалоге с компаниями.

Построение диалога с клиентом является основой поддержки лояльности. Поэтому уже сформировался полноценный инструмент маркетинга: one-2-oneили диалоговый маркетинг. Диалог дает возможность понимать индивидуальные ценностные предпочтения (особенности поведения людей разных демографических и социальных групп), а также влиять на эмоциональную лояльность клиентов.

Для того чтобы компания смогла наладить конструктивный диалог с клиентами, необходимо, во-первых, дать возможность клиенту самому получить нужную ему информацию о товарах и услугах на сайте, форуме, в социальных сетях, которая доступна 24-часа в сутки.

Во-вторых, использовать директ-маркетинг, но на основе CRM-подхода для выбора сообщений для различных клиентских сегментов. Важно понимать, что директ-маркетинг — это инструмент one-2-one маркетинга, а не средство массовой коммуникации. Поэтому необходимо фиксировать все моменты общения с каждым клиентом (и коммерческое, и некоммерческое), создавать персонифицированные обращения, и не загружать клиента ненужной информацией, которая воспринимается как спам.

- Диалог с клиентами — это реальный шанс и для самих компаний получить инсайты (озарения, оригинальные решения). С помощью хорошо организованного диалога можно действительно вовлекать клиентов в бизнес-процессы компании, особенно в вопросах ассортимента, дополнительного сервиса.

Отличный пример — «Альфа-банк», разработавший сайтhttp://idea.alfabank.ru, где сотрудники общаются с клиентами, выслушивают их замечания и предложения, а полезные идеи воплощают в жизнь. Опыт «Альфа-банка» показывает, что верный путь к лояльности клиентов — сделать их своими советчиками, а потом сделать так, как они подсказали.

- Кроме диалога и получения информации клиенты хотят получать от компаний возможность создавать свой клиентский опыт самостоятельно. Ведь управление — это не обязательно одностороннее решение и тем более не манипулирование. Управление — это создание условий для взаимовыгодного сотрудничества.

- Создание позитивного имиджа компании — еще одна задача, ради решения которой стоит постараться. Людей нужно удивлять и развлекать, чтобы создавать повод для положительных отзывов о компании. Для этого есть два эффективных инструмента: face-to-faceмаркетинг и геймификация.

Геймификация — это не только конкурсы и лотереи для клиентов, но и средство формирования эмоционального отклика у клиентов, упрощение клиентского опыта с помощью принципов игры. [20]

За последние несколько лет проблема управления клиентскими впечатлениями стала чрезвычайно актуальной. Согласно последнему исследованию компании Oracle более 93 % руководителей во всем мире отмечают, что управление впечатлениями клиентов является одним из трех основных направлений развития компании на ближайшую перспективу. Причина такой значимости заключается в следующем: понять зависимость бизнеса от клиента, удовлетворить его потребности и соответствовать его ожиданиям. Есть банки, которые преуспели в этом, смогли выстроить эффективную систему менеджмента, позволяющую привлекать и удерживать наиболее доходные клиентские сегменты, развивать лояльность клиентов и поддерживать долгосрочные отношения с ними.

Клиентский опыт — важнейшая составляющая имиджа бренда, и ошибки в этой сфере не остаются незамеченными. Исследование SecurityDevelopmentLifecycle отвечает на вопросы как, почему и когда клиенты недовольны качеством обслуживания, и как вернуть клиента, если негативный опыт все-таки имел место. В опросе приняли участие 3 000 человек из 9 стран.

Выяснилось, что при покупке в онлайн магазине, самой частой причиной негативного клиентского опыта оказывается долгое время ожидания ответа от сотрудника. Треть покупателей сталкивается с сотрудником, у которого нет полномочий для решения их вопроса. Топ причин замыкают некомпетентный персонал и неверная/противоречивая информация. [20]

Последствия негативного клиентского опыта для компании более чем серьезны: двое из троих клиентов перестают рекомендовать бренд, треть клиентов обратит внимание на конкурентов, а каждый десятый расскажет о неприятном инциденте в социальных сетях.

Исправить ситуацию не так сложно, как кажется. Большинство клиентов говорят, что для того, чтобы «простить» компанию, им достаточно искреннего извинения, признания вины, возврата денег за неудачную покупку или услугу.

82 % клиентов готовы пойти навстречу и решить возникшую проблему в своих отношениях с брендом. Однако, если с первой попытки это не удается, то только каждый пятый клиент готов продолжить пользоваться услугами провинившейся компании. Больше половины из клиентов, которых удастся удержать, станут менее лояльными, чем до негативного опыта. [20]

Большинство банков по-прежнему придерживаются продуктоориентированной модели, что выражается в их стратегиях развития. Плановые продажи определенного количества продуктов, привлечение новых клиентов на конкретный продукт, системы мотивации персонала, методики по ценообразованию продуктов и расчету их прибыльности, сам способ определения клиента в виде «держателя» того или иного продукта.

Важнейшим показателем лояльности является Индекс впечатления клиента, который рассчитывался в рамках исследования деятельности розничных банков в России за последние пять лет. Для измерения эффективности банков используются следующие ключевые вопросы, имеющие особое значение для потенциальных клиентов:

‒ насколько привлекателен бренд и насколько хорошо он позиционирован для клиентов? насколько успешно клиенты могут идентифицировать ценности, лежащие в основе бренда?

‒ насколько эффективны рекламная и промодеятельность в создании потребительского интереса? насколько четко удается донести до клиентов информацию о достоинствах и преимуществах банка?

‒ насколько доступны, удобны и просты в использовании «точки контакта» с клиентами?

‒ в какой степени предложение соответствует потребностям клиента? насколько удачно продукт «упакован» с точки зрения создания дополнительных выгод для клиента?

‒ удалось ли компании сформировать внутреннюю клиентоориентированную культуру? насколько успешно сотрудники банка взаимодействуют с клиентами?

Основная ценность исследования индекса впечатления клиента (ИВК) заключается в том, что индекс впечатления клиента можно рассматривать как бенчмарк, то есть показатель, используемый для проведения сравнительного анализа деятельности банка. Этот метод основан на лучших мировых практиках в банковском ритейле. Кроме того, это единственное в своем роде исследование, которое оценивает именно те качества, которые влияют на привлекательность банков с точки зрения потенциальных клиентов.

Важно заметить, что этот результат нельзя распространять на текущих клиентов конкретных банков. Впечатления, получаемые потребителями, которые уже являются клиентами определенного банка, в нем не учитываются («таинственные покупатели», естественно, не могут быть текущими клиентами всех банков одновременно). То есть измерению подвергается именно впечатления потенциальных клиентов, впервые вступивших в контакт с банком во время посещения одного из отделений банка. [19]

Общий показатель «Индекса впечатления клиента» по России за 2012–2015гг. демонстрирует незначительную, но все же положительную динамику, несмотря на последствия кризиса. В 2015 г. первые десять позиций «Индекса впечатления клиента» в России представлены как российскими, так и банками с иностранным участием. Четвертый год подряд в общем рейтинге лидирует Альфа-Банк. Впервые в список десяти лучших банков попал Московский кредитный банк (9-е место). (табл. 3)

Таблица 3

Рейтинг десяти ведущих российских банков согласно «Индексу впечатления клиента— 2015». [21]

|

Название банка |

Место 2015г. |

Место 2014г. |

|

Альфа-Банк |

1 |

1 |

|

Ситибанк |

2 |

7 |

|

Абсолют банк |

3 |

8 |

|

Райффайзенбанк |

4 |

2 |

|

ВТБ 24 |

5 |

4 |

|

Banca Intesa (бывший КМБ БАНК) |

6 |

9 |

|

MДМ Банк |

7 |

6 |

|

РосБанк |

8 |

5 |

|

Московский кредитный банк |

9 |

12 |

|

БАНК УРАЛСИБ |

10 |

10 |

В 2015 году исследование впервые оценивало качество взаимодействия со специалистами по продажам и другие факторы, влияющие на эффективность продаж. В результате была выявлена прочная взаимосвязь между эффективностью продаж и впечатлениями клиента: банки, получившие высокую оценку по такому параметру, как впечатления клиента, также получили высокий бал за эффективность продаж.

Кроме того, в ходе исследования выяснилось, что общий остаток средств на депозитах в банках-лидерах примерно в пять раз превышает показатель банков с самыми низкими оценками, а общий объем средств на депозитах до востребования — в 13 раз. Таким образом, клиенты поддерживают прочные отношения с теми банками, которые их лучше обслуживают и имеют более высокий показатель впечатления клиента.

По мнению экспертов Senteo Inc., признаками реального улучшения ситуации в банковской сфере являются такие факты, как появление инновационных продуктов и их индивидуализация, повышение качества обслуживания, увеличение скорости и эффективности оказания услуг, обеспечение доступности и удобства. Клиенты быстро замечают подобного рода улучшения и, как правило, ценят их даже больше, чем до кризиса. Средний клиент стал более требовательным и рассчитывает на внимательное отношение к себе со стороны всех поставщиков услуг, будь то банки или другие предприятия сферы услуг. [21]

Обслуживание в банках, которые нравятся клиентам, обходится заметно дороже, чем там, где клиенты недовольны. К таким выводам пришли аналитики международной консалтинговой компании Senteo по результатам визитов 300 таинственных покупателей в 39 крупнейших российских банков. За лучший сервис банки берут более высокую плату, и клиенты готовы платить.

Индекс впечатления позволяет сравнивать качество впечатлений от банковского сервиса. Его значение для конкретного банка выводится на основе оценки пяти групп показателей: соответствия предложений банка потребностям клиента, доступности и удобства точек обслуживания, взаимодействия и общения сотрудников банка с клиентом, привлекательности бренда, а также эффективности рекламы.

Идеальных банков с 5 баллами по всем критериям таинственные покупатели Senteo Inc. и вовсе не обнаружили. Даже у лидеров есть свои плюсы и минусы. (таблица 4)

Таблица 4

Плюсы иминусы десяти ведущих российских банков согласно уровню «Индекса впечатления клиента». [21]

|

Место |

Название банка |

Плюсы |

Минусы |

|

1 |

«Альфа-Банк» |

Клиентоориентированный подход, дружелюбное обслуживание |

Банк замедлил инновационную деятельность и сдает позиции конкурентам |

|

2 |

«Райффайзенбанк» |

Удобные отделения, эффективные продажи комплексных решений для клиентов |

Не самое интересное ценовое предложение |

|

3 |

«Хоум кредит» |

Качество работы специалистов контролируется пультом оценки |

Большинство клиентов считают его «однодневным банком» и не хранят в нем больших остатков на расчетных счетах |

|

4 |

«ЮниКредит Банк» |

Привлекательные отделения и внимательность персонала, даже те, кто пришел через 5 минут после закрытия, получают полноценное обслуживание |

Банк прибавил в рейтинге сразу 9 позиций, что может быть неустойчивым результатом |

|

5 |

«Промсвязьбанк» |

Стабильные улучшения в отделениях, зоны Wi-Fi |

Не отличается уникальностью предлагаемых продуктов и уровнем культуры от других банков |

|

6 |

«ВТБ24» |

Имидж надежного, системообразующего банка, в отделениях встречает митер-гритер и провожает до консультанта |

Ухудшение показателей почти по всем категориям, кроме удобства и расположения отделений |

|

7 |

«Ситибанк» |

Узнаваемый бренд и серьезная репутация |

Сотрудники готовы помочь, но нельзя сказать, что они делают это с энтузиазмом и инициативой |

|

8 |

«Номос-Банк» |

Вежливость персонала, чувствуется интерес к клиенту |

У персонала нет четких инструкций по выявлению потребностей клиентов |

|

9 |

«Ренессанс кредит» |

Клиентоориентированная культура, привлекательно «упакованные» продукты для клиентов |

Отсутствие единообразия в розничных отделениях |

|

10 |

Сбербанк |

Банк быстро меняется в лучшую сторону — его менеджеры могут быть очень дружелюбными и внимательными к потребностям клиентов |

Положительные изменения можно увидеть пока еще не во всех отделениях банка. |

На основе исследований российского банковского рынка в 2014 году были выявлены существенные расхождения в цене на стандартные предложения (дебетовые карты Visa Classic и MasterCard Standard) у банков, которые показывали самые высокие и самые низкие баллы по нашему ежегодному индексу впечатлений клиентов. Такая же ситуация наблюдалась и в 2015 году. Банки, вошедшие в первую пятерку, сохранили цены на 61 % выше, чем банки, занявшие пять последних мест.

В 2015 г. различия в цене среди банков одной и той же группы (применительно к категории mass affluent) свидетельствуют о значительном преимуществе по премиальным ценам пяти лучших банков (рис. 3). Взяв дебетовые карты Visa и MasterCard Gold в качестве основы для сравнения, можно увидеть, что годовая комиссия у пяти лучших банков оказалась в среднем в 1,62 раза выше, чем у банков, которые оказались в последней пятерке по результатам исследования. Это наблюдение показывает, что состоятельные клиенты также готовы заплатить больше тем банкам, которые предлагают дополнительную ценность, обусловленную более высоким качеством впечатления клиента.

Лидером в 2015 году стал «Альфа-банк», наихудшая динамика — у «Росбанка». По данным исследования, есть несколько причин, по которым банки заинтересованы в лояльных и благодарных клиентах:

‒ Более успешные банки взимают более высокую плату за стандартные продукты, и при этом поддерживают более высокие объемы продаж. Стоимость таких услуг Топ-5 банков в рейтинге на 61 % выше чем у банков-аутсайдеров (в частности, стоимость годового обслуживания депозитных карт).

‒ Доля средств до востребования относительно общей суммы депозитов у лидеров составляет 12 %, у аутсайдеров — всего 3 %. Это означает, что успешные банки бесплатно привлекают больше ресурсов, их заемщики более аккуратны в погашении кредитов и с меньшей вероятностью обратятся за решениями к другим банкам.

‒ Лояльные клиенты, активно вовлеченные в отношения с банком, приносят банку дополнительные 23 % прибыли и дохода относительного среднего уровня. В то же время, показатели клиентов, не вовлеченных в отношения, на 13 % ниже, что доказано в недавнем исследовании «Института Гэллапа». [21]

В настоящее время существует множество методик, позволяющих замерять и исследовать клиентскую удовлетворенность. В таблице 5 собраны наиболее популярные из таких показателей, согласно исследованиям международной аудиторской компании KPMG.

Таблица 5

Показатели измерения клиентской удовлетворенности. [19]

|

Метрика |

Описание |

Методика проведения |

Как используется |

|

Индекс лояльности / Чистый индекс готовности рекомендовать (Net Promoter Score, NPS) |

Один из основных индексов измерения лояльности клиентов. Демонстрирует (в %) количество клиентов, готовых рекомендовать банк (т.н. «промоутеров») за минусом клиентов, получивших негативный опыт в общении с банком (т.н. «детракторов») |

«Оцените вашу готовность рекомендовать банк друзьям/коллегам/ родственникам» 10-бальная шкала. «Промоутеры» — оценки 9 или 10 «Нейтралы» — о оценки 7 или 8 «Детракторы» — оценки от 0 до 6 |

Lloyds Banking Group General Electric. Большинство российских банков |

|

Индекс удовлетворенности (Customer Satisfaction, CSAT) |

Наиболее популярный индекс измерения удовлетворенности клиента. Демонстрирует уровень соответствия приобретенного сервиса/продукта ожиданиям клиента |

«Оцените, насколько вы удовлетворены полученным сервисом/продуктом?» 7-бальная шкала |

Большинство розничных банков Великобритании (например, Nationwide, RBS, HSBC) Большинство российских банков |

|

Показатель трудозатрат клиента (Customer Effort Score, CES/Net Effort Score) |

Рассчитывается с целью выявить препятствия и барьеры при получении сервиса/продукта клиентом |

«Какое количество усилий с вашей стороны потребовалось для разрешения проблемы?» 7-бальная шкала |

Крупные банки Великобритании |

|

Общее отношение Sentiment/ Net sentiment |

Источником служат данные социальных медиа, комментарии клиентов, записи жалоб/обращений |

Анализ производится по ключевым словам и фразам. Клиентские комментарии классифицируются на положительные, нейтральные и отрицательные Показатель рассчитывается как разница между количеством положительных и отрицательных комментариев |

Virgin Trains Банк First Direct |

|

Предоставление услуги с первого раза на должном уровне (Right First Time/ 2+ contacts) |

Связан с показателем трудозатрат клиента и отражает способность банка выполнить запрос клиента с первого раза на должном уровне Предоставляет информацию в разрезе каналов по уровню простоты и эффективности использования |

«Какое количество электронных писем, звонков и т. д. потребовалось, прежде чем ваш запрос был исполнен?» Используются различные шкалы Вариант «1» всегда выделяется как отдельный элемент |

Крупные банки Великобритании |

|

Эмоциональная подпись (Emotional signature) |

Набор показателей для выявления эмоциональной составляющей при ответе на вопросы. Имеет прикладное значение для показателя NPS, повышая его практическую применимость |

Используется до 21 эмоциональной категории для определения клиента в одну из групп: разрушители, требующие внимания, рекомендующие, поддерживающие |

Comet UK High Street Washington Mutual TNT Logistics |

|

Индекс RAPID (Retention Advocacy and Purchasing index) |

Имеет схожую цель с эмоциональной подписью, но предоставляет более детальную информацию за счет включения вопросов, исследующих намерения клиентов по приобретению конкретного продукта/услуги и по смене банка |

Используются до 11 переменных, объединяющихся в 3 сегмента, для оценки позиции клиента:

|

Некоторые компании США |

Несмотря на растущую популярность индекса лояльности (NPS), индекс удовлетворенности клиентов (CSAT) остается одним из наиболее популярных показателей в крупнейших компаниях во всем мире. Его используют более 50 % компаний, в то время как NPS — менее 20 %.

Таким образом, российские банки могут выбирать методику измерения клиентской удовлетворенности из достаточно обширного перечня существующих и уже применяющихся. Применение системного подхода к управлению впечатлениями клиентов позволяет банкам увеличивать лояльность целевых сегментов клиентской аудитории, выстраивать эффективную систему менеджмента, позволяющую поддерживать долгосрочные отношения с клиентами. Процедуры по управлению впечатлениями клиентов должны быть интегрированы в систему управления бизнес-процессами в банке, а цикл управления должен проводиться банком ежеквартально. [19]

В заключение отметим, что именно банковская сфера лидирует в формировании и развитии «экономики впечатлений», предлагая нехарактерные для столь консервативного сектора сенсорные видеопанели, проекционные видеофасады, интернет-кафе и попкорн для посетителей, детские уголки с конструкторами lego, миски с водой и кормом для домашних питомцев клиентов, генераторы запахов для разных зон в разное время.

По такому же пути готовы идти и российские банки, однако, эксперты Senteo Inc., отмечают, что не все их усилия можно считать однозначно положительными. Есть множество инноваций, нацеленных на создание впечатлений, которые носят косметический характер. В их числе практики и сервис «отделений будущего» Сбербанка. Они создают «wow-эффект», однако не могут быть распространены на всех клиентов и выполняют функцию витрины для банка, как отмечается в отчете. При обращении в обычные отделения это может стать поводом разочарования для клиентов. Кроме того, инвестиции в подобные инновации не всегда оправданны, так как не обязательно ведут к увеличению продаж банковских продуктов.

Клиентский опыт является определяющим элементом конкурентоспособности коммерческого банка. Основная задача любого банка — научиться управлять таким опытом, создавая положительное клиентское поле.

Литература:

- Трофимов Д. В. Повышение конкурентоспособности банков в сегменте розничных услуг, — М. — 2014.

- Шурчкова, Ю. В. Конкурентная среда и ее влияние на стратегию поведения организации [Текст]: дис.... канд. экон. наук: 08.00.05 / Шурчкова Юлия Владимировна. − Воронеж, 2004.

- Карасенков, Е. А. Факторы формирования конкурентной среды в зерновом производстве [Текст]: автореф. дис. … канд. экон. наук: 08.00.05 / Карасенков Евгений Александрович. — М., 2009.

- Усик, Н. И. Формирование конкурентной среды и конкурентная политика [Текст] / Н. И. Усик // Теоретическая экономика. — 2012. — № 4.

- Федеральный закон от 26 июля 2006 г. № 135-ФЗ «О защите конкуренции» (в редакции от 30 декабря 2012 г. № 318-ФЗ)

- Портер, М. Конкурентная стратегия: Методика анализа отраслей и конкурентов [Текст]: пер. с англ. / Майкл Портер. — М.: Альпина Бизнес Букс, 2005.

- Котлер, Ф., Бергер, Р., Бикхофф, Н. Стратегический менеджмент по Котлеру. Лучшие приемы и методы [Текст] / пер. с англ. / Филип Котлер, Роланд Бергер, Бикхофф Нильс. — М.: Альпина Паблишер, 2012.

- Мескон, М. Х. Основы менеджмента [Текст] / Майкл Мескон, Майкл Альберт, Франклин Хедоури; пер. с англ.; под общ. ред. Л. И. Евенко. — М.: Дело, 1993.

- Макдоналд, М., Данбар, Я. Сегментирование рынка [Текст]: практическое руководство. — М.: Изд-во «Дело и сервис», 2002.

- Ламбен, Ж.-Ж. Менеджмент, ориентированный на рынок. Стратегический и операционный маркетинг [Текст] / Ж.-Ж. Ламбен; пер. с англ. — СПб.: Питер, 2004.

- Фатхутдинов, Р. А. Управление конкурентоспособностью организации [Текст] / Р. А. Фатхутдинов. — М.: Маркет ДС, 2008.

- Философова, Т. Г. Конкуренция и конкурентоспособность [Текст]: учеб. пособие / Т. Г. Философова. − М.: ЮНИТИ-ДАНА, 2007.

- Краюшкин, В. С. Управление конкурентоспособностью коммерческого банка [Текст]: автореф. дис. … канд. экон. наук: 08.00.10 / Краюшкин Владислав Сергеевич. − Ставрополь, 2013.

- Воронов, Д. С. Оценка конкурентоспособности предприятия [Текст] / Д. С. Воронов // Теория и практика управленческого учета. — 2011. — [Электронный ресурс] URL: http://gaap.ru/articles/Ocenka-konkurentosposobnosti-predpriyatiya(дата обращения 27.01.2016)

- Хамидуллин, А. В. Основные факторы конкурентного преимущества коммерческого банка в экономике региона [Текст] / А. В. Хамидуллин // Экономика и управление. — 2011. — № 1(74).

- Зражевский, В. В. Теоретические и методологические основы обеспечения конкурентоспособности банковской системы Российской Федерации [Текст]: автореф. дис. … д-ра экон. наук: 08.00.10 / Зражевский Владимир Владимирович. — СПб., 2008.

- Эзрох, Ю. С. Методические основы конкурентоспособности коммерческого банка [Текст]: автореф. дис.... канд. экон. наук: 08.00.10 / Эзрох Юрий Семенович; Новосибирск: 2012.

- Локшина, Э. А. А ваша компания готова к управлению клиентским опытом? 7 признаков клиент-ориентированной компании. — Доклад в рамках 6 Международного Саммита Контактных Центров, 29–30 октября 2015 года в Москве.

- Как банки управляют клиентскими впечатлениями: [Электронный ресурс] URL: http://love-credit.ru/st/kak-banki-upravlyayut-klientskimi-vpechatleniyami(дата обращения 07.04.2016)

- Пресс-служба TeleperformanceRussia&Ukraine: [Электронный ресурс] URL: http://www.teleperformance.ru/en-us/ (дата обращения 15.04.2016)

- Российские банки производят все лучшее впечатление на клиентов: [Электронный ресурс] URL: http://www.plusworld.ru/daily/rossiyskie-banki-proizvodyat-vse-luchshee-vpechatlenie-na-klientov/(дата обращения 15.04.2016)