Развитие кредитования является одним из главных условий функционирования банковской системы в целом, а также необходимостью для экономического развития страны. Кредитование населения банками как один из видов банковского кредитования играет значительную роль: способствует повышению благосостояния населения. Его роль значительно возрастает в России в современных условиях, в том числе, под влиянием финансовой глобализации и макроэкономической ситуации.

За последние насколько лет объемы кредитования банками населения возрастали, а темпы их роста падали. [6; 7; 9; 10]. В результате возросла роль кредита в финансировании потребительских расходов населения, а отношение объемов кредитования населения к ВВП достигло уровня развитых стран.

Значительный рост кредитования населения в России стал важным фактором развития банковской системы и экономики в целом. На современном этапе экономического развития важное место в поиске путей выхода России из кризисного состояния занимает дальнейшее совершенствование форм кредита, выработки взвешенных подходов к реализации банковскими учреждениями кредитной политики, формирование продуктивной кредитной системы и эффективное управление ее рисками. Несмотря на то, что сейчас банковские учреждения несколько замедлили свою деятельность на рынке кредитования физических лиц, потребность в дальнейшем исследовании теоретических и практических вопросов потребительского кредитования населения остается весьма актуальной.

Проблемы развития потребительского кредитования населения в научной литературе достаточно исследуемый вопрос. Фундаментальные основы его сущности и функционирования исследованы такими учеными, как: А.Смит, Э.Дж.Долан, В.Лексис, T.Тук, Е.Рид, Р.Коттер, М.Туган-Барановский, Дж.Синки. Весомый вклад в исследование потребительского кредита сделали ученые: М.Алексеенко, О.Евтух, Е.Жуков, Б.Ивасив, А.Казимагомедов, О.Лаврушин, В.Лагутин, А.Мороз, Г.Панова, М.Савлук, Р.Тиркало и другие.

Объективную необходимость кредитования населения обусловливают два взаимосвязанных факта: потребность населения в приобретении тех или иных товаров и услуг часто опережает возможности их денежного обеспечения, т. е. существует разрыв между размерами текущих денежных доходов населения и относительно высокими ценами на имущество длительного пользования или дорогостоящими услугами; субъекты, владеющие свободными денежными ресурсами, благодаря их передаче заемщику на условиях срочности, платности, возвратности имеют возможность получить дополнительные доходы.

Существует много форм кредитов, предоставляемых населению, каждый из них имеет свою специфику. Но всех их объединяет социальная ориентация. Они связаны с инвестированием в человека.

В нормативно-правовых актах России (в письме Банка России от 05.05.2008 г. № 52-Т «О «Памятке заемщика по потребительскому кредиту»), определено, что «…потребительский кредит — это кредит, который предоставляет банк физическому лицу на приобретение товаров (работ или услуг) для личных, бытовых или иных непроизводственных нужд [8].

В соответствии с Федеральным Законом «О потребительском кредите (займе)» N 353-ФЗ от 21 декабря 2013 (с изменениями и дополнениями 21.07.2014) потребительский кредит (заем) — денежные средства, предоставленные кредитором заемщику на основании кредитного договора, договора займа, в том числе с использованием электронных средств платежа, в целях, не связанных с осуществлением предпринимательской деятельности [11].

Основными характерными признаками потребительского кредитования выступают как 2 ссылки после 6 слов: направленный характер предоставления (конкретному лицу на покупку конкретного товара); товаром, на покупку которого берется кредит, зачастую выступает предметы длительного пользования в хозяйстве индивида (бытовая техника, мебель и т. п.); возможность выплаты займа частями (в рассрочку); происходит кредитование конечного потребления (заемщик имеет возможность пользоваться приобретенным в кредит товаром, а сумму займа выплачивать постепенно) [2, с. 106; 4, с. 18].

Итак, можно предложить следующее определение «потребительский кредит»: потребительский кредит представляет собой товарно-денежные взаимоотношения между заемщиком — потребителем товаров и кредитной организацией по поводу предоставления займа заемщику на покупку конкретного товара — предмета конечного длительного пользования с целью его использования заемщиком в обиходе на условиях срочности и платности частями до полного погашения займа.

В России динамика основных показателей потребительского кредитования в 2014–2015 гг. определялась главным образом ситуацией на внешних рынках, замедлением роста российской экономики, а также изменением курса рубля [1, с. 101; 5, с. 75].

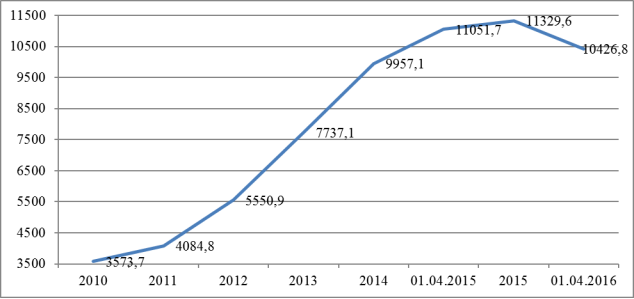

В 2015 году отмечались умеренные темпы прироста кредитования: совокупный объем кредитов экономике (нефинансовым организациям и физическим лицам) возрос на 7,6 % (за 2014 год — на 25,9 %) и составил 44,0 трлн. рублей. Объемы потребительского кредитования в России хотя и характеризуются ежегодным ростом (рис. 1), но при этом снижается их темп роста (таблица 1).

Рис. 1. Объемы потребительского кредитования в России в 2010–2016 гг., млрд.руб. [составлено автором с использованием источников 3; 6; 7; 9; 10]

Рис. 1. Объемы потребительского кредитования в России в 2010–2016 гг., млрд.руб. [составлено автором с использованием источников 3; 6; 7; 9; 10]

Так, до 2013 года наблюдался ежегодный темп роста потребительского кредитования в среднем на 20 %, с 2014 года наблюдается снижение темпов роста на уровне 12 % в год. На 1.04.2016 года объем потребительского кредитования ниже уровня соответствующего периода 2015 года на 5,7 %.

Таблица 1

Основные показатели потребительского кредитования вРоссии в 2010–2015гг. [составлено автором сиспользованием источников 3; 6; 7; 9; 10]

|

Год |

Абсолютное значение, млрд.руб. |

Темп роста кпредыдущему году,% |

||||||

|

всего |

в том числе |

всего |

в том числе |

|||||

|

в рублях |

уд.вес |

в ин. валюте |

уд.вес |

в рублях |

в ин. валюте |

|||

|

2010 |

3573,7 |

3169,9 |

88,7 |

403,8 |

11,3 |

… |

… |

… |

|

2011 |

4084,8 |

3725,2 |

91,2 |

359,6 |

8,8 |

114,3 |

117,52 |

89,05 |

|

2012 |

5550,9 |

5227,3 |

94,2 |

323,6 |

5,8 |

135,89 |

140,32 |

89,99 |

|

2013 |

7737,1 |

7492,7 |

96,8 |

244,4 |

3,2 |

139,38 |

143,34 |

102,15 |

|

2014 |

9957,1 |

9719,9 |

97,6 |

237,2 |

2,4 |

128,69 |

129,72 |

95,02 |

|

2015 |

11329,6 |

11028,8 |

97,3 |

300,8 |

2,7 |

113,78 |

113,47 |

87,47 |

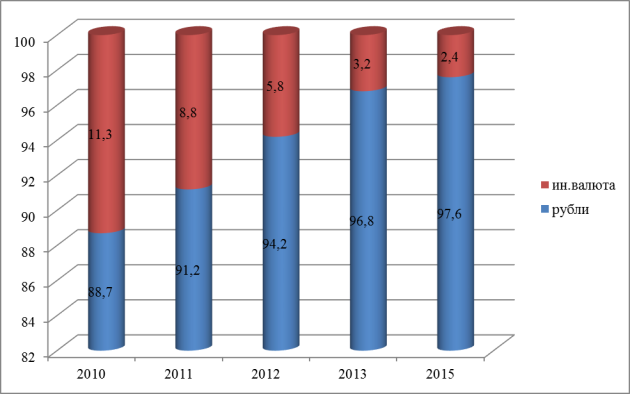

В структуре потребительского кредитования в России с 2012 года явно проявляется тенденция значительного сокращения кредитов в иностранный валюте и с преобладанием кредитования в российских рублях (до 97,6 % от общего объема потребительских кредитов на 1.01.2016 г.) (рис. 2).

Рис. 2. Структура потребительского кредитования в России в 2010–2015 гг. в разрезе видов валют, % [составлено автором с использованием источников 3; 6; 7; 9; 10]

Рис. 2. Структура потребительского кредитования в России в 2010–2015 гг. в разрезе видов валют, % [составлено автором с использованием источников 3; 6; 7; 9; 10]

Итак, в 2010 году объем кредитов, предоставленных физическим лицам, уменьшился как в рублях, так и в иностранной валюте. Темп роста к предыдущему году составил соответственно 89,62 % и 84,13 %. В 2011 году объем предоставляемых кредитов в рублях увеличился, а в иностранной валюте продолжает снижаться. При этом темп роста составил соответственно 117,52 % и 89,05 %. Постепенное восстановление на рынке труда, рост доходов населения и снижение ставок по потребительским кредитам привели к значительному росту в рублях и ин. валюте в 2012 и 2013 гг. В 2012 году наблюдалось увеличение темпа роста и в рублях, и в иностранной валюте, который составил соответственно 140,32 % и 89,99 %. 2013 год характеризуется увеличением объема кредитования в рублях, но уменьшения в иностранной валюте. Темп роста при этом увеличивается в обоих случаях и составляет соответственно 143,34 % и 102,15 %. В 2014 году наблюдается увеличение предоставляемых кредитов в рублях и уменьшение в иностранной валюте. Темп роста к предыдущему году уменьшился по сравнению с 2013 годом, в рублях он составляет теперь 129,72 %, а в иностранной валюте — 95,02 %. В 2015 году объем кредитов, предоставляемых физическим лицам, уменьшился. Темп роста к предыдущему году в рублях составил 113,47 %; в иностранной валюте — 87,47 % (таблица 1).

В 2015–2016 гг. многие банки-лидеры потребительского кредитования сократили объемы деятельности в данном виде кредитования (таблица 2).

Таблица 2

Изменение рейтинга банков по объему потребительского кредитования, млн. руб.

|

Наименование банка |

1.01.2016 |

1.01.2015 |

Изменение |

|

|

абс., млн. руб. |

отн.,% |

|||

|

Сбербанк России |

4118,5 |

4014,7 |

103,8 |

2,59 |

|

ВТБ 24 |

1368,5 |

1401,2 |

-32,6 |

-2,33 |

|

Газпромбанк |

289,8 |

301,1 |

-11,3 |

-3,76 |

|

Россельхозбанк |

286,3 |

274,6 |

11,6 |

4,23 |

|

Альфа-банк |

247,9 |

281,9 |

-33,9 |

-12,04 |

|

Банк Москвы |

222,8 |

183,1 |

39,7 |

21,66 |

|

Росбанк |

186,5 |

245,6 |

-59,1 |

-24,06 |

|

Райффайзенбанк |

176,4 |

206,8 |

-30,4 |

-14,69 |

|

Русский стандарт |

170,2 |

242,6 |

-72,4 |

-29,85 |

|

Хоум кредит банк |

170,1 |

243,8 |

-73,8 |

-30,26 |

[составлено автором с использованием источника 7]

Условия предоставления кредитов не характеризуются улучшением ситуации. Колебания кредитов наблюдались на фоне скачков ключевой ставки Банка России (с 31 октября 2014 г. — 9,5 %, с 11 декабря 2014 г. — 10,5 %, с 16 декабря 2014 г. — 17 %, со 2 февраля 2015 г. — 15 %, с 16 марта 2015 г. — 14 %, с 5 мая 2015 г. — 12,5 %, с 16 июня 2015 г. — 11,5 %, с 29 апреля 2016 г.– 11,0 %) и неизбежно последовавшего изменения процентных ставок коммерческих банков. Ставки по кредитам удерживали рекордные высоты в 25–35 % годовых. За понижением ключевой ставки с февраля 2015 г. не последовало такого же оперативного понижения ставок по кредитам. За весну-лето займы стали доступнее в среднем на 5–5,9 %. В конце 2015 года средние полные ставки по нецелевым потребительским кредитам для населения наличными в рублях приблизились к уровню начала года. Процентные ставки находятся в диапазоне от 12,0 процента до 24,9 процента годовых в зависимости от вида кредита и наличия поручителей. К примеру: Сбербанк России предоставляет потребительские кредиты на максимальную сумму 3 млн. руб. под 16,5 % на срок до 60 месяцев; ВТБ — 24 при идентичных условиях по сроку и сумме под процент 17 %; минимальная процентная ставка у банка «Совкомбанк» на сумму 100 тыс. руб. и срок до 12 месяцев; максимальная — у банка «Тинькофф» — 24,9 % на сумму до 500 тыс. руб. и срок до 36 месяцев.

Альтернативным вариантом получения потребительского кредита является кредитование в микрофинансовых организациях (МФО). При отсутствии справки о доходах, или же при стаже работы на рабочем месте 2–3 месяца заемщик может обратиться не в банк, а в специальную финансово-кредитную организацию. В таком случае процентная ставка на потребительский кредит будет выше, но это объясняется необходимостью банка минимизировать риск просрочек, невозврата кредита, невыплаты процентов и т. д. Платежеспособность потенциального клиента оценивается на основании информации из Бюро кредитных историй и данных из других источников.

По данным Центрального Банка РФ, на первом месте по темпам прироста за год (январь 2016 — январь 2015) остаются микрозаймы «до зарплаты» 25,7 %. В первом полугодии 2015 года «займы до зарплаты» выросли на 25 % (17 % от совокупного портфеля МФО), потребительские микрозаймы прибавили 10 % (46 % от портфеля).

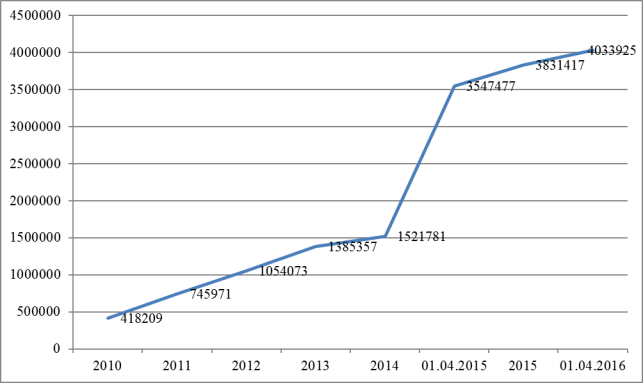

На кредитном рынке сохраняется тенденция роста объемов жилищного кредитования: за период 2010–2016 гг. их объем возрос более чем в 9 раз (рисунок 3).

В структуре жилищного кредитования за период 2011–2015 гг. преобладает национальная валюта — российский рубль. Хотя ежегодно происходит рост средневзвешенной ставки по жилищным кредитам (на 1.01.2015 г. — 12,47; на 1.01.2016 г. — 13,36 %; на 1.04.2016–12,47 %), их объемы ежегодно возрастают. Жилищное кредитование в иностранной валюте характеризуется снижением объемов (на 65 % на 1.04.2016 г. относительно аналогичного периода 2015 года) и ставок по ним (на 1.04.2016–7,7 %, на 1.04.2015–12,2 %). Также следует отметить рост задолженности по долгосрочному кредитованию жилья (в 1,5 раза на 1.04.2016 в сравнении с 1.04.2015 г.).

Объем просроченной задолженности населения по кредитам — в 2011–2012 годах стабильно держался на уровне 300 млрд. руб., но с начала 2013 года быстро пошел в рост, к весне 2015 года увеличившись в 2,5 раза. Доля ипотеки в общем объеме просроченных долгов выросла с 7 % в начале 2009 г. до 15 % в конце 2011–начале 2012 года, но со второй половины 2014 года опять вернулась к 7 %. Доля просроченных долгов в общем объеме кредитов варьировалась от 3,4 % в феврале 2008 г. до пика 7,5 % в октябре 2010 г., затем снижалась до 4–4,5 % в 2013 году и в последние месяцы растет, составив 7 % на начало мая 2015 г.

В общем задолженность по кредитам физическим лицам за 2015 год снизилась на 5,7 % (в 2014 году зафиксирован прирост на 13,8 %), до 10,7 трлн. рублей. Доля этих кредитов в активах банковского сектора на 1.01.2016 составила 12,9 %. Валютная переоценка отразилась на темпах прироста розничных кредитов незначительно.

Рис. 3. Объемы предоставленных долгосрочных жилищных кредитов в 2010–2014 гг. в России, тыс.рублей [составлено автором с использованием источников 3; 6; 7; 9; 10]

Рис. 3. Объемы предоставленных долгосрочных жилищных кредитов в 2010–2014 гг. в России, тыс.рублей [составлено автором с использованием источников 3; 6; 7; 9; 10]

Кредитование физических лиц снижалось главным образом за счет сокращения необеспеченного потребительского кредитования. Объем задолженности по ипотечным жилищным кредитам (ИЖК) за 2015 год увеличился на 12,9 %, до 4,0 трлн. рублей. По-прежнему доминирует задолженность по кредитам в рублях — 3,9 трлн. рублей (их удельный вес в общем объеме ИЖК — 96,7 %). За 2015 год было предоставлено около 700 тыс. ипотечных кредитов (за 2014 год — 1 млн. 13 тыс.).

Таким образом, приведенные данные свидетельствуют о заметном снижении объемов кредитования физических лиц в Российской Федерации. Сокращение сектора потребительского кредитования следует рассматривать как устойчивый в среднесрочной перспективе тренд, обусловленный совокупным влиянием ряда факторов:

‒ снижение реальных располагаемых денежных доходов населения (на 6,6 % на начало 2016 года в сравнении с 2015 годом), что снижает возможности физических лиц не только осуществлять инвестиционно-сберегательные операции, но и обслуживать долги, а также претендовать на получение банковских кредитов;

‒ рост процентных ставок (среднерыночные значения процентных ставок по потребительским кредитам за 2015 — начало 2016 г.составляли от 16,16 % (нецелевые потребительские кредиты на сумму свыше 300 тыс. руб. сроком до 1 года) до 38,72 % (POS-кредиты на сумму до 30 тыс. руб. сроком до 1 года) вслед за увеличением ключевой ставки Банка России, несмотря на то, что последняя постепенно снижается, положение дел практически не улучшается: спрос на кредиты от потенциальных клиентов заметно упал, но и сами банки ужесточили свои требования;

‒ увеличение доли просроченной задолженности с 4,19 % в январе 2014 г. до 8,22 % на 1.01.2016 г. Вследствие этого банки вынуждены значительно увеличивать резервы и идти на сокращение прибыли. По итогам 2015 г. многие банки, лидирующие на рынке кредитования физических лиц, уменьшили свое присутствие на нем, а особенно те организации, которые ранее специализировались на потребительском кредитовании.

Современный этап развития экономики расширяет банковскую деятельность и перечень операций банков, но наиболее востребованной банковской операцией остается кредитование и его разновидность кредитование населения.

Основным тенденциям развития потребительского кредитования в России являются: замена потребительских кредитов другими видами кредитов в кредитных портфелях банков; опасное снижение темпов роста объемов потребительского кредитования; увеличение портфеля микрозаймов; подорожание потребительского кредита.

Указанные тенденции являются неблагоприятными как для российских банков, так и для экономической системы в целом. В связи с экономической ситуацией в стране, развитие сегмента потребительского кредитования замедлится, возможен кризис банковской системы.

Таким образом, проанализировав современное состояние потребительского кредитования, можно сказать, что объем кредитов, предоставленных физическим лицам в России, в 2015 году вырос в 6,02 раза по сравнению с 2006 годом, но при этом темп роста предоставляемых кредитов в период с 2006 по 2015 год уменьшился. В 2016 году банки снизили ставки учетного процента, чтобы потребители могли брать кредиты в иностранной валюте. Уже сейчас валютный кредит можно взять под 10,5 % в год. Несмотря на это, сейчас в основном востребованы кредиты в рублях, но возникает необходимость в оформлении ссуд в иностранной валюте. Перспективы развития потребительского кредитования в России довольно неоднозначны, с одной стороны он является наиболее удобной формой кредитования населения для приобретения товаров и услуг, но на данный момент существует множество проблем, сдерживающих развитие потребительского кредитования в России. Лишь после устранения этих проблем и совершенствования кредитной системы можно говорить о дальнейшем развитии и тенденциях к росту потребительского кредитования в России.

Литература:

- Веселова А. Д. Проблемы и перспективы развития потребительского кредитования в РФ / А. Д. Веселова // Международный журнал прикладных и фундаментальных исследований. — 2016. — № 6–1. — С.100–103.

- Глушкова Н. Б. Особенности потребительского кредитования в РФ в условиях финансового кризиса / Н. Б. Глушкова // Вестник Тверского государственного университета. Серия: экономика и управление. — 2016. — № 1. — С. 105–113.

- Годовой отчет банка России за 2015 года. — [Электронный ресурс]. — Режим доступа: — http://www.cbr.ru/publ/God/ar_2015.pdf

- Кривенко О. С. Современное состояние потребительского кредитования в России / О. С. Кривенко, А. В. Махова // InSitu. — 2016. — № 4. — С. 48–52.

- Османов О. А. Проблемы потребительского кредитования на современном этапе / О. А. Османов, А. М. Исаев // Юридический вестник ДГУ. — 2016. — № 1. — С. 74–77.

- Отчет о развитии банковского сектора и банковского надзора. 2014. — [Электронный ресурс]. — Режим доступа: http://www.cbr.ru/publ/archive/root_get_blob.aspx?doc_id=9878

- Официальный сайт Центрального банка Российской Федерации. — [Электронный ресурс]. — Режим доступа: http://www.cbr.ru/

- Приложение к письму ЦБ РФ от 05.05.08 № 52-Т О «Памятке заемщику по потребительскому кредиту». — [Электронный ресурс]. — Режим доступа:http://base.consultant.ru/cons/cgi/online.cgi?req=doc;base=LAW;n=55526

- Статистический бюллетень Банка России. 2014. — [Электронный ресурс]. — Режим доступа: http://www.cbr.ru/publ/BBS/Bbs1401r.pdf

- Статистический бюллетень Банка России. 2015. — [Электронный ресурс]. — Режим доступа: http://www.cbr.ru/publ/BBS/Bbs1501r.pdf

- Федеральный закон «О потребительском кредите (займе)» N 353-ФЗ от 21 декабря 2013 (с изменениями и дополнениями 21.07.2014). — [Электронный ресурс]. — Режим доступа: http://base.consultant.ru/cons/cgi/online.cgi?req=doc;base=LAW;n=166040;dst=0;rnd=189271.691300576319918;SRDSMODE=QSP_GENERAL;SEARCHPLUS=353- %F4 %E7;EXCL=PBUN %2CQSBO %2CKRBO %2CPKBO;SRD=true;ts=13458898801892713412970930803567