В статье дается понятие налоговой политики государства в отраслевом аспекте. Анализируются элементы налоговой политики. Кроме того, определен состав субъектов и объектов отраслевой налоговой политики государства.

Ключевые слова: отраслевая налоговая политика, налоговая политика, налоговая нагрузка.

Как известно, налоговая политика государства ориентирована не только на фискальные цели, но и на решение социально-экономических задач, которые обеспечивают экономический рост и социальную ориентацию экономики.

Сущность налоговой политики каждого государства определяется разнообразными факторами. К основным можно отнести: общенациональные цели, соотношение между типами и формами собственности, сложившаяся политическая система. Налоговая политика государства отражает цели и степень государственного вмешательства в экономику. Ее изменение зависит от сложившейся экономической ситуации и направлений развития государства.

В регулировании экономического развития государства и его субъектов большая роль отведена регулированию отраслей народного хозяйства. В тоже время государство проводит регулирование этих отраслей в том числе и с помощью налогов.

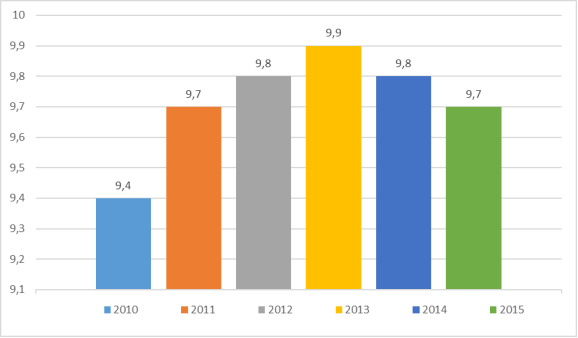

Согласно официальным данным Федеральной налоговой службы РФ, совокупная налоговая нагрузка на отрасли в России за последние 3 года меняется незначительно (Рис. 1).

Совокупная налоговая нагрузка на отрасли [3]

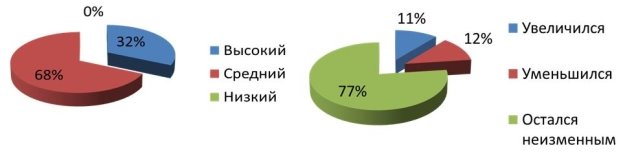

Такого же мнения придерживаются и предприниматели различных отраслей, о чем свидетельствует опрос, проведенный в октябре 2014 года АКГ «Градиент Альфа» в котором приняли участие около 300 представителей российских и международных компаний в различных сферах деятельности (энергетика, нефтяная отрасль, оказание услуг, продажи, производство, строительство и т. д.) (рис. 1).

Рис. 1. Уровень налоговой нагрузки [2]

Так же опрошенные считают, что для России характерен или средний, или высокий уровень налоговой нагрузки. Так считают и представители отрасли с наименьшей налоговой нагрузкой (оптовая и розничная торговля 2,6 %) и представители компаний с наибольшей налоговой нагрузкой (добыча топливно-энергетических полезных ископаемых 42,6 %). Во многом острота проблемы вызвана неравномерным распределением налоговой нагрузки по видам экономической деятельности. Разговоры о налоговой нагрузке или перегрузке различных отраслей экономики ведутся довольно давно. При этом вклад отдельных отраслей (видов деятельности) в формирование российского бюджета не всегда адекватно отражает регулирующий эффект налогов в рамках проводимой налоговой политики.

В научной литературе понятие налоговой политики в отраслевом аспекте пока не выработано. Представляется целесообразным введение понятия отраслевая налоговая политика, что означает, что делается акцент на развитие определенных отраслей экономики.

Для определения понятия отраслевой налоговой политики нужно детализировать уровни налоговой политики, поскольку они позволят более точнее определить ее специфику. Под элементами детализации понимается:

основная цель налоговой политики — наиболее важный ориентир, который необходимо обязательно достигнуть субъекту в результате выработки и реализации своей налоговой политики;

субъект налоговой политики — это носитель прав и обязанностей, обладающий налоговым суверенитетом в пределах законодательно установленных полномочий и имеющий возможность воздействовать на объект своей налоговой политики;

объект налоговой политики — предмет, явление или процесс, на который направленна формируемая субъектом налоговая политика.3

Майбуров И. А. предлагает диверсифицированный подход к пониманию налоговой политики. Таблица 1.1. позволяет детализировать понимание уровней налоговой политики [1, с. 14].

Таблица 2

Элементы уровней налоговой политики [1]

*дополнено автором

|

Уровень |

Основная цель |

Субъект |

Объект |

|

Федеральный |

Устойчивое обеспечение доходной части консолидированного бюджета страны |

Президент, Федеральное Собрание, Правительство РФ |

Налоговая система страны |

|

Региональный |

Устойчивое обеспечение доходной части консолидированного бюджета региона |

Глава региона, законодательное собрание, правительство региона |

Налогообложение региональными налогами и единым налогом по УСН |

|

Муниципальный |

Устойчивое обеспечение доходной части бюджета муниципалитета |

Глава и представительные органы муниципальных образований |

Налогообложение местными налогами и ЕНВД |

|

Корпоративный |

Устойчивое обеспечение доходов хозяйствующего субъекта и минимизация его налоговых обязательств |

Собственники и руководящие органы хозяйствующих субъектов |

Налогообложение хозяйствующего субъекта |

|

Семейный |

Устойчивое обеспечение доходов домохозяйства и минимизация его налоговых обязательств |

Домохозяйства, физические лица, являющимися налогоплательщиками |

Налогообложение физического лица |

|

Отраслевой* |

Устойчивое развитие субъектов отраслей, видов экономической деятельности страны |

Органы всех уровней законодательной и исполнительной власти. |

Налогообложение хозяйствующих субъектов в рамках отрасли народного хозяйства |

При разложении элементов уровней налоговой политики можно выделить следующие различия.

Различия с точки зрения основной цели есть во всех уровнях налоговой политики. Но по принципиальным вопросам их можно разделить на две группы, первая — налоговая политика формируется с позиции получателей (федеральная, региональная и муниципальная) ее можно обозначить как государственную налоговую политику и политика, с позиции плательщиков (корпоративная и семейная). Исходя из того, что регулированием отраслей народного хозяйства занимается государство отраслевая налоговая политика будет являться составной частью государственной налоговой политики, а также будет проводится на всех ее уровнях. Исходя из этого возникает противоречие какая цель будет более важной, так как с одной стороны так как она является частью государственной налоговой политики ее целью будет устойчивое обеспечение доходной части консолидированных бюджетов страны за счет отраслей народного хозяйства, с другой государственная налоговая политика подразумевает развитие приоритетных отраслей экономики, поэтому целью отраслевой налоговой политики может быть устойчивое обеспечение доходной части предприятий приоритетных отраслей и минимизация их налоговых обязательств. Предполагается что превалирование той или иной цели будет происходить в ущерб другой, таким образом преобладание определенной цели будет осуществляться в зависимости от экономической политики государства.

Естественным образом отличаются и субъекты налоговой политики. Субъектами отраслевой налоговой политики также будут являться органы всех уровней законодательной и исполнительной власти.

Различаются и объекты для каждого уровня налоговой политики. На роль объекта претендуют налоговая система и налогообложение в различных вариациях налогов, присущих данному уровню. Объектом отраслевой налоговой политики будет являться налогообложение хозяйствующих субъектов в рамках отрасли народного хозяйства.

Детализировав уровни налоговой системы, сформулируем соответствующее определение отраслевой налоговой политики.

Отраслевая налоговая политика — это деятельность органов государственной власти по совершенствованию налоговой системы в целях устойчивого развития субъектов отраслей, видов экономической деятельности страны с помощью инструментов налоговой политики.

Как известно, главным приоритетом современной государственной налоговой политики является создание эффективной и стабильной налоговой системы, обеспечивающей бюджетную устойчивость в среднесрочной и долгосрочной перспективе.

Определение понятия отраслевой налоговой политики позволит более оперативно воздействовать на хозяйственные процессы, а также выполнению задач в области государственного регулирования приоритетных отраслей экономики. Что особенно актуально в связи с рецессией в экономике и курсом на ее модернизацию.

Литература:

- Налоговая политика. Теория и практика: учебник для магистрантов/ Под.ред.И. А. Майбурова. — М.: ЮНИТИ-ДАНА, 2012. — 519с.

- Информационно-аналитический отдел АКГ «Градиент Альфа» http://www.gradient-alpha.ru/deofshorizacziya.-osnovnyie-napravleniya-nalogovoj-politiki-do-2017-g

- Публикация на сайте ФНС России http://www.nalog.ru/rn77/taxation/reference_work/conception_vnp/