В статье проводится анализ факторов, влияющих на объем просроченной задолженности коммерческих банков по кредитам, предоставленным юридическим лицам и индивидуальным предпринимателям.

Ключевые слова: просроченная задолженность, банки, корреляционный анализ, регрессионная модель

Рост проблемной задолженности коммерческих банков по кредитам юридических лиц, индивидуальных предпринимателей и физических лиц в настоящее время является наиболее актуальным и дискутируемым вопросом в банковском сообществе. По нашему мнению, актуальность вопроса снижения проблемной задолженности со временем будет только расти, до тех пор, пока банками и государством не будут разработаны эффективные методы борьбы с такой задолженностью.

Для того, чтобы работа с проблемной задолженностью была эффективной коммерческим банкам необходимо учитывать ряд факторов, которые непосредственно могут оказать на нее влияние.

Корреляционный анализ, разработанный К. Пирсоном и Дж. Юлом, является одним из методов статистического анализа взаимозависимости нескольких признаков. Основная задача корреляционного анализа состоит в оценке природы взаимозависимости между наблюдаемыми переменными, дополнительная задача (являющаяся основной в регрессионном анализе) состоит в оценке уравнений регрессии, где в качестве результативного признака выступает признак, являющийся следствием других признаков (факторов) — причин [1].

Для этих целей наиболее оптимальным вариантом будет построение такой регрессионной модели, в которой в качестве зависимого фактора будет выбран объем просроченной задолженности по кредитам юридических лиц и индивидуальных предпринимателей, а в качестве факторов ряд разнообразных переменных, которые могут повлиять на уровень просроченной задолженности [3].

Выбор в качестве зависимой переменной именно объем просроченной задолженности по кредитам юридических лиц и индивидуальных предпринимателей связан прежде всего с необходимостью включения в модель факторов, осуществляющих узконаправленное воздействие и проверки наличия такого воздействия. А также с тем, что доля просроченной задолженности по кредитам, предоставляемых юридическим лицам и индивидуальным предпринимателям составляет более 60 % от общей просроченной задолженности (табл. 1).

Таблица 1

Динамика объема просроченной задолженности по кредитам коммерческих банков РФ, млрд. руб.

|

Показатели |

2010г. |

2011г. |

2012г. |

2013г. |

2014г. |

Изменение 2014г. к 2010г., (+/-) |

|

Просроченная задолженность по кредитам — всего |

1075,7 |

1156,9 |

1311,4 |

1440,7 |

1940,9 |

865,2 |

|

в том числе: |

||||||

|

просроченная задолженность по кредитам, предоставляемая физическим лицам |

290,9 |

296,6 |

329,1 |

440,1 |

665,4 |

374,5 |

|

— доля в структуре просроченной задолженности, % |

27,1 |

25,6 |

25,1 |

30,6 |

34,3 |

7,2 |

|

просроченная задолженность по кредитам, предоставляемая юридическим лицам и индивидуальным предпринимателям |

784,8 |

860,3 |

982,3 |

1000,6 |

1275,5 |

490,7 |

|

– доля в структуре просроченной задолженности, % |

72,9 |

74,4 |

74,9 |

69,4 |

65,7 |

-7,2 |

На объем проблемной задолженности влияют как внутренние факторы, такие как некачественное управление кредитным портфелем, так и внешние — скачкообразное изменение уровня инфляции, рост курса валют и др.

В регрессионную модель будут включены внешние факторы, на которые коммерческие банки не имеют никакого влияния, однако в обязательном порядке должны учитываться при принятии решений.

Для количественной оценки влияния выделенных факторов на просроченную задолженность коммерческих банков нами был проведен корреляционно-регрессивный анализ по данным Российской Федерации, за период с 2000–2014 гг., по следующим показателям:

Y — объем просроченной задолженности коммерческих банков по кредитам юридических лиц и индивидуальных предпринимателей, темп роста, %;

X1 — ВВП на душу населения, темп роста, %;

X2 — среднедушевой доход населения, темп роста, %;

X3 — сальдированный финансовый результат, темп роста, %;

X4 — индекс инфляции, %;

X5 — объем инвестиций, темп роста, %;

X6 — темп роста наличных денежных средств;

X7 — процентная ставка по кредитам, %;

X8 — курс доллара США, руб.;

X9 — сырая нефть, доллар за баррель, темп роста %;

X10 — внешнеторговый оборот, темп роста, %.

Дадим оценку влияния ряда показателей на объем просроченной задолженности коммерческих банков РФ по кредитам юридических лиц и индивидуальных предпринимателей. В результате применения алгоритма корреляционного анализа была получена матрица парных коэффициентов корреляции (табл. 1).

Из корреляционной матрицы возможно отследить связь факторов с результативным признаком и между собой [2]. Самая сильная взаимосвязь видна между курсом доллара США и объемом просроченной задолженностью юридических лиц и индивидуальных предпринимателей (ryx8 = 0,909).

Таблица 2

Матрица парных коэффициентов корреляции

|

|

у |

х1 |

х2 |

х3 |

х4 |

х5 |

х6 |

х7 |

х8 |

х9 |

х10 |

|

у |

1 |

||||||||||

|

х1 |

-0,394 |

1 |

|||||||||

|

х2 |

-0,283 |

0,487 |

1 |

||||||||

|

х3 |

-0,438 |

0,372 |

0,463 |

1 |

|||||||

|

х4 |

-0,429 |

0,909 |

0,496 |

0,291 |

1 |

||||||

|

х5 |

-0,525 |

0,584 |

0,692 |

0,713 |

0,569 |

1 |

|||||

|

х6 |

-0,464 |

0,677 |

0,698 |

0,648 |

0,615 |

0,966 |

1 |

||||

|

х7 |

-0,083 |

-0,015 |

0,336 |

-0,122 |

-0,051 |

0,237 |

0,306 |

1 |

|||

|

х8 |

0,909 |

-0,456 |

-0,383 |

-0,505 |

-0,566 |

-0,569 |

-0,485 |

-0,153 |

1 |

||

|

х9 |

-0,324 |

0,772 |

0,073 |

0,337 |

0,626 |

0,214 |

0,257 |

-0,487 |

-0,317 |

1 |

|

|

х10 |

-0,378 |

0,899 |

0,217 |

0,402 |

0,795 |

0,408 |

0,476 |

-0,359 |

-0,395 |

0,932 |

1 |

В ходе пошагового регрессионного анализа, для проведения многомерного статистического анализа из десяти факторов выбираем один фактор [4], X8 — курс доллара США, руб.;

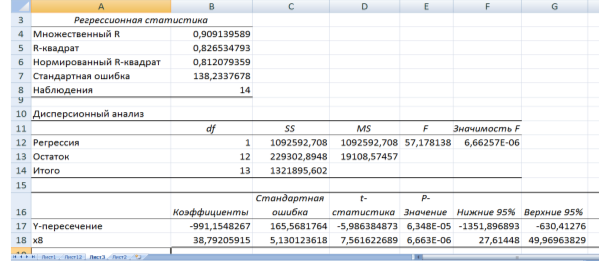

При помощи программы Excel были получены результаты, которые отражены на рисунке 1.

Рис. 1. Результаты регрессионной статистики

По результатам регрессионного анализа получено следующее уравнение регрессии:

y = — 991,15 + 38,79 X8

Данное уравнение показывает, что с увеличением курса доллара США на 1 руб., темп роста просроченной задолженности по кредитам юридических лиц и индивидуальных предпринимателей увеличивается на 38,79 %.

Коэффициент детерминации R2 =0,827 показывает то, что 82,7 % всей вариации общего объема просроченной задолженности обусловлено влиянием изменения курса доллара США, а 17,3 % вариации обусловлено другими неучтенными в модели факторами.

Оценка статистической значимости параметров регрессии исследуется при помощи t–статистики Стьюдента. Выдвигаем гипотезу H0 о статистически незначимом отличии показателей от нуля: a = bt = 0, и определяем t–критерия Стьюдента.

ta = — 5,98; tb8 = 5,13

tтабл для числа степеней свободы df = n — 2 = 14– 2 = 12 и a = 0,05 составит 2,18. Фактически значение t–статистики превосходят табличные значения, поэтому гипотеза H0 отклоняется, т. е. b8 не случайно отличается от нуля и является статистически значимым.

F–критерий Фишера дает оценку надежности уравнения регрессии в целом, а также тесноты связей. Фактическое значение F-критерия Фишера, равное 57,17 больше теоретического (4,75), что свидетельствует о статистической значимости уравнения регрессии.

На основании проведённого анализа было выявлено, что на объем просроченной задолженности в коммерческих банках РФ по кредитам юридических лиц и индивидуальных предпринимателей наибольшее влияние оказывает изменение курса доллара США — с увеличением курса доллара США на 1 руб. просроченная задолженность по кредитам юридических лиц и индивидуальных предпринимателей увеличивается на 38,79 %.

По нашему мнению, увеличение объемов просрочки взаимосвязан с ростом курса доллара прежде всего из-за того, что ссуды заемщикам выдавались в валюте, а с её повышением соответственно увеличивается и рост просроченной задолженности. Также с повышением курса доллара растут цены на товары и услуги, следовательно, со снижением реального дохода и ростом инфляции, потребители отказываются от некоторых товаров и услуг, что приводит к прекращению деятельности юридических лиц и индивидуальных предпринимателей. Последние не стремятся погасить задолженность перед банками, в связи с прекращением их деятельности они ликвидируются либо банкротятся.

Таким образом, объем просроченной задолженности зависит от роста курса доллара США, т. е. чем он выше, тем выше просроченная задолженность по кредитам юридических лиц и индивидуальных предпринимателей в коммерческих банках РФ.

Литература:

- Еремеева Н. С., Лебедева Т. В. Эконометрика: учебн. пособие для вузов. — Оренбург: ОАО «ИПК «Южный Урал», 2010. — 296с.

- Снатенков А. А., Тимофеева Т. В. Индексная оценка развития региональной банковской системы / Материалы региональной научно-практической конференции «Актуальные проблемы экономического развития России и регионов», Оренбург. 2015. С. 291–305

- Тимофеева Т. В. Статистическое изучение уровня развития сберегательного дела в РФ / Т. В. Тимофеева, А. А. Снатенков / Материалы Межрегиональной науч.-практ. конференции «Конкурентоспособность АПК: теория и практика» Посвященной памяти чл.-корр. РАСХ А. А. Семенова. — М: Восход-А, 2007.

- Тимофеева Т. В., Снатенков А. А. Практикум по социальной статистике. Оренбург.: Издательский центр ОГАУ, 2007.

- www.cbr.ru