»

Страхование как система защиты имущественных интересов граждан, организаций и государства является необходимым элементом современного общества. Оно обеспечивает непрерывность всех видов общественно полезной деятельности, а также поддержание уровня жизни, доходов людей при наступлении страховых случаев.

Развитие экономических реформ в современной России предполагает совершенствование одного из важнейших элементов системы рыночных отношений, каким является страхование. Сегодня во всех экономически развитых странах – это важнейший элемент культуры человека.

Посредством страхования общество в процессе своей хозяйственной деятельности реализует одну из главных потребностей – безопасность. Страхование – неотъемлемая часть жизни современного общества.

В условиях рыночной экономики особое значение в сфере страховой деятельности приобрело имущественное страхование, которое с первых лет своего существование стало одной из важнейших проблем государственной системы страхования в России.

Российский рынок страховых услуг на настоящий момент достаточно успешно развивается. При этом следует отметить, что российское страхование очень молодо, в связи с чем на его развитие оказывает воздействие ряд факторов объективного характера.

Одним из таких факторов является непонимание отдельными руководителями и специалистами предприятий и гражданами преимуществ страхования как экономически выгодного метода возмещения убытков, а также сущности страхования.

Имущественное страхование занимает первые позиции в структуре добровольного страхования в России.

Сбор премий российских страховщиков в первом полугодии 2015 года вырос по сравнению с аналогичным периодом 2014 года на 2,1% и составил 517,75 млрд рублей, согласно статистике Банка России.В частности, на добровольные виды страхования пришлось 76,9% сборов. Доля премий по страхованию имущества составила 35,9%, объем достиг 185,93 млрд рублей, сократившись на 9,6%. Выплаты достигли 101,37 млрд рублей, снизившись на 1,8%.

В июле 2012 года Россия стала полноправным членом ВТО, что в определенной мере отразилось и на развитии страхового рынка. Присоединение России к ВТО – это фактор, существенно влияющий на российский страховой рынок, и, через него – на всю российскую экономику Фактор вступления России в ВТО влияет на развитие страхования и на российскую экономику неоднозначно. Для того чтобы снять или уменьшить его возможное негативное влияние, необходимо разработать правила и нормативы государственного регулирования, разработать и принять меры, не противоречащие требованиям ВТО, но в то же время, обеспечивающие не только сохранение, но и развитие российского национального страхового рынка.

К числу проблем, требующих решения на макроуровне и направленных на снижение возможного негативного влияния фактора вступления РФ в ВТО на всю экономику России через ее страховой сектор, а также способствующих сохранению и развитию российского страхования, можно выделить сохранение квоты иностранного участия на российском страховом рынке и изменение метода ее расчета; введение ограничений на иностранное участие реализуемых в России стратегически важных видов страхования; осуществление государственного контроля за системой перестрахования рисков за рубеж, в первую очередь, контроля за соотношением активного и пассивного перестрахования.

В частности, в условиях вступления России в ВТО, иностранные страховщики, деятельность которых до сих пор придерживалась на российском рыке, получили возможность напрямую взаимодействовать с клиентами. Сейчас их интересы представляют дочерние компании со статусом отдельного юридического лица, которое действует по российским законам. Ранее законодательством была установлена квота для зарубежных страховщиков в совокупном уставном капитале в размере не более 25%, после вступления России в ВТО она увеличилась до 50%.

Что касается страховых фирм, в чью сферу деятельности входит страхование жизни и обязательные виды страхования, сейчас доля иностранного капитала в них может составлять 51%. До вступления России в ВТО ограничение было установлено в размере 49%. В дальнейшем предполагается отмена ограничений доли иностранного капитала.

Стоит отметить, что напрямую работать с клиентами зарубежные страховщики смогут только спустя 9 лет, когда им будет разрешено открывать свои филиалы. Плюс филиалов заключается в том, что головная компания должна будет отвечать по их обязательствам в полном размере (размере собственного УК), а по обязательствам дочерней компании – лишь в размере УК дочерней компании. Минус филиалов заключается в проблеме их регулирования, так как они находятся в подчинении надзорного органа страны, где расположена их материнская компания (вероятность проблем достаточно велика, если материнская компания расположена в офшоре). Именно поэтому так необходимо отдельное лицензирование и контроль финансовой устойчивости для филиалов.

Согласно рейтинговому агентству «Эксперт РА», по итогам 2014 года рост значимости страховой отрасли для экономики страны требует от страховых компаний намного более высокого уровня ответственности за свои действия и соответственно влечет за собой усложнение страхового бизнеса. В связи с вступлением России в ВТО, для страховщиков произошло ужесточение регулирования и значительное повышение внимания к себе со стороны власти и бизнеса. По данным специалистов страховой деятельности с новыми условиями справятся только компании, способные выстроить полноценный современный страховой бизнес в новых реалиях. Для этого лидерам рынка необходимо модернизироваться ускоренными темпами, иначе они выпадут из контекста развития страны.

На сегодняшний день, лидерство в этом сегменте рынка принадлежит страховым компаниям таким как: «СОГАЗ», «Росгосстрах», «ИНГО», «АльфаСтрахование», «ВТБ Страхование», «РЕСО-Гарантия», «ВСК» и др.

Крупнейший сегмент страхования имущества – это страхование недвижимости и имущества предприятий и физических лиц, а также страхование строительно-монтажных рисков и страхование имущества юридических лиц от огневых и иных рисков. Страховые взносы и выплаты по этим видам риска показаны в таблице 1.

Таблица 1

Лидеры страховых взносов и выплат за 1 полугодие 2015 года

|

Страхование имущества юридических лиц от огневых и иных рисков |

Страхование имущества физических лиц |

Страхование строительно-монтажных рисков |

|||||||

|

Компания/группа компаний |

Взносы (млн.руб) |

Выплаты (млн.руб) |

Компания/группа компаний |

Взносы (млн.руб) |

Выплаты (млн.руб) |

Компания/группа компаний |

Взносы (млн.руб) |

Выплаты (млн.руб) |

|

|

СОГАЗ |

16 236 |

3 634 |

РОСГОССТРАХ |

1 311 |

156 |

Страховая группа "СОГАЗ" |

306 |

99 |

|

|

РОСГОССТРАХ |

6 195 |

Н.д. |

Альфастрахование |

1 259 |

320 |

ЗАО "Страховая бизнес группа" |

258 |

26 |

|

|

Группа "ИНГО" |

3 041 |

757 |

ООО СК «ВТБ Страхование» |

1 218 |

185 |

Альфастрахование" |

258 |

9 |

|

|

Альфастрахование |

1 913 |

1 310 |

СПАО "РЕСО-Гарантия" |

830 |

35 |

СПАО "РЕСО-Гарантия" |

219 |

6 |

|

|

САО "ВСК" |

1 640 |

370 |

САО "ВСК" |

564 |

122 |

ООО "Британский страховой дом" |

217 |

32 |

|

|

ООО "СК "Согласие" |

1 256 |

188 |

ООО "ХОУМ КРЕДИТ СТРАХОВАНИЕ" |

476 |

171 |

АО САО "ГЕФЕСТ" |

199 |

6 |

|

|

ООО СК «ВТБ Страхование» |

1 232 |

285 |

Страховая группа "СОГАЗ" |

239 |

16 |

Группа "ИНГО" |

174 |

5 |

|

|

ЗАО "АИГ страховая компания" |

813 |

2 711 |

Группа "ИНГО" |

231 |

39 |

САО "ВСК" |

152 |

0 |

|

|

Страхова группа "Чулпан" |

803 |

4 095 |

Страховая группа МАКС |

215 |

152 |

ООО СК «ВТБ Страхование» |

134 |

Н.д |

|

|

СПАО "РЕСО-Гарантия" |

732 |

404 |

ООО "ЗЕТТА СТРАХОВАНИЕ" |

155 |

14 |

ОАО "НАСКО" |

92 |

7 |

|

Также крупным сегментом страхования имущества является страхование средств автотранспорта. В этом секторе рынка на первом месте стоит страхование транспорта населения.

Согласно исследованию крупнейшего рейтингового агентства Эксперт РА, наибольший вклад в рост взносов внесло страхование автокаско (+31 млрд. рублей), а также страхование от НС и страхование жизни (в сумме +44 млрд. рублей). Четвертое, пятое и седьмое места по величине прироста страховых взносов достались обязательным видам страхования.

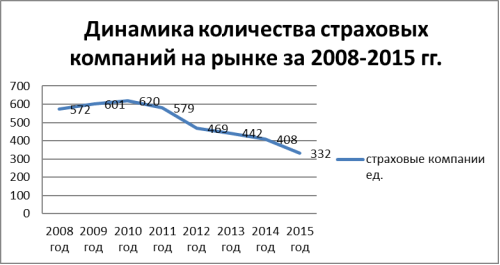

Также, в условиях конкуренции, наблюдается сокращение страховых компаний. Динамика изменения численности компаний представлена на рисунке 1.

В едином государственном реестре субъектов страхового дела на 31 декабря 2015 года зарегистрированы 334 страховые организации. На конец декабря 2014 г. на рынке действовало 408 компаний, т.е. общее количество страховщиков сократилось на 22,8% или 74 компании.

Рис. 1. Динамика количества страховых компаний на рынке

В 2015 году лицензий лишились чуть больше сотни страховых компаний. В результате в госреестре осталось около 340 игроков. Но и это ненадолго. По ожиданиям аналитического центра "Институт страхования" при Всероссийском союзе страховщиков (ВСС), число компаний продолжит сокращаться. Потенциал роста сегмента ОСАГО, который благодаря повышению тарифов тащил на себе рынок в 2015 году, был исчерпан уже в начале второго квартала. Снижение доходов населения и платежеспособного спроса привели к дальнейшему падению сектора добровольного автострахования (каско) и уменьшению продаж полисов страхования жизни.

Дорогой кредит и финансовые проблемы предприятий не позволило вырасти страхованию имущества компаний. Закрытие наиболее массовых туристических направлений ударило по сегментам туристического и авиационного страхования.

Снижение спроса на услуги страховщиков обострит проблему недостаточности средств, необходимых для обеспечения страховых резервов компаний. Как следствие, продолжится сокращение количества страховщиков. На этом фоне концентрация страхового рынка в руках крупнейших операторов, воспринимаемых клиентами как более надежных, будет становиться все более заметной. Кроме того, если будет принято решение об увеличении минимальных требований к капиталу страховщиков, рынок отреагирует большим количеством сданных лицензий и сделок по слиянию или продаже страховых активов. Повышение требований к аналитическому учету и отчетности также вызовет необходимость в значительных вложениях. Для самых мелких компаний это станет достаточным основанием для ухода с рынка.

По базовому прогнозу RAEX (Эксперт РА), в 2016 году номинальный объем российского страхового рынка вырастет не более, чем на 2-5%, что означает падение рынка без учета инфляции. Падение взносов по страхованию автокаско и страхованию имущества юридических лиц усилит риски демпинга. Замедление ОСАГО и страхования жизни приведет к росту убыточности и сокращению рентабельности собственных средств. При этом угроза оттока инвестиций из отрасли ослабит финансовую стабильность страхового рынка. По оценкам RAEX (Эксперт РА), в 2016 году будут преобладать негативные рейтинговые действия.

Таким образом, в настоящий момент имущественное страхование является весьма перспективным сектором страхового рынка, активно реагирующим на все происходящие в этой сфере изменения.

Литература:

- Богачев А.И., Полякова А.А. Современное состояние и перспективы развития сельскохозяйственного страхования в России / Коллективная монография/ Sustainaibleeconomicdevelopmentofregions. Monograph. – Vienna: “East West” Association for Advances Studies and Higher Education GmbH, 2014. -166p.

- Итоги страховых компаний// [Электронный ресурс] – Режим доступа: http://forinsurer.com/news/14/08/28/31379. Дата обращения: 28.03.2015

- Коваль А.П. Перспективы страхования в условиях вступления России в ВТО //Страхование в России 2013. №1. С.26-32

- Мигачева О.Н., Полякова А.А. Состояние и перспективы развития страхового рынка Российской Федерации // Сборник научных трудов I Международной заочной научно-практической конференции «Актуальные вопросы экономики и права» 10–12 июня 2014 года. Светлый Яр, 2014. С.88-91

- Официальный сайт «Рейтинговое агентство Эксперт РА» [Электронный ресурс] – Режим доступа: http://http://www.raexpert.ru/ Дата обращения:4.03.2015г.

- Официальный сайт «Рейтинговое агентство Эксперт РА» [Электронный ресурс] – Режим доступа: http:// http://www.raexpert.ru/. Дата обращения: 12.03.2015г.

- Полякова А.А. Современное состояние страхового рынка РФ.// Сборник научных трудов по материалам международной заочной научно-практической конференции «Актуальные научные вопросы и современные образовательные технологии» в 7 частях. Часть7. Тамбов: Изд-во ТРОО «Бизнес-Наука-Общество», 2013. С.102-103

- Полякова А.А., Жилякова Д.А. Организация экологического страхования: зарубежный опыт// Материалы международной научно-практической конференции «Актуальные достижения европейской науки». 17 июня 2013г. – 25 июня 2013г. Болгария. С. 69-72