Оценка стоимости любого объекта собственности – это упорядоченный целенаправленный процесс определения в денежном выражении стоимости объектов с учетом потенциального и реального дохода, приносимого им в определенный момент времени и в условиях конкретного рынка [2].

Актуальность данной темы заключается в том, что предприятия, как и товар, имеют возможность участвовать в процессе купли-продажи. И для более выгодной сделки требуется правильная его оценка одним из подходов: доходным, затратным и сравнительным.

В своей работе я буду использовать доходный подход, который включает в себя метод дисконтирования денежных потоков.

Оценка бизнеса с применением доходного подхода – это определение текущей стоимости будущих доходов, которые возникнут в результате функционирования бизнеса и (возможной) дальнейшей его продажи [2].

Доходный метод - метод, основанный на процедуре оценки стоимости, которая исходит из принципа непосредственной связи стоимости предприятия с текущей стоимостью его будущих доходов. Доходный подход применяется в случае, когда после продажи предприятие не планирую ликвидировать.

Данных подход включает в себя два метода: метод дисконтирования будущих денежных потоков и метод прямой капитализации прибыли.

Оценка бизнеса методом дисконтированных денежных потоков основана на предположении о том, что потенциальный покупатель не заплатит за данный бизнес сумму, большую чем текущая стоимость будущих доходов от этого бизнеса. Собственник, скорее всего, не продаст свой бизнес дешевле текущей стоимости прогнозируемых будущих доходов [1].

Длительность прогнозного периода в странах с развитой рыночной экономикой обычно составляет 5 – 10 лет, а в странах с переходной экономикой, в условиях нестабильности, допустимо сокращение прогнозного периода до 3 – 5 лет. Как правило, в качестве прогнозного берется период, продолжающийся до тех пор, пока темпы роста бизнеса не стабилизируются (предполагается, что в постпрогнозный период имеет место стабильный темп роста).

Расчет денежного потока для каждого прогнозного года может производиться двумя методами – косвенным и прямым. Косвенный метод анализирует движение денежных средств по направлениям деятельности оцениваемого бизнеса. Прямой метод основан на анализе движения денежных средств по статьям прихода и расхода, т.е. по бухгалтерским счетам.

Определение ставки дисконта (процентной ставки для пересчета будущих доходов в текущую стоимость) зависит от того, какой тип денежного потока используется в качестве базы. Для денежного потока для собственного капитала применяется ставка дисконта, равная требуемой собственником ставке отдачи на собственный капитал; для денежного потока для всего инвестированного капитала применяется ставка дисконта, равная сумме взвешенных ставок отдачи на собственный капитал и заемные средства, где в качестве весов выступают доли заемных и собственных средств в структуре капитала.

Расчет текущих стоимостей будущих денежных потоков и стоимости в постпрогнозный период производится суммированием текущих стоимостей доходов, которые приносит бизнес в прогнозный период и текущей стоимости бизнеса в постпрогнозный период.

Метод ДДП может быть использован для оценки любого действующего предприятия.

Рассчитаем денежный поток в ОАО «Звягинки» на период с 2016 по 2018 года. При этом будем увеличивать выручку от реализации на 30%, исходя из среднего увеличения выручки в период с 2013 по 2015 года. [3] Данные занесем в таблицу 1.

Таблица 1

Денежные поток в ОАО «Звягинки» в 2016-2018 годах.

|

Наименование показателя |

2013 |

2014 |

2015 |

2016 |

2017 |

2018 |

|

Факт |

Факт |

Факт |

Прогноз |

Прогноз |

Прогноз |

|

|

Выручка от реализации, тыс. руб. |

70306 |

82 511 |

118 128 |

153 566 |

199 636 |

259 527 |

|

Изменение, % |

117,36 |

143,17 |

130,00 |

130,00 |

130,00 |

|

|

Себестоимость реализации, тыс. руб. |

53199 |

67 098 |

76 262 |

99 141 |

128 883 |

167 548 |

|

Изменение, % |

126,13 |

113,66 |

130,00 |

130,00 |

130,00 |

|

|

Коммерческие расходы, тыс. руб. |

0 |

0 |

0 |

0 |

0 |

0 |

|

Прибыль (убыток) от реализации |

17107 |

15 413 |

41 866 |

54 426 |

70 754 |

91 980 |

|

Изменение, % |

90,10 |

271,63 |

130,00 |

130,00 |

130,00 |

|

|

Прочие доходы, тыс. руб. |

1781 |

2310 |

3701 |

3701 |

3701 |

3701 |

|

Прибыль (убыток) до налогообложения, тыс. руб. |

18888 |

17 723 |

45 567 |

58 127 |

74 455 |

95 681 |

|

Изменение, % |

93,83 |

257,11 |

127,56 |

128,09 |

128,51 |

|

|

Налоги (ЕСХН), тыс. руб. |

1166 |

874 |

2 266 |

3 488 |

4 467 |

5 741 |

|

Чистая прибыль(убыток) отчетного периода, тыс. руб. |

17722 |

16 849 |

43 301 |

54 639 |

69 987 |

89 940 |

|

Изменение, % |

95 |

257 |

126 |

128 |

129 |

|

|

Амортизационные отчисления, тыс. руб. |

47079 |

48073 |

48086 |

49047,7 |

50028,67 |

51029,25 |

|

Уменьшение (увеличение) собственного оборотного капитала, тыс. руб. |

4136 |

33519 |

36870,9 |

40558 |

44613,79 |

|

|

Увеличение (уменьшение) долгосрочной задолженности, тыс. руб. |

-1627 |

406 |

385,70 |

366,42 |

348,09 |

|

|

Денежный поток, тыс. руб. |

|

67 431 |

125 312 |

140 944 |

160 940 |

185 931 |

|

Ожидаемый темп роста % |

185,84 |

112,47 |

114,19 |

115,53 |

По данным таблицы можно сказать следующее. При увеличении выручки на 30% в прогнозируемый период выручка от реализации будет равна 153566 тыс. руб., 199636 тыс. руб. и 259527 тыс. руб. в 2016 – 2018 годах соответственно. При изменении выручки увеличим прямо пропорционально себестоимость, таким образом, в 2016 году она будет равна 99141 тыс. руб., в 2017 – 128883 тыс. руб., в 2018 – 167548 тыс. руб. Следовательно, прибыль от реализации так же увеличится на 30%. Если предположить, что прочие доходы останутся на прежнем уровне, то прибыль до налогообложения увеличится на 27,56%, 28,09% и 28,51% в 2016-2018 годах и составит 58127 тыс. руб., 74455 тыс. руб. и 95681 тыс. руб. соответственно. При вычитании налога получим чистую прибыль. В 2016 по прогнозным данным она увеличится на 26% и станет равна 54639 тыс. руб., в 2017 году – увеличится на 28% и станет равна 69987 тыс. руб., в 2018 году чистая прибыль будет равна 89940 тыс. руб., что на 29% больше, чем в 2017 году.

Рассчитаем денежный поток предприятия. Он складывается из чистой прибыли, амортизационных отчислений, уменьшения (увеличения) собственного оборотного капитала и увеличения (уменьшения) долгосрочной задолженности. На данном предприятии имеется тенденция увеличения собственного оборотного капитала в отчетном периоде, и исходя из этого мы предположили, что в 2016-2018 годах он так же будет увеличиваться, на 10%. Долгосрочная задолженность уменьшается в 2013-2015 годах, а, значит, можно предположить, что в 2016-2018 годах будет аналогичная ситуация, поэтому мы уменьшили ее на 5%. Таким образом, денежный поток предприятия в 2016 году составит 140944 тыс. руб., что на 12,47% больше, чем в 2015 году. В 2017 году он будет равен 160940 тыс. руб., что на 14,19% больше. В 2018 году ожидается увеличение денежного потока на 15,53%, он составит 185931 тыс. руб.

Для того чтобы рассчитать стоимость предприятия необходимо рассчитать ставку дисконтирования. Ставка дисконтирования — это процентная ставка, используемая для пересчёта будущих потоков доходов в единую величину текущей стоимости.

Так как на предприятии отсутствуют заемный средства, данная ставка будет рассчитываться по формуле:

Ставка дисконтирования = Стоимость собственного капитала,(1)

Стоимость собственного капитала представим как отношение выплаченных дивидендов к размеру уставного капитала. Следовательно, ставка дисконтирования будет равна:

Ставка дисконтирования = 4780 тыс. руб. /80306 тыс. руб. = 0,08. (2)

Ставка дисконтирования равна 8%.

Для расчета стоимости предприятия необходимо продисконтировать денежные потоки в прогнозном периоде.

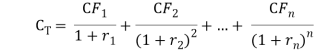

, (3)

, (3)

где, ![]() – приведенная к текущему периоду стоимость предприятия,

– приведенная к текущему периоду стоимость предприятия,

![]() – денежный поток за прогнозируемые года,

– денежный поток за прогнозируемые года,

![]() – ставка

– ставка

Таким образом, продисконтированная прогнозная стоимость предприятия равна:

![]() (4)

(4)

Так же мы должны рассчитать стоимость предприятия в постпрогнозный период по формуле Гордона:

![]() , (5)

, (5)

где,

CF – денежный поток за последний год прогнозного периода,

r – ставка дисконтирования,

g – предполагаемый темп роста.

Модель Гордона – используется для оценки стоимости собственного капитала и денежных потоков. Модель Гордона является вариацией модели дисконтирования денежных потоков.

Цель оценки модели Гордона - оценка доходности собственного капитала, оценка стоимости собственного капитала компании, оценка ставки дисконтирования.

Остаточная стоимость в ОАО «Звягинки» равна:

V = 185931 тыс. руб. / 0,08-0,02 = 3098850 тыс. руб. (6)

Приведем данную стоимость к настоящему времени.

V = 3098850 тыс. руб. /1,08 = 2869305,55 тыс. руб. (7)

Рассчитаем общую стоимость предприятия данным методом. Она будет складываться из приведенной к настоящему моменту времени стоимости предприятия в прогнозный и постпрогнозный периоды.

C = 416081,83 тыс. руб. + 2869305,55 тыс. руб. = 3285387,38 тыс. руб. (8)

Таким образом, ОАО «Звягинки» оценивается в 3285387,38 тыс. руб.

Литература:

- Есипов В.Е., Маховикова Г.А., Терехова В.В. Оценка бизнеса. – СПб.: Питер, 2013. – 464 с.

- Сидорин А.А. Модернизация механизмов финансового обеспечения устойчивого развития сельских территорий. – Вестник Орел ГАУ. - 2011. - №. – С.

- Отчетность о финансово-экономическом состоянии товаропроизводителей агропромышленного комплекса за 2013-2015 года.