В статье рассмотрены направления денежно-кредитной политики России за 2008–2015 гг., а также основные проблемы в данной области.

Ключевые слова: денежно-кредитная политика, структурно-функциональные проблемы

Keywords: monetary policy, structural-functional problems

Актуальность темы исследования обусловлена рядом объективных причин, характерных для мировой и национальных экономик в XXI в. В связи с последними экономическими и политическими событиями в мировой экономике нарастает финансовая нестабильность и она приобретает глобальный характер. Процесс глобализации в современных условиях сопровождается дерегулированием экономики и социальной сферы, усилением спекулятивного характера движения капитала, резким развитием информационных, а также финансовых технологий. Дальнейшее ее развитие требует более эффективной организации финансового рынка. На финансовую сферу оказывают влияние структура денежно-кредитной системы и институты, реализующие национальную денежно-кредитную политику. Поэтому исследование вопросов совершенствования денежно-кредитной политики государства в условиях глобализации остается актуальным [1].

Денежно-кредитная политика — комплекс мероприятий в области денежного обращения и кредита, направленных на регулирование экономического роста, сдерживание инфляции, обеспечение занятости и выравнивание платежного баланса. Основными целями денежно-кредитной политики являются: стабильные темпы роста совокупного объема национального производства, обеспечение полной занятости населения, стабильный уровень цен, равновесие платежного баланса. Осуществляется денежно-кредитная политика через Центральный банк, которому присущи функции проводника.

Перед тем как исследовать денежно-кредитную политику России изучим структурно-институциональные проблемы финансовой системы государства.

1) Рынок ценных бумаг. На начальном этапе развития фондового рынка в России рынок ценных бумаг характеризовался высоким уровнем фрагментации (выражавшемся, в частности, в появлении большого количества бирж). Впоследствии происходили естественные процессы концентрации, которые привели к выходу на первый план двух торговых площадок (ММВБ и РТС). Количество доступных инструментов на фондовом рынке изначально было ограничено. Его развитие началось с рынка государственных ценных бумаг, затем в 1997 г. достигли пика торги на рынке акций. Однако кризис 1998 г. нанес сокрушительный удар по фондовому рынку России. Восстановление рынка ценных бумаг произошло в начале 2000-х гг. под воздействием улучшения внешнеэкономической конъюнктуры (прежде всего роста цен на нефть и благоприятных условий на мировых финансовых рынках), а также увеличения активности на национальном фондовом рынке. За период с 2000 по 2007 г. капитализация всех компаний, прошедших листинг на российском фондовом рынке, выросла с 15 до 115,6 % ВВП, а объем торгов акциями — с 7,8 до 58 % ВВП. Капитализация рынка акций в 2008 г. упала до 23 % ВВП, а объем торгов — до 33,9 % ВВП. Россия пошла по пути мировой практики, передав Центральному банку функции Федеральной службы по финансовым рынкам (с 1 сентября 2013 г.) и фактически создав мегарегулятор на его основе. Несмотря на эти институциональные изменения, в целом следующие общемировым тенденциям, проблемы развития российского фондового рынка они не решили. Таким образом, рынок ценных бумаг в России по-прежнему характеризуется низким уровнем развития и до последнего времени существенно зависел от участия иностранного капитала.

2) Банковский сектор. В период благоприятной внешнеэкономической конъюнктуры и устойчивого экономического роста 2000–2007 гг. банковская система России активно развивалась, как и рынок ценных бумаг. Кризис 2008–2009 гг. ею был пройден относительно благополучно благодаря активной государственной поддержке, в том числе направленной на наращивание капитала. В первую очередь необходимо отметить относительно низкий уровень капитала в банковской системе России. Некоторое улучшение положения в кризисный период 2008–2009 гг. сменилось снижением показателей отношения капитала к ВВП (который на нfчало 2015 г. не достигал еще уровня начала 2010 г.) и отношения капитала к активам (который устойчиво снижался с начала 2011 г.).

Еще одной проблемой банковской системы является проблема отсутствия долгосрочных пассивов. Свыше 99 % средств нефинансовых организаций размещено на вкладах до востребования и сроком менее 1 года. Структура вкладов физических лиц по срокам постепенно улучшалась до осени 2014 г. На ноябрь 2014 г. 42,9 % вкладов физических лиц было размещено на срок свыше 1 года. Однако следует иметь в виду, что срок большинства этих вкладов незначительно превышал 1 год (многие банки по более высоким процентным ставкам предлагали вклады со сроками на несколько дней более 1 года). О проблеме «длинных пассивов» свидетельствует тот факт, что на протяжении 2014 г. доля вкладов населения, размещенных на срок свыше 3 лет, была устойчиво низкой (2,4–3 %). Ситуация резко ухудшилась в декабре 2014 г. после обесценения рубля и потери доверия вкладчиков к банковской системе.

В кризисные периоды (2008–2009, 2014– 2015 гг.) с особой остротой встала проблема «плохих кредитов». Отчасти она является следствием общего ухудшения макроэкономической ситуации, отчасти — избыточно динамичного развития отдельных направлений банковского кредитования (как это было, например, в случае с потребительским кредитованием в период до 2014 г.). Удельный вес просроченной задолженности в общей сумме кредитов, депозитов и прочих размещенных средств банковского сектора вырос с 3,5 % на 1 января 2014 г. до 5,2 % на 1 сентября 2015 г. [4].

Таким образом, в 2014–2015 гг. банковская система России вновь приблизилась к кризисному состоянию. Наиболее острая ситуация, связанная с резким обесценением рубля, была преодолена в декабре 2014 г. — январе 2015 г. за счет масштабной финансовой помощи со стороны Центрального банка и Правительства. Однако продолжают накапливаться проблемы, связанные с внешними шоками и негативной динамикой макроэкономических показателей в 2015 г.

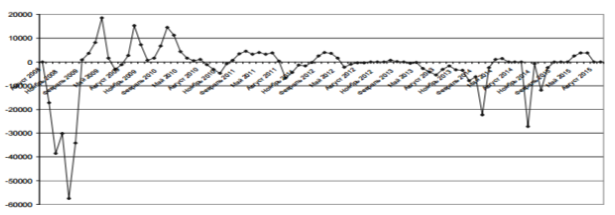

В период до 2008 г. воздействие структурно-институциональных проблем на финансовых рынках и в банковской системе нивелировалось позитивной динамикой показателей их функционирования, достигавшейся в значительной степени за счет привлечения внешнего финансирования. Однако уже в 2008–2009 гг. денежно-кредитная политика России столкнулась с новыми вызовами, когда перед ней встала задача поддержать финансовую стабильность, составной частью которой было обеспечение стабильности валютного курса. Ее реализация привела к двойственной денежно-кредитной политике, направленной, с одной стороны, на предоставление ликвидности банковской системе, а с другой — на проведение валютных интервенций для обеспечения плавной динамики валютного курса. В период 2010–2014 гг. Центральный банк проводил политику, направленную на постепенный отказ от регулирования валютного курса и переход к свободному плаванию рубля как составной части движения к режиму инфляционного таргетирования — выражалась в расширении операционного ориентира валютного курса и постепенном сокращении объемов проводимых валютных интервенций (рис. 1).

Рис. 1. Чистая покупка долларов США Банком России в 2008–2015 гг., млн. долл.

При этом вмешательство в динамику валютного курса во время внешних шоков 2010– 2013 гг. было ограниченным. Тем самым, как нам представляется, Центральный банк давал возможность курсу рубля снижаться за счет действия внешних факторов для поддержания конкурентоспособности экономики. Вместе с тем формировалась система мер по обеспечению ликвидности коммерческих банков, которая была запущена в действие еще во время глобального экономического и финансового кризиса 2008–2009 гг. Центральная роль в ней отводилась операциям РЕПО.

Следующим важным шагом Центрального банка на пути перехода к режиму инфляционного таргетирования было выстраивание системы инструментов процентной политики, играющей центральную роль в рамках данного режима. В сентябре 2013 г. Банк России осуществил изменения в инструментах процентной политики, во-первых, установив значение ключевой ставки процента (по операциям абсорбирования и предоставления ликвидности на срок 1 неделя), во-вторых, выстроив коридор ставок процента, привязанных к ключевой ставке [3].

Однако намеченный Центральным банком переход к режиму инфляционного таргетирования в 2015 г. происходил, с одной стороны, в условиях значительных внешних шоков, а с другой — сохранявшихся и отчасти усилившихся структурно-институциональных проблем в экономике и финансовой системе России. Набор внешних шоков в 2014 г., связанных с отменой политики количественного смягчения в США, политической нестабильностью на Украине и присоединением Крыма к России, введением экономических санкций в отношении России со стороны развитых стран, падением цен на нефть в мировой экономике, привел к оттоку капитала из России, резкому сокращению притока капитала, падению экспорта и давлению на валютный курс в сторону его снижения.

Центральный банк путем проведения значительных валютных интервенций в отдельные периоды (особенно в марте и октябре 2014 г., рисунок 1) пытался сдержать обесценение рубля. Однако в ноябре 2014 г. он отказался от использования ориентиров по динамике валютного курса, что резко повысило неопределенность в экономике, создало панику на валютном рынке (в том числе выразившуюся в резком увеличении чистой покупки наличной иностранной валюты населением и привело к обвальному падению обменного курса рубля в середине декабря 2014 г.

Как и следовало ожидать, падение курса создало серьезную угрозу финансовой стабильности, вызвав, в частности, «набег» населения на отдельные банки. Следует отметить, что Центральному банку с помощью ряда мер удалось сохранить устойчивость банковской системы. Вместе с тем обесценение рубля наряду с действием других факторов вызвало увеличение темпа инфляции.

В итоге, необходимо отметить, что переход к режиму инфляционного таргетирования в условиях несформировавшихся трансмиссионных механизмов денежно-кредитной политики, что вызвано структурно-институциональными особенностями российской финансовой системы, и действия внешних шоков, при которых динамика валютного курса выступает важным передаточным механизмом, не может привести к повышению эффективности денежно-кредитной политики. Для выхода российской экономики из кризисной ситуации важно перейти к денежно-кредитной политике, направленной на решение текущих задач, в том числе на поддержание стабильности финансовой системы.

Литература:

- Гринин Л. Е. Глобальный кризис в ретроспективе. М., 2012.

- Артемов Н. М., Арзуманова Л. Л. Денежно-кредитная политика как составная часть финансовой политики. М., 2014.

- Официальный сайт Федеральной Службы Государственной Статистики [Электронный ресурс]. URL: http: //www.gks.ru.

- Криничанский К. В. Состояние и проблемы развития финансового рынка в России // Журнал экономической теории. 2013. № 3.

- Доклад о денежно-кредитной политике. 2013. Октябрь. № 4. М.: Центральный банк Российской Федерации, 2013.