В данной статье проанализированы некоторые изменения в российском законодательстве, регулирующем факторинговую деятельность. В частности, исследованы возможные перспективы рынка в результате присоединения России к международной Конвенции УНИДРУА и последовавших нововведений в валютном регулировании экономики страны. Кроме того, оценены последствия давней отмены лицензирования факторинговой деятельности, а также внесено и аргументировано предложение по снижению роли государства в регулировании факторинга в России и передачи полномочий негосударственным профессиональным объединениям.

Ключевые слова: факторинг, конвенция, лицензирование, законодательство

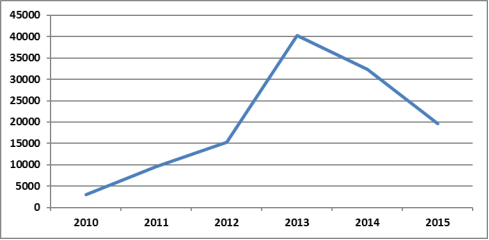

Роль международного факторинга на протяжении всей истории российского факторинга была незначительна. Нынешняя политическая ситуация в мире, в частности санкции в отношение экспорта российской продукции в связи с присоединением Крыма вынуждают Россию переориентировать свою экономику, переходить на внутренний, импортный рынок, развивать отечественное производство, что, естественно, негативно сказывается на показателях оборота международного факторинга в нашей стране (рис. 1). По результатам 2015 года доля международного факторинга в общем обороте составила всего 1,1 % (в 2014 г. — 1,6 %) [4].

Рис. 1. Динамика рынка международного факторинга, 2010–2015 гг.[1]

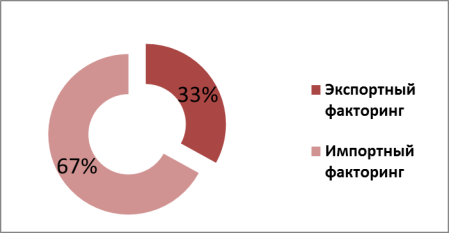

Говоря о международном факторинге в России более детально, стоит отметить, что для РФ наиболее ценным является экспортный факторинг, так как существуют большие объемы экспорта (газ, нефть) в Европейские страны, КНР. Кроме того опыт Венгрии, Чехии, Словакии показал, что вводить факторинг легче с внешнеторговой области: от прямого экспортного факторинга к взаимному и импортному факторингу.

Экспортный факторинг разрешает реализовывать экспортную торговлю на соглашениях открытого кредита, совершать инкассирование через международные сети факторинговых организаций. Использование экспортного факторинга является предпосылкой увеличения оборотного капитала для финансирования экспорта, делает возможным сократить большое количество расходов: не расходуются средства на услуги агентств по кредитам, снижаются затраты на заработную плату, сокращаются сроки кредитования, сокращаются управленческие расходы. Экспортный факторинг обеспечивает новые источники финансирования, когда кредитования по банковскому овердрафту заканчивается. Кроме того, российские фирмы обретают возможность работать с клиентами за границей на условиях открытого счёта. Они могут предложить условия торговли, близкие тем, которые клиент хочет иметь от отечественных поставщиков, то есть у клиента не будет недоразумений при работе с переводными векселями.

Однако, к сожалению, доля экспортных факторинговых услуг в общем объеме международного факторинга в России по итогам 2015 г. значительно ниже доли импортных факторинговых услуг (рис. 2)

Рис. 2. Доля видов международного факторинга, 2015 г. (%)[2]

В 2015 года на рынке экспортного факторинга, произошло важное событие, которое должно положительно повлиять на динамику оборота международного факторинга в России в ближайшие годы. Речь идет о принятии Федерального закона от 29.06.2015 N 181-ФЗ «О внесении изменений в Федеральный закон «О валютном регулировании и валютном контроле», а также о внесении поправок в статью 15.25 Кодекса Российской Федерации об административных правонарушениях».

До принятия данного закона на рынке существовали валютные ограничения, существенно тормозящие развитие данного вида факторинга.

Так, в соответствии со статьей 9 Федерального закона от 10.12.2003 N 173-ФЗ «О валютном регулировании и валютном контроле» «валютные операции между резидентами запрещены», за исключением некоторых видов операций, определенных законом. Факторинг в перечень разрешенных валютных операций не входил.

Кроме того, в соответствии с п. 1 ст. 19 данного закона «при осуществлении внешнеторговой деятельности резиденты обязаны в сроки, предусмотренные внешнеторговыми договорами (контрактами), обеспечить получение от нерезидентов на свои банковские счета в уполномоченных банках иностранной валюты или валюты Российской Федерации, причитающейся в соответствии с условиями указанных договоров (контрактов) за переданные нерезидентам товары, выполненные для них работы, оказанные им услуги, переданные им информацию и результаты интеллектуальной деятельности, в том числе исключительные права на них» [2]. Другими словами, экспортер обязан обеспечить репатриацию валютной выручки от экспорта в РФ. Однако, на деле при взаимодействии с российским фактором экспортер не мог формально соблюсти данные требования, поскольку в этом случае денежные средства были получены от резидента (фактора) в рамках договора факторинга и не засчитывались такому резиденту-экспортеру в качестве валютной выручки от экспорта.

Таким образом, экономическое взаимодействие российской факторинговой компании с резидентом в рамках экспортного факторинга становилось незаконным. И российский экспортер был вынужден заключать договор факторингового обслуживания с зарубежным фактором. В этом случае выручка фактически поступала от нерезидента, что соответствовало требованиям валютного законодательства РФ. Однако, в такой ситуации получалось, что права российских факторов фактически были ущемлены, иностранные факторы имели неоправданные конкурентные преимущества, своего рода естественную монополию на предоставление финансирования в рамках факторинга российским экспортерам.

ФЗ № 181 внес принципиальные поправки в законодательное обеспечение экспортного факторинга в РФ. В частности в соответствии со ст. 1 данного закона факторинговые операции были внесены в список разрешенных валютных операций, осуществляемых между резидентами [3].

Более того, закон признал обязанности резидента по репатриации экспортной выручки, исполненной в случае, если он обеспечил получение иностранной валюты и/или валюты Российской Федерации на свои банковские счета в уполномоченных банках от финансового агента (фактора), являющегося резидентом.

От принятия данных поправок больше всего выиграли экспортеры, так как они получили доступ к более дешевому экспортному и предэкспортному финансированию своей деятельности. Это, в скором времени даст возможность повысить эффективность и прибыльность экспортных операций за счет ускорения показателей оборачиваемость активов, что, безусловно, благоприятно скажется на динамике всего рынка международного факторинга в России.

Внесение изменений в федеральный закон «О валютном регулировании и валютном контроле» стало следствием принятия федерального закона от 05.05.2014 № 86-ФЗ «О присоединении Российской Федерации к Конвенции УНИДРУА по международным факторинговым операциям».

Конвенция регулирует отношения, возникающие при использовании договоров факторинга и при уступке права требования, в соответствии с которыми поставщик может или должен уступить фактору денежные требования, вытекающие из договоров купли-продажи товаров между поставщиком и его клиентами (дебиторами), которые должны быть уведомлены об уступке права требования, за исключением тех случаев, когда товары приобретаются ими для личного, семейного или домашнего использования [4].

Помимо изменений в ФЗ № 173, а также поправок в статье 15.25 Кодекса Российской Федерации об административных правонарушениях»Конвенция УНИДРУА обеспечила следующие законодательные преимущества для российских факторов:

- Финансирование по договору факторинга возможно стало выплачивать в валюте контракта. Данное условие, безусловно, не должно противоречить законодательству РФ о валютном контроле, в частности, Федерального закона от 10 декабря 2003 г. № 173-ФЗ «О валютном регулировании и валютном контроле» [2].

- Платеж третьего лица (не покупателя за поставленный товар, а платеж фактора поставщику под уступку денежных требований к покупателю) стал основанием для закрытия паспорта сделки. До последнего времени данный вопрос оставался нерешенным.

Кроме того, говоря об изменениях в законодательном обеспечении российского факторинга, стоит обратить внимание на отмену обязательного лицензирования профессиональной факторинговой деятельности в России. Данное изменение произошло еще в 2009 году, однако споры о правильности принятия данного решения государством идут до сих пор.

С одной стороны, отсутствие лицензирования означает ослабление контроля со стороны регуляторов за факторинговой деятельностью. Это привлекает на рынок недобросовестных игроков, мошенников. Факторы-однодневки в такой ситуации имеют возможность в сжатые сроки сформировать компанию. Их деятельность в конечном итоге негативно сказывается на положении малых и средних предприятий, которые не могут претендовать на классические банковские продукты, поэтому вынуждены будут обратиться за факторинговым обслуживанием. Но, с другой стороны, это благоприятно сказывается на рынке факторинга. Отсутствие лицензирования открывает доступ на рынок новых игроков. Предложение, а соответственно, и конкуренция на рынке растет, цены на факторинговые услуги снижаются, и рынок развивается.

В заключение исследования хотелось бы отметить, что, несмотря на важность законодательного обеспечения факторинговой деятельности, зарубежная практика и статистика показывает, что факторинг развивается более быстрыми и качественными темпами в тех странах, где государственный контроль над ним сведен к минимуму. Таким образом, на наш взгляд, государству следует постепенно частично делегировать свои полномочия по регулированию факторингового рынка негосударственным профессиональным объединениям, например, таким как Ассоциация факторинговых компаний России (АФК).

Литература:

- Конвенция УНИДРУА о международном факторинге (Оттава, 28.05.1988)

- Федеральный закон от 10.12.2003 N 173-ФЗ «О валютном регулировании и валютном контроле», п. 1 ст. 19

- Федерального закона от 29.06.2015 N 181-ФЗ «О внесении изменений в Федеральный закон «О валютном регулировании и валютном контроле»,

- http://asfact.ru/wp-content/uploads/2016/02/AFC-Y2015_open.pdf — Информационный обзор АФК рынка факторинга в России по итогам 2014 г., 2015 г.

[1] Составлено автором на основе данных из ежегодного информационного обзора АФК о рынке факторинга в России: http://asfact.ru/wp-content/uploads/2016/02/AFC-Y2015_open.pdf

[2] Составлено автором на основе данных из ежегодного информационного обзора АФК о рынке факторинга в России: http://asfact.ru/wp-content/uploads/2016/02/AFC-Y2015_open.pdf