Рассмотрена роль малого бизнеса в масштабах страны. Осуществлен анализ динамики малого бизнеса за предшествующие годы, а также анализ существующей налоговой политики относительно предприятий малого бизнеса, при этом акцент сделан на необходимость реформирования системы, поскольку малый бизнес — основа процветания экономики.

Ключевые слова: малый бизнес, налоговая политика, упрощенная система налогообложения, патентная система налогообложения, торговый сбор

Организация и развитие предприятий малого бизнеса имеют существенное влияние на национальную экономику. Именно они являются драйверами роста во многих зарубежных странах, создавая преобладающую часть валового национального продукта и стимулируя научно-технический прогресс. Его значимость определяется следующими факторами:

‒ способностью обеспечивать оперативное создание рабочих мест и самозанятость населения;

‒ влиянием на увеличение доходной части бюджетов всех уровней;

‒ формированием конкурентной среды, насыщением рынков товарами и услугами;

‒ оперативным и эффективным решением проблемы реструктуризации экономики без крупных вложений на старте;

‒ ускорением инновационных процессов ввиду более гибкой и адаптивной формы хозяйствования, чем на крупных предприятиях;

‒ формированием преобладающей доли рынка интеллектуальных услуг и креативного сектора экономики;

‒ развитием бизнеса в сфере культуры, искусства, социального предпринимательства и др. [3]

Малое предпринимательство играет важную роль в экономике РФ, о чем свидетельствует доля малого и среднего предпринимательства в занятости населения, которая на 1 января 2015г. составляла 25 % от общего числа занятых в экономике и в объеме валового внутреннего продукта — 20 %. К сожалению, в РФ доля малого бизнеса намного ниже аналогичного показателя развитых стран, к примеру в США он составляет 50 %, в Китае — 60 %.

Рассмотрим состояние малого предпринимательства в РФ по итогам2010–2014г.г.

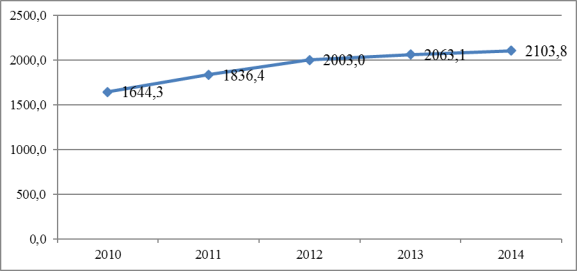

В соответствии с Рисунком 1 число малых предприятий в течение 5 лет неуклонно росло, так с 2010 по 2014гг. прирост составил 27,9 % связано это с политикой государства, направленной на поддержку малого бизнеса, в 2012г. Правительство РФ поставило перед собой задачу — добиться к 2020г. обеспечения малым бизнесом половины рабочих мест страны. [2] Сегодня повышенный интерес к данному сектору экономики объясняется также тем, что что в настоящей макроэкономической ситуации государство всё больше уделяет внимания диверсификации и модернизации экономики в следствие снижения нефтегазовых доходов и введенных санкций.

Рис. 1. Количество малых предприятий (на конец года), тыс., 2010–2014гг. [4]

В связи с этим налоговое законодательство в РФ постоянно реформируется, а основным направлением налоговой политики на 2016г. и плановый период 2017–2018гг. традиционно остается поддержка малого предпринимательства.

Для наглядности рассмотрим текущую ситуацию в области налогообложения малого бизнеса.

Таблица 1

Меры налоговой политики в 2016г.

|

Стимулирующие |

Тормозящие |

|

Упрощение налогового администрирования |

Введение торгового сбора |

|

Пониженные налоговые ставки |

Налог на недвижимое имущество |

|

Введение моратория на проверки |

Увеличение взносов в Пенсионный фонд и Фонд обязательного медицинского страхования |

|

Индивидуальное определение размеров штрафов для малого бизнеса |

Рассмотрим данные меры более подробно:

1) упрощение налогового администрирования — это внедренная система обязательной электронной отчетности, с одной стороны данная мера позволяет более оперативно и эффективно планировать налогообложение бизнеса, но с другой стороны данная новация привела к усилению контроля над операциями, причем в случае нарушения предпринимателем процедур возможны жесткие санкции вплоть до блокировки счета;

2) пониженные налоговые ставки — согласно НК РФ по УСН ставка по «доходам» для отдельных категорий налогоплательщиков может быть снижена с 6 % до 1 %, а по ЕНВД для городов федерального значения с 15 до 7,5 %. Также до 2020г. для ряда вновь зарегистрированных индивидуальных предпринимателей (занимающихся научной, социальной или производственной деятельностью) действуют налоговые каникулы, предполагающие нулевую ставку обложения по упрощенной и патентной системам налогообложения, данная мера безусловно является стимулирующим фактором развития поскольку часть прибыли, полагающаяся государству может быть использована в развитии и расширении бизнеса;

3) существование моратория на плановые проверки в течение 2016–2018гг., с другой стороны льготное налогообложение предполагает новый порядок привлечения к уголовной ответственности за преступления в области налогообложения, теперь уголовное дело можно инициировать на основании только заявления в правоохранительные органы, также необходимо отметить, что несмотря на существующий мораторий внеплановые проверки могут проводиться в любое время;

4) пониженные размеры штрафов для предприятий малого бизнеса в соответствии с реальными условиями ведения бизнеса, чем установленные в НК РФ — положительное изменение, сопряженное, по моему мнению, с появлением новых схем уклонения;

5) в 2016г. торговый сбор установлен в городах федерального значения Москва, Санкт-Петербург и Севастополь с объектов ведения торговли. Однако наибольшей критике подвергся порядок определения размера сбора, при котором ведение торговли на малых площадях становится невыгодным, так, например, за торговлю на площади 40 кв. м. в ЦАО следует заплатить 60 000 рублей в квартал, а при ведении торговли на площади втрое больше всего 63 500 рублей. Такая ситуация приводит к переходу малых предприятий на патентную систему или закрывать бизнес;

6) уплата налога на недвижимое имущество организаций при общей системе налогообложения по кадастровой стоимости, которая в некоторых случаях в разы превышает рыночную, данное изменение было принято 2 года назад, тем не менее «Опора России» добивается принятие законопроекта, направленного на вывод из-под налогообложения небольшие предприятия площадью до 500 м2 для которых этот налог является неподъемным;

7) Министерство труда и социальной защиты в марте 2016г. предложило увеличить страховые взносы на пенсионное страхование с ИП и установить фиксированное значение вне зависимости от годового дохода, а страховые взносы в ФФОМС уравнять со взносами за неработающих граждан, по оценке Министерства данная мера может дополнительно собрать 14 млрд рублей, однако по моему мнению, данная мера может только подтолкнуть индивидуальных предпринимателей уйти в тень или прекратить деятельность, в качестве примера можно привести 2013 г., когда из-за повышения социальных взносов многие ИП ликвидировали свои предприятия.

Таблица 2

Рейтинг стран по легкости ведения бизнеса [5]

|

Страна |

2012 г. |

2013 г. |

2014 г. |

2015 г. |

2016 г. |

|||

|

Сингапур |

1 |

|||||||

|

Новая Зеландия |

3 |

2 |

||||||

|

Дания |

6 |

5 |

3 |

|||||

|

Корея |

9 |

6 |

5 |

4 |

||||

|

Гонконг |

2 |

5 |

||||||

|

Российская Федерация |

118 |

111 |

64 |

54 |

51 |

|||

Таким образом, несмотря на улучшение условий ведения бизнеса, Россия занимает достаточно низкую позицию, по моему мнению, для развития бизнеса необходима более продуманная система льгот, например прогрессирующая, которая не предусмотрена Налоговым кодексом РФ. Поскольку сложившаяся система не смотря на значительные преимущества имеет существенные недостатки, не учитываются особенности ведения бизнеса в стране, так преобладающую долю занимает розничная и оптовая торговля, но все льготы устроены таким образом, чтобы стимулировать социальную, наукоемкую и производственную сферу, всё это может привести к тому, что всё больше оптовых и розничных продавцов будет уходить в тень, а налоговые поступления только сократятся, по моему мнению, следует реформировать структуру малого бизнеса не только через систему налогообложения, но и в целом всю инфраструктуру малого предпринимательства, включающей широкомасштабную государственную поддержку как в области подготовки будущих предпринимателей, так и в области финансирования.

Литература:

- Налоговый кодекс (НК РФ)

- Гафурова, Г. Н. Налогообложение субъектов малого бизнеса в России / Г. Н. Гафурова // Бухгалтерский учет в издательстве и полиграфии. — 2014. — № 1

- Кибанова О. С., Ушакевич М. С. Некоторые особенности кредитования малых предприятий. — Международная заочная научно-практическая конференция студентов, аспирантов и молодых ученых «Молодые ученые о современном финансовом рынке РФ».-2011

- Малое и среднее предпринимательство в России. 2015: Стат.сб./ Росстат. — M., 2015. — 96 с.

- http://russian.doingbusiness.org/ — Сайт Группы Всемирного банка, 2016 год.

- http://vedomosti.ru — Периодическое издание, ежедневная деловая газета «Ведомости»

- http://rbc.ru — Периодическое издание