В докладе осуществляется обзор состояния теории понятий ликвидность и платежеспособность, а также дается разграничивающая иерархия и трактовка таких понятий, как: ликвидность банковского сектора, ликвидность банка, ликвидность баланса, платежеспособность баланса.

Ключевые слова: ликвидность банковского сектора, ликвидность банка, ликвидность баланса, платежеспособность баланса

Раскрытие понятия ликвидности банка предполагает собой выяснение двух взаимосвязанных вопросов, а именно: что такое ликвидность банка и какова ее современная трактовка в условиях слабо изученности этой проблемы и второй — какие факторы, влияют на текущее состояние ликвидности банка и имеет ли это отношение к разнообразности видов банковской ликвидности.Для реализации цели, поставленной в статье, будет рассмотрена только первая проблема.

Российские экономисты, не раз публиковали различные определения понятия «ликвидность». В частности О. И. Лаврушин определяет ликвидность как способность банка своевременно и без потерь выполнить свои обязательства перед вкладчиками, кредиторами и другими клиентами. Другими словами, ликвидность представляет собой обобщенную качественную характеристику деятельности банка, отображающую его надежность. Резюмируя вышеизложенное, следует сделать вывод, что можно рассматривать ликвидность как способность банка своевременно и в полном объеме, а также без потерь выполнить свои обязательства перед своими клиентами [4, с. 263].

Рассмотрим и другие современные подходы авторов к раскрытию сущности банковской ликвидности, а также на основании таблицы 1 проведем сравнительный анализ для достижения цели реферата.

Категориальный анализ показывает, что в большинстве существующих на данный момент определениях ликвидности прослеживаются общие черты. Например, в каждом существующем определение присутствует косвенное или прямое упоминание о денежных средствах. Исходя из этого, понятие ликвидности можно связать с понятием денег. Следующим фактором, обобщающим понятия и трактовку термина ликвидность, является указание на временные характеристики. Другими словами, понятие ликвидности можно связывать с понятием (фактором) времени. Если объединить вышеизложенные факторы, которые авторы связывают с понятием ликвидности, то можно ее представить, как возможность своевременно реализовать стоимость.

Таблица 1

Сравнительный анализ понятий ликвидности

|

Автор |

Определение |

|

Г. Н. Белоглазова Л. П. Кроливецкая |

«Индикатор здоровья банка, что и возникновения проблем с ликвидностью является первым симптомом нарушения «здоровья» банка» [2, с. 551] |

|

Дж. Синки |

«Ликвидность необходима банкам главным образом для того, чтобы быть готовыми к изъятию депозитов и удовлетворять спрос на кредиты. Неожиданные изменения потоков создают для банков проблемы ликвидности». [7, с. 644] |

|

П. С. Роуз |

Ликвидность — способность банка привлекать деньги на денежном рынке или центральном банке по разумной цене. [6, с. 323] |

|

Е. Б. Стародубцева |

Ликвидность банка — это возможность исполнения актива в качестве средства платежа или быстрого и с минимальными потерями превращения финансовых актов в денежные средства. [8, с. 230] |

|

Э. Рид |

Банк считается ликвидным, если суммы его наличных средств и других ликвидных активов, а также возможности быстро мобилизовать средства из иных источников достаточны для своевременного погашения долговых и финансовых обязательств. Кроме того, банк должен иметь достаточный ликвидный резерв для удовлетворения практически любых непредвиденных финансовых нужд. [5] |

|

Базельский комитет по банковскому надзору |

Ликвидность — способность финансировать увеличение активов и выполнять обязательства, когда настает время их выполнения. |

|

Банки.Ру |

Ликвидность — способность актива быть проданным быстро с минимальными денежными потерями, связанными со скоростью реализации. Ликвидность банка — способность кредитной организации выполнить взятые на себя финансовые обязательства в полном объеме и в срок. [11] |

|

В. Е. Черкасов |

Способность банка выполнять в срок свои обязательства, причем не только по возрасту вложенных средств с выплатой соответствующего вознаграждения в виде процента, но и по выдаче кредитов. [9] |

|

А. М. Мороз, М. И. Савлук, М. Ф. Пуховкина |

Ликвидность включает способность банка выполнять не только долговые и внебалансовые обязательства, но и обеспечивать денежными средствами своих клиентов. [13] |

|

Л. В. Кузнецова |

Ликвидность — способность банка без существенных затрат мобилизовать средства в денежной форме с целью создания условий для своевременного и полного выполнения текущих обязательств, требований вкладчиков и обеспечения спроса заемщиков сейчас и на перспективу. [13] |

|

О. И. Лаврушин |

Ликвидность банка — это способность банка обеспечить своевременное выполнение своих обязательств, которая определяется сбалансированностью активов и пассивов баланса банка, степенью соответствия сроков размешенных активов и привлеченных банком пассивов. [4, с. 261] |

Каждый банк сталкивается с проблемой ликвидности. Многие выделяют, что минимальное столкновение с проблемой ликвидностью банка происходит в двух случаях. Первый, банк выступает в качестве технического исполнителя роли на денежном рынке, осуществляя платежи участников рынка. Роль банка заключается в простом посредничестве между участниками рынка, и задача обеспечения ликвидности сводится к постоянному наличию объема реальных денег для осуществления платежей. Второй, банк выступает в качестве самостоятельного субъекта финансово-кредитной сферы, который получает прибыль или убыток от своей деятельности. В этой роли банк будет сталкиваться с ликвидностью уже своего собственного товара, т. е. банковских услуг. В случае банка, как самостоятельного участника денежно-кредитных отношений, банк становится непосредственным должником и кредитором. И тут на первый план выходят вопросы касательно рискованности деятельность банка как кредитора, и его надежности при выполнении собственных обязательств.

Можно сделать вывод, что ликвидность банка связана с обеспечением своевременного безналичного и наличного денежного оборота по счетам клиентов; с поддержанием соответствия между активными и пассивными операциями по срокам окончания обязательств и требований; со способностью банка сохранять свою собственную стоимость как объекта экономических отношений.

Таким образом, резюмируя вышеизложенные определения о ликвидности, ее можно представить, как способность банка отвечать по всем своим обязательствам в полном объеме и своевременно перед контрагентами, и как показатель и условие функционирования банка.

Проведенное исследование понятия банковской ликвидности выявило, что в современной экономической теории выработана единая основа понятия банковской ликвидности, однако с существенными разногласиями по ряду частных моментов. Анализ наиболее распространенных определений ликвидности показывает, что ликвидность рассматривается, как способность вовремя расплатиться по своим обязательствам. При этом разные исследователи по-своему определяют объем обязательств и источники их погашения [3, c. 234].

Таким образом, резюмируя данные по категориальному анализу, может быть сформулировано узкое и широкое определения ликвидности. Рассматривая ликвидность с узкой точки зрения, ее можно определить, как способность своевременно расплачиваться по своим обязательствам перед контрагентами за счет собственных ликвидных или высоколиквидных активов. Подобное значение термина заложено в нормативно-правовых актах Банка России. При этом стоит учитывать, что ликвидность в узком ее смысле необходимо рассматривать на определенную дату, вследствие этого выносится она как определение ликвидности баланса банка. Ликвидность в широком понимании термина, рассматривается как ликвидность банка в целом, и отличает от ликвидности баланса перечнем инструментов, объемом обязательств и источников их погашения, а также выступает гарантом, показателем и условием его успешного функционирования.

Если рассматривать ликвидность банка в узком ее смысле (ликвидность баланса), то данное понятие можно соотнести с понятием платежеспособности, которое также тесно связано с ней. Е. Б. Стародубцева в своем учебнике «Основы банковского дела» дает следующее определение платежеспособности: «способность банка в должные сроки и в полной сумме отвечать по своим обязательствам» [8, c. 242]. При этом автор делает акцент на том, что платежеспособность имеет более узкое понятие в связи с тем, что это статистический показатель.[1] Стоит отметить, что ликвидность в соответствии с Инструкцией Банка России от 3 декабря 2012 г. № 139-И «Об обязательных нормативах» также имеет количественную характеристику.

В своей статье, Рафекова Д. Р. пишет, что «Платежеспособность отражает способность хозяйствующего субъекта платить по своим долгам и обязательствам в данный конкретный период времени. Считается, что, если предприятие не может отвечать по своим обязательствам к конкретному сроку, то оно неплатежеспособно» [10, c. 77].

Таким образом, можно сделать вывод, что ликвидность и платежеспособность это два разных понятия, и соответственно, они несут за собой различную смысловую нагрузку. Другими словами, если коммерческий банк охарактеризован краткосрочным разрывом в платежеспособности, то он может оставаться ликвидным. При этом в период разрыва в платежеспособности банк не может выполнить свои обязательства, но может выполнить их впоследствии.

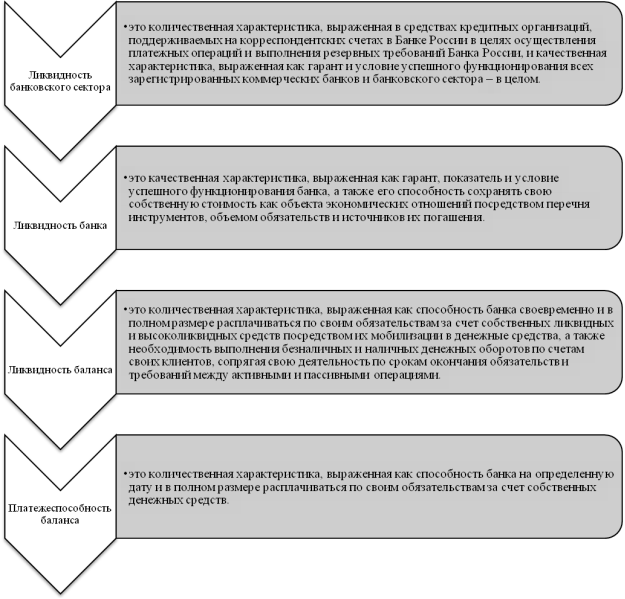

В связи с этим может быть сформулирована взаимосвязь теории понятий ликвидности и платежеспособности в коммерческом банке. (см. Рисунок 1)

Ликвидность банка — это качественная характеристика, выраженная как гарант, показатель и условие успешного функционирования банка, а также его способность сохранять свою собственную стоимость как объекта экономических отношений посредством перечня инструментов, объемом обязательств и источников их погашения.

Ликвидность баланса — это количественная характеристика, выраженная как способность банка своевременно и в полном размере расплачиваться по своим обязательствам за счет собственных ликвидных и высоколиквидных средств посредством их мобилизации в денежные средства, а также необходимость выполнения безналичных и наличных денежных оборотов по счетам своих клиентов, сопрягая свою деятельность по срокам окончания обязательств и требований между активными и пассивными операциями.

Платежеспособность баланса — это количественная характеристика, выраженная как способность банка на определенную дату и в полном размере расплачиваться по своим обязательствам за счет собственных денежных средств.

При этом как наивысшее звено можно выделить ликвидность банковского сектора, а именно «Средства кредитных организаций, поддерживаемые на корреспондентских счетах в Банке России в целях осуществления платежных операций и выполнения резервных требований Банка России» [12].

Рис. 1. Иерархическая взаимосвязь понятий ликвидности

При этом стоит выделить, что в вышеизложенном понятии дается только количественная характеристика, хотя в определении ликвидности банка дана качественная. Следовательно, определение ликвидности банковского сектора, приведенное Банком России, не может быть взаимосвязано иерархически, так как не дает совокупную оценку качественной и количественной характеристики. Из чего можно заключить, что необходимо определение содержащие обе характеристики.

На основании выдвинутых определений (ликвидность баланса и ликвидность банка) и представленного определения Банком России (ликвидность банковского сектора), можно составить следующее, объединяющее в себе количественную и качественную характеристику банковского сектора.

Ликвидность банковского сектора — это количественная характеристика, выраженная в средствах кредитных организаций, поддерживаемых на корреспондентских счетах в Банке России в целях осуществления платежных операций и выполнения резервных требований Банка России, и качественная характеристика, выраженная как гарант и условие успешного функционирования всех зарегистрированных коммерческих банков и банковского сектора — в целом.

Литература:

- Инструкция Банка России «Об обязательных нормативах банков» № 139-И от 03.12.2012 г. (ред. от 29.06.2016).

- Банковское дело: учебник / под ред. Г. Н. Белоглазовой, Л. П. Кроливецкой. — 5-е изд., перераб. и доп. — М.: Финансы и статистика, 2008. — 592 с.

- Вешкин Ю. Г., Авагян Г. Л. Экономический анализ деятельности коммерческого банка: учеб. Пособие/ Ю. Г. Вешкин, Г. Л. Авагян. — 2-е изд., перераб. и доп. — М.: Магистр: ИНФРА–М, 2014. — 432с.

- Лаврушин О. И. Банковское дело: учебник / О. И. Лаврушин, Г. Г. Фетисов, Н. И. Валенцева под ред. О. И. Лаврушина. — 12-е изд. перераб. и доп. — М.: КНОРУС, 2016. — 800 с.

- Рид Э. Коммерческие банки: пер. с англ. //Э. Рид, Р. Картер, Э. Гилл, Р. Смит. М.: Прогресс, 2005. — 327 с.

- Роуз П. С. Банковский менеджмент /пер. с англ. Со 2-го изд. М.: Дело Лтд, 1995. — 743 с.

- Синки Дж. Мл. Финансовый менеджмент в коммерческом банке и в индустрии финансовых услуг / пер с англ. М.: Альпина Бизнес Букс, 2007. — 1018 с.

- Стародубцева Е. Б. Основы банковского дела: учебник/ Е. Б. Стародубцева — 2-е изд., перераб. и доп. — М.: ИД «ФОРУМ»: ИНФРА-М, 2015–288с.

- Черкасов В. Д. Финансовый анализ в коммерческом банке / В. Д. Черкасов. — Москва: ИНФРА-М, 1995 –272 с.

- Рафекова Д. Р., Фадеева Е.А, Платежеспособность и финансовая устойчивость как важнейшие характеристика финансового состояния организации // Стратегия и тактика управления предприятием в переходной экономике сборник материалов XVI ежегодного открытого конкурса научно-исследовательских работ студентов и молодых ученых в области экономики и управления «Зеленый росток». под редакцией Г. С. Мерзликиной. Волгоград, 2016 — с.76–78.

- Информационный портал Банки.Ру [Электронный ресурс] Режим доступа: http://www.banki.ru (дата обращения 24.08.2016).

- Основные направления единой государственной денежно-кредитной политики на 2014 год и период 2015 и 2016 годов (утв. Банком России) [Электронный ресурс] Режим доступа: http://www.cbr.ru/today/publications_reports/on_2014(2015–2016)pr.pdf (дата обращения 23.08.2016)

- Регулирование банковской ликвидности. Толстолесова Л. А. Маркова М. А. // XXXVII Международной научно-практической конференции «Экономика и современный менеджмент: теория и практика» (Россия, г. Новосибирск, 05 мая 2014 г.) [Электронный ресурс] Режим доступа: http://sibac.info/conf/econom/xxxvii/38131 (дата обращения 24.08.2016)

[1]Статистический показатель — количественная характеристика социально-экономических явлений и процессов в условиях качественной определенности.