Проблемы автоматизации вбанковской деятельности

Плохих Юлия Вячеславовна, аспирант

Омский государственный технический университет

Номенклатура банковских услуг характеризуется стабильностью. Но технологии выполнения операций в банках различны. Их отличает несовпадение целей для одноименных участков, разнообразие технологий документооборот, различие сформированных форм отчетности, порядок и сроки их предоставления на разных участках. Все это способствовало появлению на рынке большого количества систем автоматизации, которые заменили выполнение части операций работников. В данной статье будут рассмотрены основные проблемы автоматизации и информатизации в банках.

Осуществление деятельности банков не представляется без освоения компьютерной техники, без использования автоматизированных систем. Процесс информатизации банковской деятельности на сегодняшний день способствует замене большинства бизнес–процессов кредитных учреждений. Информационные системы прошли стремительный путь от простых систем до современных — на основе промышленных баз данных. В банковской сфере стала повсеместно использоваться сеть Интернет, которая стала частью банковских технологий.

В банковском секторе растет конкуренция между предлагаемыми продуктами и услугами. Поэтому будет повышаться их надежность и качество, увеличиваться скорость проведения операций, будет организовываться повсеместный доступ посредством телекоммуникационных сетей. Все это обусловлено достижением конкурентных преимуществ в финансовых сферах.

В российских банках достаточно хорошо автоматизированы задачи, относящиеся к работе бэк-офиса. Что касается автоматизации фронт–офиса, управления рисками и систем управленческой информации и анализа, то это задачи, для решения которых многим банкам ещё предстоит напряженно работать. Причины этому кроются в том, что данные задачи не так давно ставятся во многих российских банках даже на уровне методологии. Если же рассматривать текущий уровень автоматизации в разрезе направлений деятельности банков, то наиболее слабо автоматизированы инвестиционные процессы, поскольку и игроков на рынке ИТ, поставляющих инвестиционные решение очень мало, да и сами по себе эти процессы достаточно сложные. Все банки ищут новые и новые возможности узнать лучше своих клиентов, сделать предложение более адресным, сделать его быстрее конкурентов и дороже, если у конкурентов нет аналогов.

Сферы деятельности банков постоянно изменяются и расширяются. Такие услуги как фондовые и карточные операции, учет вкладов населения, работа с драгоценностями, трастовые, ипотечные, торговые операции, инвестиционная деятельность, международные платежи и т. д. требуют постоянного внимания к изменениям на финансовых рынках. Банки должны моментально реагировать на эти изменения.

Банки стремятся выбрать информационную систему, руководствуясь не только стремлением к использованию последних достижений в данной области, но и объективными требованиями. Они учитывают габариты банка: количество работников и АРМ, многоступенчатость документооборота, количество внутрибанковских и клиентских счетов, наличие филиальной сети, валютных операций и т. д. Это определяет требования к функциональности и производительности информационной системы. Определенные требования к выбору информационной системы предъявляет специализация банка. В основном это касается ее функциональных возможностей и технических особенностей специфики работы кредитной организации. Если автоматизированная банковская система работает в банке несколько лет, то сотрудники банка настолько привыкают к ней, что у них складывается впечатление, что иначе и работать-то нельзя, а, если и можно, то неудобно. При этом все недостатки (количество которых разное у разных систем) обходятся уже ставшими привычными способами: другими программами или просто записью, например, в Excel [2].

Стремительное сокращение числа российских банков за короткое время создает определенную нервозность в банковской среде. Банки должны обеспечивать технологичный сервис предоставляемых услуг. Клиенты хотят получать услугу там, где им это удобно в данный момент. Поэтому банки просто обязаны развивать дистанционные каналы обслуживания не зависимо от их размера и положения на рынке, иначе клиенты уйдут в технологически более развитые банки.

Частота отзывов лицензий отнюдь не способствует безудержному развитию процесса автоматизации в банках. Чаще всего происходит закупка только самого необходимого пакета: реализация новых требований Банка России и иных регуляторов, программы для снижения потерь и издержек. И при этом банки стремятся к минимизации своих расходов.

Сокращение числа банков — это не только отзывы лицензий, но и многочисленные слияния и поглощения. Эти процессы непростые и нередко за ними следует обновление инфраструктуры банков. Заметной тенденцией является глобальный тренд на конкуренцию с операторами и компаниями, работающими в области интернет–коммерции. Для привлечения новых клиентов банки должны развивать не только классические банковские продукты, но и кросс–продукты — страхование, торговлю и т. д. Радикальное изменение количества участников банковского сектора подстегивает рост потребностей оставшихся участников к IT-изменениям.

Рост количества вирусов, угроз и атак на банки заставляют службы безопасности предпринимать новые шаги для минимизации рисков удаленного обслуживания клиентов. В результате становятся востребованными новые решения — системы фрод-анализа, системы обнаружения угроз по косвенным признакам, функциональность двухфакторной аутентификации и подтверждения совершаемых действий удаленных пользователей.

Специалисты выделяют риски, характеризующие электронную обработку данных в банках:

– риск непредусмотренного раскрытия информации;

– риск ошибок;

– риск мошенничества;

– риск прерывания операций;

– риск неэффективного планирования;

– риски, связанные с действиями клиентов.

Благодаря этапному процессу применения принципов взаимодействия с клиентами большинство кредитных учреждений сегодня предоставляют комплексный сервис: удаленное обслуживание, выгодные карточные продукты, мобильный банкинг. Повышение конкурентоспособности обеспечит использование видеосвязи, улучшающей уровень дистанционного обслуживания, дальнейшее развитие подобных систем с расширением списка доступных услуг.

Разработку эффективных коммерческих решений в большинстве банков производят, основываясь на опыте мировых участников кредитно–валютного рынка. В России внедрение новых банковских технологий затруднено отсутствием аналитических отделов и квалифицированных сотрудников, которые в состоянии спроецировать финансовые модели и адаптировать решения, предложенные западными IT- специалистами.

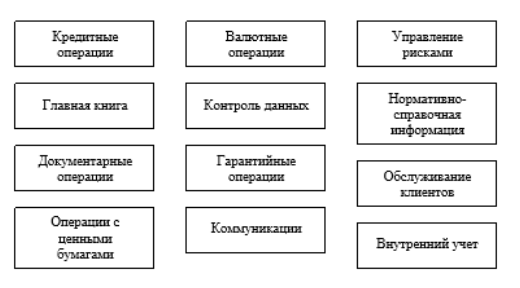

Опыт используемых зарубежных банковских программных комплексов, а также анализ потребностей российских банков дает возможность рекомендовать следующую типовую структуру интегрированного банковского программного комплекса (рис.1) [3].

Рис. 1. Банковский программный комплекс

При выборе банком автоматизированной системы должны учитываться такие факторы, как:

– долгосрочность вложений средств в информационную технологию (из расчета возможностей модульности системы на срок не менее пяти лет);

– обеспечение работы в режиме реального времени;

– невысокие требования к техническим средствам;

– простота эксплуатации;

– возможность подключения собственных разработок;

– возможность дальнейшего развития с головным банком, а также использования одинаковых с ним форматов данных [3].

Современные технические средства предполагают реализацию создания идеи безбумажной технологии. Но переход на такую технологию обработки информации не означает полного отказа от бумажных документов. Использование бумажных носителей остается актуальным и сейчас в случае необходимости обмена с партнерами, для работы с аудиторами и контролирующими организациями, для документарной фиксации внутрибанковского оборота твердых копий, заверенных подписями ответственных лиц. Тем не менее, основным ядром информационной системы становятся данные в электронной форме, а необходимая документация создается как отражение электронных данных на бумажных носителях.

Таким образом, успешная реализация стратегии взаимодействия с клиентом основывается на максимально доступной передовой технологии. Технология обеспечивается архитектурой автоматизированных систем организации, качеством хранения и обработки информации и внедренными процессами [1].

Литература:

- Управление взаимоотношениями с клиентами в крупном розничном бизнесе Иванова С. С. // Деньги и кредит. — 2016. — № 4.– С. 39–46.

- Мырзагалы Н. С., Когай Г. Д. Анализ существующих подходов к автоматизации банковской деятельности // Молодой ученый. — 2016. — № 9. — С. 235–237.

- Черкасова Е. А. Информационные технологии в банковском деле: учеб. пособие для студ. высш. учеб. заведений / Е. А. Черкасова, Е. В. Кийкова. — М.: Издательский центр «Академия», 2011. — 320 с.