Анализ эффективности лизинговых операций

Кротова Ксения Алексеевна, магистрант

Оренбургский государственный университет

В настоящей статье рассмотрены методики анализа эффективности лизинговых операций, позволяющие реально оценить любой проект договора лизинга, обоснована целесообразность применения лизинга как метода инвестиционной деятельности и его преимущества по сравнению с кредитом или арендой, а также произведены необходимые расчеты для анализа эффективности лизинговых операций со стороны лизингополучателя и лизингодателя.

Ключевые слова: анализ эффективности лизинговых операций, метод моделирования денежных потоков, текущая стоимость аннуитета, дисконтированная стоимость лизинговых платежей, оценка экономической привлекательности текущего договора лизинга

Лизинг представляет собой вид инвестиционной деятельности по приобретению имущества и передаче его на основании договора лизинга физическим или юридическим лицам за определенную плату на определенный срок и на определенных условиях, обусловленных договором, с правом выкупа имущества лизингополучателем [1]. В России наиболее подходящие условия для использования лизинга сложились на рубеже 80–90-х годов — в период перехода к рыночным отношениям, необходимости в инвестициях, возможности использования разнообразных договорных форм участниками предпринимательских отношений [2]. Лизинг же на современном этапе остается менее развитой формой экономических отношений по сравнению с кредитом или арендой [3]. В нашей стране лизинговые операции регулируются Федеральным законом № 164-ФЗ «О финансовой аренде (лизинге)» 1998 года. Однако в регулировании анализа лизинговых операций имеются «белые» пятна, неосвещенные, не до конца раскрытые и несоответствующие современным реалиям экономической жизни. Имеют место и определенные коллизии правовых норм, регулирующих лизинговые правоотношения [4]. Определенная неразвитость лизингового рынка, сокращение сегмента подобных сделок является следствием недостаточно проработанной учетно-аналитической базы.

По подсчетам агентства «Эксперт РА» [5], по итогам 2015 года сегмент лизинговых отношений сократился на 20 %, и это при достаточно успешной госпрограмме поддержки автомобильного лизинга. В дальнейшем до 2020 года агентство «Эксперт РА» не исключает развитие рынка лизинга по кризисному сценарию, при условии, что не реализуются меры по улучшению нормативного и фискального регулирования лизинговой деятельности, а также возможного сокращения доступа лизинговых компаний к рынкам капитала, увеличения стоимости заимствований, что в итоге проявится низкими темпами прироста объемов деятельности (10–20 %).

Большая часть топ менеджеров лизинговых компаний считают, что рынок сократится на 15 % в 2016 году, при этом основные причины они видят в сокращении платежеспособного спроса.

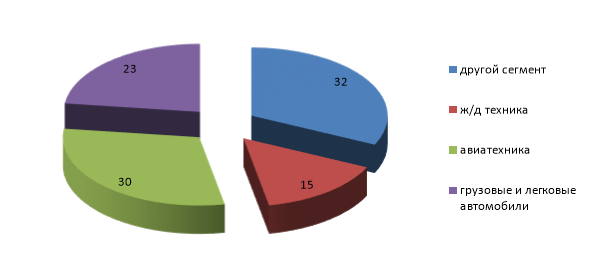

Основными точками опоры для рынка лизинга в 2016 году, по мнению экспертов, являются авиационная техника, автомобильный и железнодорожный транспорт [5], (рис.1).

Рис. 1. Основные точки опоры для развития рынка лизинга в 2016 году

Так же поддерживать рынок будут грузовой и легковой транспорт, отличающиеся высокой ликвидностью и поддерживаемые государственными программами, направленными на развитие грузоперевозок [6].

Для того чтобы принять экономически обоснованное управленческое решение относительно выбора приобретения имущества по лизингу, в кредит, или в аренду, необходимо провести анализ и дать оценку эффективности лизинга.

В таблице 1 представлены способы определения эффективности лизинговых операций.

Таблица 1

Способы определения эффективности лизинга

|

Способы |

Методы определения эффективности лизинга |

|

1) метод моделирования денежных потоков |

|

2) метод моделирования учета расходов |

|

|

1) срок сравнения эффективности равен сроку эксплуатации оборудования |

|

2) срок сравнения эффективности равен сроку договора лизинга |

|

|

1) определение выручки лизингополучателя |

|

2) определение чистого потока денежных средств (чистого дохода) |

|

|

1) рентабельность лизинга 2) прирост объема продукции в результате введения в эксплуатацию нового оборудования 3) повышение производительности труда 4) повышение качества и конкурентоспособности продукции 5) сокращение срока окупаемости |

|

1) учитывать в расчетах денежных потоков НДС |

|

2) не учитывать в расчетах денежных потоков НДС |

|

|

1) дисконтированная оценка |

|

2) учетная оценка |

Оценка эффективности лизинговых операций по методу моделирования денежных потоков включает их изменение в основной, инвестиционной и финансовой деятельности и является достаточно точным методом, применяется при сравнении лизинга с кредитом или арендой. Метод дает достаточно полное представление обо всех финансовых процессах, происходящих в коммерческих организациях. Основным недостатком можно считать неполную информацию и возможные финансовые риски.

Метод моделирования учета расходов — удобный, но дает приблизительную оценку эффективности лизинговой сделки. Для проведения расчетов используется информация о налогообложении объекта лизинга и лизинговых платежей. Метод подходит для стабильно работающей коммерческой организации с высокой рентабельностью и регулярно получаемой прибылью.

Показатель рентабельности лизинга необходим для оценки прибыльности лизингового проекта по следующей формуле 1:

Рл = ![]() , (1)

, (1)

где Рл — рентабельность лизинга;

Пл — прибыль, полученная за счет прироста продукции (работ, услуг), производимой на оборудовании-объекте лизинга;

ЛПд — сумма лизинговых платежей и иных затрат на приобретение оборудования.

Для расчета всей суммы платежей за весь период действия лизингового договора используется формула 2:

![]() (2)

(2)

где ЛП — сумма всех лизинговых платежей;

АО — величина амортизационных отчислений лизингодателю в расчетном году;

КВ — комиссионное вознаграждение лизингодателю за предоставление имущества в лизинг;

К — стоимость кредита, в случае, когда лизингодатель использовал заемные средства финансирования;

ДУ — плата лизингодателю за дополнительные услуги, предусмотренные договором лизинга;

НДС — налог на добавленную стоимость, уплачиваемый лизингополучателем по услугам лизингодателя.

В основе оценки предполагаемой эффективности лизинговой операции, как в прочем и в любой операции по инвестированию, заложено сравнение начального объема затрат (инвестиций) и будущего объема дохода (прибыли). Для сопоставимости данных показателей — объема инвестиций и будущих денежных потоков — наиболее значимым фактором будет оценка дисконтирования, учитывающая, что эти показатели относятся к различным моментам финансовой деятельности, то есть будущие потоки денежных средств приводятся к единому моменту времени [7].

Для оценки экономической привлекательности лизинговой операции используется ряд показателей:

1) дисконтированная стоимость лизингового проекта (PV).

2) индекс рентабельности инвестиций в проект (PI).

3) чистая приведенная стоимость (NPV).

4) внутренняя норма доходности (IRR).

5) срок окупаемости инвестиционного проекта (PP) или дюрация.

Дисконтированная стоимость PV [7] рассчитывается по формуле 3:

где t — период времени (год, месяц);

P (t) — денежный поток (приток) средств, приходящийся на t период времени;

PV — дисконтированное значение величины P(t);

i — ставка дисконтирования;

![]() — коэффициент дисконтирования.

— коэффициент дисконтирования.

В целом данный показатель характеризует будущий доход лизингополучателя.

Для расчета расходов проекта (оттока) целесообразно использовать формулу 4 [8]:

где IC — будущая стоимость инвестированного капитала;

IC(k) — фактический размер инвестиций;

j — предполагаемый процент возврата, который коммерческая организация может получить на инвестируемый капитал;

k — период времени.

Чистая приведенная(текущая) стоимость NPV проекта (формула 5) будет равна разности [9] дисконтированных поступлений (притоков) и дисконтированных затрат (оттоков):

Рентабельность инвестиций PI (формула 6) будет рассчитываться как отношение дисконтированных притоков к дисконтированным оттокам:

![]() (6)

(6)

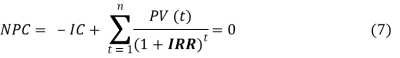

Внутренняя норма доходности IRR (формула 7) представляет собой ставку дисконтирования, при которой чистая приведенная стоимость равняется нулю:

Срок окупаемости проекта PP (формула 8) рассчитывается как отношение суммы всех лизинговых платежей за период действия договора лизинга к среднегодовой сумме прибыли лизингополучателя, дополнительно полученной путем использования лизингового оборудования. Так же для расчета срока окупаемости применяют показатель дюрации [7]:

где PV — дисконтированная стоимость денежного потока;

k — момент времени до получения/уплаты.

Каждый поток денежных средств имеет свой коэффициент дисконтирования, то есть оценка и анализ рыночной приведенной стоимости возможна в случае точного фиксирования действующей и прогнозной рыночной процентной ставки, которая будет действовать на протяжении всего периода лизингового договора. В качестве коэффициента дисконтирования целесообразно выбрать или учетную ставку Банка России, или кредитную ставку, или три составных параметра ставки дисконтирования, или средний доход отрасли на инвестированный капитал. Рассмотрим более подробно выбор.

- Учетная ставка Банка России с учетом поправочного коэффициента отражает тенденции к изменению процентных ставок [10].

- Кредитная ставка выбирается, в случае, когда проект финансируется из заемных средств лизингодателя. Наиболее часто в качестве ставки приведения используют, так называемый коэффициент WAСС, — средневзвешенную стоимость капитала (формула 9), учитывающую инвестирование за счет собственных и заемных средств.

![]()

где Re — ставка доходности собственного (акционерного) капитала, рассчитанная по модели оценки долгосрочных активов CAPM;

Е — рыночная стоимость собственного капитала — произведение количества акций коммерческой организации на стоимость одной акции;

D — рыночная стоимость заемного капитала — сумма займов коммерческой организации;

V — сумма займов коммерческой организации и её собственного капитала — E+D;

Rd — ставка доходности заемного капитала или затраты на привлечение дополнительных заемных средств — процент по банковскому кредиту;

tc — ставка по налогу на прибыль (20 %).

- Три составных параметра ставки дисконтирования (формула 10): темп инфляции, минимальный уровень доходности и коэффициент риска учитывает индивидуальные особенности сделки лизинговой операции:

![]()

где E — ставка дисконтирования;

I — текущий процент инфляции;

R — минимальная норма доходности;

B — премия за отраслевой риск.

Премия за риск может включать в себя безрисковую ставку (к примеру, ставку доходности по долгосрочным государственным облигациям) и сумму рисков вложений, риска низкой ликвидности, экономические, конъюнктурные и отраслевые риски.

- Средний доход отрасли на инвестированный капитал или активы, рассчитанный по модели Дюпона [11], путем исчисления показателей ROA (коэффициент рентабельности активов как отношение чистой прибыли коммерческой организации без учета процентов по кредитам к суммарным активам) и ROE (коэффициент рентабельности собственного капитала), информацию о которых можно найти в отраслевых рейтингах и среднеотраслевых аналитических обзорах. Применяемые показатели содержат в себе все риски, присущие данной отрасли и данному проекту.

Ставка дисконтирования должна быть ниже нормы доходности, в этом случае проект финансово целесообразен. На практике коммерческие организации заключают сделки при условии, когда средневзвешенная стоимость капитала меньше внутренней нормы доходности (WACC < IRR).

Если результат произведенных расчетов является неудовлетворительным для сторон лизинговой сделки, корректировка сроков поступления и оттока денежных средств и комиссионного вознаграждения лизингодателю позволит прийти к оптимальному решению. Так же возможно изменение условий договора — оплата части платежа продукцией, произведенной на оборудовании — объекте лизинга; включение дополнительных условий, таких как техническое обслуживание объекта лизинга лизингодателем и т. д.

Если лизингодатель сравнивает несколько вариантов схемы денежных потоков, отбирая наиболее выгодный для себя, лизингополучатель имеет возможность так же сравнить схему платежей и поступлений лизинговой сделки с кредитом. Целесообразно сравнить эффективность этих операций при условии, что комиссионное вознаграждение лизингодателю схоже со ставкой кредита банка.

На эффективность лизинговых операций так же влияет механизм начисления амортизации. Согласно Федеральному закону № 163-ФЗ «О финансовой аренде (лизинге)» стороны договора лизинга имеют право по взаимному соглашению применять ускоренную амортизацию предмета лизинга. Эффективность по сравнению с иными формами инвестирования для лизингополучателя определяется следующим: поскольку лизинговые сделки, как правило, заключаются на срок, равный сроку полезного использования объекта, а механизм ускоренной амортизации с применением коэффициента не больше трех позволит списать объект раньше реального срока износа, определенного амортизационной группой, лизингополучатель может выкупить объект по истечении действия договора по минимальной остаточной стоимости, при этом лизингополучатель может продать данный объект по остаточной стоимости.

Однако, если бы объект изначально числился на балансе лизингополучателя, то есть был в его собственности, не была бы упущена возможность снижения налогооблагаемой базы на сумму начисленной амортизации.

Для лизингодателя финансовая эффективность от использования механизма ускоренной амортизации заключается в следующем: лизингодатель может включать в налогооблагаемую базу возмещение стоимости амортизируемого имущества раньше, чем поступит лизинговый платеж и комиссионные от лизингополучателя. То есть налогооблагаемую базу возможно уменьшить раньше непосредственного перечисления платежа, поскольку процесс списания амортизации не зависит от сроков поступления лизинговых выплат, а регулируется договором лизинга. Формула для начисления ускоренной амортизации выглядит следующим образом:

![]()

где АО — ежегодные амортизационные отчисления,

На — норма амортизации (%),

БС — балансовая стоимость объекта лизинга,

Кускр — коэффициент ускоренной амортизации (2–3).

Заметим, что данная льгота существенно увеличивает привлекательность лизинга для инвестора. Кроме того, все платежи, осуществляемые в рамках лизинга, снижают налогооблагаемую базу, поскольку все операции по данному виду кредитования освобождены от уплаты НДС [12].

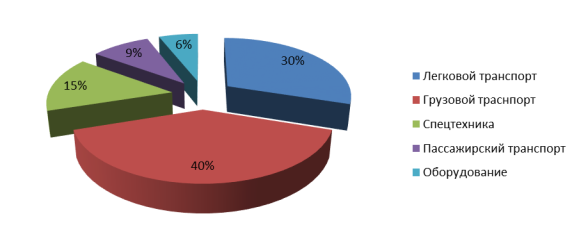

Проведем анализ эффективности лизинговой сделки на примере конкретной операции ООО «Региональной лизинговой компании». Структура деятельности представлена на рисунке 2.

Рис. 2. Структура деятельности

Для начала рассчитаем коэффициент дисконтирования. С учетом инфляции в 12 %, текущей доходности по безрисковым государственным облигациям 7 %, и отраслевом риске равном 5 %, учитывающем риск вложения, риск низкой ликвидности, финансовые риски конкретного рынка в сложившейся экономической ситуации, ставка дисконтирования равна 26 %.

Таблица 2

Анализ эффективности лизинговой операции для лизингополучателя, тыс.руб.

|

Показатель |

Срок действия договора |

|||||||||

|

0,5 года |

1 год |

1,5 года |

2 года |

2,5 года |

3 года |

3,5 года |

4 года |

4,5 года |

5 лет |

|

|

Остаточная стоимость объекта лизинга |

1800 |

1800 |

1620 |

1440 |

1260 |

900 |

720 |

540 |

360 |

180 |

|

Возмещение стоимости (руб.) |

- |

180 |

180 |

180 |

180 |

180 |

180 |

180 |

180 |

180 |

|

Комиссионное вознаграждение |

- |

90 |

81 |

72 |

63 |

45 |

36 |

27 |

18 |

9 |

|

Лизинговый платеж |

- |

-270 |

-261 |

-252 |

-243 |

-225 |

-216 |

-207 |

-198 |

-189 |

|

Налоговая защита по налогу на прибыль |

1800 |

54 |

52,2 |

50,4 |

48,6 |

45 |

43,2 |

41,4 |

39,6 |

37,8 |

|

Чистый денежный поток PV |

-216 |

-209 |

-202 |

-194 |

-180 |

-173 |

-166 |

-159 |

-151 |

|

|

Чистая приведенная стоимость NPV |

1800 |

-192 |

-165 |

-142 |

-121 |

-100 |

-85 |

-73 |

-62 |

-52 |

|

Итого: чистая приведенная стоимость |

808 |

|||||||||

Согласно договору с партнером ООО «Лист» дорожный каток XCMG XMR30 стоимостью 1800 тыс. руб. является объектом лизинга, срок сделки — 5 лет, норма амортизации — 20 %, комиссионное вознаграждение лизинговой компании равно 10 % в год, лизинговые платежи, включающие основной платеж и комиссионное вознаграждение, выплачиваются два раза в год. В таблице 2 представлен анализ эффективности методом учета денежных потоков для лизингополучателя.

Остаточная стоимость представляет собой разницу между первоначальной стоимостью и начисленной амортизацией. Возмещение стоимости есть ни что иное, как амортизация. Рассчитана она, исходя из первоначальной стоимости, нормы амортизации и срока заключения договора, поделенного на два, поскольку платежи поступают два раза в год:

А = 1800 тыс.руб./5 лет /2= 180 тыс.руб.

Комиссионное вознаграждение рассчитывается исходя из 10 % первоначальной стоимости объекта. С уменьшением стоимости уменьшается и вознаграждение. Лизинговый платеж равен сумме начисленной амортизации и комиссионного вознаграждения. Налоговая защита связана с уменьшением налогооблагаемой базы при исчислении налога на прибыль. Если прибыль до налогообложения у лизингополучателя не равна нулю, то при ставке налога на прибыль 20 % и при лизинговом платеже 270 тыс.руб. налогооблагаемая база уменьшится на 54 тыс.руб.(270*0,2). При ставке дисконтирования в 26 % полугодовая ставка будет равна 12,5 %. С учетом этих данных рассчитаем NPV — чистую приведенную стоимость операции (всех платежей). Она равна 808 тыс.руб.

Рассчитаем окупаемость проекта, используя показатель дюрации. Проект окупится за 3,95 года, то есть менее чем за 4 года. Однако в расчетах срок проекта был учтен в полугодиях, поэтому данный показатель необходимо разделить на 2. Проект окупиться за 1,98 года ≈ 2 года. Таким образом, можно сделать вывод, что данный проект эффективен для одной стороны сделки — лизингополучателя.

Рассчитаем эффективность с позиции лизингодателя, при условии, что денежный отток лизингополучателя является притоком лизингодателя.

Таблица 3

Анализ эффективности лизинговой операции для лизингодателя, тыс.руб.

|

Показатель |

Срок действия договора |

|||||||||

|

0,5 года |

1 год |

1,5 года |

2 года |

2,5 года |

3 года |

3,5 года |

4 года |

4,5 года |

5 лет |

|

|

Остаточная стоимость объекта лизинга |

1800 |

1800 |

1620 |

1440 |

1260 |

900 |

720 |

540 |

360 |

180 |

|

Возмещение стоимости (руб.) |

- |

180 |

180 |

180 |

180 |

180 |

180 |

180 |

180 |

180 |

|

Комиссионное вознаграждение |

- |

90 |

81 |

72 |

63 |

45 |

36 |

27 |

18 |

9 |

|

Лизинговый платеж |

- |

270 |

261 |

252 |

243 |

225 |

216 |

207 |

198 |

189 |

|

Налоговая защита по амортизации |

- |

36 |

36 |

36 |

36 |

36 |

36 |

36 |

36 |

36 |

|

Чистый денежный поток PV |

-1800 |

306 |

297 |

288 |

279 |

261 |

252 |

243 |

234 |

225 |

|

Чистая приведенная стоимость NPV |

-1800 |

272 |

235 |

202 |

174 |

145 |

124 |

107 |

91 |

78 |

|

Итого: чистая приведенная стоимость |

–372 |

|||||||||

Анализ таблицы 3 показывает, что проект невыгоден лизингодателю, поскольку итоговая чистая стоимость проекта для него отрицательна. Как уже упоминалось ранее, корректировка сроков поступления и оттоков платежей и уровня комиссионного вознаграждения позволят оптимизировать проект. Поэтому было принято решение поднять ставку комиссионных до 15 % годовых, при этом доходность лизингополучателя снизится, но чистая приведенная стоимость по-прежнему будет высокой, и проект останется эффективен.

Достаточно часто проект финансируется лизингодателем за счет собственных и заемных средств. В данном случае, чем выше проценты по кредиту банка, тем ниже будет комиссионное вознаграждение. Для лизингополучателя такой вариант инвестирования приемлем, если ставка процента по кредиту будет не ниже ставки комиссионного вознаграждения.

Проанализируем эффективность проекта лизинговой операции с использованием заемных средств у лизингодателя. Лизингодатель сдает в лизинг машину, первоначальная стоимость которой 2500 тыс.руб., причем 1000 тыс.руб. были взяты в кредит по 25 % годовых. Срок договора — 5 лет, комиссионное вознаграждение — 10 % годовых. Анализ эффективности проекта лизинговой операций с позиции лизингодателя представлен в таблице 4.

Таблица 4

Анализ эффективности проекта лизинговой операции для лизингодателя, тыс.руб.

|

Показатель |

Срок действия договора |

||||||||||

|

0 лет |

0,5 года |

1 год |

1,5 года |

2 года |

2,5 года |

3 года |

3,5 года |

4 года |

4,5 года |

5 лет |

|

|

Остаточная стоимость объекта лизинга |

2500 |

2500 |

2250 |

2000 |

1750 |

1500 |

1250 |

1000 |

750 |

500 |

250 |

|

Остаток долга |

1000 |

900 |

800 |

700 |

600 |

500 |

400 |

300 |

200 |

100 |

0 |

|

Погашение основной суммы кредита |

1000 |

-100 |

-100 |

-100 |

-100 |

-100 |

-100 |

-100 |

-100 |

-100 |

-100 |

|

Возмещение стоимости, руб. |

- |

250 |

250 |

250 |

250 |

250 |

250 |

250 |

250 |

250 |

250 |

|

Комиссионное вознаграждение |

- |

125 |

112,5 |

100 |

87,5 |

75 |

62,5 |

50 |

37,5 |

25 |

12 |

|

Проценты по кредиту |

- |

-176,1 |

-158,5 |

-140,9 |

-123,3 |

-105,7 |

-88,1 |

-77,4 |

-52,8 |

-35,2 |

-18 |

|

Лизинговый платеж |

- |

551,1 |

521 |

490,9 |

460,8 |

430,7 |

400,6 |

377,4 |

340,3 |

310,2 |

280 |

|

Налоговая защита по амортизации |

- |

50 |

50 |

50 |

50 |

50 |

50 |

50 |

50 |

50 |

50 |

|

Чистый денежный поток PV |

-1000 |

601,1 |

571 |

540,9 |

510,8 |

480,7 |

450,6 |

427,4 |

390,3 |

360,2 |

330 |

|

Чистая приведенная стоимость NPV |

-1000 |

534,3 |

451,2 |

379,9 |

318,9 |

266,8 |

222,3 |

187,4 |

152,1 |

124,8 |

102 |

|

Итого: чистая приведенная стоимость |

2739,7 |

||||||||||

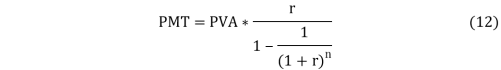

В данном случае суммы основного платежа по кредиту одинаковые, поступают каждые полгода и рассчитаны следующим образом: 1000 тыс.руб./ 5 лет /2 = 100 тыс.руб. Проценты по кредиту выплачиваются одновременно с основной суммой кредита и рассчитаны с учетом остаточной стоимости объекта лизинга. По мере уменьшения остаточной стоимости долга проценты так же уменьшаются. Расчет ежегодного взноса лизингового платежа производится по формуле обратной величины текущей стоимости аннуитета [13]:

где PMT — величина ежегодного взноса,

PVA — текущая стоимость аннуитета,

r — ставка процента,

n — число лет.

Чистая приведенная стоимость равна 2739,7. Показатель дюрации равен 2,04 года. Проект лизинговой операции эффективен.

Как видим, универсального метода для анализа и оценки эффективности лизинговых операций не существует, что в условиях меняющейся конъюнктуры рынка современной экономики вполне приемлемо, поскольку существует возможность применения индивидуального подхода к каждому проекту. Выбор ставок, схем расчетов, путей решения спорных моментов зависит от опыта и профессиональных суждений экспертов и менеджеров со стороны контрагентов сделки. На практике для достижения оптимального решения разрабатываются несколько лизинговых схем, и, поскольку денежный приток для лизингодателя будет являться денежным оттоком получателя лизинга, прийти к консенсусу в финансовых вопросах возможно только при профессиональной оценке нескольких вариантов сделки специалистом. Квалифицированный специалист по лизингу должен совмещать в одном лице юриста, коммерсанта, экономиста, финансиста, а также иметь определенные знания касательно характеристик того оборудования, которое предоставляется в лизинг [14]. Таким образом, грамотный выбор анализа лизингового проекта зависит от эссенции самой операции и профессионального взгляда специалиста, обеспечивающего экономическую безопасность проекта посредством реализации процесса управления операцией [15].

Литература:

- Флерова А. Н. Что такое лизинг? / А. Н. Флерова // Российский внешнеэкономический вестник. — 2007. — № 1(2007) — с.132–141.

- Поярков А. А. Развитие финансовой аренды (лизинга) в России / А. А. Поярков // Вестник магистратуры. — 2014. — № 4(31) — с. 103–106.

- Гаврилова А. Н., Сысоева Е. Ф. Финансовый менеджмент: учебное пособие — М.: КНОРУС — 2008. — 338 с.

- Холобцева Т. С. Лизинг: теоретические и практические проблемы / Т. С. Холобцева // Вестник магистратуры. — 2014. — № 6(33) — с. 54–57.

- Рейтинговое агентство RAEX («Эксперт РА»): исследования [Электронный ресурс]. — Режим доступа: http://www.raexpert.ru/researches/leasing/opros_2015/.html (дата обращения: 01.04.2016.).

- Чугунов В. И., Веряскина К. И. Современные тенденции развития российского рынка лизинга / В. И. Чугунов, К. И. Веряскина // Educatio. — 2015. — № 1(8)-1. — с. 11–14.

- Бабур В. Л. Оценка финансово-экономической эффективности лизинговых операций / В. Л. Бабур // Материалы VII Международной студенческой электронной научной конференции «Студенческий научный форум» — 2013–29 с.

- Воробьева И. М., Пономарев А. М. Оценка эффективности инвестиционных проектов / И. М. Воробьева, А. М. Пономарев // Молодой ученый. — 2015. — № 10. — с. 563–567.

- Печатнова А. П. Методы оценки инвестиционных проектов / А. П. Печатнова // Молодой ученый. — 2014. — № 17. — с. 316–318.

- Ивасенко Д. Д., Джумаева З. О. Оценка эффективности лизинговых операций [Электронный ресурс] — Режим доступа: http://www.scienceforum.ru/2015/851/10347/.html.

- Лазарев А. В., Пострелова А. В. Ставка дисконтирования с учетом риска и методы ее определения // Молодой ученый. — 2013. — № 6. — с. 373–376.

- Саматоева Ю. В. Сравнительный анализ лизинга и кредита / Ю. В. Саматоева // KANT. -2012. — № 3(6) — с. 44–48.

- Газман В. Д. Лизинг: финансирование и секьюритизация: учебное пособие [Электронный ресурс] — Режим доступа http://www.knigafund.ru/books/149144/read.htlm.

- Наумкина Н. А. Методики оценки инвестиций в лизинг / Н. А. Наумкина // Вектор науки Тольяттинского государственного университета. — 2011.- № 14 — с. 437–441.

- Локтионова Ю. А. Механизм обеспечения экономической безопасности предприятия / Ю. А. Локтионова // Социально-экономические явления и процессы. — 2013. — № 3(049). — с. 93–98.