В статье на примере ПАО «НИКО-БАНК» рассматривается сущность и роль собственных средств (капитала) коммерческих банков. Рассмотрены основные функции и структура собственного капитала банков, изучены проблемы механизма формирования собственных средств.

Ключевые слова: собственные средства, коммерческий банк, структура собственного капитала, механизм формирования капитала

Собственные средства (капитал) банка — это совокупность различных фондов, созданных банком, принадлежащие ему на правах собственности и сформированные за счет средств акционеров, инвесторов или за счет полученной банком прибыли [1].

В экономической науке нет устоявшихся взглядов на природу собственного капитала и его функции. Традиционно выделяют следующие функции собственного капитала:

- Защитная функция (проявляется в защите интереса вкладчиков);

- Оперативная функция (значение данной функции в том, что за счет собственного капитала покрываются расходы на приобретение основных фондов и других материальных активов);

- Регулирующая функция (заключается в том, что через величину собственных средств надзорные органы могут влиять на деятельность банка и снижать уровень банковских рисков).

Механизм формирования капитала обременён различным трудностями законодательного и экономического характера, к которым относятся:

- затратоёмкость выпуска банками собственных ценных бумаг;

- проблема потери контроля над банком при привлечении новых собственников;

- наличие процедурных трудностей по оплате взносов в уставный капитал;

- проблемы, проведения качественной дивидендной политики и т. д.

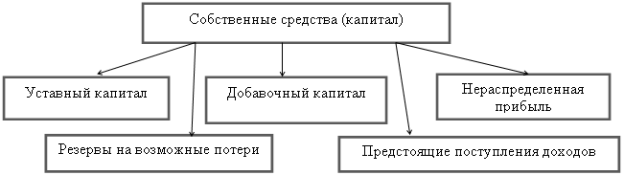

Структура источников собственных средств (капитала) банка представлена на рисунке 1.

Рис. 1. Структура собственных средств коммерческого банка

Рассмотрим собственные средства (капитал) коммерческих банков на примере ПАО «НИКО–БАНК» [2].

Таблица 1

Состав иструктура пассивов ПАО «НИКО-БАНК»

|

Вид пассивов |

2013г. |

2014г. |

2015г. |

Изменение 2015 г. к 2013г. (+/-),% |

|||

|

Сумма, тыс. руб. |

В% к итогу |

Сумма, тыс. руб. |

В% к итогу |

Сумма, тыс. руб. |

В% к итогу |

||

|

Привлечённые средства |

2393622 |

67,5 |

2131253 |

62,6 |

2674529 |

67,9 |

0,4 |

|

Обязательства по уплате процентов по полученным кредитам, депозитам и иным привлеченным средствам |

34177 |

1,0 |

39107 |

1,1 |

39417 |

1,0 |

0,04 |

|

Обязательства перед кредиторами |

5590 |

0,2 |

8580 |

0,3 |

31935 |

0,8 |

0,7 |

|

Прочие обязательства всего |

39767 |

1,1 |

47687 |

1,4 |

71352 |

1,8 |

0,7 |

|

Обязательства всего |

2433389 |

68,7 |

2178940 |

64,0 |

2745881 |

69,7 |

1,0 |

|

Собственные средства без учета созданных резервов на возможные потери и под обесценение ценных бумаг |

1085934 |

30,6 |

1200523 |

35,3 |

1172672 |

29,8 |

-0,9 |

|

Резервы на возможные потери и под обесценение ценных бумаг |

25226 |

0,7 |

24183 |

0,7 |

21335 |

0,5 |

-0,2 |

|

Совокупные собственные средства |

1111160 |

31,3 |

1224706 |

36,0 |

1194007 |

30,3 |

-1,0 |

|

Пассивы всего |

3544543 |

100,0 |

3403646 |

100,0 |

3939888 |

100,0 |

Х |

ПАО «НИКО–БАНК» стабильно работает на рынке финансовых услуг Оренбургской области уже более 25-ти лет, являясь второй по величине кредитной организацией Оренбуржья [3, 4]. ПАО «НИКО-БАНК» осуществляет свою деятельность по трем основным направлениям:

1) корпоративный бизнес (кредитование, привлечение депозитов, расчетно–кассовое обслуживание юридических лиц);

2) розничный бизнес (кредитование, привлечение депозитов, расчетно–кассовое обслуживание физических лиц);

3) операции на межбанковском, валютном рынках и рынке ценных бумаг [5].

По данным состава и структуры пассивов ПАО «НИКО-БАНК» (табл. 1) можно сделать вывод о том, что совокупные собственные средства в общей структуре пассивов занимают в 2013 г.- 31,3 %, в 2015 г. составляет 30,3 %.

Таблица 2

Состав иструктура собственных средств ПАО «НИКО— БАНК»

|

Источники собственных средств |

2013г. |

2014г. |

2015г. |

Изменение 2015 г. к 2013 г. (+/-), % |

|||

|

Сумма, тыс. руб. |

В% к итогу |

Сумма, тыс. руб. |

В% к итогу |

Сумма, тыс. руб. |

В% к итогу |

||

|

Уставный капитал |

972402 |

87,5 |

1080402 |

88,2 |

1080402 |

90,5 |

3,0 |

|

Добавочный капитал |

19982 |

1,8 |

40926 |

3,3 |

47098 |

3,9 |

2,1 |

|

Нераспределенная прибыль |

15446 |

1,4 |

19131 |

1,6 |

19717 |

1,7 |

0,3 |

|

Прибыль текущего года |

78104 |

7,0 |

60064 |

4,9 |

25455 |

2,1 |

-4,9 |

|

Размер собственных средств без учета созданных резервов на возможные потери и под обесценение ценных бумаг |

1085934 |

97,7 |

1200523 |

98,0 |

1172672 |

98,2 |

0,5 |

|

Резервы на возможны потери и под обесценение ценных бумаг |

25226 |

2,3 |

24183 |

2,0 |

21335 |

1,8 |

-0,5 |

|

Совокупный размер собственных средств |

1111160 |

100,0 |

1224706 |

100,0 |

1194007 |

100,0 |

Х |

Следует отметить, что доля собственного капитала ПАО «НИКО-БАНК» в объёме активных операций не велика, но он создаёт адекватные условия для роста активных операций, тем самым служит обеспечением финансовой основы деятельности коммерческого банка.

Другими словами, значение собственных средств определяется для банка следующим положениями:

– за счет собственных средств (капитала) банки покрывают около 12–20 % общей потребности в ресурсах;

– капитал определяет кредитоспособность банка и максимальный объем его активов (активы банка не могут расти сверх пределов, обозначенных его коэффициентом достаточности капитала);

– стоимость и величина капитала влияют на конкурентную позицию банка [2].

Проанализируем состав и структуры собственного капитала ПАО «НИКО-БАНК» (табл. 2).

Таблица 3

Состав иструктура собственных средств ПАО «НИКО–БАНК» по направлениям использования

|

Направления использования собственных средств |

2013г. |

2014г. |

2015г. |

Изменение 2015 г. к 2013 г. (+/-),% |

|||

|

Сумма, тыс. руб. |

В% к итогу |

Сумма, тыс. руб. |

В% к итогу |

Сумма, тыс. руб. |

В % к итогу |

||

|

Совокупный собственный капитал |

1111160 |

100 |

1224709,0 |

100 |

1194007 |

100 |

Х |

|

Иммобилизированные собственные средства |

16295 |

1,5 |

11683 |

1,0 |

16429 |

1,4 |

-0,1 |

|

Резервы на возможны потери и под обесценение ценных бумаг |

25226 |

2,3 |

24183 |

2,0 |

21335 |

1,8 |

-0,5 |

|

Свободный собственный капитал |

1069639 |

96,3 |

1188843 |

97,1 |

1156243 |

96,8 |

0,6 |

На основе данных таблицы 2 можно отметить, что наибольшую долю в структуре собственных средств (капитала) за 2013–2015 гг. ПАО «НИКО-БАНК» занимает уставный капитал. При этом к 2015 г. он увеличился на 3 п.п. и составил 1080402 тыс. руб. За рассматриваемый период на 4,9 п.п. сократилась прибыль текущего года; нераспределенная прибыль ПАО «НИКО-БАНК» увеличилась всего лишь на 3 п.п.

Следует отметить, что существенных изменений в структуре собственных средств ПАО «НИКО-БАНК» за анализируемый период не произошли. В среднем совокупный размер собственных средств увеличился на 103,7 %.

Анализ состава и структуры собственных средств ПАО «НИКО-БАНК» по источникам направления показал, что наибольшую долю занимает свободный собственный капитал. В 2013 г. его доля составляла 96,3 %, а к 2015 г. увеличилась на 0,6 п.п. (96,8 %).

Также следует заметить, что в структуре собственного капитала ПАО «НИКО-БАНК» по источникам направления не произошли существенные изменения. На 0,5 п.п в 2015 г. сократились резервы на возможные потери и под обесценение ценных бумаг.

Таким образом, на основании проведенного анализа можно сделать вывод о том, что собственные средства (капитал) коммерческих банков обеспечивают финансовую устойчивость и платежеспособность банка. Чем больше капитал банка, тем больше возможностей покрыть убытки, а, следовательно, меньше риск потери платежеспособности. Капитал служит как бы «последним рубежом обороны» от банкротства. Кроме того, значительный собственный капитал обеспечивает стабильную репутацию банка, уверенность в нем собственников, вкладчиков, партнеров, то есть поддерживает доверие к банку. Это является одним их важных особенностей для имиджа банка.

Литература:

- Агеева Н. А. Основы банковского дела: Учеб. пособие. — М.: РИОР: ИНФРА-М, 2014. — 274 с.;

- Официальный сайт ПАО «Нико — Банк» -http://nico-bank.ru/.

- Снатенков А. А. Банковская система региона, по материалам Оренбургской области: монография / А. А. Снатенков. — Оренбург: Издательский центр ОГАУ, 2011. — 85 с.

- Маркова О. М. Организация деятельности коммерческого банка: учебник / О. М. Маркова. — М.: ИД «ФОРУМ»: ИНФРА-М, 2016. — 496 с.;

- Снатенков А. А. Финансовый анализ коммерческого банка: практикум. — Оренбург, 2015. — 133с.