Актуальность темы исследования связана с усилением конкурентной борьбы на рынке банковских услуг. В условиях динамичного развития экономики каждый банк сегодня должен выбирать конкурентоспособность как определяющий фактор качества услуг финансово-кредитного учреждения, эффективной деятельности как на национальном, так и на международном рынках. Повышение конкурентоспособности банковского сектора является одним из главных целевых ориентиров, закрепленных Концепцией социально-экономического развития РФ до 2020 года. В данном документе отмечено, что устойчивость финансово-банковской системы должна способствовать обеспечению национальной безопасности государства [1]. Поэтому возникает необходимость в разработке эффективного инструментария оценки конкурентоспособности банка и поиска методов по ее повышению.

Исходя из этого, целью исследования является анализ существующих подходов и разработка рекомендаций по совершенствованию методических основ обеспечения конкурентоспособности банков на современном этапе.

Исследования подходов к управлению конкурентоспособностью, а также проблемы оценки конкурентоспособности банков изложены в научных трудах: Ю. М. Ворохановой, И. А. Кетовой, П. Ф. Колесова, B. C. Краюшкина, H. H. Куницына, Д. А. Мизгулина, Е. Е. Рачилова, О. Г. Семенюты, Д. В. Трофимова, Н. К. Щипакиной, Ю. С. Эзроха и других исследователей. Однако, несмотря на многочисленные исследования и полученные научные результаты, остаются нерешенными некоторые вопросы, в частности, остается недостаточно исследованным подход к определению сущности конкурентоспособности банка и инструментов ее оценки в соответствии с факторами влияния на конкурентоспособность банка. Вследствие постоянного изменения условий функционирования банков, существует потребность исследования факторов влияния на конкурентоспособность и возможности их учета в оценочных показателях конкурентоспособности.

Банковская конкуренция, является основной движущей силой рынка банковских продуктов, требует тщательного исследования сущности. По мнению большинства исследователей, банковскую конкуренцию необходимо определять как соперничество между участниками рынка банковских услуг, а он в свою очередь характеризуется высоким уровнем конкуренции [2, 5, 9]. Сущность банковской конкуренции отражается в наиболее важной характеристике банковской услуги на рынке — в ее конкурентоспособности [3, с. 281].

Конкурентоспособность банка является ключевым показателем в определении уровня его эффективности. Но, несмотря на важность данного понятия, в среде научной мысли не существует единого суждения, по определению сущности данного понятия. Среди ученых отсутствует единое четкое экономическое толкование указанного термина, что в свою очередь приводит к появлению противоречий в анализе и управлении конкурентоспособностью банковских учреждений. Большинство исследователей считают, что уровень конкурентоспособности банка отражает успешность его функционирования в процессе приобретения, содержания и расширения рыночных позиций, предполагает способность банковского учреждения обеспечивать соответствие своих услуг запросам потребителей и противостоять негативному влиянию внешней среды [7, с. 77].

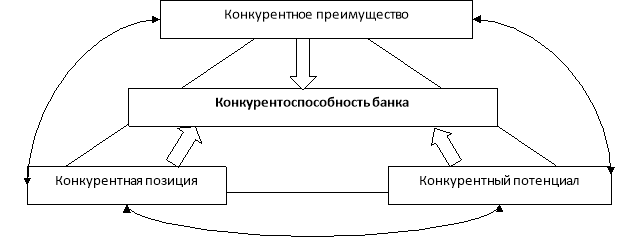

Кроме того, в экономической литературе сущность категории «конкурентоспособность» часто рассматривается через такие категории, как «конкурентное преимущество», «конкурентный статус», «конкурентная позиция» и «конкурентный потенциал» [9, с.304]. С целью определения инструментов оценки и обоснования методов управления конкурентоспособностью банка была установлена иерархия указанных понятий. Взаимосвязь данных категорий отражена на рисунке 1.

Рис. 1. Иерархия категорий конкурентоспособности банка

Рис. 1. Иерархия категорий конкурентоспособности банка

В процессе изучения и оценки конкурентоспособности банка, необходимо не только понимание сущности и природы данного понятия, но и обязательное изучение факторов, которые влияют или какой-то мере могут повлиять.

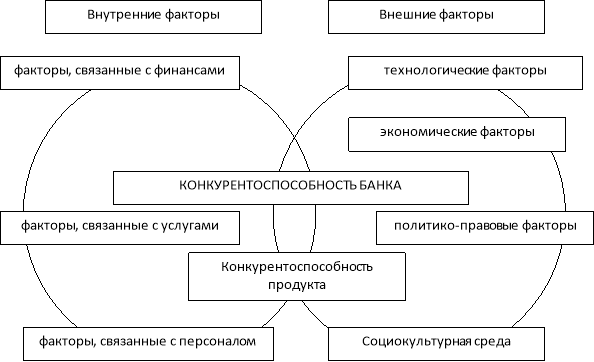

Большинство ученых разделяют факторы на внутренние и внешние [4, 7, 8, 10]. При этом, можно констатировать, что существует два противоположных взгляда относительно влияния факторов на конкурентоспособность банка. Некоторые исследователи считают, что в определении конкурентоспособности банка решающая роль принадлежит экзогенным факторам. Другие же утверждают, что с точки зрения поддержки и повышения конкурентоспособности именно факторы внутренней среды банка весомее, поскольку являются объектом активного воздействия с их стороны.

По нашему мнению, противопоставлять внутренние и внешние факторы влияния на деятельность банков нецелесообразно и ошибочно. Главные внешние факторы, которые влияют на конкурентный климат отрасли и конкурентоспособность субъектов хозяйствования, М. Портер назвал силами конкуренции [5, с. 33]. Для того, чтобы сохранить или повысить конкурентоспособность банка, необходимо учитывать эти факторы и постоянно наблюдать за изменением ситуации на рынке (рис. 2).

Рис. 2. Факторы, влияющие на конкурентоспособность банка

Следует отметить, что одним из наиболее весомых факторов влияния на конкурентоспособность банка является уровень конкурентоспособности банковского продукта. Именно этот фактор будет определять место банка на рынке.

Наиболее распространенными в мировой практике методами оценки конкурентоспособности банка являются RATE, CAMELS, Sheshukoff Bank, метод «информационного наблюдения», метод банковского скоринга [7, с. 53].

Методика RATE по своей сути представляет собой рейтинговую оценку банков. Что позволяет ранжировать их и выявить наиболее конкурентоспособный банк. Что касается CAMELS, то эта методика анализа представляет собой стандартизированные требования к банкам и является довольно эффективным методом, однако все же имеет ярко выраженные недостатки в методических аспектах, а именно низкий уровень формализации, сильную зависимость от объективности и компетенции аналитиков и прочее. Метод «информационного наблюдения» также является рейтинговой оценкой — это система оценки деятельности банков, которая основана на агрегированных показателях и характеристиках. Такой рейтинг помогает ранжировать банки по их месту среди других кредитных институтов. Метод банковского скоринга предусматривает построение скоринговых систем, основываясь на различных показателях. Каждый из указанных методов имеет как свои преимущества так и недостатки. Именно поэтому, для наиболее точных результатов целесообразно также применять одновременно несколько методик.

К эффективным методам оценки конкурентоспособности банка можно отнести и построение кредитных рейтингов. Такая система предлагает инвестору информацию о рискованности вложений в такой банк. С другой стороны, для банка этот рейтинг влияет на доступность к капиталу, а также определяет его стоимость [12, с.25].

Отечественные ученые предлагают ряд различных методик, основные из которых базируются на интегральной оценке конкурентоспособности банка. В частности, методика Черновой С. А., Алиевой М. Ю. предполагает построение интегральной оценки на основе показателей конкурентоспособности банковских услуг, места банка на рынке банковских услуг и возможности банка по удержанию позиций на рынке. Сопоставимость показателей конкурентоспособности коммерческих банков (качественных и количественных) обеспечивается посредством их перевода в качественные аналоги по формуле интегрального показателя [11, с.94].

Также заслуживает внимания методика Коломиец И. В., которая базируется на анализе активов, капитала и финансовом результате банков. Характерными чертами являются простота, доступность информации для расчета и оперативность расчетов. В процессе оценки уровня конкурентоспособности банка особенно важно определение факторов влияния и степени их влияния на конкурентоспособность банка. В частности, в работе Коломиец И. В. предложено оценку уровня конкурентоспособности исходя из влияния следующих факторов: уровень надежности банка, размер активов банка, размер капитала, финансовый результат деятельности банка [8, с.53]. Соответственно каждый из показателей имеет свою значимость в общем показателе. Однако, из-за своей простоты данная методика не учитывает в полной мере всех факторов влияния на результирующий показатель, поэтому с целью получения наиболее объективного результата исследований целесообразно дополнительное использование и другой методики.

Как уже отмечалось, оценка уровня показателя конкурентоспособности банковского продукта является по определению базовым инструментом управления уровнем конкурентоспособности банка. Сегодня конкуренция на рынке финансовых услуг обостряется, банки уже чаще начинают занимать меньшую долю рынка по сравнению с другими его участниками. Оценка уровня конкурентоспособности услуг — это систематизированный анализ, который включает в себя не только исследования состояния на определенный промежуток времени, но и в течение всего жизненного цикла существования услуги. В современных условиях при исследовании уровня конкурентоспособности банковских услуг необходимо учитывать [3, с.282]:

– изменчивость и турбулентность конкурентной среды. В современный период в структуре конкурентной среды произошли изменения — значительно повысилась доля косвенных конкурентов, то есть страховых и инвестиционных компаний, негосударственных пенсионных фондов и др., которые могут удовлетворить тот же набор потребностей потребителей за счет товаров-субститутов;

– отсутствие единых методических разработок по оценке конкурентоспособности банковских услуг, ведь каждый банк вырабатывает собственные услуги, перечень качественных и количественных характеристик которых различен, наряду с этим, очень трудно определить приоритетность характеристик, которые необходимо учитывать при оценке конкурентоспособности банковских услуг;

– субъективность оценки уровня конкурентоспособности (практически каждая методика использует экспертную, то есть зависимую в определенной степени от субъекта, оценку для определения влияния отдельных факторов). При этом субъективная оценка не оказывает негативного влияния. С одной стороны, использование опыта эксперта или группы экспертов в определенной области позволяет оценить и в дальнейшем учесть специфические особенности, которые невозможно определить другими методами, а с другой стороны, зачастую стоимость использования экспертного метода оценки достаточно высока, и банки стараются снизить себестоимость процессов прогнозирования за счет «снижения качества» экспертной группы, снижают объективность расчетов оценки;

– специфичность банковских услуг. На сегодня видоизменение банковских услуг производится в кратчайшие сроки и проведение оценки конкурентной среды становится гораздо сложнее;

– необходимость поиска оптимума в координатах «спрос-предложение». При создании новых банковских услуг банк должен быть уверен, что потребности покупателей данных услуг и возможности банка будут уравновешены.

Завершающим этапом управления конкурентоспособностью банка является определение направлений изменений, которые необходимо осуществить с целью повышения уровня конкурентоспособности банка.

Общепринятым является повышение конкурентоспособности путем изменений по следующим направлениям: усовершенствование функционирующей системы управления рисками; расширение сети структурных подразделений и дополнительных офисов; повышение конкурентоспособности банка на рынке услуг; развитие розничного бизнеса; развитие ипотечного кредитования, учитывая социальную значимость и перспективность данного направления; использование современных банковских технологий, которые смогут обеспечить безопасность и надежность информационных систем; разработка новой идеологии работы с клиентами, основанной на использовании стандартных технологий с индивидуальным подходом к каждому клиенту; поиск эффективных путей работы с клиентами и повышения качества обслуживания [6].

Таким образом, конкурентоспособность банка является показателем, характеризующим эффективность работы банка в целом. Именно поэтому процесс оценки конкурентоспособности должен учитывать множество качественных и количественных факторов, которые в современной изменчивой и турбулентной конкурентной среде сложно адекватно отследить. Все существующие методики оценки конкурентоспособности банка имеют как преимущества, так и недостатки, которые необходимо индивидуально учитывать в каждом конкретном случае. Целесообразным является мониторинг показателей и внедрение, в случае их ухудшения, определенных мер по повышению эффективности и конкурентоспособности банка.

Литература:

- Концепция долгосрочного социально-экономического развития Российской Федерации на период до 2020 года [Электронный ресурс]. — URL: http://www.consultant.ru.

- Абаева Н. П., Хасанова Л. Т. Конкурентоспособность банковских услуг. — Ульяновск: УлГТУ, 2012. — 118 с.

- Величко Н. Ю., Березниченко Е. И. Исследование методов оценки конкурентоспособности коммерческого банка // Научно-методический электронный журнал «Концепт». — 2016. — Т. 11. — С. 281–285.

- Вороханова Ю. М., Щипакина Н. К. Методы и инструменты оценки конкурентоспособности банковской системы России // Science Time. — 2015. — № 4. — С. 139–148.

- Иванченко О. В. Маркетинг банковских услуг: учебное пособие / О. В. Иванченко, К. А. Дзотцева, А. С. Сагоян. — Ростов н/Д: РГЭУ (РИНХ), 2016. — 88 с.

- Кетова И. А., Рачилов Е. Е. Стоимостный подход к управлению конкурентоспособностью банка [Электронный ресурс] // Современные проблемы науки и образования. — 2014. — № 4. — URL: http://www.science-education.ru.

- Колесов П. Ф. Модель оценки конкурентоспособности коммерческого банка / П. Ф. Колесов // Проблемы и перспективы экономики и управления: материалы междунар. науч. конф. (г. Санкт-Петербург, апрель 2012 г.). — СПб.: Реноме, 2012. — С. 77–81.

- Коломиец И. В. Модели оценки конкурентоспособности банка // Управление развитием. — 2012. — № 19(140).- С. 52–54.

- Краюшкин B. C., H. H. Куницына Разработка методики интегральной оценки конкурентоспособности коммерческого банка // Мир науки, культуры, образования. — 2013. — № 2.- С.303–306.

- Тавасиев А. М. Банковское дело. Управление и технологии: учебник / Под ред. А М. Тавасиева. — 3-е изд., перераб. и доп. — М.: ЮНИТИ-ДАНА, 2012. — 671 с.

- Чернова С. А., Алиева М. Ю. Методические подходы к оценке конкурентоспособности региональных коммерческих банков // Известия УрГЭУ. — 2015. — № 1. — С. 89–99.

- Эзрох Ю. С. Доходный подход в оценке конкурентоспособности коммерческого банка // Финансовая аналитика: проблемы и решения. — 2013. — № 39. — С.23–33.