Динамика сбережений населения вбанковской сфере исберегательная модель вРоссии втекущий период

Корев Александр Александрович, магистрант

Тюменский государственный университет

В статье рассматривается динамика сбережениях населения в банковском секторе с 2000 года, выявляются тенденции и причины динамики, анализируются составляющие модели сберегательного поведения.

Ключевые слова: сбережения, сберегательное поведение, сберегательная модель

Феномену общественных сбережений уделено значительное внимание в экономической науке. Чаще всего сбережения рассматриваются как отложенное потребление, как часть располагаемого дохода, не использованного на потребление. Нередко сбережения трактуются как «любое использование денежных средств в целях обеспечения будущего потребления или извлечения будущего дохода» [5].

Наиболее расширенное определение дает И. А. Алиева: «Сбережения — это часть совокупного дохода домохозяйств (как заработанного, так и полученного), которая не направляется на текущее потребление, а резервируется в виде активов, сформированных с целью получения дополнительного дохода, страхования от непредвиденных случаев и повышения материального статуса, позволяющих сохранять привычный уровень потребления при изменении располагаемого дохода и их дальнейшего использования для удовлетворения своих потребностей в будущем или формирования богатства» [1].

Существуют различные методики определения сбережений населения. Одним из них является расчет сумм превышения доходов над расходами.

Как было отмечено, целью сбережений является обеспечение будущего потребления путем использования как скопленных средств, а также полученных активов в результате оборота сбережений. К таким направлениям аккумуляции сбережения в соответствии с методикой Росстата относятся:

− банковская сфера (банковские вклады, хранение денег на карте и банковских счетах, покупка ценных бумаг);

− покупка недвижимости — один из способов получения доходов при сдаче его в аренду. На сегодняшний день не существует действенных механизмов оценки целей приобретения недвижимости, поэтому в целях статистики все они объединяются в одну статью;

− перевод наличности в иностранную валюту;

− хранение наличности на руках.

В рамках данного исследования имеет интерес первое направление. Сбережения в банковской сфере являются фактором развития экономики, так как данные средства могут многократно использоваться в производственном процессе, то есть мультиплицируются.

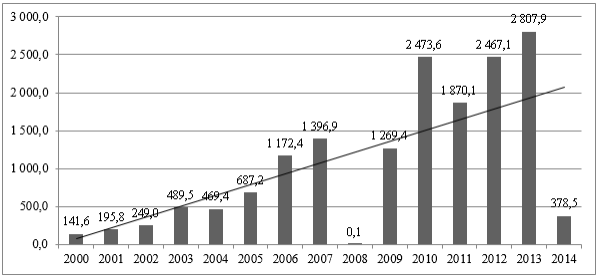

Согласно данным Росстата динамика сбережений населения с 2000 года поступательно увеличивается (рисунок 1).

Рис. 1. Динамика сбережений населения в банковском секторе, млрд. руб.[1]

Помимо повышающего тренда, также четко выделяются периоды кризиса и резкого сокращения сбережений в банковской сфере. К ним относятся 2008 и 2014 года. Сокращение вкладов в 2011–2014 годах связано с затяжными последствиями кризиса на мировом рынке.

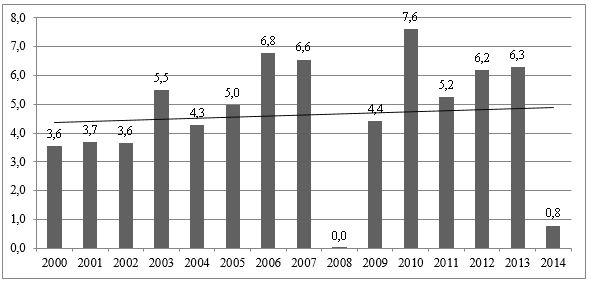

Падение доходов влечет за собой снижение сбережений и рост потребления, и наоборот. Именно поэтому одним из показателей обеспеченности населения является доля сбережений в составе доходов. Динамика доли сбережений в сфере банковского рынка представлена на рисунке 2.

Рис. 2. Динамика доли сбережений в банковской сфере, %[2]

Доля сбережений в структуре доходов постепенно увеличивается, при этом все также четко проявляются спады в периоды кризиса.

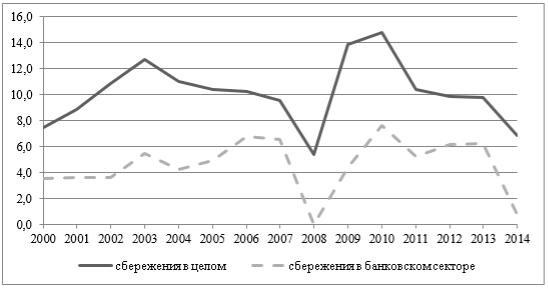

Как было отмечено, население осуществляет сбережения не столько в банковской сфере. На рисунке 3 представлена динамика доли сбережений в составе доходов с 2000 года (рис. 3). Данные рассчитаны как разница между доходами и текущими расходами населения, что позволяет оценить потенциал уровня сбережений населения и в дальнейшем провести анализ сберегательной модели поведения.

Рис. 3. Динамика доли сбережений в доходах населения[3], %

Сравнивая сбережения населения в целом и сбережения в банковском секторе можно выявить схожесть модели поведения. При этом существует значительные возможности увеличения сбережений в банковском секторе. Также стоит отметить, что банковские вклады более подвержены изменениям рынка, их динамика более выражена.

Далее исследованы составляющие модели сберегательного поведения населения.

Во многих исследованиях отмечается, что в основном склонны делать сбережения люди с высокими доходами, так как именно доходы служат основным источником удовлетворения потребностей домашних хозяйств, в том числе и сбережения. Исследования расходов и сбережений населения по группам с различным уровнем доходов указывают на то, что в России очень велика доля населения, которое не может откладывать деньги, поскольку их доходов едва хватает на удовлетворение текущих потребностей (свыше 60 % доходов уходит на покупку продуктов питания) [2]. Но с другой стороны, люди, располагающие достаточными для этого доходами не хотят делать сбережения, считая это невыгодным. При высоком уровне инфляции банковские сбережения не только не приносят дополнительного дохода, но и не обеспечивают сохранность текущей стоимости.

Возрастные особенности поведения — еще один фактор определяющий модель сберегательного поведения. Традиционно люди старшего поколения также предпочитают копить деньги, в то время как молодежь склонна либо жить в долг, либо тратить большую часть своих доходов. Такая же модель поведения наблюдается и на Западе [3].

Эконометрический анализ Е. Х. Трухтаровой также выявил, что все агенты экономики ориентируется на тенденции исходя из прошлых периодов. Иначе говоря, для того чтобы определить уровень текущего потребления, население ориентируется на доходы прошлого года [10]. В результате после преодоления кризиса, уровень потребления и сбережений населения быстро восстанавливаются и последние переходят на новый уровень. Это также отражается на представленном графиках (рис. 1–3).

В качестве фактора, определяющего психологическую мотивацию потреблять или сберегать, можно рассматривать, не только внешние шоки (кризисы), но и инфляционные ожидания в экономике. При этом Е. Х. Трухтаровой выявлено, что уровень инфляции оказывает положительное влияние на потребление в целом в регионе [10]. Это может объясняться, во-первых, различием в расчетном уровне инфляции и ожиданиях населения, а во-вторых, тем, что модель сберегательного поведения в России отличается от классической общепринятой модели. Данное положение подтверждается исследовании, осуществленных Барашиной Д. О. и полученными ею выводами: в декабре 2015 года население страны существенно (по сравнению с прошлым годом) сократило покупку товаров (что не характерно для декабря). В свою очередь резко увеличились сбережения граждан (преимущественно в виде рублевых депозитов) — с 11 до 21,6 %. В декабре 2014 года остатки наличных денег в накоплениях населения составляли 21 %, а в декабре 2015–16,7 %. Это свидетельствует о том, что домохозяйства избегали наличных денег [3].

Отказ от потребления сопровождался заметным увеличением трат на сбережения, которые согласно статистики Росстата, относятся к необходимым тратам, как и покупка валюты для страхования частных рисков, вложения на депозиты и в банках и приобретение ценных бумаг. С этой точки зрения расхождение между доходами и расходами указывает не на «жизнь населения взаймы», а на то, что изменения 2015 года были для подавляющей части домохозяйств страны экстраординарными. В данных условиях население начинает формировать запасы денежной наличности для поддержания текущего уровня потребления, в случаях, если кризис затянется, возникнут новые обстоятельства.

В результате можно подвести итоги:

− существует высокий потенциал роста сбережений населения в виде активов в банке, банковский сектор не обладает доверием и привлекательностью в качестве субъекта обеспечивающего сохранность сбережений и роста имеющихся активов;

− в целом модель банковского сбережения идентична общепринятой западной модели, различия отражаются в особенностях банковского сектора и предлагаемых продуктах, а также состояния экономики;

− на текущем этапе сберегательное поведение населения в России в последние годы связано с резким изменением доходов, при этом часть из них сберегается не с целью прибыли, а с целью страховки сохранения текущего уровня потребления в будущем.

Литература:

- Алиева И. А. Сбережения населения как источники формирования инвестиционного потенциала в условиях экономической трансформации [Текст]: автореф. дис. на соиск. учен. степ. канд. эконом. наук (08.00.01) / Алиева Иноббат Акрамовна; Кыргызско-Российский славянский универс.. — Бишкек, 2008. — 16 с.

- Анисимова Г. В. Динамика банковских сбережений и неравенство в Российском обществе / Материалы международной научно-практической конференции, посвященной 125-летию со дня рождения Г. Я. Сокольникова «Деньги, кредит, бюджет России: история и современность». — М.: ООО «ИПЦ Маска», 2014 — С. 201–205.

- Барабашина Д. О. Инвестиции и сбережения в российской экономике // Электронный научный журнал — 2016 — № 7 — С. 276–278.

- Евдокимова А. Е. Потребление и сбережения в России Динамика и анализ // Международный студенческий вестник — 2015 — № 4 — С. 325–326.

- Журавлев П. А. Институциональное содержание сбережений населения [Текст] / П. А. Журавлев // Вестник Ярославского государственного университета им. П. Г. Демидова. Серия Гуманитарные науки. — 2013 — № 1. — С. 174–176.

- Сафронова Ю. Г., Тарханова Е. А. Система страхования вкладов и ее влияние на доверие населения коммерческим банкам в России // Инновационная экономика: материалы междунар. науч. конф. Казань: Бук, 2014. С. 66–69.

- Сафронова Ю. Г., Тарханова Е. А. Оценка тенденций развития рынка банковских вкладов населения в России // Молодой ученый. — 2014. — № 8. — С. 585–588.

- Семке Ю. Потребительский и сберегательный потенциал России [Текст] / Ю. Семке // Вестник Забайкальского государственного университета. 2012. № 5. С. 125–130.

- Тарханова Е. А. Банковское дело: учебное пособие. Тюмень: Издательство Тюменского государственного университета, 2015. 304 с.

- Тухтарова Е. Х. Анализ сберегательного поведения населения в условиях влияния инфляции на примере УрФО // Вестник УрФУ. Серия экономика и управление — 2014 — № 6 — С. 77–84.

- Федеральная служба государственной статистики Росстат — http://permstat.gks.ru/

[1]Составлено автором по данным: Федеральной службы государственной статистики Росстат – http://permstat.gks.ru/

[2] Составлено автором по данным: Федеральной службы государственной статистики Росстат – http://permstat.gks.ru/

[3] Составлено автором по данным: Федеральной службы государственной статистики Росстат – http://permstat.gks.ru/