упрощенная система налогообложения как способ оптимизации налогообложения малого бизнеса

Филенкова Екатерина Васильевна, магистрант;

Кравцова Оксана Васильевна, аспирант

Волгоградский кооперативный институт (филиал) Российского университета кооперации

В статье раскрыты вопросы упрощенной системы налогообложения как способа оптимизации налогообложения малого бизнеса

Ключевые слова: налогообложение малого бизнеса, упрощенная система налогообложения, оптимизация налогообложения

Одна из целей субъектов малого бизнеса — выработка оптимальных решений в хозяйственной деятельности при использовании специальных налоговых режимов, что позволяет осуществлять легальные операции с минимальными налоговыми потерями.

Оптимизация налогообложения малого бизнеса при применении специальных налоговых режимов — это система различных схем и методик, позволяющая выбрать оптимальное решение для конкретного случая «хозяйственной» деятельности организации [1].

Рассмотрим такой путь оптимизации налогообложения как переход на упрощенную систему налогообложения. В соответствии с п. 1 ст. 248 НК РФ в данном режиме при определении доходовиз них исключаются суммы налогов, предъявленные налогоплательщиком покупателю [2].

По итогам 2015 года за двенадцать месяцев организация ООО «Прэсто» получило доход в размере 12955 тыс. рублей. Однако, торговая организация ООО «Прэсто» может перейти на льготный режим налогообложения только в период с 1 октября по 30 ноября 2016 года.

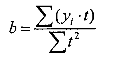

Для этого необходимо рассчитать прогноз выручки с помощью метода экстраполяции, используя уравнение тренда (формула 1).

![]() , (1)

, (1)

где,

а — параметр уравнения тренда,

b — коэффициент приращения,

t — параметр времени (формула 2).

t=k-(n+l)/2 (2)

k — порядковый номер года, который рассчитывается по формуле 3:

k=n-m (3)

m — число параметров в уравнении тренда.

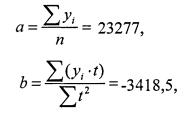

Рассчитаем значение параметров а и b по формулам 4 и 5:

(4)

(4)

(5)

(5)

Рассчитаем значение параметров а и b для выручки.

у t = 23277 -3418,45*t- математическая модель тренда выручки предприятия ООО «Прэсто».

у t = 19858,5

Определим уровень выручки на ООО «Прэсто». Данные занесем в таблицу 1.

Таблица 1

Данные для расчета прогноза выручки на ООО «Прэсто»

|

Год |

у |

k |

t |

t*t |

y*t |

у t |

у- у t |

(у- у t )2 |

|

2011 г. |

30157 |

1 |

-2 |

4 |

-60314 |

39661 |

43 |

1849 |

|

2012 г. |

27016 |

2 |

-1 |

1 |

-27016 |

24583 |

320,5 |

102720 |

|

2013 г. |

18725 |

3 |

0 |

0 |

0 |

95054, |

-1133,5 |

1284822 |

|

2014 г. |

17210 |

4 |

1 |

1 |

17210 |

-5572 |

770 |

592900 |

|

2015 г. |

1571 1 |

5 |

2 |

4 |

31422 |

-20650 |

-4939 |

24393721 |

|

Итого: |

380219 |

10 |

-581498 |

47527 |

26376012 |

Рассчитаем точечный прогноз суммы выручки на период 2016-2017 гг.:

2016 год: 20650 тыс. руб.;

2017 год: 12021,5 тыс. руб.

Предельная сумма выручки не превысит данные:

2016 год: (30157+27016+18725+17210+15711)/5=21763,8 тыс. руб.;

2017 год: (27016+18725+17210+15711+21763,8)/5=20083 тыс. руб.;

Так как предельная сумма доходов не превысила 79,74 млн. рублей, значит, было бы целесообразно перейти на специальный режим налогообложения. В этом случае организация освобождается от уплаты налога на доходы физических лиц, налога на имущество, и она не признается налогоплательщиком налога на добавленную стоимость.

По первому способу, применив упрощенную систему налогообложения, организация может признать объектом налогообложения доходы, которые облагаются по ставке 6 %.

Тогда исчисленная сумма налога, будет равна (14340 тыс. руб. * 6 %) = 760,4 тыс. руб. Так как сумма налога уменьшается на сумму страховых взносов, но не более чем на 50 % от общей суммы налога, то сумма налога, подлежащая уплате в бюджет будет равна 380,2 тыс. руб. Значит, прибыль будет равна 13959,8 тыс.рублей.

Применив второй способ, согласно которому объектом налогообложения являются доходы, уменьшенные на величину расходов, налоговая ставка устанавливается в размере 15 %, рассчитаем сумму налога, подлежащую уплате в бюджет.

В данном случае налог на добавленную стоимость будет учитываться в составе расходов. Рассчитаем прогноз налога на добавленную стоимость с помощью метода экстраполяции. Для этого необходимо спрогнозировать суммы налоговой базы с помощью метода экстраполяции.

Определимуровень налоговой базы по НДС на ООО «Прэсто». Данные занесем в таблицу 2.

Таблица 2

Данные для расчета прогноза налоговой базы на добавленную стоимость на ООО «Прэсто»

|

Год |

у |

k |

t |

t*t |

y*t |

у t |

у- у t |

(у- у t )2 |

|

2011 г. |

960,30 |

1 |

-2 |

4 |

-1920,6 |

742 |

218,3 |

47654,9 |

|

2012 г. |

474,20 |

2 |

-1 |

1 |

-474,2 |

738,55 |

-264,35 |

69880,9 |

|

2013 г. |

651,50 |

3 |

0 |

0 |

0 |

731,65 |

-80,15 |

6424,02 |

|

2014 г. |

854,4 |

4 |

1 |

0 |

854,4 |

728,2 |

126,2 |

15926,4 |

|

2015 г. |

727,5 |

5 |

2 |

4 |

1455 |

719 |

8,5 |

17436,8 |

|

Итого: |

3667,9 |

2 |

-85,4 |

3659,4 |

157323 |

Рассчитаем точечный прогноз суммы налоговой базы по налогу на добавленную стоимость на период 2016-2017 гг.:

2016 год: 719 тыс. руб.;

2017 год: 703,75 тыс. руб.

Предельная сумма налоговой базы не должна превышать величину фактической суммы налоговой базы по налогу на добавленную стоимость запять лет:

2016 год: (960,3+474,2+651,5+854,4+727,5)/5=733,6 тыс. рублей,

2017 год: (474,2+651,5+854,4+733,6)/4=678,4 тыс. рублей;

Следовательно, можно рассчитать сумму налога на добавленную стоимость со ставкой 18 %, используя максимальные показатели налоговой базы.

2016 год: 733,6 тыс. рублей*18 %=132,1 тыс. рублей;

2017 год: 678,4 тыс. рублей* 18 %=122,1 тыс. рублей;

Рассчитаем прогноз расходов, используя данные отчета о прибылях и убытках. Занесем их в таблицу 3.

Таблица 3

Данные для расчета на ООО «Прэсто» прогноза себестоимости

|

Год |

у |

k |

t |

t*t |

y*t |

у t |

у- у t |

(у- у t )2 |

|

2011 г. |

29987 |

1 |

-2 |

4 |

-59974 |

29996,8 |

-9,75 |

95,0625 |

|

2012 г. |

26980 |

2 |

-1 |

1 |

-26980 |

26595,8 |

384,25 |

147648 |

|

2013 г. |

18680 |

3 |

0 |

0 |

0 |

19793,8 |

-1113,8 |

1240439 |

|

2014 г. |

17132 |

4 |

1 |

1 |

17132 |

16392,8 |

739,25 |

546491 |

|

2015 г. |

14062 |

5 |

2 |

4 |

28124 |

15823,8 |

-1761,8 |

3103939 |

|

Итого: |

92779 |

10 |

-41698 |

92779 |

5038612 |

Рассчитаем точечный прогноз суммы себестоимости на период 2016-2017 гг.:

2016 год: 15823,8 тыс. руб.;

2017 год: 12459 тыс. руб.

Предельная сумма себестоимости не должна превышать величину фактической суммы себестоимости за четыре года:

2016 год: (29987+26980+18680+17132+14062)/5=17941,8 тыс. руб.;

2017 год: (26980+18680+17132+14062+17941,8)/5=18959,16 тыс. руб.

Значит, сумма налога с использованием ставки 15 % и налоговой базы доходы за вычетом расходов будет равна: (21763,8-132,3-17941,8)*15 %=253,4 тыс. рублей. Сумма минимального налога равна 217,6 тыс. руб. Исследуемая организация ООО «Прэсто» должна уплатить в бюджет 253,4 тыс. руб.

Значит, прибыль будет равна 3136,3 тыс. рублей.

Для определения эффективности применения упрощенной системы налогообложения торговой организацией ООО «Прэсто», произведем сравнение в таблице 4 применяемой системы налогообложения ООО «Прэсто» и использование льготного режима налогообложения.

Таблица 4

Сравнительные характеристики использования действующей системы налогообложения на ООО «Прэсто» и применения льготного режима налогообложения

|

Показатель |

Действующая система налогообложения на ООО «Прэсто» |

Оптимизация налогообложения на ООО «Прэсто» путем применения льготного режима налогообложения |

|

|

Налоговая база «доходы», 6% |

Налоговая база «доходы за вычетом расходов», 15% |

||

|

Общая сумма налоговых платежей, тыс. руб. |

616,3 |

380,2 |

253,4 |

|

Общая налоговая нагрузка |

2,72 |

1,7 |

0,85 |

То есть, учитывая произведенные расчеты, для организации на ООО «Прэсто» будет выгодно перейти на упрощенную систему налогообложения, применив второй способ, используя налоговую ставку, равную 15 %. В данном случае общая налоговая нагрузка на ООО «Прэсто» будет наименьшей, сумма налоговых платежей будет также меньше.

Таким образом, наиболее выгодным путем оптимизации налоговых платежей для организации будет являться переход на специальный режим налогообложения — упрощенную систему налогообложения с использованием налоговой ставки 15 %, объектом налогообложения являются доходы, уменьшенные на величину расходов.

Литература:

- Сафонова М.Ф. Планирование налоговых затрат как элемент учетно-налоговой системы экономического субъекта // Аудиторские ведомости. 2016. N 7. С. 64 — 76.

- Филенкова Е.В., Кравцова О.В. Разработка и принятие налоговых решений субъектами малого бизнеса с учетом регионального аспекта // Молодой ученый. — 2016. — № 20. — С. 571-574.