Для целей нашего исследования необходимо напомнить параметры отнесения деятельности к сфере малого и среднего бизнеса (МСБ). В соответствии с Законом «О развитии малого и среднего предпринимательства в Российской Федерации», к малому бизнесу относятся предприятия с численностью сотрудников до 100 человек (также выделяются микропредприятия — до 15 человек), к среднему — с численностью от 100 до 250 человек, при этом данные предприятия также должны соответствовать критериям, приведенным в таблице 1.

Таблица 1

Критерии отнесения хозяйствующего субъекта кМСБ. [1,2]

|

Критерии |

Малый бизнес |

Средний бизнес |

|

Максимальная средняя численность персонала за предшествующий календарный год, человек |

100 (в т. ч. 15 для микропредприятий) |

250 |

|

Максимальная выручка за предшествующий календарный год (без учета НДС), млн рублей |

800 (в т. ч. 120 для микропредприятий) |

2 000 |

|

Максимальная суммарная доля участия собственников, не относящихся к субъектам МСБ, % |

49 |

|

Следует сделать особую оговорку, связанную с произошедшими в июле 2015 года изменениями в критериях отнесения предприятий к малому и среднему бизнесу. Максимальная суммарная доля участия собственников, не являющихся субъектами МСБ, была повышена с 25 до 49 %, предельные объемы выручки были повышены в два раза: для микропредприятий — с 60 млн. рублей за предшествующий календарный год (без учета НДС) до 120 млн. рублей, для малых предприятий — с 400 млн. рублей до 800 млн. рублей, для средних предприятий — с 1 млрд. рублей до 2 млрд. рублей. [2]

Аналитическое агентство RAEX (Эксперт РА) с 2006 года проводит регулярные исследования рынка кредитования МСБ. На протяжении периода с 2006 по 2013 год рынок демонстрировал рост, и лишь в 2014 году наметилась негативная тенденция (тогда портфель кредитов МСБ сократился на 1 %). 2015 год был наименее удачным для рынка кредитования МСБ: объем выдачи и совокупный портфель обновили антирекорды, а доля просрочки в портфеле достигла максимума за все время наблюдений. [3]

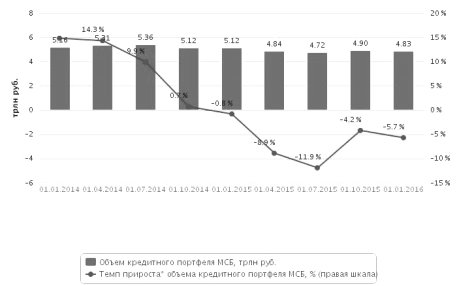

По данным исследования Эксперта РА, основанном на официальной статистике Банка России, результатах анкетирования банков, а также на серии углубленных интервью с представителями рынка кредитования малого и среднего бизнеса, совокупный объем кредитов, выданных малым и средним предприятиям за 2015 год, составил 5,5 трлн. рублей, что на 28,3 % было меньше итогов 2014 года. (Рис. 1)

Рис. 1. Темпы изменения объема кредитного портфеля МСБ, 2014–2015 гг. [3]

Это наихудший результат за последние пять лет: последний раз меньший объем кредитов банки выдали МСБ только в 2010 году — 4,7 трлн. рублей. Основное сокращение объемов выдачи кредитов МСБ пришлось на первое полугодие 2015 года — участники рынка отреагировали на макроэкономическую нестабильность, обвал национальной валюты и резкое повышение ключевой ставки в конце 2014 года. Во втором полугодии 2015г. рынок кредитования МСБ показал некоторое оживление (что отражено в росте объемов выдаваемых кредитов по сравнению с первым полугодием), связанное с адаптацией участников к новым условиям, а также уменьшением стоимости кредитов вслед за ключевой ставкой. [3]

Негативная тенденция на рынке кредитования МСБ в 2015 году во многом определялась сокращением активности 30 крупнейших банков по активам. Снижение заинтересованности крупных банков в кредитовании МСБ отразилось на размерах их сети структурных подразделений, в которых малые и средние предприятия могли получить кредит. Отдельные крупные банки — участники исследования закрыли около 15–20 % своих подразделений, тогда как совокупное число офисов участников за 2015 год сократилось на 8 % (а у ряда средних и небольших банков наблюдалась положительная динамика).

Отрицательно на рынке отразилось и падение спроса на заемные ресурсы со стороны малых и средних предпринимателей. Количество заявок на кредит, полученное участниками исследования за 2015 год, сократилось более чем в три раза по сравнению с данными 2014 года.

Совокупный портфель кредитов МСБ демонстрирует отрицательную динамику второй год подряд: на 1 января 2016 он составил 4,83 трлн. рублей, что на 5,7 % меньше размера портфеля на начало 2015 года, а за 2014 год портфель сократился почти на 1 %.

В III квартале 2015 года наблюдался рост портфеля (+4 % за квартал) до 4,9 трлн. рублей, однако в основном он был связан с изменением критериев отнесения юридических лиц к субъектам МСБ в июле 2015 года. Реклассификация заемщиков в соответствии с новыми критериями привела к увеличению кредитных портфелей участников исследования в среднем на 30 %, при этом у отдельных участников пересчет портфеля дал двукратный рост. [3]

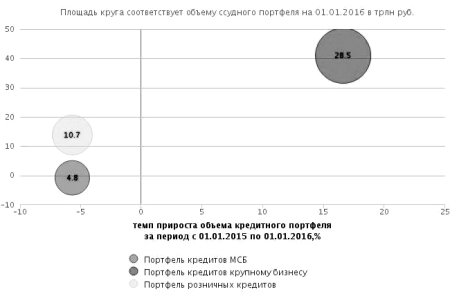

Поскольку в приоритете у банков из топ-30 второй год подряд остаются крупные компании, этот сегмент кредитования в 2015 году единственный показал рост. Совокупный портфель кредитов крупному бизнесу за 2015 год вырос на 16,6 %, что, тем не менее, меньше результатов 2014 года — тогда прирост составил свыше 40 %, однако значительная его часть была сформирована за счет переоценки валютных ссуд (Рис. 2).

Рис. 2. Объемы ссудного портфеля МСБ, крупного бизнеса и розницы, 2015 г. [3]

Розница впервые за прошедшие пять лет продемонстрировала отрицательную динамику: портфель кредитов физлицам за 2015 год сократился на 5,7 %.

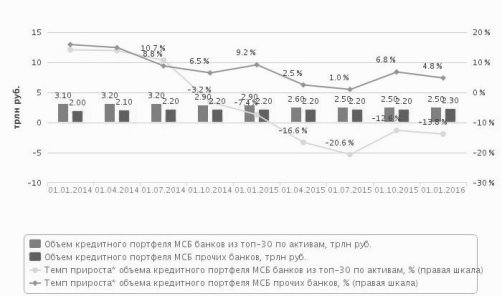

На протяжении всех кварталов 2015 года была выявлена следующая тенденция: банки из топ-30 показывали большее замедление в части выдачи кредитов МСБ, чем прочие участники рынка. Объем кредитов МСБ, выданных 30 крупнейшими банками по активам за 2015 год, составил 2,4 трлн. рублей, что на 36,4 % хуже результатов 2014 года. Темп сокращения объема выдачи кредитов МСБ у банков вне топ-30 существенно ниже — 20,3 %. (Рис. 3)

Рис. 3. Динамика кредитного портфеля МСБ банков топ-30 и вне топ-30, 2014–2015 гг. [3]

Из общего объема кредитов МСБ, выданных за 2015 год, только около 44 % было выдано банками из топ-30 — это наименьший показатель с начала публикации официальной статистики ЦБ РФ в 2009 году. Размер их портфеля кредитов МСБ за 2015 год снизился на 13,8 % и составил 2,49 трлн. рублей на 1 января.2016 года. В то же время портфель средних и небольших банков за год прибавил 4,8 % и составил 2,34 трлн. рублей

Таким образом, средние и небольшие по размеру активов банки приняли на себя ту часть спроса МСБ на кредитные ресурсы, от которой отказались крупные участники рынка. Когда крупные банки, как правило, осознанно придерживали кредитование МСБ и сдавали свои позиции на этом рынке, среди банков вне топ-30 конкуренция за качественного заемщика ожесточилась. [3]

Представим рэнкинг банков, кредитующих МСБ. Первые две позиции рэнкинга по величине кредитного портфеля МСБ не претерпели изменений — их заняли Сбербанк и ВТБ 24 (Таблица 2). Тройку лидеров по итогам 2015 года замкнул МИнБанк, поднявшийся с 4-й строки рэнкинга. Промсвязьбанк, ранее регулярно занимавший третью позицию, опустился сразу на пять строчек вниз, до 8-го места в рэнкинге, в результате более чем двукратного сокращения портфеля. Среди банков из топ-10 рэнкинга наибольший темп прироста портфеля (+45 % за 2015 год) продемонстрировал АК БАРС, что на фоне сокращения рынка позволило ему подняться сразу на семь строчек вверх и занять 6-ю позицию в рэнкинге.

Таблица 2

Рэнкинг банков по величине кредитного портфеля МСБ на 01.01.2016. [3]

|

Место врэнкинге на 01.01.2016 |

Место врэнкинге на 01.01.2015 |

Наименование банка |

Кредитный портфель МСБ, млн руб. |

Темп прироста кредитного портфеля МСБ за период с 01.01.2015 по 01.01.2016,% |

Рейтинг кредитоспособности RAEX (Эксперт РА) по состоянию на 31.03.2016 |

|

|

на 01.01.2016 |

на 01.01.2015 |

|||||

|

1 |

1 |

ПАО Сбербанк |

993 818.0 |

1 297 079.0 |

-23 |

- |

|

2 |

2 |

ВТБ 24 (ПАО) |

144 334.0 |

177 338.2 |

-19 |

- |

|

3 |

4 |

ПАО «МИнБанк» |

89 619.3 |

87 453.1 |

2 |

- |

|

4 |

6 |

Банк «Возрождение» (ПАО) |

66 971.3 |

64 380.3 |

4 |

- |

|

5 |

5 |

ПАО «Банк «Санкт-Петербург» |

66 253.0 |

66 315.7 |

0 |

A++ |

|

6 |

13 |

ПАО «АК БАРС» БАНК |

50 521.4 |

34 731.8 |

45 |

- |

|

7 |

9 |

ТКБ БАНК ПАО |

48 313.0 |

42 331.2 |

14 |

A+ (I) |

|

8 |

3 |

ПАО «Промсвязьбанк» |

46 639.1 |

101 678.3 |

-54 |

- |

|

9 |

11 |

АКБ «Инвестторгбанк» (ПАО) |

40 192.9 |

40 319.4 |

0 |

- |

|

10 |

8 |

Банковская группа «Открытие» |

38 431.8 |

43 633.9 |

-12 |

- |

Перейдем к исследованию альтернативных форматов кредитования МСБ. Обратим внимание на факторинг, который с одной стороны дороже традиционного кредитования, а с другой стороны более эффективный с точки зрения организации бизнес-процессов предприятий.

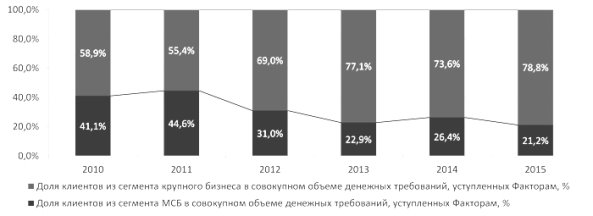

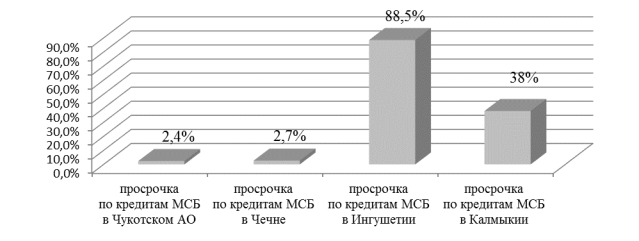

Сокращение рынка факторинга на 10 % в 2015 году сопровождалось снижением доли, приходящейся на сделки с субъектами малого и среднего бизнеса (Рис. 4), даже несмотря на двукратное увеличение предельных значений выручки для малого и среднего бизнеса.

Рис. 4. Сокращение доли МСБ в структуре факторинговых сделок, 2010–2015 гг. [3]

В случае если методика отнесения предприятий к малому и среднему бизнесу оставалась бы неизменной, доля сделок с МСБ в 2015 году, по оценкам RAEX (Эксперт РА), составила бы порядка 15 %. Данные о распределении сделок по клиентским сегментам были предоставлены Факторами, на которых в 2015 году пришлось около 67 % совокупного оборота рынка.

Объем денежных требований, уступленных восемнадцати Факторам, предоставившим данные по сделкам с МСБ, составил в 2015 году около 265 млрд. рублей. Совокупный оборот в сегменте малого и среднего бизнеса с учетом Факторов, не предоставивших анкеты, по оценкам RAEX, составил порядка 330 млрд. рублей (падение на 34 % по сравнению с 2014 годом). Таким образом, рынок в 2015 году в значительной мере сконцентрировался на работе с клиентами МСБ, имеющими крупных устойчивых дебиторов (например, продуктовые торговые сети), а также на сборе задолженности с проблемных клиентов, число которых увеличивалось по мере нарастания негативных тенденций в экономике (Таблица 3)

Таблица 3

Рэнкинг по объему денежных требований, фактически уступленных Факторам клиентами из сегмента МСБ. [3]

|

Место врэнкинге по итогам 2015 года |

Место врэнкинге по итогам 2014 года |

Наименование фактора |

Объем денежных требований, уступленных Фактору за 2015 год клиентами сегмента МСБ, млн. руб. |

Объем денежных требований, уступленных Фактору за 2015 год следующими группами компаний, млн. руб. |

Доля сегмента МСБ вобщем объеме денежных требований, уступленных Фактору в 2015 году,% |

Темпы прироста объема денежных требований, уступленных Фактору клиентами из сегмента МСБ, 2015/2014,% |

|

|

малый бизнес |

средний бизнес |

|

|||||

|

1 |

1 |

ПАО «Промсвязьбанк» |

71 050,7 |

32 056,1 |

38 994,6 |

0,20 |

-12,3 |

|

2 |

4 |

ПАО АКБ «Металлинвестбанк» |

52 999,0 |

43 025,4 |

9 973,6 |

0,97 |

-13,9 |

|

3 |

2 |

АО «АЛЬФА-БАНК» |

44 666,6 |

26 512,1 |

18 154,5 |

0,28 |

-32,7 |

|

4 |

5 |

ООО ВТБ Факторинг |

39 199,6 |

н/д |

н/д |

0,09 |

-15,1 |

|

5 |

7 |

АО ЮниКредит Банк |

14 024,0 |

7 307,4 |

6 716,6 |

0,43 |

-44,5 |

|

6 |

13 |

Русская Факторинговая Компания |

8 661,1 |

7 040,2 |

1 621,0 |

0,96 |

42,4 |

|

7 |

14 |

ТКБ БAHK ПАО |

7 258,6 |

3 818,9 |

3 439,7 |

0,32 |

22,9 |

|

8 |

12 |

ООО «ФК Санкт-Петербург» |

6 965,0 |

1 572,0 |

5 393,0 |

0,49 |

12,3 |

|

9 |

8 |

ОАО «МОСКОВСКИЙ КРЕДИТНЫЙ БАНК» |

4 096,8 |

2 932,7 |

1 164,1 |

0,08 |

-79,2 |

|

10 |

15 |

ООО «Р. Е. Факторинг» |

4 055,6 |

1 935,3 |

2 120,3 |

0,44 |

53,1 |

Следующим важным инструментом альтернативного кредитования является лизинг. По оценке агентства, объем лизинговых сделок нового бизнеса МСБ за 2015 год составил около 281 млрд. рублей, в 2014 г. — 321 млрд. рублей. Сокращение нового бизнеса было характерно для всех «розничных» сегментов, при этом наибольшее давление на лизинговые сделки с МСБ оказало сжатие автолизинга (-18 %) вследствие падения автопродаж в 2015 году на фоне снижения покупательской активности населения и роста стоимости автомобилей. Однако, несмотря на сжатие сегмента МСБ (-13 %) в 2015 году, он оказался более устойчивым, чем рынок в целом (падение на 20 %). По этой причине доля МСБ в объеме нового бизнеса в 2015 году составила около 52 % против 47 % годом ранее (Рис. 5). [3]

Рис. 5. Рост доли МСБ в объеме нового бизнеса в 2015 году. [3]

На 1 января 2016 года на платежи к получению от представителей малого и среднего бизнеса приходилось 26 % лизингового портфеля (25 % в 2014 году). Крупнейшими сегментами в портфеле МСБ по-прежнему остались автосегменты (31 % — легковой, 22 % — грузовой). Доля морских и речных судов составила 8 %, а на строительную и ж/д технику пришлось по 7 %.

Лидером по объему нового бизнеса в сегменте МСБ второй год подряд стал ВЭБ-лизинг. Госкомпании продолжали наращивать «розничные» сделки, что позитивно отразилось на их позициях в рэнкинге. (Таблица 4)

Таблица 4

Топ-50 лизинговых компаний по сделкам сМСБ в 2015 году. [3]

|

Место по итогам 2015 года |

Место по итогам 2014 года |

Наименование лизинговой компании |

Объем нового бизнеса (стоимости имущества) сМСБ за 2015г., млн руб. |

|

1 |

1 |

«ВЭБ-лизинг» |

35 807,5 |

|

2 |

2 |

Европлан |

22 438,6 |

|

3 |

4 |

Балтийский лизинг (ГК) |

17 210,0 |

|

4 |

3 |

CARCADE Лизинг |

12 958,9 |

|

5 |

12 |

«Государственная транспортная лизинговая компания» |

12 394,7 |

|

6 |

5 |

«РЕСО-Лизинг» |

11 058,4 |

|

7 |

8 |

«СБЕРБАНК ЛИЗИНГ» (ГК) |

7 544,1 |

|

8 |

7 |

«Элемент Лизинг» |

4 248,0 |

|

9 |

10 |

СТОУН-XXI (ГК) |

4 110,8 |

|

10 |

13 |

«Мэйджор Лизинг» |

4 109,2 |

Остановимся на проблеме просроченной задолженности. Как и прогнозировал RAEX (Эксперт РА), в 2015 году доля просроченной задолженности в кредитном портфеле наиболее активно росла в сегменте МСБ. По итогам 2015 года доля просрочки в портфеле кредитов МСБ достигла рекордного значения 13,8 % (максимум за все время наблюдений), прибавив 6,1 п. п. (Рис. 6).

Рис. 6. Рост просроченной задолженности МСБ, 2014–2015 гг. [3]

Доля просроченной задолженности в розничном портфеле показала более сдержанный рост — на 2,2 п. п., до 8,1 %. Наименьший показатель по крупному бизнесу — доля просроченной задолженности в этом сегменте составила 4,9 % на начало 2016-го, увеличившись на 1,4 п. п. за год. Однако по темпам прироста просроченной задолженности в абсолютном выражении крупный бизнес практически сравнялся с сегментом МСБ. За 2015 год объем просроченной задолженности МСБ увеличился на 69 % до 667 млрд. руб., а просрочка крупного бизнеса прибавила 64 %, составив 1,4 трлн. рублей на 1 января 2016 года. [4]

Кроме того, благодаря более лояльному отношению банков к пролонгации кредитов крупным предприятиям, объем, и доля просроченной задолженности не в полной мере характеризуют качество портфеля в этом сегменте, и реальные риски в нем существенно выше.

Проблемы крупного бизнеса также наносят урон финансовому положению малых и средних предпринимателей, формирующих пул контрагентов крупных компаний. По причине слабых переговорных позиций поставщики и подрядчики (субъекты МСБ) крупных предприятий, испытывающих проблемы с исполнением обязательств, не имеют реальной возможности получить оплату за свою работу, что зачастую приводит к их банкротству. На финансовое положение МСБ также продолжает оказывать давление падение платежеспособного спроса населения, кроме того, малые и средние предприниматели все чаще испытывают трудности с обслуживанием долга из-за проблем контрагентов и потери средств в банках, лицензии которых были отозваны.

Качество портфеля кредитов МСБ снижается как у 30 крупнейших банков, так и у прочих участников рынка. Однако просроченная задолженность нарастает у банков вне топ-30 гораздо более высокими темпами. За 2015 год объем просроченной задолженности МСБ в портфеле средних и небольших банков увеличился почти втрое и достиг 310 млрд. рублей в абсолютном выражении. В то же время просрочка у банков из топ-30 прибавила только 28 %.

Особо следует остановиться на отраслевом аспекте кредитования МСБ. Отраслевая структура выданных в 2015 году кредитов МСБ существенным образом не изменилась: лидером осталась торговля (48 % кредитов МСБ в 2015 году было выдано торговым предприятиям, как и годом ранее), доля обрабатывающих производств выросла на 4 п. п., до 15 % (Рис. 7). Проблемы сокращения платежеспособного спроса наименьшим образом затронули торговые предприятия, реализующие продукцию повседневного спроса в низшем ценовом сегменте и товары первой необходимости.

Рис. 7. Отраслевая структура кредитов МСБ. [3]

Среди других наименее рискованных отраслей участники исследования выделяют пищевую промышленность, внутренний туризм, фармацевтику, а также импортозамещающие отрасли и экспортеров. С опасением банки относятся, прежде всего, к строительной отрасли. Стремительное развитие строительного рынка в предыдущие годы привело к высокой закредитованности застройщиков, в текущих же условиях многие проекты приостанавливаются. [3]

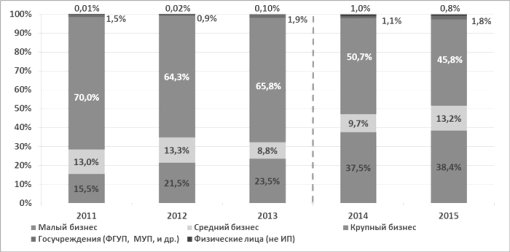

В срочной структуре выданных в 2015 году кредитов преобладали короткие кредиты, которые компании направляли на закрытие кассовых разрывов и пополнение оборотных средств. В 2015 году 68 % кредитов МСБ имели срочность до года (Рис. 8), в том числе 35 % — от 181 дней до года.

Рис. 8. Срочная структура кредитов МСБ, выданных за период 2011- 2015 гг. [3]

Топ-30 крупнейших банков более активно кредитовали МСБ на долгий срок, чем все прочие участники рынка. Это объясняется более широким доступом крупных банков к «длинным» источникам фондирования и механизмам рефинансирования обязательств.

В 2016г. ситуация в области кредитования МСБ несколько изменилась. По данным Банка России, в июне 2016г. банки выдали малым и средним предпринимателям кредиты на 505 млрд. руб. — на 34 % больше, чем в мае, и на 7,6 % больше, чем в том же месяце 2015 года. В результате выдача новых кредитов за первое полугодие 2016 года почти догнала соответствующий показатель на середину 2015 года — 2,446 трлн. руб. против 2,460 трлн. руб., хотя и составляет лишь две трети от рекордного уровня двухлетней давности (более 3,8 трлн. руб.). [4] По данным Банка России динамика кредитования МСБ в общем объеме кредитного портфеля банков представлена в полугодовых периодах на рисунке 9.

Рис. 9. Объемы кредитования МСБ в России, млрд.руб. [7]

Также начал сокращаться уровень просроченной задолженности по кредитам малого и среднего бизнеса после девяти месяцев непрерывного роста в 2015г. Доля просроченной задолженности снизилась в июне 2016г. на 0,4 п.п., до 15,2 % от портфеля, а ее объем — на 15 млрд. руб. (до 705 млрд.), следует из статистики ЦБ.

Тем не менее, малые и средние предприниматели остаются самой проблемной категорией бизнес-заемщиков — в целом по корпоративному кредитному портфелю доля просрочки сейчас составляет только 6,8 %.

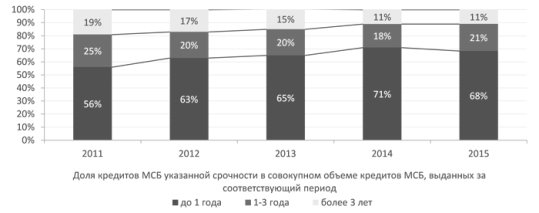

Просрочка по МСБ в региональном разрезе в максимальных и минимальных значениях представлена на рисунке 10.

Рис. 10. Уровень просрочки по МСБ в некоторых регионах РФ. [4]

Доступность финансирования в сегменте малого и среднего бизнеса заметно улучшилась, как показало исследование «Опоры России» по индексу бизнес-настроений малых и средних предприятий за второй квартал 2016 года. Уже 55 % респондентов (против 45 % в первом квартале 2016г.) отметили легкость получения кредита, а число опасающихся, что в третьем квартале привлечь заемные деньги будет сложно, сократилось с 39 до 29 %, говорилось в исследовании. [4]

Банки ужесточили требования к МСБ и, прежде всего, отказываются от беззалогового кредитования. Так, по данным Эксперт РА, банки массово отказываются от беззалогового кредитования с конца 2014 года. Например, в годовом отчете Сбербанка за 2014 год уже нет ни одного упоминания кредита «Доверие», а на сайте оговаривается, что сумму в 3 млн. руб. теперь можно получить только при предоставлении гарантий на весь срок кредитования. [5]

Менее одной десятой малых предпринимателей воспользовались в первом полугодии 2016г. банковскими кредитами, показали результаты опроса «Опоры России». Не имея возможности воспользоваться банковским кредитом, предприниматели ищут альтернативы — микрофинансовые организации, ломбарды, потребительские кредиты. [6]

По данным фонда, в Москве в 2014–2015 годах было выдано 1477 займов на общую сумму 782,5 млн руб. Средний размер займа в 2014 году — 535 тыс. руб. Но говорить о том, что микрозаймы стали привлекательнее кредитов, нет оснований — эта тенденция является следствием ужесточения риск-менеджмента в банках. Микрокредиты не популярны из-за высоких ставок. [6]

Несмотря на тяжелые экономические условия для малого бизнеса, количество желающих открыть небольшое собственное дело в России продолжает расти. Согласно статистике ФНС, в 2015 году в стране зарегистрировалось 653,4 тыс. индивидуальных предпринимателей, а прекратило деятельность 564,5 тыс. ИП (в том числе 544 тыс. по собственному решению), то есть прирост составил около 89 тыс. В 2016 году этот тренд сохраняется: за первое полугодие зарегистрировалось 360,3 тыс. ИП, закрылось 298,7 тыс. Таким образом, по сравнению с началом года в России прибавилось порядка 62 тыс. действующих индивидуальных предпринимателей. [7]

Власти готовят новую стратегию развития, которой занимается экономический совет при президенте и будет заниматься новый совет по стратегическому развитию и приоритетным проектам. Оценка малым бизнесом текущей экономической ситуации как по стране в целом, так и по отраслям стала более позитивной, но пессимистов все еще гораздо больше, чем оптимистов. Так, 81 % малых предприятий считает, что экономическая ситуация в стране тормозит развитие бизнеса, и только 14 % говорит, что способствует. У компаний упали прибыль (об этом сообщили 54 % опрошенных) и выручка (50 %), а выросли эти показатели только у 15 и 20 % предприятий, соответственно. Исследование зафиксировало больше компаний, планирующих увеличение оборотов и выход на новые рынки: их доля за полгода 2016 г.выросла с 42 до 46 % опрошенных. [8] Согласно Стратегии развития малого и среднего бизнеса, к 2030 году оборот малых и средних предприятий по сравнению с 2014 годом должен увеличиться в два с половиной раза, доля МСП в ВВП вырасти не менее чем в полтора раза. [9]

По базовому сценарию RAEX (Эксперт РА) объем кредитного портфеля МСБ существенно не изменится за второе полугодие 2016 года и на начало 2017-го составит около 4,6 трлн. рублей. Ожидается, что объем выдачи кредитов МСБ за 2016 год сохранится на уровне 2015-го либо незначительно его превысит, при этом за счет особенностей своей срочной структуры кредитный портфель МСБ сократится на 5 % за год и составит около 4,6 трлн. рублей на 01.01.2017. В 2017 году поддержку рынку сможет оказать дальнейшее расширение программ рефинансирования кредитов МСБ. Динамика кредитного портфеля МСБ коммерческих банков по итогам первого полугодия 2016г. представлена в таблице 6.

Таблица 6

Рэнкинг банков по объему кредитного портфеля МСБ на 01.07.2016. [10]

|

Место по объему кредитного портфеля МСБ на 01.07.2016 |

Наименование банка |

Объем кредитного портфеля МСБ, млн руб. |

Темпы прироста кредитного портфеля МСБ за период 01.07.2015–01.07.2016,% |

Рейтинг кредитоспособности RAEX (Эксперт РА) на 26.08.2016 |

|

|

на 01.07.2016 |

на 01.07.2015 |

||||

|

1 |

ПАО Сбербанк |

958 542 |

1 034 829 |

-7 |

- |

|

2 |

АО «Россельхозбанк» |

552 384 |

590 045 |

-6 |

- |

|

3 |

ВТБ 24 (ПАО) |

146 557 |

165 649 |

-12 |

- |

|

4 |

ПАО «МИнБанк» |

97 300 |

77 885 |

25 |

- |

|

5 |

ПАО «Банк «Санкт-Петербург» |

70 469 |

56 282 |

25 |

A++ |

|

6 |

ПАО «АК БАРС» БАНК |

63 593 |

32 364 |

96 |

- |

|

7 |

Банк «Возрождение» (ПАО) |

61 064 |

60 671 |

1 |

- |

|

8 |

ТКБ БАНК ПАО |

48 830 |

40 117 |

22 |

A+ (I) |

|

9 |

ПАО «Татфондбанк» |

40 677 |

29 700 |

37 |

- |

|

10 |

ПАО «Промсвязьбанк» |

40 658 |

56 088 |

-28 |

- |

Скорость восстановления рынка кредитования МСБ будет зависеть от эффективности мер господдержки и активности самих банков. Основные проблемы, ограничивающие спрос на рынке, — это стоимость заемных ресурсов и необходимость залогового обеспечения. Расширение возможностей по рефинансированию кредитов может помочь снизить их стоимость для конечных заемщиков.

В таблице 7 представлены мнения топ-менеджеров различных банков по данному вопросу.

Таблица 7

Основные проблемы кредитования МСБ по мнению экспертов

|

Проблема |

Эксперт |

|

Малый и средний бизнес сейчас в стране не востребован, спроса на его продукцию и услуги недостаточно, поэтому кредитовать этот бизнес невыгодно и рискованно. |

Андрей Костин, глава ВТБ |

|

По итогам первой половины 2015 года 65 % банков ужесточили условия отбора заемщиков; компании не могут себе позволить длинный горизонт планирования и не готовы к длительной «финансовой кабале». |

Наталья Литянская, руководитель Аналитического центра МСП Банка |

|

На рынке существует несколько крупных и много мелких кредитных бюро, но нет одного центрального. В бюро есть информация не по всем заемщикам; низкая финансовая грамотность заемщиков и их неспособность «сформулировать внятную стратегию или оценить риски своего собственного предприятия»; спрос на долгосрочное финансирование со стороны заемщиков снижается, и банкам часто сложно найти проект, предлагающий приемлемый баланс между риском и доходностью. |

Виктор Рожков, руководитель департамента коммерческого банкинга Ситибанка |

|

Отсутствие полных данных в кредитных бюро, несоответствие между управленческой (реальной) отчетностью и отчетностью официальной, значительная доля серого оборота |

Илья Васильев, вице-президент, заместитель директора департамента обслуживания клиентов малого бизнеса ВТБ24 |

|

Не все свои операции, не всю выручку предприятия проводят по расчетному счету |

Евгений Курасов, директор департамента кредитования малого, среднего бизнеса и розничных клиентов Промсвязьбанка |

|

Все перечисленные проблемы действительно существуют, но помимо повышения прозрачности малого бизнеса и облегчения доступа к отчетности и данным интересную возможность для этого сегмента предоставляют новые технологии |

Денис Осин, руководитель блока массового бизнеса Альфа-банка |

Заявление главы ВТБ, упомянутое в таблице 5, идет вразрез с намерениями правительства увеличить вклад МСП в экономику России. В настоящее время доля малого и среднего бизнеса в ВВП составляет 20–21 %, а в развитых государствах — до 50 % и более. [8]

Малый и средний бизнес считает проблему доступа к финансовым ресурсам одной из ключевых и мешающих развитию. Это показал опрос KPMG, проводимый в сентябре 2016 года: 50 % опрошенных предпринимателей (всего было обработано более 10 тыс. анкет) поставили этой проблеме максимальный балл — «5», что означает максимальную актуальность проблемы. [8]

Уровень доступа малого и среднего бизнеса в России к кредитам существенно не дотягивает до развитых стран. Во многом проблема объясняется непрозрачной отчетностью и недостатком кредитных историй.

Считаем целесообразным обратить внимание на технологии онлайн кредитования, как инструмента решения проанализированных выше проблем доступности МСБ к кредитным ресурсам, в том числе и их стоимости.

Воспользуемся материалами исследования компании J’son & Partners Consulting для обоснования нашего предложения. Компания J’son & Partners Consulting представила краткие результаты первого в России комплексного исследования, посвященного развитию рынка коллективного онлайн кредитования (краудлендинга) в России и мире, общий объем которого в 2013 г. превысил 5 млрд. долл. США. [11]

Краудлендинг — онлайн-процесс кредитования физическими лицами других физических лиц или организаций с помощью специально созданного интернет-ресурса.

Как известно, краудлендинг подразделяется на 2 вида:

P2P-кредитование — онлайн-процесс кредитования физическими лицами других физических лиц;

P2B-кредитование — онлайн-процесс кредитования физическими лицами юридических лиц, прежде всего компаний малого и среднего бизнеса.

Все краудлендинговые платформы обладают рядом отличительных особенностей:

- Наличие кредитного рейтинга заемщиков, который составляется или самой платформой, или внешними экспертами.

- Проверка личности заемщика и его документов с целью нивелирования риска мошенничества.

- Автоматическое инвестирование — возможность диверсификации портфеля кредитора с помощью автоматического инвестирования выбранной им суммы равными долями на основе ключевых параметров, определенных инвестором: уровень надежности заемщика, ожидания по доходности, ожидания по сроку кредитования.

- Наличие минимальных и максимальных уровней инвестирования как для заемщика, так и для кредитора.

- Досрочное погашение долга (graceperiod) без уплаты процентов.

- Анонимность пользователей: немногие платформы раскрывают реальные имена своих кредиторов и инвесторов.

- Многие площадки предлагает вторичный рынок, позволяющий инвесторам продавать долговые обязательства заемщиков.

- Срок жизни заявки заемщика большинство площадок устанавливают в размере 14–28 дней, по истечении которого либо заявка снимается, либо заемщик получает привлеченную сумму.

- Привлечение коллекторских агентств для работы с просроченной задолженностью. [11]

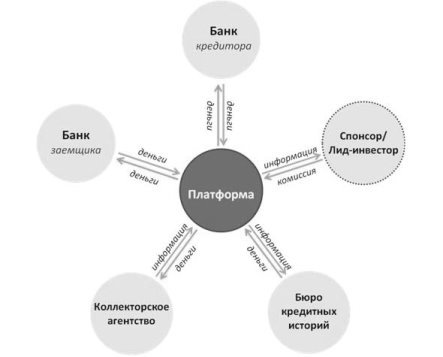

Работа краудлендинговой площадки затрагивает целый спектр различных организаций: банковские (где находятся счета кредитора и заемщика), бюро кредитных историй для проверки потенциальных заемщиков, коллекторские агентства. В редких случаях площадки также сотрудничают с фирмами (называемыми спонсорами), осуществляющими анализ и оценку кредитоспособности заемщиков взамен на комиссию от полученных кредитов. Обычно эту функцию площадки сохраняют за собой. Комиссионный доход в виде процента за выдачу кредитов является ключевой статьей дохода площадок. [11] Схема работы краудлендинговой площадки представлена на рисунке 11.

Рис. 11. Экосистема краудлендинговых платформ. [11]

Аналитики J’son & Partners Consulting на основе проведенного анализа выделили национальные площадки-лидеры в 15 странах мира. Наименования площадок и общий объем выданных кредитов за все время существования ряда площадок представлены на рисунке 12.

Рис. 12. Национальные площадки-лидеры в 15 странах мира. [11]

Анализ инвестиционного банка Liberium показал, что краудлендинговые площадки: [11]

- являются более эффективными организациями по сравнению с традиционными: отношение операционных затрат к кредитному портфелю у краудлендинговых площадок меньше (более низкие операционные затраты объясняются существенной экономией на офисных расходах, расходах на биллинг и пр.) почти на 40 % (4,2 % против 7,0 %);

- более доходны по сравнению с традиционными инструментами (депозиты и облигации).

Западные эксперты считают краудлендинг одним из самых перспективных направления микрофинансирования во всем мире. Но на территории России, особенно в небольших регионах, он еще не достиг пика своего развития. [12]

Рынок краудлендинга в России находится на ранней стадии развития. Его годовой объем J’son & Partners Consulting оценивает в размере 10–15 млн. долл. США, большая часть которого приходится на две лидирующих площадки: WebMoney Transfer и Вдолг.ру. [11]

Эксперты-аналитики выделяют следующие предпосылки активного развития краудлендинговых платформ в нашей стране:

постепенное снижение банковской активности в выдаче займов и ужесточение требований к клиентам;

получение низких доходов от депозитов;

бурное развитие финансирования МФО под очень высокие проценты;

отсутствие выгодных программ кредитования для представителей малого и среднего бизнеса.

Пока на рынке есть ряд сильных барьеров, сдерживающих развитие рынка. Среди них можно выделить следующие:

высокие ставки, сравнимые с микрофинансовыми организациями — средний объем выдаваемых кредитов на рынке краудлединга лежит в диапазоне 10–20 тыс. руб. при средней процентной ставке 0,5–1,5 % в день;

отсутствие законодательного регулирования и, как следствие, значительные сложности с возможностью формирования портфеля в автоматическом режиме для кредиторов;

невысокий уровень систем скоринга, что повышает риски для кредиторов;

низкий уровень интереса со стороны инвесторов. [12]

По оптимистичному сценарию J’son & Partners Consulting развитию рынка онлайн кредитования может способствовать совокупность следующих факторов: снижение процентных ставок ниже рынка микрозаймов, появление новых сервисов (возможно, на базе МФО); совершенствование систем скоринга; рост доверия со стороны населения; принятие соответствующих законов и нормативных актов.

Примером реализации пилотного проекта может послужить опыт Альфа-Банка в данной сфере и его платформа «Поток» для кредитования малого бизнеса физлицами. Сервис дает возможность клиентам банка одалживать деньги компаниям напрямую. [13]

Смысл услуги заключается в том, что частные инвесторы вкладывают деньги в инвестиционный пакет, состоящий из ряда небольших компаний, также являющихся клиентами банка. Полученные от физических лиц суммы распределяются между такими малыми предприятиями.

Альфа-банк на своем онлайн сервисе предлагает следующие инвестиционные пакеты: «Топ компаний среди подавших заявки», «Лучшие производственные компании», «Растущие ИТ-компании», «10 компаний, переходящих в средний бизнес», «Растущие компании Сибири». [13]

Кредитная организация обеспечивает оценку надежности компаний с помощью системы из 200 параметров (например, деловая активность компании, профиль руководителя и продукт, который компания создает). Используется технология машинного обучения в виде набора алгоритмов, определяющих, какие параметры имеют наибольшее влияние на результат. Используются данные ЕГРЮЛ, ФНС, Контур. Банк организует заключение типового онлайн договора между инвестором и компаниями.

Разрешенный диапазон вложений на платформе 10–500 тыс. руб. Из 500 инвесторов, принявших участие в первом раунде сбора инвестиций, максимальную сумму вложили 13 человек, минимальную — 150 человек. Средняя же сумма вложений составила 66 тыс. руб. Срок привлечения инвестиций — 6 месяцев, возврат денег осуществляется раз в неделю, планируемая итоговая доходность 30 % годовых. [14]

При досрочном возврате долга доходность уменьшается, а в обратно случае — увеличивается за счет дополнительных выплат 0,15 % в день от суммы просроченной задолженности. Инвесторы работают с краудлендинговым ресурсом бесплатно. Для других физических лиц кредитная организация предлагает вначале стать ее клиентом, оформив пакет услуг «Эконом» (карта банка, счета в трех валютах) с ежемесячной оплатой 89 руб. Банк получает комиссию от компаний в размере 4,35 % с каждого платежа, но не более 1920 руб. [14]

Интересным представляется эксперимент корреспондента РБК, вложившего на платформе 10 тыс.руб. в кредитование предприятий МСБ. Общая доходность за четыре недели составила 11,6 % годовых, или 92 руб., что было более выгодно по сравнению с банковским вкладом на полгода под 10,5 % годовых, который принес бы только 83 руб. дохода. С учетом того, что три заемщика досрочно погасили долг, максимальная доходность могла бы составить 26,9 %. [14]

Возникает вопрос: почему малые компании не кредитуются под более низкие проценты в самом банке, или банк отсылает на платформу некачественных заемщиков? Дело в том, что эти заемщики хорошего качества, но не подходят под стандартные требования банка. Кроме того, при небольшом объеме кредита процентный доход от него не покрывает издержки банка. Логично повысить ставку, но это ухудшит финансовое состояние бизнеса, и банки отказываются от этого сегмента.

Таким образом, функционирование платформы P2B в конечном итоге будет направлено на снижение стоимости кредитных ресурсов для бизнеса за счет новых форматов каналов продаж. В условиях высокой инфляции ставки по кредитам свыше 25–30 % сводят смысл привлечения заемных ресурсов в бизнес к нулю. В свою очередь, P2B кредитование станет эффективным при ощутимом снижении ключевой ставки ЦБ.

Литература:

- Федеральный закон № 209-ФЗ «О развитии малого и среднего предпринимательства в Российской Федерации»

- Постановление Правительства РФ от 13.07.2015 № 702 «О предельных значениях выручки от реализации товаров (работ, услуг) для каждой категории субъектов малого и среднего предпринимательства».

- Кредитование малого и среднего бизнеса в России по итогам 2015 года новые антирекорды: [Электронный ресурс] URL: http://www.raexpert.ru/researches/banks/frb_2015_itog/part8/(дата обращения 27.01.2016)

- Волкова, О. Банкиры предложили бизнесу стать более открытым для получения кредитов: [Электронный ресурс] URL: http://www.rbc.ru/economics/21/10/2015/56267af19a794751a5435267(дата обращения 18.05.2016)

- Ткачёв, И., Гришин, Н., Суворова, Н.Просрочка по кредитам малому бизнесу прошла пик: [Электронный ресурс] URL: http://www.rbc.ru/economics/11/08/2016/57ac996d9a794747bdd343a0(дата обращения 10.11.2016)

- Серегин, В., Кошкаров, А. Малый бизнес стал хуже платить по беззалоговым кредитам: [Электронный ресурс] URL: http://www.rbc.ru/own_business/08/06/2015/557057579a79474d523ff6ca(дата обращения 13.10.2016)

- Волкова, О., Серегин, В. Малый бизнес нашел замену банковским кредитам в ломбардах: [Электронный ресурс] URL: http://www.rbc.ru/economics/09/07/2015/559e9b509a79479561343121(дата обращения 21.09.2016)

- Могилевская, А. Малый бизнес научился жить в условиях спада экономики: [Электронный ресурс] URL: http://www.rbc.ru/economics/22/07/2016/5790e8489a7947bb512c215e(дата обращения 27.10.2016)

- Милюкова, Я., Штыкина, А., Шароян, С., Кошкаров, А. Бизнес ответил ВТБ на слова о бессмысленном кредитовании предпринимателей: [Электронный ресурс] URL: http://www.rbc.ru/economics/13/10/2015/561d2a8e9a79477339e5610a(дата обращения 10.04.2016)

- Кредитование малого и среднего бизнеса в России итоги I полугодия 2016 года: [Электронный ресурс] URL: http://www.raexpert.ru/researches/banks/msb_1h2016/(дата обращения 25.10.2016)

- Обзор рынка он-лайн кредитования: [Электронный ресурс] URL: http://www.globalcio.ru/analytics/824/(дата обращения 2.11.2016)

- Краудлендинг — конец ажиотажа?: [Электронный ресурс] URL: https://www.touchbank.com/blog/kraudlending-konec-azhiotazha(дата обращения 15.11.2016)

- Зачем Альфа-Банку платформа P2B-кредитования: [Электронный ресурс] URL: http://futurebanking.ru/post/3031 (дата обращения 18.10.2016)

- Краснова А. Кредиты на «Потоке»: как частные инвесторы могут вложиться в бизнес: [Электронный ресурс] URL: http://money.rbc.ru/news/56f536f59a7947d1512270fe(дата обращения 10.11.2016)