Банки истраховые компании: основы взаимодействия

Муликаева Анастасия Маратовна, магистрант

Тюменский государственный университет

Развиваясь, финансовый рынок создал условия для развития сотрудничества банков и страховых компаний. С помощью банка страховая компания получила возможность эффективно размещать финансовые активы, а у банка появилась возможность страховать свои риски. Удовлетворяя взаимные интересы, банки и страховщики начали создавать совместные банковско-страховые продукты и услуги, расширяющие финансовые возможности населения.

С середины 90-х годов Россия присоединилась к процессу слияний и поглощений финансовых организаций, получившему свое развитие в середине 80-х годов в Европе. Стали создаваться финансовые союзы — объединения банков и страховых компаний. Данное явление обусловило возникновение банкострахования и формирование банкостраховых групп [1].

На данный момент существует несколько моделей развития банкострахования (табл.1).

Таблица 1

Модели развития банкострахования

|

Модель |

Описание |

Преимущества |

Недостатки |

Страна наибольшего распространения |

|

Соглашение о распространении |

Банки действуют как посредники для страховых организаций |

Возможность быстро приступить к осуществлению операций. Не требует капиталовложений |

Недостаточная гибкость для запуска новых продуктов. Различия в корпоративной культуре |

США, Германия, Япония, Южная Корея |

|

Совместное предприятие |

Банк сотрудничает с одной или несколькими страховыми организациями |

Обмен опытом |

Сложности управления в долгосрочной перспективе |

Италия, Испания, Португалия, Южная Корея |

|

Интегрированный бизнес |

Создание новой финансовой организации |

Единая корпоративная культура |

Значительные инвестиции |

Франция, Испания, Бельгия, Великобритания, Ирландия |

Банки заинтересованы в сотрудничестве со страховыми компаниями:

1) дополнительные доходы;

2) расширение клиентской базы;

3) удержание клиентов при смене их предпочтений;

4) повышение качества обслуживания клиентов.

Для страховщиков в банкостраховании также есть очевидные выгоды:

1) снижение издержек на каналы распространения продуктов;

2) увеличение количества клиентов и выход на новые сегменты рынка;

3) улучшение качества бизнеса [3].

Также стоит отметить, что для повышения доходов и банку, и страховой компании следует находить надежного партнера, так как промахи в сотрудничестве могут вызвать не только финансовые потери, но и нанести удар по деловой репутации, которую сложно не только получить, но и вернуть [2]. Учитывая низкий уровень доверия к финансовым институтам в России, данная проблема особенно актуальна.

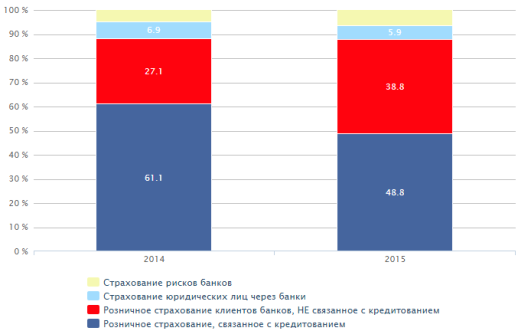

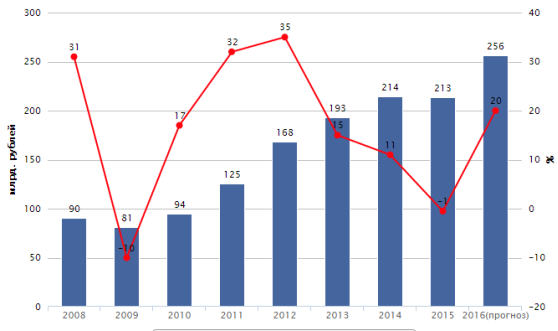

По итогам 2015 года объем рынка банкострахования сократился всего лишь на 0,5 % и составил 213 млрд рублей, а кредитное розничное страхование, которое являлось драйвером прошлых лет, сократилось на 20,5 %. Благодаря замещению кредитного страхования некредитным рынок банкострахования избежал сильного падения. Некредитное страхование клиентов банка выросло на 42,5 % за 2015 год, а страхование собственных рисков банков прибавило 30,3 %. Однако страхование розничных заемщиков остается крупнейшим сегментом банкострахования, его доля составила 48,8 % за 2015 год и объем — 104 млрд рублей (Рис.1).

Рис. 1. Динамика структуры рынка банкострахования

Динамика кредитного и некредитного страхования в 2015 году имела разнонаправленный характер, что привело к росту доли розничного страхования клиентов банка, которое не связано с кредитованием, до 38,8 % (на 11,7 п.п. выше доли 2014 года), а объем взносов составил 82,7 млрд рублей (Рис.2).

Рис. 2. Динамика рынка банкострахования

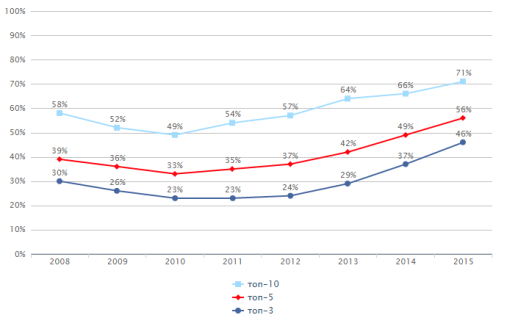

Что касается участников рынка банкострахования, то концентрация рынка продолжает усиливаться. Большая доля взносов (46 %), полученных через банковский канал продаж за 2015 год, пришлась на трех страховщиков, а их доля за 2015 год увеличилась на 9 п. п., доля 10 крупнейших страховых компаний увеличилась на 5 п. п. и составила 71 % (Рис.3). Такую тенденцию можно объяснить ростом некредитного страхования клиентов банков, которое активно продвигают страховщики, афилированные с банками [5].

Рис. 3. Концентрация рынка банкострахования

За 2015 год в тройку лидеров банкостраховния, как и в 2014 году, вошли ООО СК «Сбербанк страхование жизни», ООО СК «ВТБ Страхование» и Страховая группа «Альфастрахование». При этом за 2015 год ООО СК «Сбербанк страхование жизни» и ООО СК «ВТБ Страхование» увеличили свои доли в общем объеме рынка банкострахования на 4 п. п. каждый, а Страховая группа «Альфастрахование» — на 1 п. п.

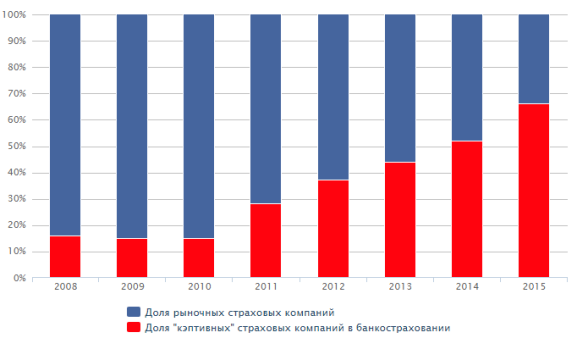

Также доля страховых компаний, связанных с банками, за 2015 год увеличилась на 14 п. п. и составила 66 % объема банкострахования (Рис.4).

Рис. 4. Динамика доли кэптивных страховщиков в банкостраховании

Развитие отношений между банками и страховщиками подтверждается прогнозом «Эксперт РА» на 2016 год, в котором ожидается рост рынка банкострахования на 20 %. Данный прогноз основан на оживлении кредитования, поэтому ожидается рост кредитного розничного страхования на 15 % за счет страхования жизни и здоровья заёмщиков потребительских кредитов. Что же касается некредитного страхования, то также прогнозируется рост на 30 %. Это объясняется активностью страховщиков, связанных с банками. Здесь драйвером выступит инвестиционное страхование жизни +40 %.

Интенсивный рост различных форм взаимоотношений страховых организаций и банков, как за рубежом, так и в России, а также активные процессы формирования системы корпоративного страхования, в рамках которой реализуется страховая защита банковской деятельности и различных форм финансовых взаимоотношений страховщиков и банков, обуславливают важность развития данного взаимоотношения [4].

Литература:

- Екимов А. В. Развитие банкострахования в России: проблемы и перспективы // Вестник Самарского государственного экономического университета. 2016. № 2. C. 90–96.

- Елембаева К. Д. Эффективность сотрудничества банковских учреждений и страховых компаний // Молодой ученый. — 2014. — № 6. — С. 411–413.

- Кожевникова И. Н. Взаимоотношения страховых организаций и банков. М.: Анкил, 2012. 112 с.

- Скворцова Н. В., Урмацких С. А. Рынок банкострахования в России: современное состояние, проблемы и новые правила его функционирования // Экономика и современный менеджмент: теория и практика. 2014. № 35. С. 24–33.

- Аналитическое исследование РА «Эксперт» http://raexpert.ru.