В статье рассматриваются цели и задачи создания сети SWIFT, основные системы организации межбанковских расчетов, современное состояние и перспективы развития системы электронных расчетов в России.

SWIFT (Society for World – Wide Interbank Financial Telecommunications) – Сообщество всемирных межбанковских финансовых телекоммуникаций – является ведущей международной организацией в сфере финансовых телекоммуникаций. Основными направлениями деятельности SWIFT являются предоставление оперативного, надежного, эффективного, конфиденциального и защищенного от несанкционированного доступа телекоммуникационного обслуживания для банков и проведение работ по стандартизации форм и методов обмена финансовой информацией.

В основу SWIFT положены следующие требования:

- платежные операции должны осуществляться без участия бумаг и как можно более рационально;

- обмен информацией между банками должен быть значительно ускорен с использованием средств телекоммуникаций;

- должны быть минимизированы типичные банковские риски (например, потери, ошибочное направление платежей, фальсификация платежных поручений и т. д.),

Инициатива создания международного проекта, который ставит

своей целью обеспечение всем его участникам возможности круглосуточного высокоскоростного обмена банковской информацией при высокой степени контроля и защиты от несанкционированного доступа относится к 1968 г. В этом же году были проведены расчеты и выработаны рекомендации по созданию рентабельной системы обмена банковской информацией. В мае 1973 г. 239 банков из 15 стран в соответствии с бельгийским законодательством учредили SWIFT с целью разработки формализованных методов обмена финансовой информацией и создания международной сети передачи данных с использованием стандартизованных сообщений.

SWIFT – это акционерное общество, владельцами которого являются банки-члены. Зарегистрировано общество в Бельгии (штаб квартира и постоянно действующие органы находятся в г. Ла-Ульп недалеко от Брюсселя) и действуют по бельгийским законам. SWIFT действует на основании двух основополагающих документов: Устава и Основных соглашений и условий. Главенствующее положение в совете директоров занимают представители банков стран Западной Европы и США. Количество акций распределяется пропорционально трафику передаваемых сообщений. Наибольшее количество акций имеют США, Германия, Швейцария, Франция, Великобритания.

В настоящее время SWIFT объединяет более 8000 крупнейших пользователей (кредитных и финансовых организаций), центральные банки, ведущие промышленные компании из 208 стран (Таблица 1). Все они независимо от их географического положения имеют возможность взаимодействовать друг с другом круглосуточно 365 дней в году. Ежедневно по сети SWIFT передается более 10 млн. сообщений суммарной стоимостью более 2 трлн. долл. США.

В декабре 1989 г. Внешэкономбанк стал первым финансовым институтом на территории бывшего СССР, подключившимся к SWIFT. К 1992 г. членами SWIFT в России стали еще три банка, а затем началось активное подключение российских пользователей.

Таблица 1.

Пользователи сети SWIFT и распределение трафика (май 2008 г.)

|

Пользователи сети SWIFT |

|

|

Общее количество стран |

208 |

|

Количество членов |

2291 |

|

Количество ассоциированных членов |

3147 |

|

Количество участников |

2757 |

|

Общее количество пользователей |

8195 |

|

Распределение трафика сообщений |

|

|

Платежи |

52,9% |

|

Операции с ценными бумагами |

39,1% |

|

Форексные сделки, денежные рынки и производные |

6,2% |

|

Документарные операции |

1,4% |

|

Системные сообщения |

0,4% |

Согласно Уставу SWIFT, в каждой стране, представленной в Сообществе, создаются Национальная группа членов SWIFT и Группа пользователей SWIFT, объединяющая всех пользователей сети. В Российской Федерации организацией, представляющей интересы обеих групп и действующей от их имени, является Российская национальная ассоциация SWIFT (РОССВИФТ), которая была создана в мае 1994 г. и представляет собой негосударственную, некоммерческую организацию.

В декабре 1989 г. Внешэкономбанк стал первым финансовым институтом на территории бывшего СССР, подключившимся к SWIFT. К 1992 г. членам SWIFT в России стали еще три банка, а затем началось активное подключение российских пользователей. Особенно быстрыми темпами SWIFT развивается на фондовом рынке, откуда ежедневно отправляется более 5000 сообщений.

По объему трафика Россия сохраняет за собой 23 позицию в мировом рейтинге и занимает первое место по трафику среди стран СНГ, на ее долю приходится 75% объема отправляемых странами СНГ сообщений SWIFT.

В настоящее время используется 11 категорий, охватывающих более 130 типов сообщений (Message Transaction, MT), построенных таким образом, чтобы обеспечивать выполнение финансовых операций с большой точностью.

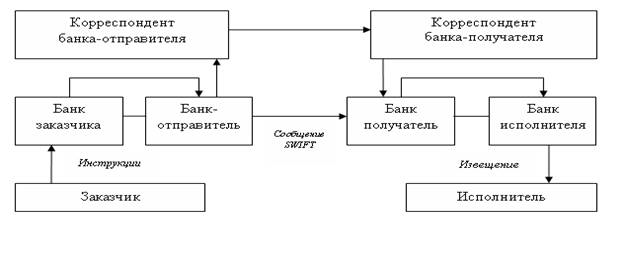

На рис. 1 показаны пути движения сообщений и платежей с использованием SWIFT.

Рис 1. Путь движения сообщений и платежей с использованием SWIFT [1]

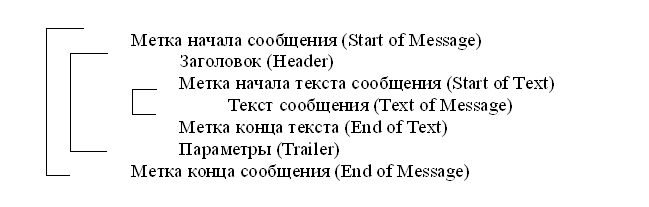

Сообщения всех типов построены по общему принципу. Рис. 2.

Рис 2. Структура сообщения SWIFT

Начальная часть и окончание образуют «конверт», в котором пересылаются сообщения с информацией, необходимой для управления движения сообщения в сети. Заголовок содержит одиннадцатизначный код-идентификатор получателя сообщения (Bank Identifier, BIC), являющийся адресом в сети, код терминала отправителя, текущий пятизначный номер, выполняющий контрольную и защитную функции, трехзначный код сообщения с двузначным кодом приоритета. В параметрах (завершителях) указывается код аутентификации (хвостовик) и другие сообщения, например, предупреждение банка-получателя о возможности задержки передачи сообщения, предупреждение о возможности двойного платежа и т.д. при передаче сообщения его текст система не видит. Все сообщения при передачи шифруются.

Завершители всегда находятся в блоке 5 сообщения SWIFT. Каждый завершитель является отдельным подблоком и ограничиваются разделителями блока. Каждый завершитель начинается с трехбуквенного кода и двоеточия, за которыми следует сама информация завершителя(ААА). Например, блок 5 сообщения «пользователь – пользователю» посланного с завершителем подтверждения и завершителем – контрольной суммы, выглядит так:

{(5:(AUT:41F2)(CHK:123456789ABC))}

В блоке 5 сообщения SWIFT могут использоваться один или несколько следующих завершителей:

- завершитель подтверждения (AUT);

- завершитель шифровки (ENC);

- завершитель контрольной суммы (CNK);

- завершитель обучения (TNG);

- завершитель возможной копии эмиссии (PDE);

- завершитель системно-инициированного сообщения (SYS);

- завершитель возможной копии сообщения (PDM);

- завершитель задержанного сообщения (DLM) [2].

Пользователи должны оказывать должное внимание информации завершителей. Это особенно важно по отношению к завершителям PDM м PDE, так как в результате ошибки может произойти дублирование выплаты.

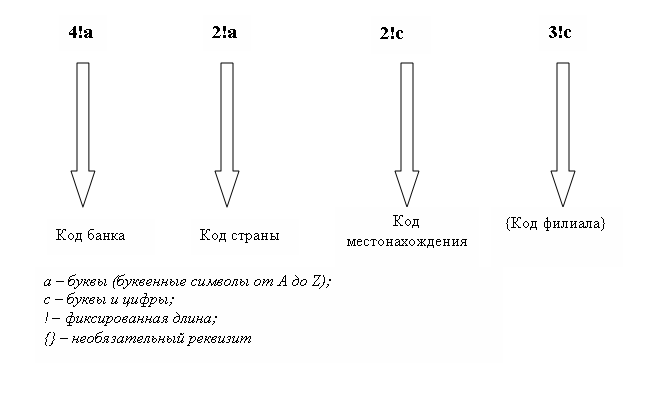

Текст сообщения состоит из полей, обозначенных двузначным цифровым кодом. Например, код 57 обозначает банк, в котором ведется счет, 59 – бенефициара, 71 – за чей счет производится платеж и сумма комиссии, пол 32 – сумма платежа. С целью обеспечения правильной доставки сообщений все пользователи SWIFT снабжаются кодами-идентификаторами (Bank Identifier Codes, BIC), являющимися адресами в сети (коды BIC могут получить не только пользователи сети SWIFT) рисунок 3 [3].

Рис 3. Структура BIC

В силу специфических требований, предъявляемых к конфиденциальности передаваемой финансовой информации, сеть SWIFT обеспечивает высокий уровень защиты сообщений. SWIFT использует широкий диапазон профилактических и надзорных мероприятий для обеспечения гарантий целостности и конфиденциальности сетевого трафика бесперебойного обеспечения доступности ее услуг для пользователей.

К программно – техническим методам защиты относятся:

- коды подтверждения подлинности сообщений, создаваемые во время ввода специальными алгоритмами и базирующиеся на содержании сообщений. Хотя алгоритм известен всем, соответствующий ключ знают только отправитель и получатель. Ключи рекомендуются менять раз в полгода;

- контроль последовательности сообщений. Сообщениям SWIFT присваиваются уникальные входные и выходные номера в каждом сеансе связи. Входная последовательность обрабатывается слайс-процессорами, а выходная – получателем. Эти номера верифицируются в процессе приема и передачи, и если они не следуют в ожидаемой последовательности, то сообщения не только не пропускают, но и отключают терминал пользователя. Этот механизм гарантирует, что ни одно сообщение не уничтожено и не продублировано. Предотвращение передачи ложных сообщений, не искажающих последовательности и защищенных ключами аутентификации, является обязанностью пользователя[4].

Из всего сказанного видно, что работа в сети SWIFT дает

пользователям следующие преимущества:

- надежность передачи сообщений, обеспечиваемая построением сети, специальным порядком передачи и приема сообщений, за счет «горячего» резервирования каждого из элемента сети;

- гарантия абсолютной безопасности за счет многоуровневой комбинации физических, технических и организационных методов защиты, обеспечение полной сохранности и секретности передаваемых сведений;

- сокращение операционных расходов по сравнению с телефонной связью. Например, стоимость одного стандартного сообщения (до 325 байт) не зависит от расстояния, а высокая интенсивность обменов снижает стоимость настолько, что она оказывается ниже стоимости аналогичных передач по телексу и телеграфу;

- предложенные и реализованные концепция, форматы и правила передачи финансовой информации приобрели статус общепринятого международного стандарта, причем не только де-факто, но во многих случаях де-юре. Например, стандарты ISO 9362 Банковские идентификационные коды BIC), ISO 15022 (Стандарты сообщений по ценным бумагам);

- быстрый доступ и доставка сообщений в любую точку мира; время доставки сообщения составляет 20 мин, но его можно сократить до 1-5 мин (срочное сообщение), что перекрывает показатели отдельных каналов связи. Сообщение достигает адресата значительно быстрее за счет сокращения промежуточных этапов в сети. Так, аналогичная передача по телеграфу занимает около 90 мин. В случае, когда отправитель скоммутирован с получателем (режим on-line), передача данных происходит менее чем за 20 сек;

- копии всех переданных по сети сообщений хранятся в архиве как минимум четыре месяца (сообщения SWIFT обладает юридической силой). В случае судебного или арбитражного разбирательства SWIFT может представить заверенную своей подписью и штампом распечатку сообщения из своего архива, отослав ее курьерской почтой;

- помимо расчетов с иностранными банками технологии SWIFT позволяют российским кредитным и финансовым организациям осуществлять автоматизированную и безопасную связь, использующую все возможности SWIFT, для своих филиалов и дочерних банков. В итоге снижаются расходы за передачу сообщений вне пределов России (стоимость одного международного сообщения составляет примерно 0,23 евро). SWIFT также позволяет использовать сеть для передачи сообщений между российским банками-корреспондентами внутри страны (стоимость одного сообщения составляет примерно 0,07 евро). Для этого разработаны специальные рекомендации для осуществления расчетов а рублях (SWIFT-RUR) и в ценных бумагах SWIFT-RUS) по системе SWIFT [5];

- в связи с тем, что международный и кредитный оборот все более концентрируется на пользователях SW{FT, повышается конкурентоспособность банков-членов SWIFT;

- SWIFT гарантирует свом членам финансовую защиту, т.е. если по вине сообщества в течение суток сообщение не достигло адресата, то SWIFT берет на себя все прямые и косвенные расходы, которые понес клиент из-за этого опознания.

Главным недостатком SWIFT дороговизна вступления. Расходы банка по вступлению в SWIFT составляют 160-200 тыс. долл. США [6], что создает определенные проблемы для средних и мелких банков. В качестве недостатков можно назвать также и в определенной степени сильную зависимость внутренней организации от очень сложной технической системы (опасность сбоев и других технических проблем). В качестве еще одного недостатка можно назвать сокращение возможностей по пользованию платежным кредитом (на время пробега документа), т.е. сокращается период между дебетом и кредитом счетов, на которых отражается данный период.

Таким образом, экономическая целесообразность использования SWIFT в системе межбанковских отношений означает предоставление быстрого и удобного обмена информацией между банками-корреспондентами, а также любыми другими банками и финансовыми институтами, расположенными по всему миру, более эффективное использование денежных средств за счет ускорения проведения платежей и получения подтверждений, увеличения производительности системы взаиморасчетов, повышения уровня банковской автоматизации, уменьшения вероятности ошибок.

Литература

1. Банковские электронные услуги: Учебное пособие. - М.; Вузовский учебник, 2009. – 400 с.

2. www.swift.ru