Налоговая нагрузка помогает повысить эффективное использование финансов предприятия. При определении налоговой нагрузки выявляется уровень воздействия внесенных налогов на итоги финансовой деятельности предприятия, что помогает раскрыть в достаточной степени эффективные способы уменьшения налоговой нагрузки без противоречия законодательству.

Основной целью комплексного анализа налоговой отдачи предприятий и отраслей на региональном уровне является принятие управленческих решений по повышению эффективности функционирования отраслей и предприятий региональной экономики, по обеспечению устойчивого роста доходов регионального бюджета (не за счет увеличения налоговой нагрузки), привлечению инвестиций в передовые отрасли, а, в конечном счете, способствовать стимулированному развитию национальной экономики. [7]

Достижению данных результатов способствует:

– установление абсолютно точной суммы налоговых расходов;

– определение динамики уплаты налогов в процессе изменения масштаба и видов выполняемых работ организации;

– расчет относительной величины нагрузки налога;

– установление уровня, при котором налоговые расходы не должны превышать допустимые нормы, определение методов снижения расходов в случае их увеличения.

Ключевые слова: налоговая нагрузка, налоговое бремя, коэффициенты определения налоговой нагрузки.

Точного определения налоговой нагрузки в литературе пока не существует. В основном многие авторы определяют налоговую нагрузку в качестве определенной части налоговых обязательств, которая обязательно выплачивается предприятием без отсрочек и перенесения на другие субъекты экономики страны. Уменьшение величины налоговой нагрузки также не допустимо, когда проводится налоговое планирование, оптимизация налоговых платежей или другие меры.

Противоречивая трактовка налоговой нагрузки заключается в том, что нельзя рассматривать данную нагрузку в качестве объекта управления при анализе какого-то отдельного предприятия. Налоговая нагрузка должна быть неуправляемым объектом, которая не предполагает вариантов оптимизирования.

Однако в реальной практике существует иной подход к налоговой нагрузке:

1) для снижения налогового бремени, Налоговым кодексом предусматривает использование в деятельности предприятия определенных льгот. Статья 145 НК РФ разрешает ряду плательщиков налогов не производить выплату НДС, по решению самого плательщика.

2) Политика предприятия, ведущая налоговый учет определяет ряд мер и положений, которые разрешают выбирать решения в отношении налоговой нагрузки. В частности, применимы амортизация имущества предприятия либо списание излишней стоимости запасов предприятия.

3) Существует ряд специальных налоговых режимов. Каждый решим имеет свою методику расчета и уплаты налоговых обязательств. Выбор режима зависит от предприятия. При желании можно перейти на другой налоговый режим, однако не ранее чем через года, после начала действия выбранного и установленного режима на предприятии [5].

Именно поэтому налоговая нагрузка определяется как часть обязательств по уплате налогов именно самим предприятием и не допускает перекладывание этих обязательств на другие субъекты экономики РФ.

Также сравнивают между собой налоговую нагрузку и налоговое бремя. Одни авторы считают, что данные термины обозначают один и тот же показатель. Другие считают, что «налоговая нагрузка» и «налоговое бремя» — совершенно разные понятия.

Автор Басалаева Е. В. определяет налоговое бремя как часть налоговой нагрузки, в результате которой значительно снижается эффективность деятельности предприятия.

По мнению Федосимова Б. А. в России на предприятиях применяют следующие показатели: доля налогов в выручке, в активах, в валюте баланса и другие [4].

Авторы Вахрушина М. А. и Пласкова Н. С. выделяют показатели, которые, в достаточной степени, должны определять выполнение обязательств при выплате налогов:

– коэффициент налоговой платежеспособности;

– коэффициент налоговой оборачиваемости;

– коэффициент налоговой емкости;

– коэффициент рентабельности налоговых затрат и другие.

Не существует единой методики, которая бы определяла расчеты совокупной налоговой нагрузке при анализе налогов на примере отдельного субъекта экономики.

Предприятиям, несмотря на отсутствие единой методологии и методик при анализе уплат налоговых обязательств, все равно нужно производить расчеты налоговой нагрузки, чтобы в дальнейшем разрабатывать налоговую стратегию и решать задачи по нормализации и уменьшению налоговых рисков [6].

При расчете налоговой нагрузки используют:

- коэффициент совокупной налоговой нагрузки — совокупность налоговых платежей к выручке. Данный показатель определяет долю необходимых к выплате налоговых обязательств, которые взимаются из доходов. Если наблюдается снижение коэффициента совокупной нагрузки — это характеризует положительную динамику.

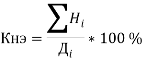

- коэффициент налоговой эффективности применяется не для всех налогов, а лишь для определенных:

где: Нi — величина налога i-го вида;

Дj — величина аналитического показателя j-го вида.

Если наблюдается уменьшение данного коэффициента в отношении установленной налоговой ставки, то это означает, что предприятие использовало в своей деятельности льготы.

- доля налогов в добавленной стоимости — сумма налоговых платежей к добавленной стоимости. В ее состав включается:

– — начисление амортизации;

– — фонд оплаты труда работников;

– — чистая прибыль предприятия.

- коэффициент налоговой эластичности — изменение относительной налоговой нагрузки при таком же изменении налоговой базы. Данный показатель насколько эффективно применяются льготы и зачетные механизмы. с помощью коэффициента налоговой эластичности можно рассчитать НДС, налог на прибыль, при действии регрессивной шкалы налогообложения.

Отличия в анализе и оценки налоговой нагрузке:

- изменения в динамике абсолютной налоговой нагрузке не являются достаточными, в связи с тем, что не помогают устанавливать связь с показателями финансовой и хозяйственной деятельности предприятия. Желательно, чтобы анализ налоговой нагрузки рассматривался в изменении абсолютных и относительных показателей;

- расширение оценки налоговой нагрузки с помощью использования коэффициента налоговой эффективности поможет хотя бы косвенно оценивать понесенные затраты при предоставлении платежной отсрочки покупателям и наладить кредитную политику на предприятии;

- достаточно трудоемок расчет и анализ сравнения динамики коэффициентов налоговой нагрузки в отношении отдельных видов налогов. Поэтому предлагается осуществлять такие расчеты только отношении наиболее «затратных» налогов, таких как:

– НДС;

– налог на прибыль организации

– другие налоги, в зависимости от деятельности предприятия (акцизы, налог на добычу полезных ископаемых и другие).

Таким образом, были рассмотрены основные моменты при рассмотрении налоговой нагрузки, выделены основные коэффициенты, применяемые при оценке налоговой нагрузки.

Литература:

- Басалаева Е. В. Расчет налоговой нагрузки // Налоги, № 2, 2016. — с. 15–25.

- Вахрушина М. А. Анализ финансовой отчетности. М.: Вузовский учебник, 2012. — 367 с.

- Концепция системы планирования выездных налоговых проверок, утвержденных Приказом ФНС России от 30.05.2007 № ММ-3–06/333. — 50 с.

- Лисовская И. А. Стратегическое управление финансами предприятия // Российское предпринимательство, № 9, 2011. — с. 23–37.

- Постановление Правительства РФ от 23.06.2006 № 391. -

- Федосимов Б. А. Оценка налоговой нагрузки предприятий // Налоги, № 1, 2010. — с. 24–35.

- Плахов А. В. Системный анализ механизма налогового регулирования отраслей экономики // Регион: системы, экономика, управление. 2011. № 3 (14). С. 23–27.