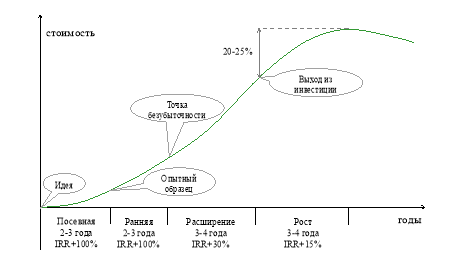

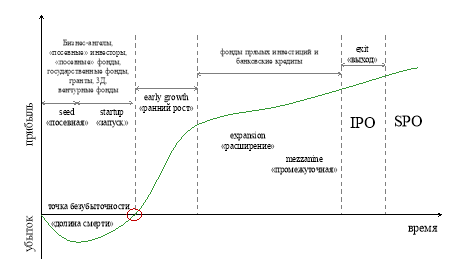

В условиях нестабильности современной экономики большинство компаний на разных стадиях жизненного цикла стремятся улучшить свои позиции путем публичного размещения акций на бирже, то есть посредством IPO (Initial Public Offering). В большинстве случаев выход на IPO проводится после стадии mezzanine (промежуточной стадии), при этом существует закономерность: чем моложе компания, тем больше добавленного капитала она сможет привлечь, при этом риск снижения стоимости компании и как следствие уход с рынка также высоки (см. Рис. 1 и Рис. 2).

Рис. 1. Жизненный цикл компании: его основные этапы и раунды финансирования

Рис. 2. Стадии развития инновационной компании

С одной стороны, механизм IPO позволяет компаниям выйти на новый уровень трансформации бизнеса с масштабным привлечением капитала с целью реализации крупных проектов или поглощения другой компании, а также обеспечить ликвидность компании для акционеров и оптимизировать структуру капитала.

С другой стороны, выход на IPO может быть не выгоден для компании, так как он несёт риск падения цены на акции ниже уровня старта торгов, что негативно сказывается на стоимости компании. Так в 2014 году, King Digital Entertaiment (KING), компания по компьютерным играм, на пике популярности своего продукта (компьютерная игра Candy Crush), потеряла в первый день выхода на первичный рынок 16 % от цены IPO (с 22,5$ на начало торгов до 18,9$ на момент закрытия). Низкий спрос на акции был вызван опасениями инвесторов, ввиду того, что 78 % годовой выручки занимал лишь один продукт компании. Как следствие, стоимость компании уменьшилась на 15 % с 7,08 млрд. долл. до 6 млрд. долл. Данный факт свидетельствует о том, что стоимость компании была переоценена, поэтому проблема оценки стоимости компаний на стадии prе-IPO в условиях экономической турбулентности остается актуальной.

Для более точной оценки стоимости бизнеса используются доходный и сравнительный подходы. Особенностью оценки компании на стадии pre-IPO для молодых развивающихся компаний является сложность прогнозирования будущих денежных потоков и спроса со стороны потенциальных инвесторов на акции. В данном случае целесообразно применять метод использования мультипликаторов фирм-аналогов, который высоко востребован среди андеррайтеров, и может давать более точную оценку.

Актуальность проблемы рассмотрена на примере компании Uber, которая находится на стадии pre-IPO. Существуют разногласия по вопросу определения ее стоимости, которая на данный момент колеблется от 30 до 66 млрд. долл. Анализ показал, что высокий спрос со стороны инвесторов приводит к переоценке стоимости компании Uber, которая означает завышение цены IPO и снижение доверия инвесторов.

Компания Uber относится к рынку услуг, оказываемых в интернете. Рост рынка за последний год составил 20,85 % (см. Таблицу 1). С помощью мобильного приложения пользователь может в реальных условиях найти и заказать водителя такси, который, в свою очередь, предлагает свои услуги через данное приложение. Особенностью является возможность отслеживания машины в реальном времени на карте.

Таблица 1

Показателирынка «InternetBasedServices»

|

Агрегированные статистические данные |

Объем (трлн., %) |

Количество компаний, по которым были собраны данные |

|

Валовая капитализация рынка |

36.64 |

328 |

|

Price/Earnings |

48.41 |

324 |

|

Валовая выручка |

13.13 |

363 |

|

Прирост выручки по рынку за 1 год (на 31.09.2016) |

20.85 % |

261 |

Была проведена оценка компании по сравнительному и доходному подходам. Сравнительный подход был проведен на основании следующих мультипликаторов: EV/Q, EV/Revenue,EV/EBITDA.

Анализ финансовых результатов компании показал, что размер EBITDA компании Uber за 2015 год и за 1, 2 кварталы 2016 года был отрицательным, следовательно показатель EV/EBITDA нельзя учитывать. При условии, что годовая выручка (Revenue) на 2015 год компании Uber составила 2 168 млн. долл., то по среднему значению стоимость компании по показателю EV/Revenue составит 14 454,07 млн. долл., однако при расчете показателя EV/Q стоимость компании составила 9 026,11 млн. долл. Отсюда следует, что стоимость компании при расчете данных показателей сильно отличается, а именно на 38 %, при этом стандартное отклонение по показателям EV/Q и EV/Revenue составляет 1162,13 и 4,38 соответственно, а коэффициент вариации — 183 % и 66 %.

Наилучшим показателем для оценки стоимости компании является показатель EV/Revenue, так как показатель EV/Q имеет высокое значение волатильности.

Оценка стоимости компании UberTechnologiesInc. согласно сравнительному подходу, методу мультипликаторов компаний-аналогов, показала, что стоимость компании составляет 14 454,07 млн. долл., что показано в Таблице 2.

Полученный результат не является справедливой ценой, а только относительной оценкой, так как не учитывает особенности компании, как в случае с доходным подходом.

Для оценки компании по доходному подходу, был рассмотрен внутренний потенциал компании, а также рыночные и страновые риски. Согласно проведенной оценке, стоимость компании Uber составила 27 961 млн. долл., при этом как было сказано выше, стоимость компании варьируется от 29 млрд. долл. (по оценке Асвата Дамодарана) до 69 млрд. долл. (по оценке компании Uber), что выше чем стоимость компании GeneralMotorsCo и FordMotorCo.

Приведенные расчеты показали, что вероятнее всего стоимость компании Uber сильно переоценена. Самый близкий аналог компании Uber — Gett был продан в 2016 году лишь за 300 млн. долл., это значит, что анализируемая компания оценивает себя выше в 230 раз, чем ее ближайший конкурент. Авторы считают, что данную стоимость компании нельзя считать справедливой.

Таблица 2

Расчет стоимости компании UberTechnologiesInc

|

Название компании |

Market Cap 2015 |

Enterprise value 2015 |

Revenues 2015 |

EBITDA 2015 |

Net Income 2015 |

Кол-во польз-ей (млн.)— User |

EV/User |

EV/Revenue |

EV/EBITDA |

PE |

|

|

$297757,70 |

$279 437,70 |

$17928,00 |

$8170,00 |

$3669,00 |

1280,00 |

218,31 |

15,59 |

34,20 |

81,16 |

|

Groupon |

$1815,40 |

$1020,90 |

$3119,50 |

$108,50 |

-$66,30 |

43,00 |

23,74 |

0,33 |

9,41 |

NA |

|

|

$29721,60 |

$27755,50 |

$2990,90 |

$300,60 |

-$140,00 |

300,00 |

92,52 |

9,28 |

92,33 |

NA |

|

Tripadvisor |

$12290,00 |

$8500,00 |

$1490,00 |

$325,00 |

$198,00 |

260,00 |

32,69 |

5,70 |

26,15 |

62,07 |

|

|

$15800,00 |

$10790,00 |

$2220,00 |

-$137,21 |

-$521,03 |

255,00 |

42,31 |

4,86 |

NA |

NA |

|

Yelp |

$2188,30 |

$2290,00 |

$549,71 |

$8,28 |

-$32,90 |

120,00 |

19,08 |

4,17 |

276,57 |

NA |

|

Zillow |

$4320,00 |

$5970,00 |

$644,68 |

-$17,60 |

-$94,00 |

34,50 |

173,04 |

9,26 |

NA |

NA |

|

Waze |

$527687,40 |

$454658,40 |

$74989,00 |

$24423,00 |

$16073,70 |

124,00 |

3666,60 |

6,06 |

18,62 |

32,83 |

|

Tencent |

$1200 463,60 |

$1185890,60 |

$102863,00 |

$42826,00 |

$27985,00 |

806,00 |

1471,33 |

11,53 |

27,69 |

42,90 |

|

Lyft |

$1000,00 |

3,60 |

277,78 |

3,95 |

34,85 |

|||||

|

Gett Inc (Volkswagen AG 24/05/2016) |

$300,00 |

|

NA |

2,61 |

18,54 |

|||||

|

Медиана |

|

|

|

|

|

|

132,78 |

5,70 |

27,69 |

52,48 |

|

Uber (медианное значение) |

|

|

$2168,00 |

15,00 |

$1991,71 |

$12367,79 |

||||

|

Uber (среднее значение) |

|

|

$2168,00 |

15,00 |

$9026,11 |

$14454,07 |

Для того чтобы стоимость компании была приближена к справедливой, необходимо учитывать ряд факторов, непосредственно влияющих на данный аспект. Такими факторами являются:

− негативные события и операционные убытки, имевшие место в предыдущих отчетных периодах финансово-хозяйственной деятельности компании;

− определение потребности в объеме дополнительного финансирования;

− отраслевые тенденции;

− учет действующих и потенциальных конкурентов в отрасли;

− зависимость компании от новых клиентов, поставщиков, продукта (как в ситуации с компанией KING);

− влияние нормативно-правовой базы;

− смена технологий в IT-сфере;

− страновые риски.

В противном случае завышение или занижение стоимости компании при выходе на IPO может привести к следующим последствиям:

1) недооценка приводит к размещению акций компании с дисконтом к рыночной оценке стоимости акций, и как следствие к возможному недофинансированию компании;

2) переоценка приводит к завышению размещения стоимости акций компании на рынке ценных бумаг, тогда потенциальные инвесторы, при прочих равных условиях, могут вложить свой капитал в более успешную компанию-аналог за меньшую цену акции.

Собственникам компании следует не забывать о вероятных последствиях, к которым зачастую приводит переоценка стоимости бизнеса. Несмотря на острое желание ее завысить, не стоит прибегать к данным мерам. Так, справедливая стоимость компании будет в большей степени отражать рыночные ожидания инвесторов и позволит компании осуществить успешное размещение своих акций, а значит добиться целей и задач, поставленных топ-менеджментом фирмы.

Литература:

- The Bloomberg Professional service (Bloomberg Terminal).